滞胀风险引担忧 基金经理将数十亿美元投入对冲

智通财经APP观察到,下一个可能让华尔街交易员致富的重大市场预测是:肆虐的全球能源危机和越来越鹰派的央行将主要经济体推入上世纪70年代式的滞胀。就目前而言,实现这一目标的可能性不大,但基金经理们越来越担心,这种通胀失控、经济增长下滑的市场情景最终将成为现实,尤其是在欧洲。

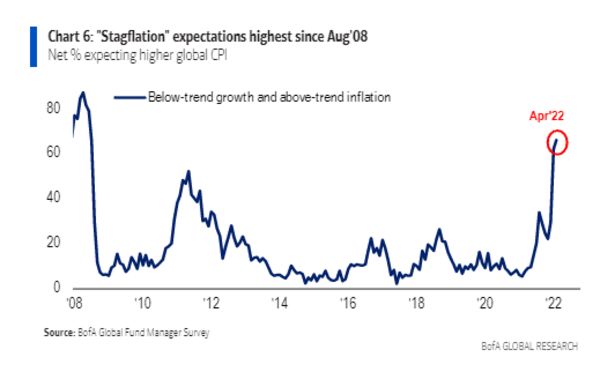

本月美国银行的基金经理调查显示,全球经济增长乐观情绪降至历史最低点。滞胀预期跃升至66%,为2008年以来的最高水平。美国3月物价压力上升幅度为1981年末以来最大。

越来越多的基金经理正在为面临糟糕的经济状况做准备,尤其是欧洲地区。这与今年欧元将跑赢美元的希望背道而驰。Vanguard Group正在进行流动性对冲。其他流行的交易包括押注从澳大利亚到加拿大的大宗商品出口商,以及押注充满利率风险的债券。

在具有滞胀特征的投资环境出现之前,会发生很多不好的事情,欧洲央行(ECB)行长拉加德(Christine Lagarde)和其他官员都否定了这种可能性。即使类似滞胀的压力仅限于欧洲,它们也有能力伤害押注国际增长的华尔街交易员,同时唤起人们对主权债务危机和失去的10年增长的记忆。

考虑到该地区毗邻俄乌边境,且国内增长的杠杆较弱,该地区是人们担忧的中心。德国的盈亏平衡是衡量未来10年预期价格压力的债务指标,今年迄今已上升逾一个百分点。虽然美国的市场价格水平更高,但变化率是三倍多。

下面是一些基金经理的观点:

James Athey是总部位于伦敦的Abrdn公司的投资总监,该公司管理着大约5420亿英镑(7,070亿美元)的资产。42岁的他做空欧元和英镑。

Athey表示:“毫无疑问,最严重的滞胀风险出现在欧洲大陆。因为需要进口越来越昂贵的能源,随着经常账户盈余减少,他们的货币将进一步走软,推高通胀并损害关键的出口行业。或者,他们可以收紧货币政策,试图遏制通胀并支撑货币,但这将压垮本已疲软的国内需求。无论如何,他们的增长与通胀之比看起来都很可怕。”

大多数国家的央行将难以实现目前已被消化的加息幅度。例外情况很可能是美国。因此,预计欧洲的曲线会更陡,美国的曲线会更平。Athey称,将做多美元兑欧元和英镑。

58岁的Andrew McCaffery是富达国际全球首席投资官,该公司拥有8130亿美元的资产。他的基本假设是欧洲经济衰退,投资者正在远离该地区的股票和单一货币。McCaffery称:“我们主张针对发达市场极有可能出现滞胀的情况进行定位,并以欧洲经济衰退为基本情景。”

“滞胀是一个挑战,但我们认为,固定收益产品中的一些领域将更好地免受利率上升和经济增长放缓的影响,”McCaffery认为。盈亏平衡应会继续表现相对良好,前提是通胀预期将上升,鉴于欧元投资级更具防御性的特点和估值改善,对欧元投资级也将持建设性态度。

45岁的Allspring global Investments全球固定收益团队主管Henrietta Pacquement表示,俄乌战争爆发改变了欧洲的游戏规则,短期债券和浮动利率票据是潜在的滞胀对冲工具。滞胀是投资者必须考虑的一种情况。通胀上行压力和增长下行压力并存。这是否会将经济推入滞胀,甚至在后期导致衰退?这个问题仍然悬而未决。我们显然仍在看到疫情后经济开放的顺风。

Pacquement称:“利率市场的波动性很大。与此同时,信贷市场表现相当良好。我们已经看到新发行的债券带来了可观的溢价,我认为这是一种趋势,在今年余下的时间里将会周期性地持续下去。”

Vanguard投资级信贷联席主管Arvind Narayanan认为,全球滞胀风险较高,欧洲面临最大的价格压力。该公司管理着约8万亿美元资产。Narayanan表示:“央行的意图是减缓通胀,他们唯一能做的就是减少总需求,但这需要时间。”

Narayanan称:“在过去10年里,世界各地的投资组合都在寻找收益,深入信贷和全球新兴市场类型的风险敞口,以获得额外的回报,以取得更好的表现。现在世界不同了。你必须有充足的流动性支撑你的投资组合,才能减持期限和信贷敞口,否则这一过渡将极其困难。”

Loomis Sayles & Co.全球固定收益团队联席主管Lynda Schweitzer并不完全相信滞胀说法,但她仍对此感到担忧。Schweitzer认为:“我们在降低经济增长的同时,又在推高通胀,这当然令人失望。在央行将加息和取消宽松措施的主要市场,缩短期限当然是有意义的。”

Schweitze补充道:“我们一直在讨论的另一个重要问题是,对与大宗商品相关的国家来说,这一切对新兴市场意味着什么,这些国家的贸易条件随着大宗商品价格的上涨而上升。”

Asset Management One Co.全球固定收益基金经理Akira Takei也认为,欧洲和英国的滞胀风险最大。

Takei表示:“不断上涨的天然气价格导致欧洲通货膨胀加剧。考虑到收益率曲线的超长部分已经相当平坦,英国和欧元区的中间债券有上涨的潜力。英国央行一直在带头加息,但收益率的风险已不再是单向的。我认为,两到五年期国债很有可能开始消化英国央行未来加息的影响。”

就目前看来,Takei表示:“英镑和欧元都很疲软,而且将继续如此,因为这两个国家都靠近乌克兰危机的中心。”

Amundi集团首席投资官Vincent Mortier认为,随着欧洲日益成为滞胀风险的中心,该集团对全球股市持中性立场,对信贷的配置偏向防御性。Amundi管理着逾2万亿美元资产。Mortier表示:“甚至在经济衰退开始之前,欧洲就可能出现收入衰退。”

“技术面疲软,加上央行撤回支持、利率上升和经济增长压力等因素的综合作用,要求向信贷配置防御性资产。持续的通胀要求以通胀挂钩债券、黄金和一些实物资产的形式积极投资敏感资产。”

扫码下载智通APP

扫码下载智通APP