5月FOMC前瞻 :从财政赤字看美债利率的长期高点

5月4日,今晚美联储FOMC货币政策会议引发国际市场的广泛关注。对于今晚将要召开的FOMC会议需要关注的几个重点:

1. 从Fed Watch来看,美联储加息50个基点的概率是99.8%,加息25个基点的概率是0.2%(如图1)。

2. 市场中性预期5月份开始美联储缩表(QT)950亿美元 (预计国债600亿美元,MBS350亿美元)。

3. 美联储对于未来加息路径、控制通胀的表述。

FOMC会议之前,市场担心美联储激进加息,美国10年期美债收益率盘中一度升破3%(如图2),后续美债收益率还能上到多少?是否能突破4%,并且长期保持高位?当前,现在市场讨论美债利率的角度多从美国通胀、就业、TGA和QT等角度。

图1:CME FedWatch对联邦基准利率的预测

但实际上,预测美债利率的短期走势相对很难,无异于猜测鲍威尔的晚餐吃什么。

笔者尝试从另外一个角度-美国政府的财政赤字角度来探讨美元利率长期走势。

1美国会发生财政危机吗?

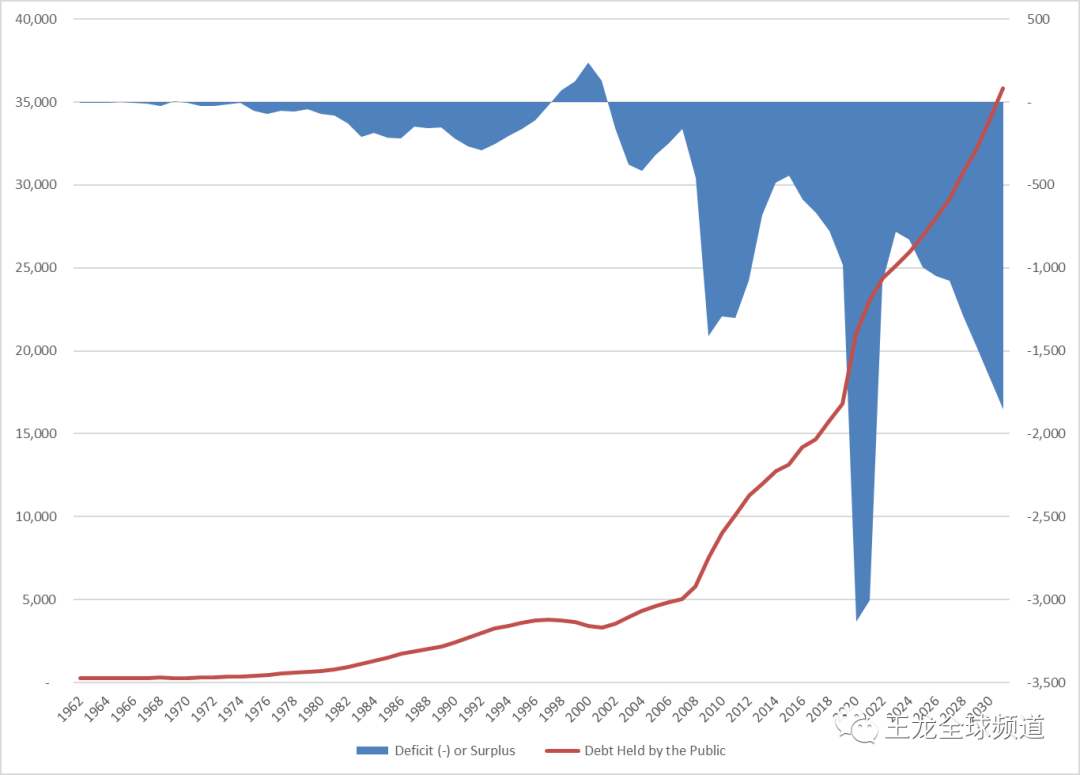

美国经过2008年的次贷金融危机之后,政府赤字出现了“失控”。从2007年美国政府公共债务约5万亿美元(占GDP为35%),到2021年增长到23万亿美元(占GDP为103%),短短14年间,美国政府公共债务足足暴涨了457%。2020-2021年美国因为新冠疫情影响政府赤字均平均约3万亿美元,几乎达到了GDP约15%,这严重超过了过往政府年度财政赤字的平均水平。

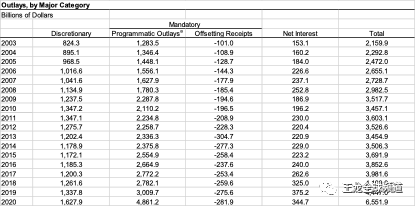

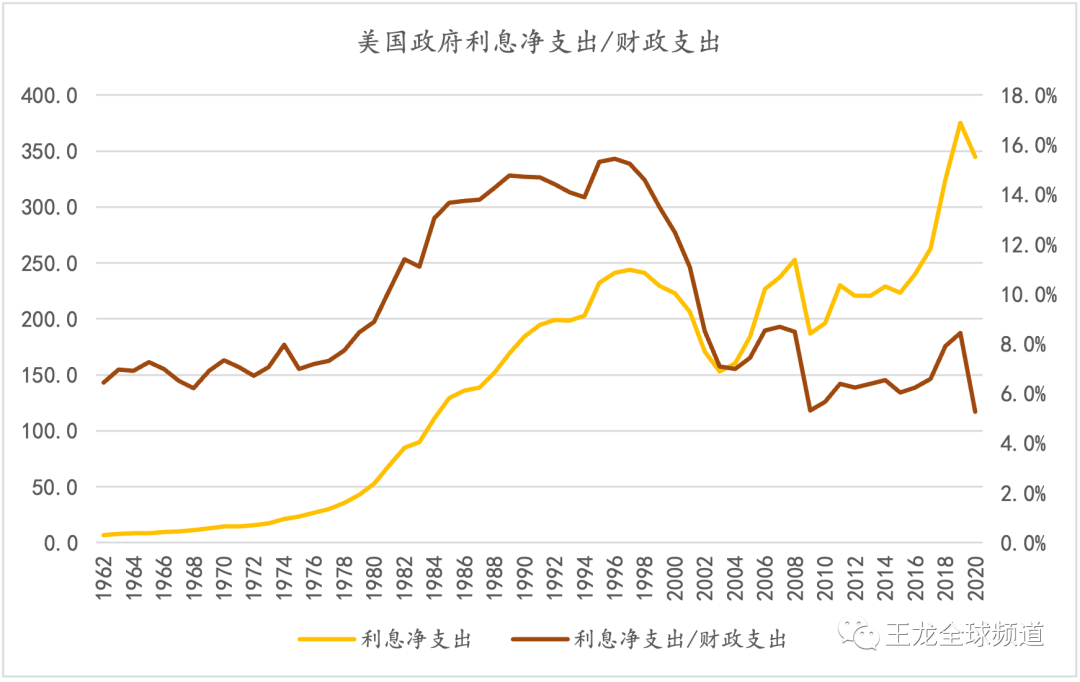

美国政府债务利息支出成为了财政支出的大头,2021年仅美国国债利息支出高达4214亿美元,从次贷金融危机以来债务利息净支出逐年升高(如表1)。且从1962年以来,美国政府只有1999和2000两年财政小幅盈余,其余年份都是赤字,美国政府的财政赤字问题一直是个难解的谜题。

Data sources: Congressional Budget Office; Office of Management and Budget

那么,美国政府的财政赤字可持续如何?美国的财政赤字率多少才能维持美国债务可持续的发展?以及财政赤字/GDP或者财政赤字/财政收入多大比例对美国来讲是一个比较安全的边际呢?

债务的可持续性问题自古数千年以来都是非常复杂的。在中国历代中央集权帝国从建立到鼎盛再到衰落,衰落的经济原因大多还是因为政府的财政出现了危机,导致了无节制的征税,最终导致民不聊生,最后不得不反,例如汉朝发明的盐铁专营、国有企业等机制都是财政出现较大问题的中央财政税收产物,最后帝国崩塌也是因为财政纪律的失效。但那时候并未大量使用政府举债的工具来熨平债务危机。

进入近现代,各国政府采用了政府国债来临时解决政府的财政问题,这种方式可以解决政府财政短缺问题,利用政府信用筹集开支。但这也可能导致财政危机出现,内债失控(对内举债)可能导致政府的信誉出现问题,外债失控(对外举债)可能导致外债违约,结局都是汇率大幅贬值,经济凋零。外债失控往往更加容易导致经济危机,例如1982年的拉美危机也是拉美在经济高速增长时期大量借用外债饮鸩止渴,当美元收紧时本国汇率大幅贬值,出现主权债务违约大量违约爆发经济危机。

因此,从国际和国内几千年的历史来看,政府的财政健康是一个亘古不变的话题,即使在当代,政府可以通过对内和对外发行国债来临时满足财政需求,但长期大量的政府赤字也必然导致当局的货币出现大量的贬值。

当然,探讨当代财政赤字是否会演化成财政危机是一个非常长期的话题(可能要几十年,甚至百年才能出现问题)。短期来看,美国政府出现财政危机的概率不大,而且比较难出现类似1982年拉美主权债务危机,最根本的区别是拉美危机是外债危机,而美国政府更多举债的是本币美元,但长期无法控制的美元赤字中长期来看必然导致美元可走弱。但当代社会,各国对于债务的依赖性都大幅增强,比如日本债务上限一直雄冠全球,因为本币债务出现危机的问题相当深刻,也比较难以把握边界。

由于这个问题复杂且需要时间长,笔者这里对政府的财政问题不作进一步深入讨论,而把重心放到美债利率曲线上。

2从财政极限看,美债收益率上限是多少?

从美国政府的财政极限来看,本轮美联储加息周期,美债收益率曲线大幅对美国财政压力有多大?

图3:美国国会预算办公室的财政赤字和公共债务(2021之前是实际数据,2021-2031年是预测数据,单位10亿美元)

很显然2020-2021年美国因为疫情,财政赤字大幅飙升到3万亿美元,这并非美国政府赤字的常态(如图3所示)。截至2022年1月31日,美国未偿联邦政府债务余额约为30万亿美元,其中公众持有的债务约23.5万亿美元,政府间债务约6.5万亿美元。假设美国政府公共债务余额保持在23万亿,且经过多年美国政府债务被新债完全置换,站在美国政府的角度,利率的上升对美国财政支出造成的压力测试如下:

假设美国政府负债的平均成本为1%,那么美国政府每年利息支出需要2300亿美元;

假设美国政府负债的平均成本为2%,那么美国政府每年利息支出需要4600亿美元;

假设美国政府负债的平均成本为3%,那么美国政府每年利息支出需要6900亿美元;

假设美国政府负债的平均成本为4%,那么美国政府每年利息支出需要9200亿美元。

如果美国政府公共债务的加权成本(美债加权收益率)长期维持在3%及以上时,那么利息支出为6900亿美元以上(以2021年财政支出6.82万亿为基数),占财政支出的比例约为10%,占正常年份的财政赤字比例为69%(正常年份按1万亿财政赤字)。

如果美国政府公共债务的加权成本(美债加权收益率)长期维持在4%及以上,那么利息支出为9200亿美元以上(以2021年财政支出6.82万亿为基数),占财政支出的比例为13.5%,占正常年份的财政赤字比例为92%(正常年份按1万亿财政赤字)。

因此,长期高利率必然对美国政府的财政健康造成较大压力。

图4:美国财政利息净支出和财政支出及比例变化(单位10亿美元)

从图4来看,2015年美联储上一轮加息周期以来,美国财政利息净支出值就开始大幅上升。本轮加息周期中,如果利率保持高位,可以预想未来的财政利息净支出可能会进一步上升。

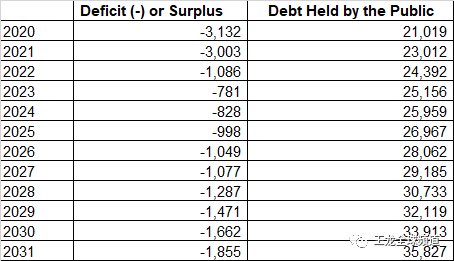

从表2中美国国会办公室(CBO)关于美国政府的未来10年财政预算(2022-2031)来看,2022-2027年美国财政赤字预计回到1万亿美元或以下的水平。当然也有可能美国政府无法有效控制财政开支,在2022-2023年也许将面临来自政府的频繁停摆。

表2:美国政府的财政赤字/盈余和公共债务的未来10年预算(单位10亿美元)

假设美国政府能够按照美国国会办公室CBO的政府财政赤字预算(表2),那么未来5年,美国财政赤字将控制在1万亿美元左右,这是否也意味着美国政府也有冲动要控制利息支出的压力。否则,美国政府每年的债务利息支出可能就会接近美国年度财政赤字的100%,从历史情况来看,这将是一个很难看的境地。

3美国财政状况不支持利率长期高位

虽然当前美国政府的利息支出/财政支出的比例保持低位(主要是因为近些年利率处于低位,且财政支出因为新冠疫情处于高位),但随着美国政府债务持续创新高的情况下,似乎可以尝试做出一些推论:

1. 美国政府庞大的政府债务不愿意看到美债利率长期处于高位,否则政府每年的债务利息支出可能就会接近美国正常年份财政赤字的100%,从历史情况来看,这将是一个很难看的境地。

2. 这一轮美联储激进的加息是因为高通胀而加息,一旦通胀的势头得到控制,美国政府或者美联储都有冲动压低美债利率。

3. 通胀上升,美国政府的税收收入(主要是Individual Income Taxes和Payroll tax)有可能上升,但幅度可能远赶不上通胀上涨。因此,对美国政府而言,要控制美国利息支出,实现债务滚动。对于美联储而言,短期需要尽快控制通胀,稳定房地产信贷市场和金融市场。

综上所述,虽然美联储的短期目标是抑制通胀,但中长期来看,美国政府和美联储都有可能压低利率支撑公共债务和金融市场。

本文编选自微信公众号“王龙全球频道”,作者:王龙;智通财经编辑:刘家殷。

扫码下载智通APP

扫码下载智通APP