贝壳(BEKE.US)回港“探新路”,是一石二鸟还是无奈之举?

在中概股“回归潮”中,贝壳(BEKE.US)交出了一份意想不到的答案。

5月5日,贝壳发布公告表示,拟将其A类普通股以介绍形式于港交所主板双重主要上市,同时继续在纽交所保持主要上市地位并交易。根据公告披露的内容来看,贝壳预计于5月11日开始挂牌交易,A类普通股将以每手100股A类普通股进行买卖,股票代码为“2423”。

不过,结合外部环境来看,此次贝壳回归港股市场也是众人意料之举。

在中美贸易摩擦风险下,中概股“在外日子”并不算好过。当地时间5月4日,美国证券交易委员会(SEC)再一次公布了中概股“预摘牌名单”,与之前的名单不同的是,此次更新,他们将88家中概股公司列入名单,其中不乏哔哩哔哩(B站)、蔚来汽车、小鹏汽车、网易等热门公司。

而需要注意的是,这已经是SEC第6批发布预摘牌名单,且这一批次的数量远超此前几批,截至目前SEC官网上的预摘牌名单已经达到105家中国公司。在这样的生存背景下,贝壳“回港”显然是意料之中的事。

但值得一提的是,贝壳此次采用的“双重主要上市+介绍上市”的上市方式,可谓是开创了中概股回归港股的“新路径”——其是目前首支采取这种方式回港的中概股。

故此,贝壳的回港举动在资本市场也产生了一定轰动效应。

回港“探新路”:双重主要上市+介绍上市

一般来说,中概股选择双重主要上市方式回归港股还是比较常见的,譬如前不久在港股上市的知乎,2021年3月26日,知乎(ZH.US)在纽交所正式挂牌上市,2022年4月22日,在纽交所上市未满1年的知乎(02390)又正式在中国香港“双重上市”。

而介绍上市这一种上市模式则在境外比较常见,在国内市场并不常见,譬如广汽集团(02238)在港交所虽然是采用介绍上市的形式,但那已经是2010年的事了。

而此次贝壳结合了这两种上市模式,也算是开创了中概股回归港股市场的新路径。

那么,何谓“介绍上市”和“双重主要上市”呢?

据智通财经APP获悉,介绍上市是已发行证券申请上市的一种方式,不需要在上市时再发行新股,因为该类申请上市的证券已有相当数量,并为公众所持有,故可推断其在上市后会有足够的流通量。其特点是没有“公开招股”一环,以及不涉及发行新股或出售现有股东所持股份。而优点则是可以把企业融资和证券上市在时间上分开,给企业以更大的灵活性。

根据香港联交所的上市规则,在三种情况下一般可采用介绍上市的模式:一是申请上市的证券已在一家证券交易所上市,争取在另一家交易所上市,或为同一交易所的“转板上市”。二是“分拆上市”,即发行人的证券由一名上市发行人以实物方式,分派给其股东或另一上市发行人的股东;三是换股上市有时也采用这种模式。

鉴于介绍上市的特点和优点,不少业内人士表示贝壳在中概股“坎坷归途”中也算是找到了答案。

其中,IPG中国首席经济学家柏文喜在接受媒体采访表示:“就贝壳而言,作为中概股,面临中美经贸关系带来的风险,同时也因为近期业绩问题和其他风波导致股价和市值不振,通过在港二次上市,除了提升自身流动性和有利于股价与市值之外,还可以为中概股方面的冲突问题做一个风险备份。”

再来看双重上市,该上市模式是指公司已在另一证券交易所上市的情况下,在香港市场按照当地市场规则上市,两个资本市场均为主要上市地,即使企业在其中一家交易所摘牌,也不影响其在另一交易所的上市地位。

优势和在本地上市没有太大区别,符合A股市场监管便能纳入港股通。而劣势则是需要同时满足各个上市地的监管要求,上市流程更加复杂,需要花费更多的时间和成本。此前,美国证券交易委员会(SEC)于美东时间4月21日将贝壳列入“预摘牌名单”,当时就有专家曾提出贝壳双重主要上市的可能性。

不过,谁也没有想到,贝壳选择了“双重主要上市+介绍上市”这一回港路径。对于此,贝壳也表示,申请在港交所以介绍上市方式进行双重主要上市属合适且有利,让公司能够更接近国内市场并进一步提升公司品牌。

事实上,随着贝壳打响了双重主要上市+介绍上市回港方式的“第一枪”,还有更为深远的意义,其或许将掀起了中概股回归热潮。

今年3月10日,SEC公布首批5家进入预摘牌名单的公司,3月23日、3月30日、4月12日和4月22日,SEC又相继公布了4批预摘牌名单,直至5月4日SEC又发布了新一批的预摘牌名单,截至目前SEC官网上的预摘牌名单已经达到105家中国公司。根据SEC的规定,被列入预摘牌名单的公司需要在一定期限内向SEC提出异议,未提出异议的公司将自动被转入“确定摘牌名单”。

在当下中美贸易摩擦尚未完全缓和、全球经济政治错综复杂的大背景下,中概股在外处境真算不上友好,可以预见的是,未来一段时间内,SEC的“预摘牌名单”和“确定摘牌名单”或许还会继续增加。

在此背景下,贝壳创新的回归方式也不失为其他中概股回归提供一些参考价值,进而加速了中概股“回归””。

持续性打“问号”的盈利能力

需要注意的是,贝壳通过双重主要上市+介绍方方式回归的背后,则是该公司未知的盈利能力和放缓的营收增长状态。

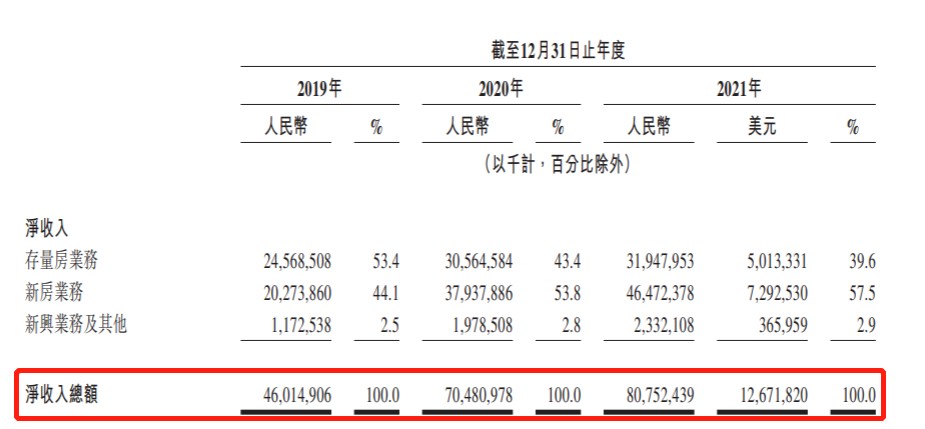

据招股书数据显示,营收方面,贝壳的营收增长速度已从过去的“高增长通道”步入“缓增长状态”——其净收入由2019年的460亿元增加53.2%至2020年的705亿元,并进一步增加14.6%至2021年的808亿元。从53.2%到14.6%,其净收入增速的放缓显然透露出其目前的增长瓶颈。

(数据来源:贝壳公告)

而盈利方面,贝壳近几年则表现较为波动。2019年和2021年分别录得净亏损为21.8亿元、5.25亿元,2020年则实现净利润为27.78亿元(其中包括因疫情获得9.17亿元政府补助)。与此同时,该公司毛利率也不断下滑,已经由2019年的24.5%下降至2021年的19.6%。

从招股书所透露的讯息来看,贝壳净利润表现波动不乏商誉减值以及各种费用增长等原因。具体而言,2021年,贝壳商誉、无形资产和其他长期资产减值约7.47亿元,销售和市场费用则同比增加16.0%至43亿元,一般及行政费用同比增长17.6%至89亿元。

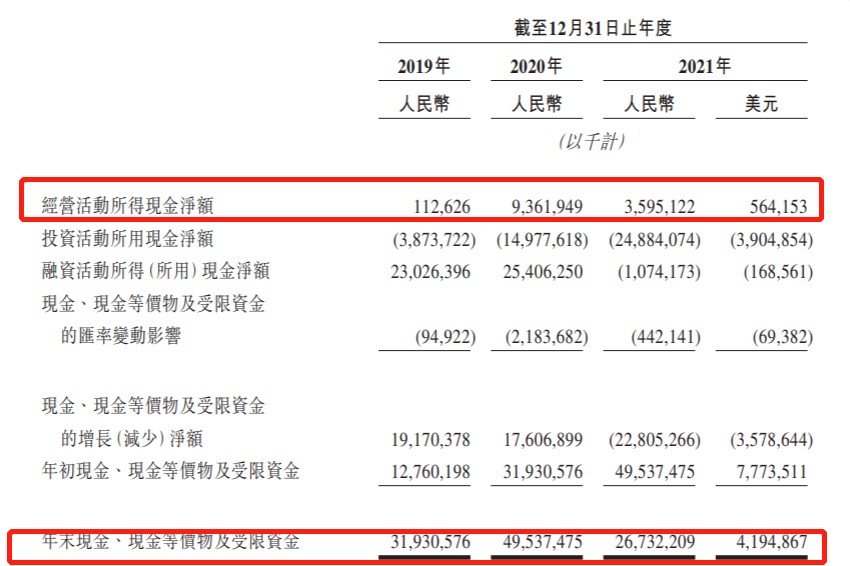

与此同时,贝壳的现金流于2021年也出现了较大幅度的波动。据招股书数据显示,其经营活动所得的现金净额由2020年的93.62亿元减少至2021年的35.95亿元,年末现金及现金等价物总额则由2020年的495.37亿元减少至2021年的267.32亿元。

(数据来源:贝壳公告)

此外,需要注意的是,该公司2021年业绩波动明显与2021年不断趋严的监管环境不无关系。

智通财经APP了解到,为应对2021年上半年房价加速上涨,监管部门相应收紧政策及信贷调控。监管环境趋严的背景下,自2021年下半年起存量房及新房交易均出现下降。而疲软的销售市场自然而言也对贝壳2021年第三及第四季度的财务业绩产生负面影响。

具体来看,于2021年第三季度,贝壳的净收入由2020年同期的205亿元下降11.9%至181亿元,主要由于总交易额由2020年同期的10,500亿元下降20.9%至8,307亿元。于2021年第四季度,贝壳的净收入由2020年同期的227亿元下降21.5%至178亿元,主要由于总交易额由2020年同期的11,200亿元下降34.6%至7,324亿元。因此,该公司于2021年第三及第四季度分别确认净亏损为17.66亿元、9.33亿元。

至此,贝壳也在招股书中提示风险称,2021年地产行业出台一系列规范措施,譬如北京、上海等城市的住建部门发布关于加强房地产行业或经纪人全面管理的通知...在这些措施影响下,二手房交易及新房交易的成交量及均价有所下降,消费者的购房意愿也有所下降,继而也会影响公司业务,未来中政府部门可能会继续不时出台新法律、法规及政策以稳定及支持中国部分地区居住行业的长期健康发展,这可能对公司的业务造成潜在影响。

2020年8月13日,贝壳登陆纽交所,发行价为20美元/股,当日收报37.44美元/股。巅峰时刻,贝壳的股价还一度冲高至79美元/股,时至今日(5月4日收盘价)其股价已经下跌至14.41美元/股,距最高价已经跌逾80%。

因此,结合基本面和股价表现来看,贝壳此次探路回归港股,不仅仅是外部环境使然,还有提振股价和提升流动性等内部因素的驱动。不过,其能否扭转股价不断下跌和盈利能力未知的负面印象,我们还是静待时间的检验吧。

扫码下载智通APP

扫码下载智通APP