醒醒吧!熊市反弹≠美股要“回春”了

美股昨日全线高收,道指收涨1.61%,纳指涨2.68%,标普500指数涨1.99%。智通财经APP了解到,逢低买入的买家近期一直在重返市场,此外,美元走软、美联储言论不那么“鹰派”,以及零售商业绩不错,都在一定程度上提振了股市。

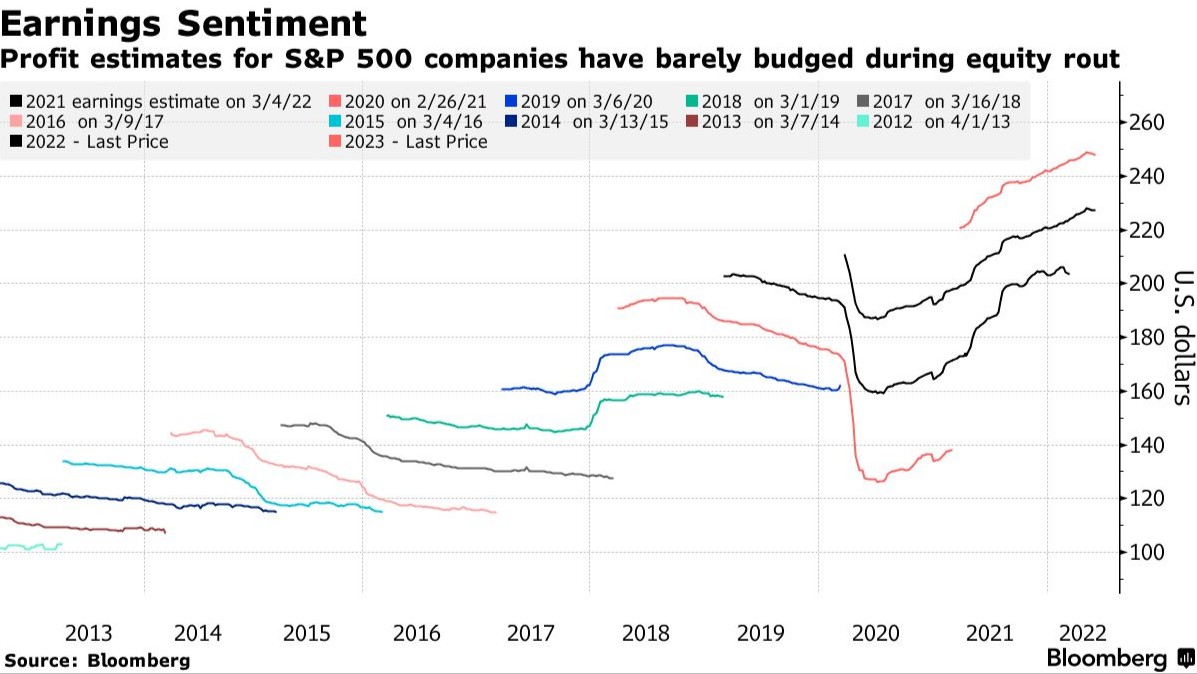

然而,标普500指数今年迄今已下跌近15%,纳指跌超12%,道指跌超10%,结合最近的涨势,这似乎给了市场一个信号——股票不再昂贵了。彭博社分析师预计,标普500指数明年的每股收益将为248美元,即远期市盈率是16倍,虽然不算便宜,但估值可能还算合理。实际情况真的有这么乐观吗?

图1

对此,高盛和摩根大通的分析师认为,此次抛售行为走得太远了,最近的价格走势高估了经济衰退的可能性。同时,瑞士信贷集团也认为,如果美债收益率见顶,美股股市可能会迅速反弹。

实际上,分析师们的每个预测的背后都有这样一种信念,即估值已经解释了经济和收益可能遭受的所有痛苦。但上述计算是基于预测收益的,尤其是在美联储加息的情况下,其可靠性更加令人怀疑。长期以来,分析师们都对经济低迷选择视而不见。历史中一个典型的例子是2008年初,全球金融危机的前夕,当时市场预计标普500指数的利润将增长15%。

此外,把历史市盈率作为市场见底的信号也是有风险的。在通胀肆虐、美联储承诺积极收紧政策的背景下,股市估值正处于数十年来最不利的时期之一。在熊市中,股价很少在平均市盈率水平停止下跌,而像本周这样的反弹更像是市场即将面临更大跌幅的信号。

汉布罗资本管理公司高级基金经理Giorgio Caputo表示:“过于依赖预期收益是危险的。我们正在应对各种各样的经济结果,如果我们真的进入某种程度的衰退,那么预期收益很可能不得不大幅下降。”

图2

历史上有无数这样的例子,这些股票相对于预期收益来说,看起来像是被低估的股票,但实际上却不是。根据David Kostin领导的高盛策略师编制的数据,自第二次世界大战以来,企业收入在经济紧缩前后往往会下降13%。

当然,确定一个增长周期的顶点几乎是不可能的。但为了说明这一点,假设美国上市公司能够实现其今年的预期盈利:每股盈利227美元。然后假设经济衰退来袭,到2023年企业利润萎缩13%(这是典型的经济收缩),而在这种情况下,标普500指数成份股的每股利润将为198美元,而不是分析师目前预计的248美元。同时,股票的市盈率将为21倍,而不再是看起来合理的16倍。

纽约梅隆银行财富管理公司股票和资本市场顾问主管Alicia Levine表示:“我们认为这些市盈率不会持续,且预期收益必须下降。”

股票的适当估值是多少?

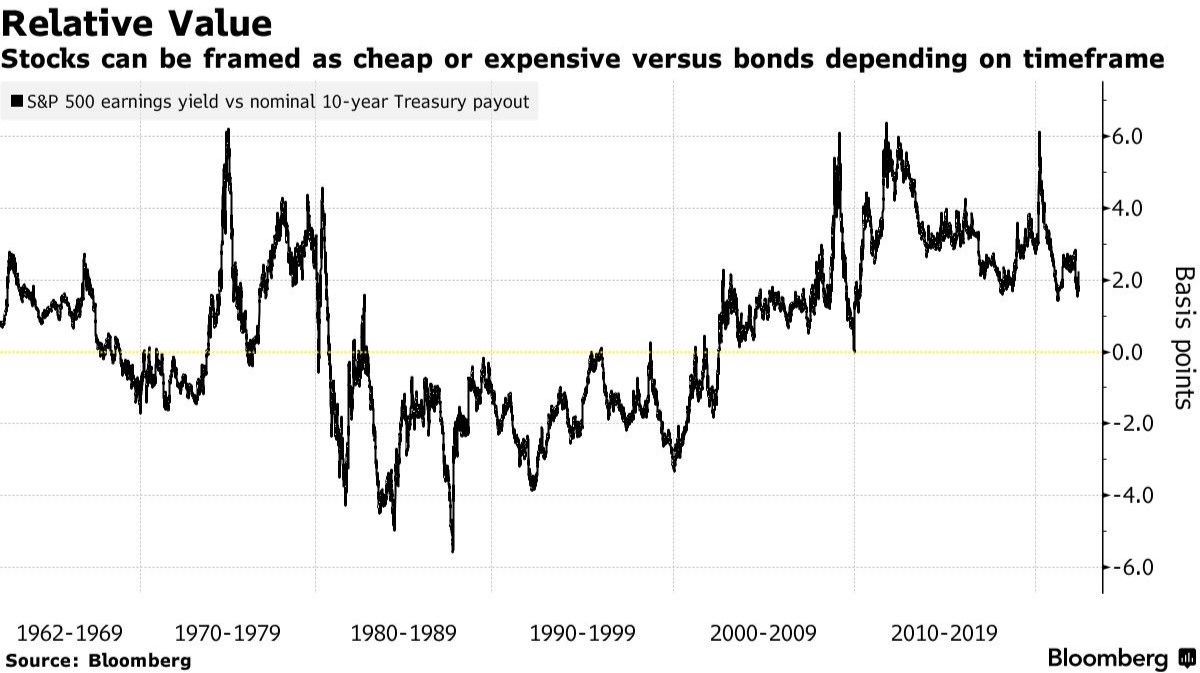

在美联储加息的环境下,美联储估值模型(Fed model)或许可以回答这个问题。据了解,该模型是美联储发布的一种估值方法,也是国际上普遍认可的市盈率估值法,美联储估值模型是将股票(标普500指数)的收益与美国长期政府债券(美国10年期国债)进行比较,该模型根据债券收益发出是否买卖股票的信号。

图3

如图3所示,与危机后牛市的历史水平相比,当前股票估值仍然偏高,但若将时间维度拉的更长些看,当前的股票估值已经相当便宜了。虽然第一季度的收益继续超过预期,但有迹象表明,分析师对未来两年中每年增长9%的预期可能过于乐观。

数据研究公司DataTrek Research联合创始人Nicholas Colas表示,市场面临的一个巨大威胁其实来自于美联储。原因是,美联储为了对抗40年来最高的通胀水平,采取了压低股价和企业盈利的措施,以缓解工资压力和消费者需求。

因此,Colas认为,在标普500指数触及3,500点,即较1月峰值下跌27%之前,股市不会触底。

扫码下载智通APP

扫码下载智通APP