新股前瞻丨瑞泰环保:崛起与固废处理市场,大客户依赖成隐忧

成立不到四年就向港股发起冲击,瑞泰环保科技集团有限公司(下称“瑞泰环保”),正在用高成长诠释环保产业的高景气度。

据港交所6月13日披露,瑞泰环保向港交所主板递交上市申请,工银国际为其独家保荐人。

招股书显示,瑞泰环保成立于2018年8月,公司是中国一站式固废处理与资源化利用系统解决方案提供商,专注于建筑垃圾相关解决方案。根据弗若斯特沙利文报告,按2021年产生的收入,泰瑞环保的市场份额为2.1%。按截至2021年12月31日止三个年度授予的合同总价值计,泰瑞环保在中国建筑垃圾处理与资源化利用系统解决方案市场中排名首位。

高增长与高盈利能力兼具

据智通财经APP了解,瑞泰环保专注于建筑垃圾转化,主要从事固废处理与资源化利用系统的研发、设计、采购、集成、安装、调试、售后服务与维护,根据客户的需求将经处理的垃圾转化成可再生材料。

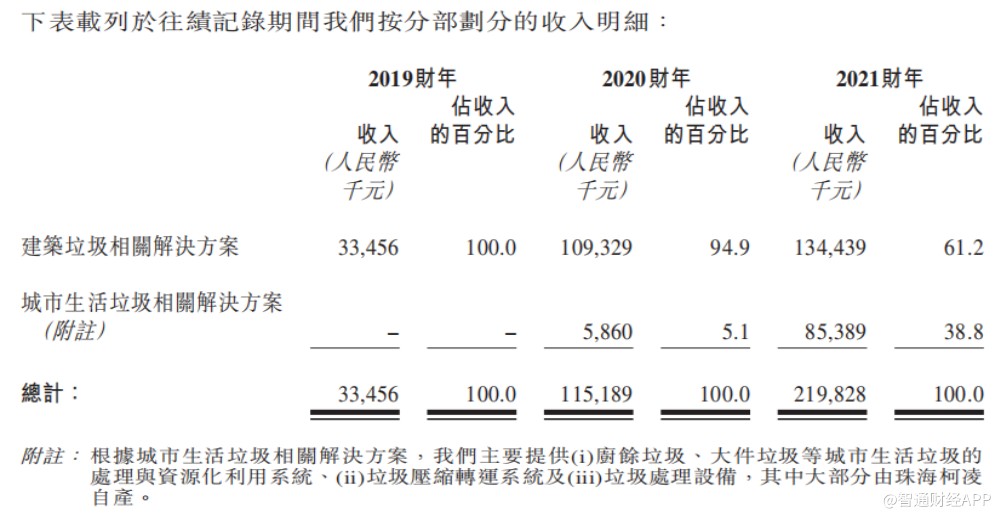

此外,公司还提供针对城市生活垃圾(包括厨余垃圾和大件垃圾)的处理与资源化利用系统解决方案及垃圾压缩转运系统解决方案。2021财年,公司建筑垃圾相关解决方案的营收占比为61.2%,城市生活垃圾相关解决方案的营收占比为38.8%。

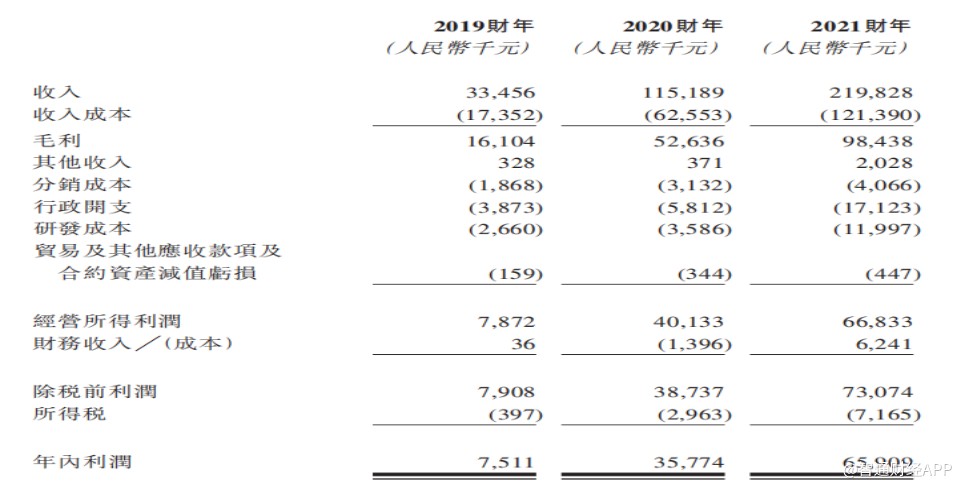

业绩方面,2019财年至2021财年,公司收入分别达到约3345.6万元(人民币,下同)、1.15亿元和2.2亿元,复合年增长率为156.3%。同期净利润分别为751.1万元、3577.4万元和6590.9万元。

2019财年至2021财年,瑞泰环保的销售毛利率分别达到48.1%、45.7%和44.8%;净利润率分别达到22.5%、31.1%和30%。

智通财经APP注意到,瑞泰环保过往业绩期间保持了较高的净利润率,主要原因之一是公司的业绩增长并不依赖其销售能力。以2021财年为例,公司分销成本为406.6万元,占销售收入比重的1.85%。公司分销成本占比偏低,又与行业景气度相关。

建筑垃圾资源化利用蓝海属性显现

弗若斯特沙利文报告显示,中国固废处理量由2016年的86.86亿吨上升至2021年的105.52亿吨,复合年增长率为4.0%。于2026年底前,预期中国固废处理量将达125.78亿吨,2021年至2026年的复合年增长率为3.6%。

2021年,中国建筑垃圾及城市生活垃圾分别占约26.3%及3.2%。其中,建筑垃圾的处理方式一般以堆放、填埋及资源化利用为主。2021年,中国以堆放及填埋方法进行的建筑垃圾处理量占建筑垃圾总量约57.0%,而以资源化利用处理的建筑垃圾则约占43.0%。

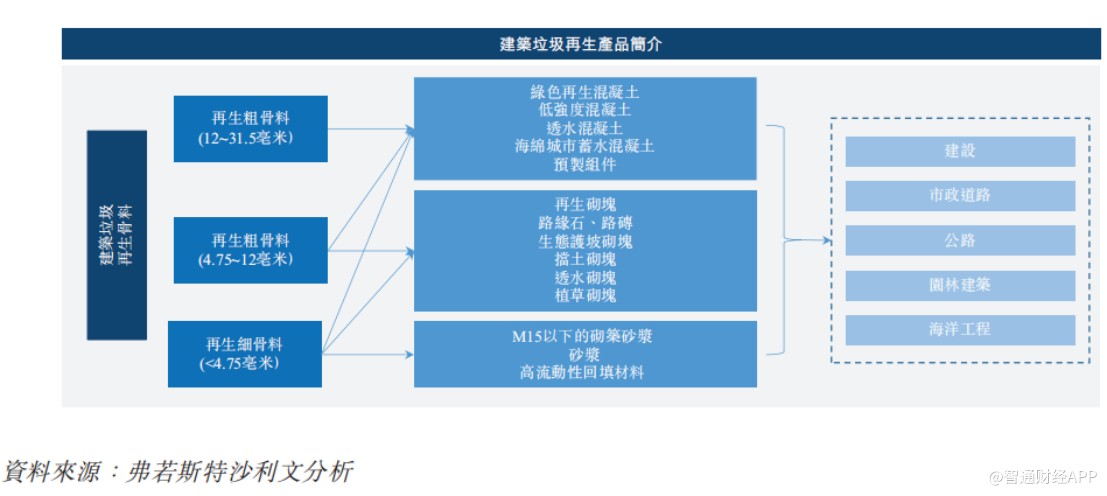

资源化利用可进一步分为粗略资源化利用以及资源再生及再生产品制造。资源再生及再生产品制造指生产不同粒子大小的再生骨料(用作骨架及填充建筑材料,如混凝土及灰浆),然后制造多元化再生产品的建筑垃圾全面处理工序。于2021年,粗略资源化利用以及资源再生及再生产品制造的处理量分别占中国建筑垃圾总处理量的37.7%及5.3%。

相比发达国家,于2021年通过资源化利用的建筑垃圾处理量达总处理量的70%以上(德国和日本达90%以上),而资源再生及制造再生产品达总处理量的20%以上(德国及日本则达60%以上)。因此,在中国资源再生及制造再生产品的处理方式,未来具有广阔的发展潜力。弗若斯特沙利文预计,2026年,建筑垃圾资源化利用的处理量预计将占中国总处理量的57.5%,而资源再生及制造再生产品可能占中国总处理量的12.0%。

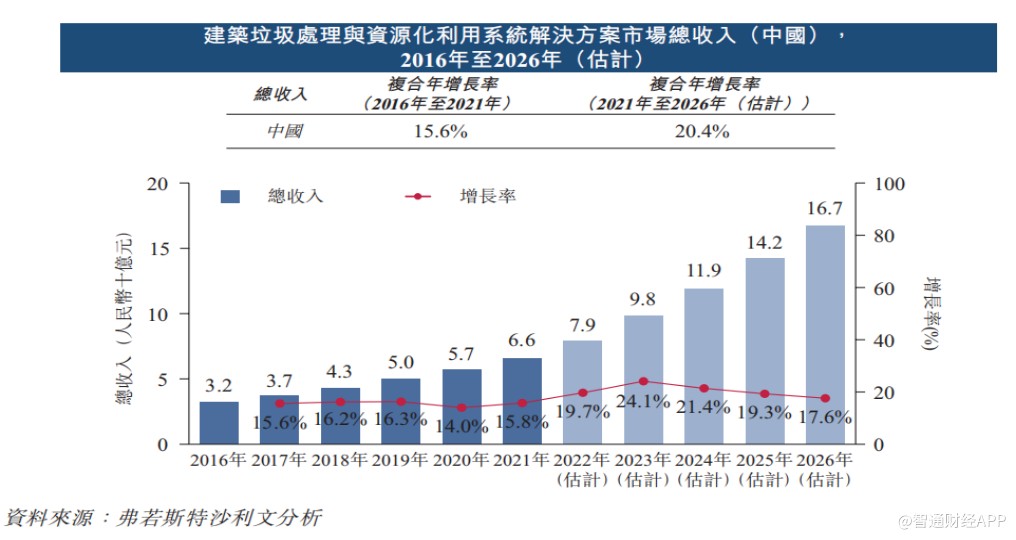

随着建筑垃圾资源化利用提升,中国建筑垃圾处理与资源化利用系统解决方案市场也将扩容。弗若斯特沙利文报告显示,中国建筑垃圾处理与资源化利用系统解决方案市场的总收入由2016年的32亿元增加至2021年的66亿元,复合年增长率为15.6%。2026年预计行业规模将达到167亿元,2021年至2026年的复合年增长率为20.4%。

大客户依赖待解

在行业需求快速增长的情况下,泰瑞环保以较低的分销成本占比获得较快的收入增长,在情理之中。但需要注意的是,随着公司业务范围的扩大,未来是否能继续维持较低的分销成本开支还有待验证。

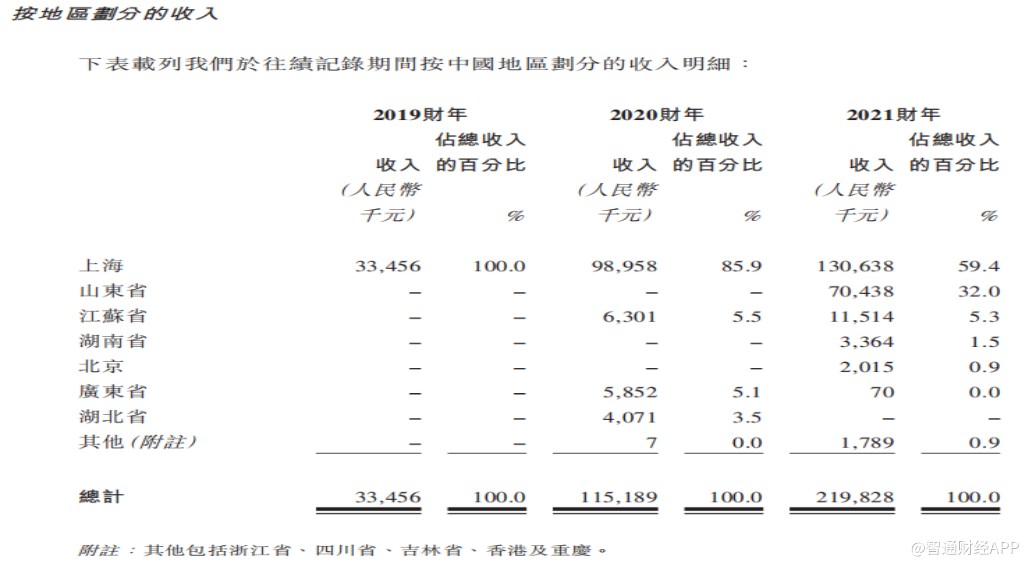

据智通财经APP了解,2018年,上海被选定为开展建筑垃圾处理相关试点活动的其中一个试点城市时,瑞泰环保承接了上海十个建筑垃圾相关解决方案项目的其中四个。2019财年,公司实现的3345.6万元收入均来自上海。

随后两个财年,泰瑞环保将经营区域拓展至山东省、江苏省、湖南省等省级行政区,公司分销成本也呈现快速增长趋势。

值得注意的是,瑞泰环保在过去三年提升了业务广度,但公司对少数客户的依赖尚未根本改变,公司若要继续优化客户结构,分销开支可能在未来继续快速增长。

招股书显示,瑞泰环保的客户主要包括主承包商或PPP(公营-私营项目)运营商等颇具规模的节能环保企业以及承接或投资垃圾处理项目的政府投资企业。于2019财年、2020财年及2021财年各年,公司向五大客户的销售额分别占总收入的约100.0%、100.0%及96.0%。于相应年度,公司向前两大客户的销售额分别占总收入的约100.0%、91.4%及65.5%。

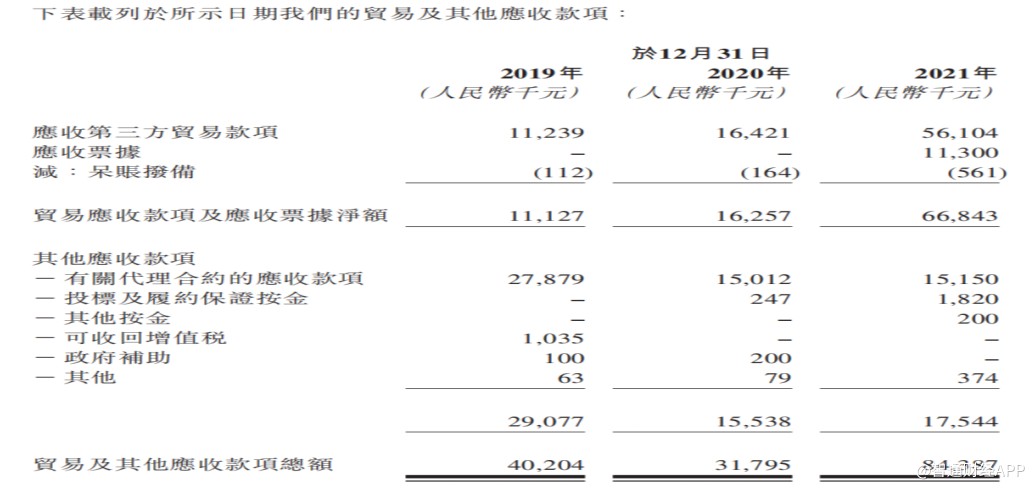

通常,业务依赖少数客户的公司,较易出现信贷集中风险。招股书显示,瑞泰环保2021年的贸易及应收账款项总额达到8438.2万元,占同期销售收入的38.4%。

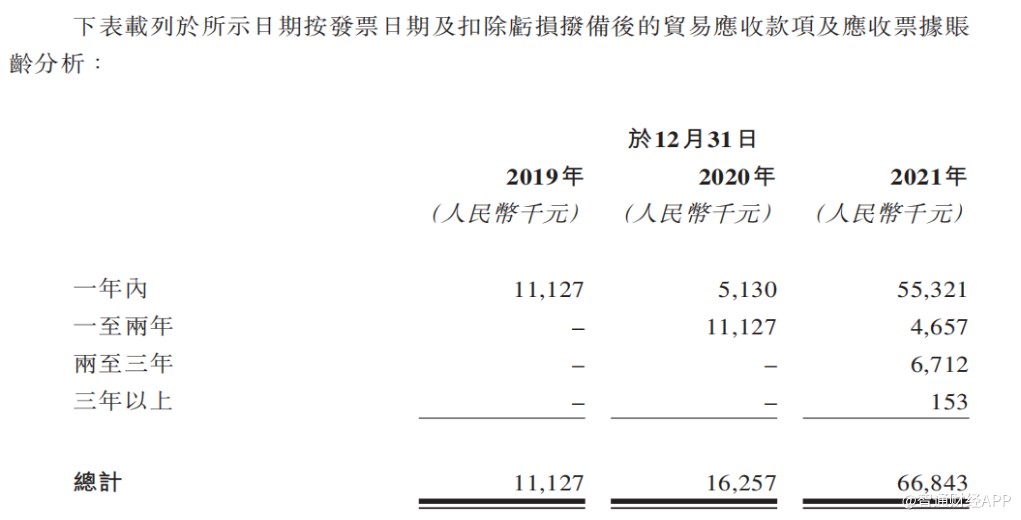

2021年公司扣除亏损拨备后的贸易应收款项及应收票据金额为6684.3万元,部分应收款项及票据的账龄超过了两年。

瑞泰环保在招股书中表示,公司有信贷集中风险,因为应收五大客户款项占2019年、2020年及2021年贸易应收款项总额分别约100.0%、100.0%及80.3%。公司称,无法保证主要客户日后将维持与公司的现有业务关系及合作,或公司将能够觅得新客户或使客户群多元化。若公司的任何主要客户大幅减少业务合作或终止业务关系,而公司无法及时以类似条款开发新客户或者根本无法开发新客户,则公司的业务及经营业绩将受到重大不利影响。

据智通财经APP了解,建筑垃圾处理解决方案市场的进入壁垒主要包括:技术实力、项目经验、证书及资质、客户关系等。其中,维护客户关系是决定公司成长性的至关重要一环。

据悉,现有建筑垃圾处理解决方案提供商早已与当地政府部门及项目投资者建立并维持良好合作关系,从以取得更多建筑垃圾处理项目。当与当地政府部门及项目投资者建立业务合作关系,建筑垃圾处理与资源化利用系统解决方案提供商可在建筑垃圾处理与资源化利用系统解决方案市场建立自身品牌声誉。凭借信誉良好的品牌声誉,可较容易取得新项目。

需要警惕的是,瑞泰环保可能因维持良好的客户关系实现业务规模扩张,但若长期保持议价上的弱势低位,则可能持续出现应收账款高企的状况。若因此导致贸易及其他应收款项及合约资产减值亏损扩大,公司的投资价值亦可能折损。

扫码下载智通APP

扫码下载智通APP