泡沫退去、股价暴跌,时代天使(06699)亟待价值重估?

医疗服务赛道投资圈的一句名言“金眼银牙铜骨头”,指出了眼科、牙科、骨科三个利润丰厚、深受资本青睐的医疗投资赛道。

然而,身处暴利的隐形正畸行业,拥有连年稳健增长的业绩,时代天使(06699)自2021年6月上市后股价却一路下跌,最低点跌至100港元/股,较最高点490港元/股跌去近八成。如果在时代天使上市之初就以发售价173港元认购5万港元,那么在最低点投资者持有价值仅为28901港元,损失近一半。

上市前夕暗盘暴涨、超购近800倍、创下历史最高入场费纪录,曾经众人疯抢的“大肉签”却在上市后短短一年间走出一路下行趋势,让不少股民高呼上当。

而进入6月,随着线下复工进展带动医美股估值修复,时代天使股价呈现出反弹势头,截至6月22日开盘价为180港元/股,较最低点反弹约80%。近90天内,共有13家投行给出买入评级,目标价为162-218港元不等。

在经历约一年的沉寂后,时代天使是否终于等到了复苏契机?曾经被看好的隐形正畸千亿赛道能否支撑公司后市股价反弹?这些问题还需进行具体分析。

业绩增速表现亮眼 毛利率略有下滑

观察时代天使近年业绩,表现一直十分亮眼。

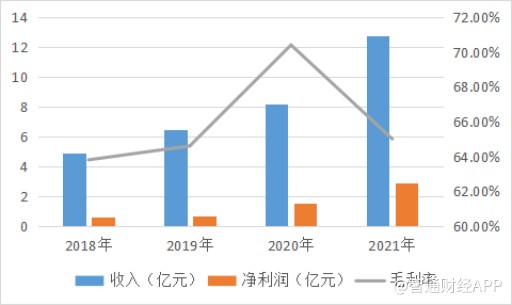

据财报披露,时代天使2021年营收、利润增速走高,全年收入达到12.72亿元,同比增长55.7%;净利润达到2.86亿元,同比增长89.2%;经调整EBITDA为人民币4.18亿元,同比增长40.7%;经调整净利润为3.48亿元,同比增长52.9%。

2018至2020年,时代天使业绩持续稳健增长,营收分别为4.89亿元、6.46亿元与8.17亿元;净利润为5820万元、1.30亿元与2.27亿元。

据智通财经APP计算可得,2018-2021年间公司营收年复合增速约为67.3%,远远高于行业增速。据灼识咨询2022年《全球及中国隐形矫治行业蓝皮书》数据,中国隐形矫治市场由2015年的17亿元爆发式增长至2021年的131亿元(约20亿美元),年复合增长率达到41%。

一直以来,隐形正畸行业都因超高的毛利率而被称为“口腔茅台”。据财务数据披露,行业龙头、美国隐形正畸开创者“隐适美”的毛利率超过70%。

报告期内,时代天使毛利率持续保持高位,分别为63.8%、64.6%、70.4%和65%。据公司方面解释,其中2020年毛利率增加主要由于疫情期间获得政府救济政策、租金及社保等成本减少所致。

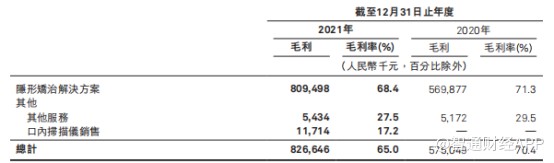

各个业务分别来看,主要营收来源的隐形矫治解决方案2021年毛利率略有下滑,新增的口内扫描仪销售业务较低的毛利率也拉低了整体毛利率。

而从市场份额来看,时代天使在2021年首次超过隐适美,是当之无愧的行业龙头。据中国大陆隐形矫治市场2021年的达成案例数计,时代天使市场份额为41.1%,与2020年相比几乎不变;隐适美名列第二,市场份额从2020年的41.4%下滑至35.9%。

“以价换量”策略或将拖累盈利能力

从业务结构和产品布局来看,2021年时代天使超9成收入来源于提供隐形矫治解决方案业务,口腔扫描仪仅占总营收的5.3%。

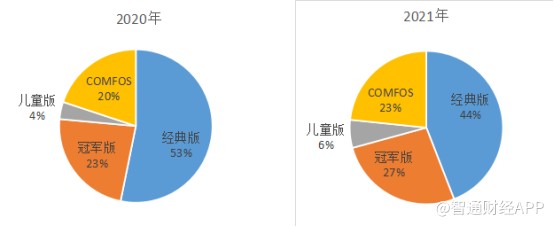

目前时代天使旗下隐形矫治产品共有四种,覆盖不同用户群体,包括定位于大众市场的时代天使经典版、定位于高端市场的时代天使冠军版、注重儿童早期干预的时代天使儿童版以及突出性价比的COMFOS。

报告期内,公司持续开拓下沉新兴市场与儿童早矫市场,2021年时代天使经典版、时代天使冠军版、时代天使儿童版及COMFOS的达成案例数分别同比提升10.4%、52.5%、116.0%及56.2%。

据智通财经APP了解,儿童早矫属于隐形正畸的细分赛道,在中国尚处于起步阶段,市场具有巨大的潜在增长空间。2021年时代天使针对儿童的隐形矫治产品尽管销量有所增长,但从总销量来看仅占其中6%,占比依然偏低。

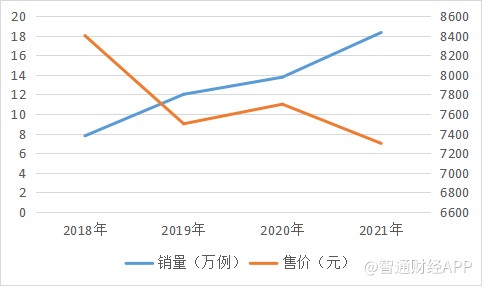

下沉市场则有望成为隐形矫治企业的新一代增长极。据灼识咨询《蓝皮书》数据,目前一二线城市占据70-80%的隐形矫治市场份额,下沉市场仍是一片待开拓的蓝海。为此,时代天使拿出了“以价换量”策略:

据历年招股书披露,公司产品的平均售价近年来有着明显降幅,已从2018年的8400元降低至2021年的7300元,四年间共降价14%;销量则从7.77万例逐渐增长至2021年的18.32万例。

随着隐形矫治赛道获得越来越多资本关注,目前市场上已经涌现出一批新兴国产隐形矫正品牌。一方面,相对于时代天使动辄数万元的花费,不少后来者采取了更加灵活的低价策略,如美加易齐微矫正价格低至9900元;

另一方面,如百适美等品牌正积极探索共享医疗、数字化远程服务等模式,降低对牙医的依赖,提高牙医服务效率。在正畸过程中,医生资源是公司的核心壁垒,比起公司品牌,患者往往更倾向于相信医生个人的专业度。若远程医疗模式能够解决患者的信任度难题,将极大降低给医生分成的成本,提高公司利润率。

尽管目前时代天使整体营收仍能保持增长态势,但在宏观经济复苏形势受疫情影响、市场竞争渐趋激烈的环境下,为争夺市场份额与用户群体,行业或将开启价格“内卷”。而不论公司产品降价是主动进攻还是被动防守,降价策略都将进一步拖累公司的盈利能力。

行业龙头未来增长可期

作为隐形正畸市场两大龙头之一,时代天使目前牢牢占据国内第一的市场份额,在渠道、服务及研发上都具有规模优势,具备一定的知名度,未来增长可期。

然而,与竞争对手隐适美相比,公司在二级市场上的估值或存在一定的泡沫。

据智通财经APP了解,时代天使于2021年6月上市时,上市当天最高涨幅超过180%,市盈率最高到达过403倍;而隐适美是全球领先的隐形正畸龙头,其成立时间更早(1997年成立)、营收规模更大(2021年隐形牙套收入32亿美元)、占据北美市场超8成市场份额,过往市盈率处于40倍-60倍水平。

经过一路的股价下跌,目前隐适美母公司阿莱技术(ALGN.US)的市盈率(TTM)为26.38,处于历史低位;而时代天使经过底部小幅反弹,目前市盈率(TTM)则为82.40,仍然比其竞争对手高出不少。

纵观中国隐形矫治行业,时代天使与隐适美双寡头格局稳定,行业进入壁垒较高,时代天使先发优势明显。在行业整体市场增速良好的背景下,公司未来成长潜力充足。但考虑到其相对于同业竞争对手较高的估值,其股价存在一定价格波动风险,宜逢低布局,专注企业长期价值。

扫码下载智通APP

扫码下载智通APP