崔东树:汽车保险行业赔付率对比分析

中国保险市场是巨大的市场,与我们的生活密切相关,尤其与汽车市场发展也是密切相关的,所以我们看一下保险市场的总体状态以及汽车保险在其中的状态、地位以及运行的特征。汽车保险在财产保险中处于一个相对来说重要的地位,运行状态相对正常,但是新的保险品种也在快速的增长之中。在车险综改影响下,2021年是整个车险市场非常特殊的一年,包括首次出现行业性的保费负增长,但随着2022年新能源车保险价格提升,保险数据日益完善,车险仍是最有价值和贡献的保险品种。

目前的保险的直销模式还是不成熟,但新能源车的厂家与消费者直连关系密切,厂家的新能源保险创新能力很强,保险的中介费用很高,这块成本可以降下来,期待未来的新能源厂家保险获得保险牌照,能够更强大的发展。

1、全国保险行业发展状态

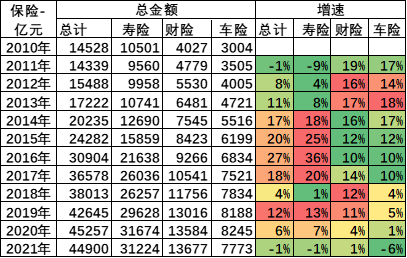

中国保险市场在2011年出现小幅调整之后,逐步进入较快的增长期,尤其在2014年开始到2017年,整体保险处于两位数的10%-20%之间的高增长期;2018年的保险出现相对的调整,尤其是寿险出现了一定的增长;而2019年总体保险又出现了高增长特征;2020年保险总体运行抵御疫情较好;2021年偏差。其中寿险的表现是相对突出的,财险等表现总体来看处于一个相对平稳的一个增长期。其中,汽车保险应该说从2010年-2017年以来一直保持10%以上的高增长,但2018年之后,汽车保险的保费的增长处于5%左右的一个低速的增长状态,与财险的总体增速相对来说处于较低的一个水平。2020年车险增速仅有1%,2021年下降到-6%。

2、汽车保险的地位强大

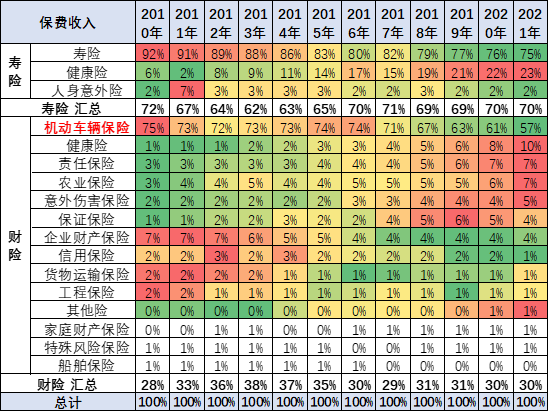

在总体保险中,寿险的占比占到70%左右的水平。其中在2013年左右占比降到62%左右的低位水平,2016年开始就大幅的拉升,目前处于70%左右的水平之上。寿险的主要产品还是寿险产品为主,而其他的健康险等处于一个快速增长之中,从过去比较弱小规模,2021年占到整个寿险规模突破23%的一个较好状态。

相对于寿险的高利润和庞大体量,财险的占比总体占在30%左右的比例。其中在2013年达到38%的相对峰值状态,随后2016年开始总体的寿险处于30%左右的水平。

在寿险市场中,汽车保险处于一个相对较重要的位置。

总体财险市场增长比较多的是保证保险和健康保险,与此同时,责任保险也在处于一个快速增长之中,所以新的保证保险、责任保险、健康保险等新品种实现了小品类的较好的增长态势。

但总体来看,其他保险目前与汽车保险在金额上仍不是一个数量级的基础上。

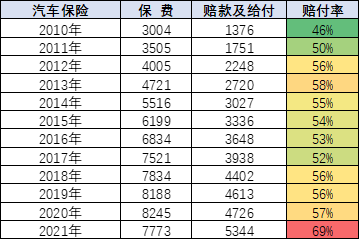

3、2021年汽车保险业赔付率暴增

汽车保险的保费和赔付率。总体来看,前几年处于在55%左右的一个水平上,其中在2010年之前是低于50%水平的;2012年和2013年达到了56%和58%的较高的保险赔付率的水平。随后通过整顿和交强险的拉动,又逐步的从58%的百分比降到了2017年的52%的一个较低的水平。但2018年和2019年,随着车市的增长相对放缓,赔付的压力相对较大,赔付率又上升到56%的水平,2020年也仅有57%。总体来看,还是因为我们保费的增长速度相对放缓的压力较大。但2021年的保费收入下降较明显,但赔付大幅增长,这也是超预期的保险收入支出变化,压力巨大。

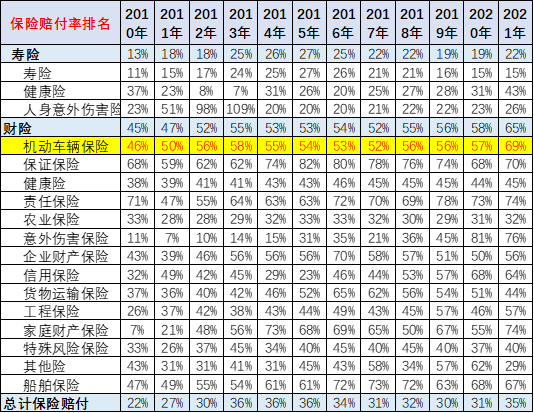

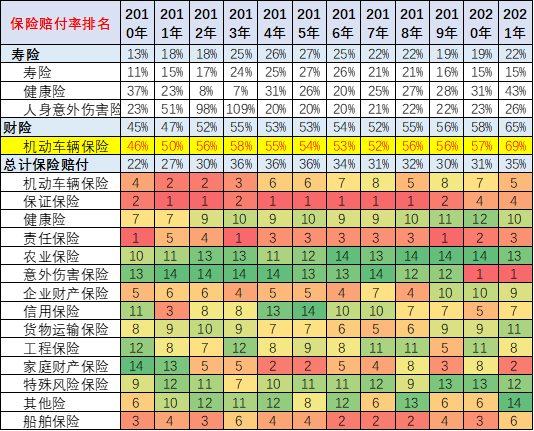

4、汽车保险赔付率排名

保险的赔付率总体保持一个相对较平稳的状态,其中的寿险的赔付率总体是相对于较低的。财险的赔付率相对较高。寿险赔付率最高的在2015年达到27%的水平,现在寿险的赔付率或者给复率仅有19%的水平,所以寿险经营者还是一个比较愉快的好的状态,封闭性也是很强的。而财险的总体的赔付率在55%左右的水平,今年上升到56%的水平。其中机动车的车辆保险的赔付率,目前处于保险赔付率中相对比较低的水平,排名排在第八位的水平。

2019年赔付率排名第一位的是健康保险和农业保险,两个相对较高一点,而第三个是这个其他类的保险,第四个是船舶类的保险,第五个是工程保险在2019年赔付率相对是比较高的。责任保险和保证保险总的赔付率是相对较低的,也是目前发展较快的一个市场。汽车保险规模大、赔付稳定,汽车保险赔付率属于相对较为平稳的市场,未来仍是较好的市场。

5、新能源车厂家保险需要牌照改革

2021年12月14日,中国保险业协会发布《新能源汽车商业保险专属条款(试行)》,新能源专属车险终于到来。新能源汽车的电子化程度要比传统燃油车高非常多,越是智能化,就越能做到高效率。理论上安全性更高。但坦白说目前存在的问题还是很多。

主要是新能源车的车型结构,新能源车由于构造与传统燃油车不同,往往有底盘低、起步快的特点,造成事故的概率也更大。

其次是新能源车的低成本优势带来使用性质的多元化,尤其是营运车占比过高等因素,导致问题出现的也较多一些。

第三是新能源车的产品材质变化,部分车型更多的是钢铝结合,铝制框架的比例较高,维修难度大于钢铁构架,因此也是新能源车发展较快带来的保险压力倍增问题。保险牌照垄断对新能源车保险的创新带来难度。

目前新能源车企建立保险公司都是有照无牌的阶段,保险公司要区分是中介和主体的关系,如果是车企作为主体公司,无疑是让人期待的,有数据,有客户,有技术,有网络,能否大发展,要取决于未来的行业政策以及产品差异化的政策。但是如果只是中介,不认为有很大的发展,毕竟现在车商的中介很多,受制于各地差异很大的车险市场,短时间内成不了大气候。

新能源车企参与车险业务的途径主要是成立经代公司,在真正的产品设计上,车企势必要与具备相关资质的险企进行合作,而在车辆出险后,车企也势必要依托于险企的线下布局来进行后期的理赔事项。保险行业的发展仍是较复杂的。

目前的保险的直销模式还是不成熟,但新能源车的厂家与消费者直连关系密切,厂家的新能源保险创新能力很强,保险的中介费用很高,这块成本可以降下来,期待未来的新能源厂家保险获得保险牌照,能够更强大的发展。

本文选编自公众号“崔东树”,作者:智通财经编辑mz。

扫码下载智通APP

扫码下载智通APP