大摩:美国经济明显放缓,比预期还要糟

作者:

智通财经 陈诗烨

2022-07-05 17:18:00

摩根士丹利的策略师表示,在乌俄冲突的加剧之际,美国经济明显处于放缓之中,其结果甚至比预期更糟。

智通财经APP获悉,摩根士丹利的策略师表示,在乌俄冲突加剧之际,美国经济明显处于放缓之中,其结果甚至比预期更糟。

在近期,债券收益率呈现出下降的趋势,这可能反映出投资者正押注通胀在下半年将达到峰值,而美联储的鹰派立场可能会减弱。“但利率的任何下降都应该被解读为对经济增长的担忧,而不是美联储可能会放宽政策,”以Michael J. Wilson为首的策略师在一份报告中写道。

据悉,标普500指数今年上半年的表现为50多年来最差,因投资者担心美联储的强硬态度和通胀飙升将加剧经济萎缩。摩根士丹利方面表示,如果宏观数据没有显示出经济衰退,那么股市可能会进一步上涨,但如果经济真的出现萎缩,那么标普500指数可能会跌至3000点,比近期的收盘点位低22%左右。

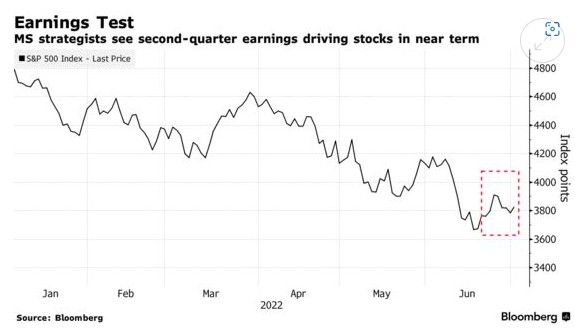

摩根士丹利策略师认为,第二季度财报将在近期引领股市走势

Wilson是华尔街分析师中的看跌者之一,他正确预测了今年的抛售行情。他认为标普500指数的合理点位在3400-3500点左右,比当前水平低11%。

他认为,随着利率和股票风险溢价开始更准确地反映经济增长放缓,股市可能会从现在开始受到第二季度业绩的推动。同时,标普500指数和纳斯达克100指数的成分股收益预期比全球金融危机后的正常趋势高出20%以上,这表明未来几个月的收益预期将被下调。他写道:“除非盈利预期降至更合理的水平,或估值反映出这种风险,否则熊市还没有结束。”

此外,他表示,电信、公用事业、保险、房地产、部分必需消费品和医疗保健等防御性行业在评估风险时,看起来较为有利。另一方面,摩根士丹利称,科技硬件和半导体行业面临的风险更大。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

小牛电动(NIU.US)Q2总销量同比下降17.4% 海外销量大增

2022-07-05 15:20

陈诗烨

阿斯利康(AZN.US)将斥资至多12.7亿美元收购TeneoTwo

2022-07-05 15:19

庄礼佳

标普500指数创52年来最差上半年表现:非必需消费品表现最惨 能源股成唯一赢家

2022-07-05 11:58

赵锦彬

失锚的美股何时起风? 景顺策略师预言:美联储最早或于9月出现政策转向!

2022-07-05 11:40

卢梭

美股工业板块上半年表现冰火两重天!下半年该如何掘金?

2022-07-05 11:03

宏林

扫码下载智通APP

扫码下载智通APP