李宁(02331)2022半年报:花10亿做营销,研发占比只有1.9%

2022年上半年,体育健身圈迎来了一次丰收,从最初冬奥会王濛、谷爱凌等明星火爆出圈,再到今年4月份刘畊宏因居家直播而带起健身热潮。随着全民健身热潮的到来,体育用品行业也备受带动。

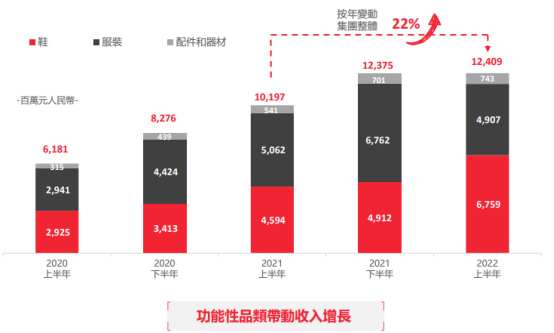

8月12日,李宁(02331)发布2022年中期业绩,收入同比上升21.7%至124.09亿元(人民币,下同),权益持有人应占净溢利同比上升11.6%至21.89亿元。

从李宁发布的中期业绩公告看来,虽然疫情影响仍在,但公司整体业绩依然向好。而这份业绩也成功得到了资本市场肯定,七月以来反复下行的李宁终于重拾升势。

智通财经APP注意到,8月12日,李宁在港股市场一度涨超6%,最终收报70.1港元,全日升4.78%。值得一提的是,短短一年,李宁已从历史高位107港元跌去超三成。

这份受到市场肯定的中期业绩能否进一步带动公司股价上行?李宁的国潮红利还能享受多久?先让我们从其基本面来看。

品牌升级+渠道变革,推动营收逆势向好

随着全民健身上升为国家战略,“体育促健康”已经成为越来越多人的共识。数据显示,2020年经常参加体育锻炼的人数比例为37.2%,比2014年的33.9%上升了3.3个百分点。而据到《“十四五”国民健康规划》预计2025年将达到38.5%。

在政策的推动下,运动鞋服市场最近几年快速增长。据《2021年中国运动鞋服行业发展现状与市场调研分析报告》显示,2021年中国运动鞋服行业市场规模达到3858亿元,到2025年运动鞋服市场规模有望达到5989亿元。据《中国城市体育消费报告》预计,到2025年,我国整体体育消费规模将增长至2.8万亿,复合增长率超过13%。

2022年以来,李宁仍延续“单品牌、多品类、多渠道”的战略。重点投入于篮球、跑步、训练、羽毛球以及运动时尚五大核心品类。将运动科学和中国文化与潮流元素结合打造国潮品牌。

先从“多品类”来看。今年上半年,公司专业品类表现亮眼,其中篮球品类和跑步品类分别流水同比增长30%及10%,占比分别为28%、20%。受益于此,公司鞋类收入增长迅猛,同比大增47%至68亿元,收入占比也进一步提升至55%。同时,公司器材及配件收入也实现了37%的增长。

不过,收入占比为39%及12%的运动生活、健身品类流水却同比微降1%及9%。此外,服装收入也同比下滑3%,收入占比也由去年同期的50%下滑至今年的40%。

而在“多渠道”方面,李宁于年报中表示公司持续强化线上线下业务协同,以促进各渠道收入健康增长。今年上半年,公司各渠道业务均实现不同程度的增长。

在线上布局方面,自2021年李宁提出“大电商”商业模式以来,公司积极发展直播板块业务,同时进行高效、更精准的宣传和投放,维持在线良好经营生态,今年上半年该渠道业务实现19.20%的稳定增长。

而作为公司主要收入来源的经销商渠道也是期内增速最快的渠道之一,期内该渠道同比增长28.5%至59.01亿元。对此公司指出,期内李宁积极强化特许经销商的业务整合及渠道管理,带动特许经销商订货量增加,于此同时随疫情在二季度后期的恢复,亦向渠道发布新品以尽快促进流水的恢复。

不过,今年上半年新冠疫情反复,特别是包括上海、深圳在内的大城市受影响较大,这直接导致公司布局都市为主的直营渠道经营受到冲击,期内该渠道收入同比仅增10.8%至27.87亿元,扩张步伐有所放缓。

在店铺布局方面,李宁近年来持续推动开大店关小店策略,以提升消费者体验。2022年上半年,公司聚焦购物中心大店,推动旗舰店等高效大店落地,同时继续进行店铺结构优化,加速处理亏损、低效和微型面积店铺。智通财经APP了解到,期内公司在主品牌店铺数量同比增加中单位数的情况下,店铺总销售面积及单店平均面积均同比增长超过20%。随着线下销售渠道的进一步优化,李宁的门店数量由2021年底的7137家下降至2022年上半年的7112家。

疫情当前,盈利水平下滑

即便公司积极优化各渠道,但疫情对于零售行业的冲击仍不能忽视。2022年上半年,公司虽增收但不增利,盈利水平有所下滑。期内,公司毛利率同比下滑5.9个百分点至50.0%,净利率则由19.2%下降至17.6%。对此,李宁坦言,在疫情的影响下,公司在零售端增加了零售折扣,与此同时毛利率较高的直营渠道及电商渠道收入增速下滑,以及原材料和人工成本上涨是主要原因。

智通财经APP注意到,公司的库存压力也有所增长。一直以来,库存可谓是服装行业的最大痛点之一。在疫情之下,有90%的服装品牌死于库存积压。

据智通财经APP了解,今年上半年,李宁的平均存货周转期从相比2021年的53天上升到55天,存货整体同比增加11.5%。不过,截至6月,其渠道库存水平为3.6个月(88%为新产品),相对2021年底的3.9个月(92%为新产品)有所改善。

对此公司管理层指出,今年上半年公司毛利率有所下降,就是基于在3月初疫情影响来临前提下进行有意识、战略性调整,来保证整个库存健康与稳定。管理层还指出,和上半年对比,公司7、8月的状态已处于恢复趋势中,与此同时7、8月的折扣表现也较上半年有所改善,不过整体客流还未恢复至以前。

对此瑞银表示,预期国际品牌积极提供折扣的情况可于9月持续改善,令中国本土品牌的库存压力逐步舒缓,并于今年底恢复至正常水平,在低基数下,行业明年会有强劲复苏,加上折扣正常化及棉花价格回落,将转化成强劲的销售及毛利扩张。

“重营销,轻研发”,国潮红利能否持续

不过,今年上半年,李宁“重营销,轻研发”的发展趋势仍未改变。

在新疆棉事件后,中国新生代消费群体的民族自豪感在不断增强。国内运动市场加速扩容,国际运动品牌在中国市场占有率下降,国产运动品牌也逐步成为越来越多消费者在日常生活中的首选。在这一背景下,李宁凭借早期积累的品牌效应,通过“中国李宁”成功出圈,成为国潮风口的最大受益者之一。

智通财经APP注意到,早年在中国市场持续保持双位数增长的品牌耐克、阿迪达斯,2022年以来在中国市场的业绩已连续多季出现了营收下滑。

为了进一步占领市场,公司在营销手段、广告推广等方面进行了大量投入,今年上半年,广告及市场成本开支达9.81亿元,同比增长31.38%,营收占比为7.9%。

可见国产体育鞋服品牌经过多年的发展,随着设计、品牌管理、库存及渠道运营能力日渐完善,头部品牌的影响力和国际知名品牌的差距也在缩小。在智通财经APP看来,国产体育品牌在市场渗透率和规模保持稳健增长的同时,产品研发的核心技术能力竞争显得尤为重要。

对于自称利用“运动科学”实现创新的李宁来说,公司的研发费用却不算太高。2022上半年,公司的研发费用却为2.49亿元,占收入比率仅为1.9%,不及广告开支的三分之一,也远低于阿迪、耐克等国际头部品牌的10%。

一直以来,研发费用率被看做是公司创新力的体现。在公司如此低的研发水平之下,其产品力的优势也不敢恭维。因此,一旦国潮消费回归理性,产品质量和产品设计成为消费者关注的重点,李宁还能否依靠如此薄弱的产品力继续实现业绩的高增长?

总结来看,在行业政策的推动下,中国运动鞋服市场增长迅猛。2022年上半年,虽受疫情扰动,但作为行业头部企业的李宁仍实现了逆势增长。但长期来看,随着国产体育鞋服品牌的进一步发展,如何提升产业专业化竞争力显得尤为重要,也是更需要耐心和厚积薄发的方向。在这样的背景下,“重营销,轻研发”的李宁或面临后续乏力的弊端。

扫码下载智通APP

扫码下载智通APP