华尔街警告:美联储加息+基本面疲弱 美国公司债将承压

作者:

智通财经 马火敏

2022-09-20 09:13:51

摩根大通和巴克莱认为公司债券面临压力。

智通财经APP获悉,上周,美国公司债券的表现好于股市和其它市场。尽管如此,摩根大通和巴克莱认为公司债券面临压力。

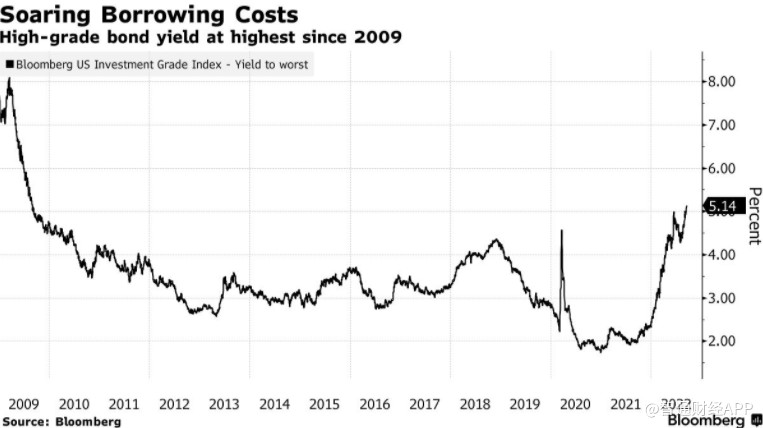

数据显示,上周美国高评级公司票据的风险溢价仅扩大了0.01个百分点,尽管股市下跌超过4.7%。以Eric Beinstein为首的摩根大通策略师周一写道,美联储可能会在本周加息,而且可能不会暗示放缓紧缩政策的步伐,这也是投资级债券本周表现“更为谨慎”的原因之一。

发行人现在似乎对市场持谨慎态度。四家潜在的高等级借款人周一曾考虑出售债券,但最终选择了退出。目前9月份的债券供应远低于预期,收益率迅速上升破坏了一些发行人的计划。上周,甲骨文(ORCL.US)表示,它在定期贷款市场借款44亿美元,这可能意味着该公司不得不减少出售公司债券的规模。据悉,甲骨文正在为收购美国医疗保健IT公司CernerCorp(CERN.US)筹集资金。

巴克莱策略师Brad Rogoff表示,上周公布的通胀数据高于预期,意味着美联储可能会在更长时间内大幅加息,这对信贷不利。这些预期导致实际利率大幅上升。当实际利率上升,同时经济增速降至趋势水平以下,信贷利差往往会扩大。巴克莱还表示,强劲的信贷基本面可能已见顶。

"总之,我们认为融资环境趋紧,加上经济增长表现平平和信贷基本面疲弱,应会导致利差大幅扩大," Rogoff写道。

衍生品市场也表现出担忧。自上周一以来,Markit CDX北美投资级指数的利差上升了约10个基点,这一迹象表明,至少部分市场人士已经做好了利差扩大的准备。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

利率飙升致楼市疲弱 美国房产建筑商信心指数连续9个月下滑

2022-09-20 08:04

庄礼佳

美国商务出行回暖 美股航空和酒店板块有望重拾涨势

2022-09-19 21:07

卢梭

伊朗:在联合国大会期间存在展开核协议会谈可能性

2022-09-19 17:22

宏林

高盛:下调美国明年GDP增速至1.1% 预期9月加息75个基点

2022-09-19 09:49

魏昊铭

美国8月信贷持续正常化 消费者支出状况良好

2022-09-19 07:30

马火敏

扫码下载智通APP

扫码下载智通APP