天风宋雪涛:美联储算的是“政治账”

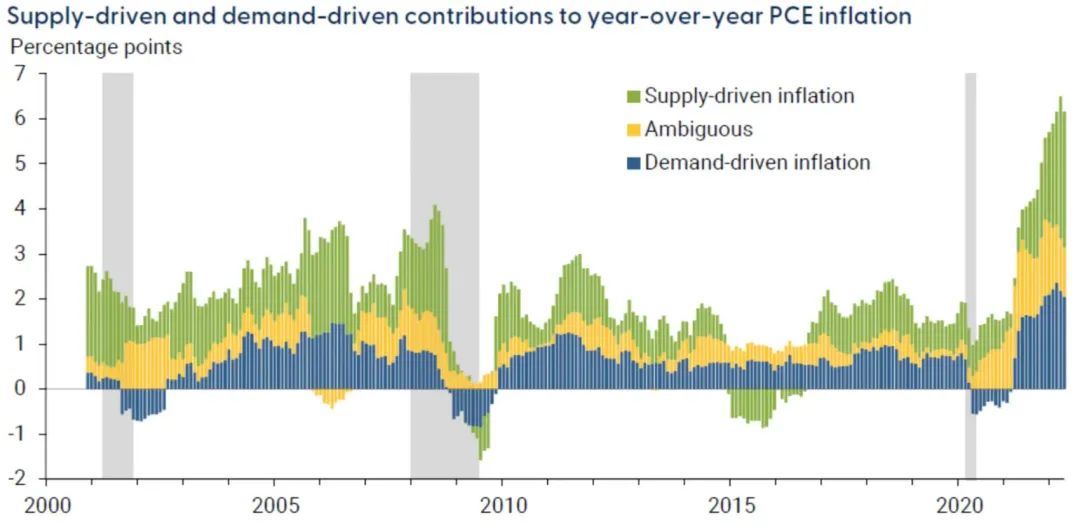

今年6月,旧金山联储的研究《How Much Do Supply and Demand Drive Inflation》拆解了美国通胀的供给因素和需求因素的贡献,结果显示供给因素对于疫情后美国PCE通胀上升(4.8pp)的贡献,超过了一半;而需求因素对于CPI通胀上升的贡献,大概是三分之一。这并不令人感到意外,特别是考虑到俄乌战争之后,全球的能源和食品价格出现了剧烈的上涨。

图1:供给因素对疫后美国PCE通胀上升的贡献超过一半 |

|

资料来源:Federal Reserve Bank SF,天风证券研究所 |

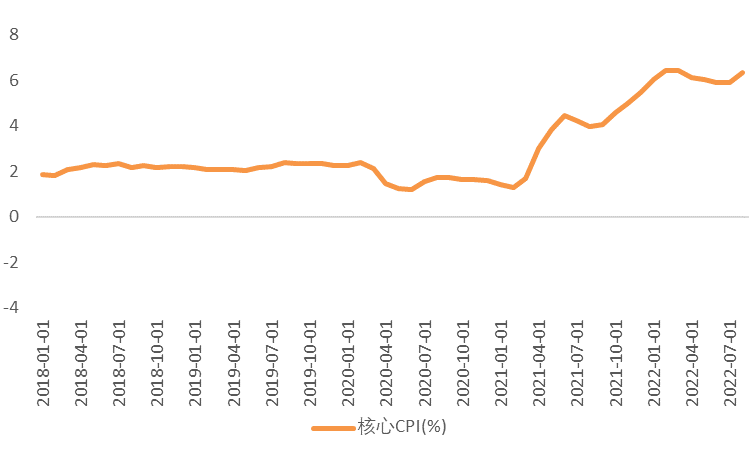

一直以来,联储认为能够通过加息抑制需求来实现调控目标的通胀指标是核心通胀。但是这篇报告发现,供给因素对疫后美国核心PCE通胀上升(3.3pp)的贡献率也接近一半。尤其是核心通胀中占比70%的服务通胀,所面对的问题是结构性和持续性的劳动力供给短缺,这也是联储无法控制的因素。所以8月美国核心CPI从5.9%反弹至6.3%对于市场是个不小的震慑,因为这说明了联储通过加息控制通胀的做法基本没有效果。

图2:8月美国核心CPI出现反弹 |

|

资料来源:FRED,天风证券研究所 |

虽然联储对于总体通胀中的能源和食品价格、地缘因素、供应链因素、劳动力因素等等束手无策,但是6月以来,联储出现了两个惊人且重要的转变。

第一个转变是联储把货币政策的通胀目标,从“无法完全控制”的核心PCE,转向了“完全无法控制”的CPI。正常的货币政策规则是通过加息抑制房地产和消费品等核心需求,以实现降低通胀的目的。伯南克和耶伦时期的泰勒规则(伯南克规则、耶伦规则)采用的通胀率都是核心PCE,鲍威尔也没有公开修改过泰勒规则的通胀率指标。但是在今年6月议息会议的新闻发布会上,鲍威尔表示,“联储现在非常关心总体通胀,而不单是核心通胀,因为总体通胀与群众的通胀预期有关”。

第二个转变是联储取消了对市场预期的前瞻指引,把每一次利率决议都交给了过去一段时间的数据所决定。这也令市场费解,联储为什么要丢掉赖以为豪的预期指引,转为一会一议,人为地制造市场波动呢?

答案是联储算的不是“经济账”。

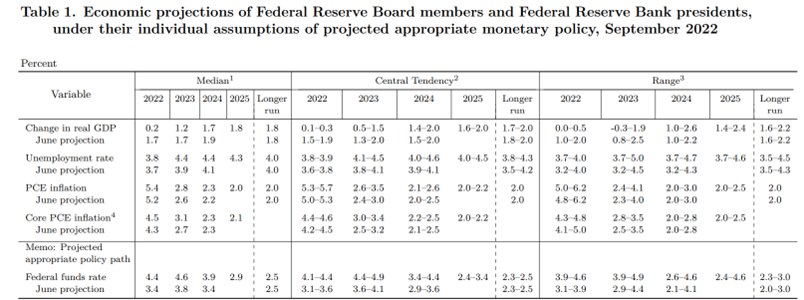

如果算经济账,联储应该立即停止加息。因为在联储刚刚公布的SEP(季度经济预测)中,联储令人意外地大幅下调了今明两年的经济预测,22年美国GDP增速预测从6月1.7%下调至0.2%,23年增速预测从6月1.7%下调至1.2%。但是在对经济如此悲观的同时,联储又大幅上调了今年底的联邦基金利率目标,从6月的3.4%上调至4.4%,这意味着今年剩下的两次议息会议,联储预计还有125bp的加息。

图3:九月联储FOMC经济和通胀预测 |

|

资料来源:FED,天风证券研究所 |

这些在经济视角里无法解释的自相矛盾,其实都源于政治压力。联储不知道以上道理吗?当然不是,但政治不允许。

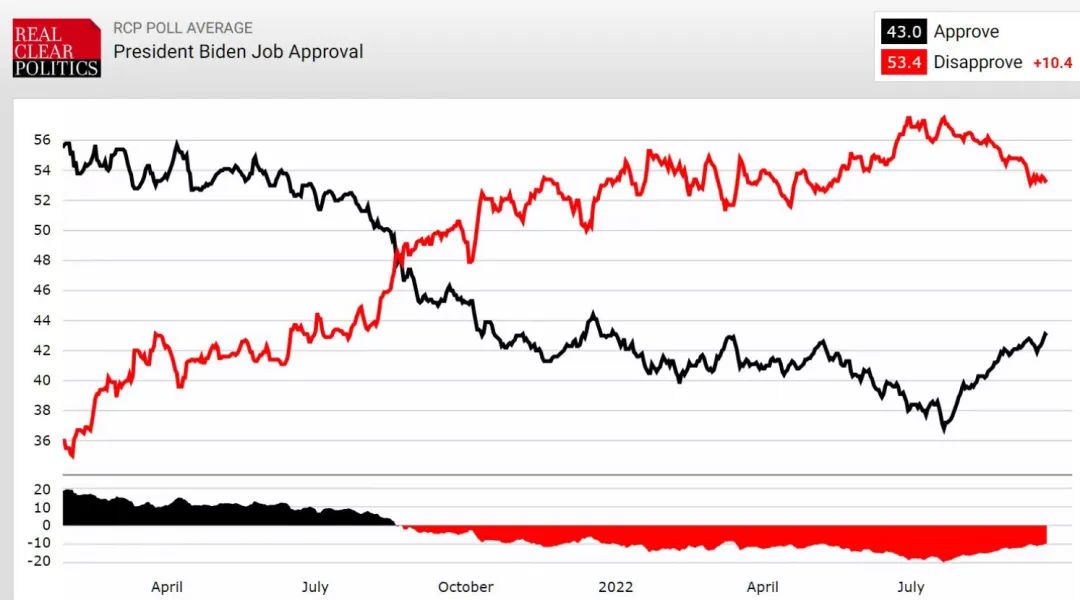

根据realclearpolitcs上的民调结果,拜登的最新支持率仅有43%,不支持率有53%,拜登处理通胀问题的支持率只有33%,不支持率有65%。通胀问题是民主党中期选举的致命弱点,压通胀本该是拜登的“政治账”,但是失败的中东旅行只换来了10万桶增产,而且不久之后这10万桶又被减回去了。为了减轻政治责任,拜登把问题抛给了美联储,拜登今年以来数次就通胀形势发表讲话的原因,总统亲自喊话通胀施压联储,这在过去是罕见的 。

图4:拜登支持率仅43% |

|

资料来源:Realclearpolitcs, 天风证券研究所 |

金融市场关心的并不是(经济上的)通胀,以及联储是否真的能控制(经济上的)通胀,而是联储(为了政治)这次又要加息多少。因此预测联储的加息行为,核心不是预测通胀,而是理解联储的“政治账”。

接下来,政治的关键节点是国会中期选举,时间在11月8日,这次将改选国会众议院全部席位和参议院三分之一席位。在中期选举之前,联储11月议息会议就会举行(11月1日-2日),所以11月联储可能仍要政治优先,但是12月13-14日的最后一次议息会议,将可能是联储的目标函数发生转变的关键时点。

本文来源于天风证券发布的研究报告,作者为天风宏观宋雪涛。智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP