衰退概率飙升至98%! 看跌情绪笼罩华尔街,美股抛售潮未完待续

周一美股市场的波动性行情可以说给华尔街那些冲动的多头们带来严峻警告:美股跌势仍未停息,市场看跌情绪远未枯竭——尤其是在态度极其“鹰派”的央行行长们对可能深陷衰退的市场可以说“视而不见”的情况下。

智通财经APP了解到,标普500指数如今跌至2020年12月以来的最低水平,本月跌幅近8%,与此同时美元指数屡创新高,高通胀压力下英国政府出台的刺激性财政措施致使英镑汇率贬值至创纪录水平,而大宗商品在美元大幅升值的重压下持续下跌。美国国债收益率持续上升,10年期美债收益率昨日一度攀升至3.933%,为2010年4月以来的最高水平。

在全球一致激进加息的背景下,欧洲和美国的货币政策制定者没有对风险资产施以援手,这些资产不断创下令人沮丧的负面里程碑。昨日有美联储官员强调,他们的首要任务仍然是控制国内通胀。克利夫兰联储主席梅斯特周一表示,金融市场的波动可能会影响投资者的决策,而美元的价值确实会影响美国经济,但他们的首要任务仍然是恢复物价稳定。

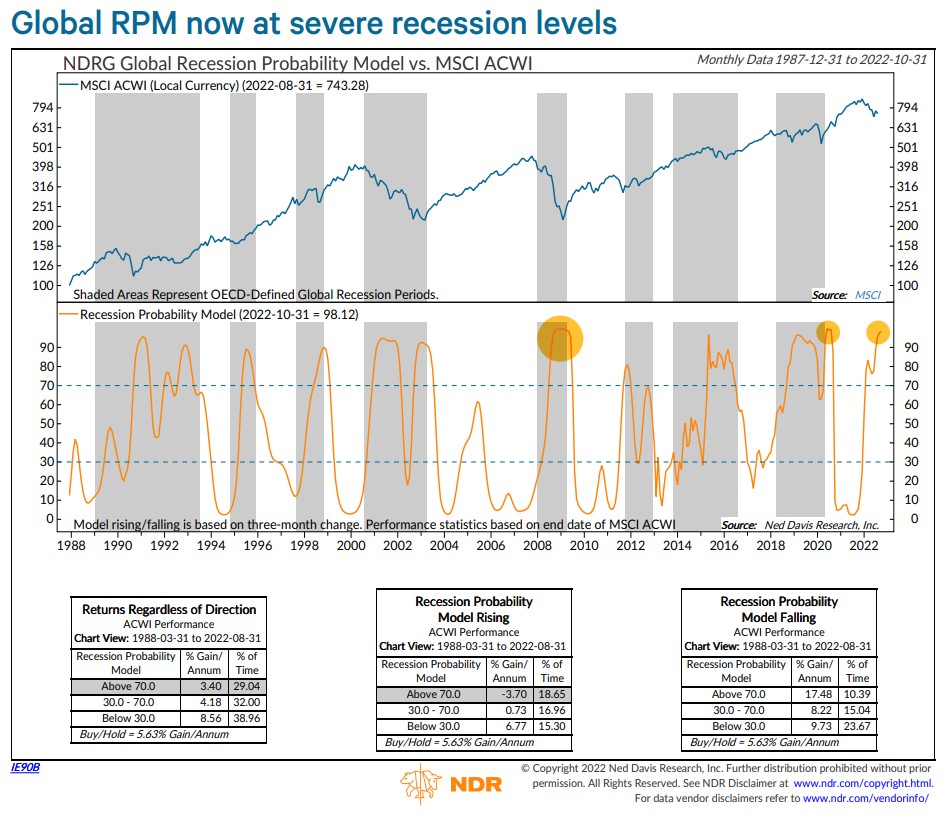

华尔街投资机构Ned Davis Research目前预计全球经济衰退的可能性为98%,来自摩根士丹利财富管理部门的Lisa Shalett警告称,对收益率持乐观态度的人正在“梦游悬崖边”。

衰退预期急剧升温,抛售行情愈演愈烈

随着来自全球各地的坏消息越来越多,市场抛售压力仍在不断加大,而股市的表现已经是2008年以来最糟糕表现。

投资机构Homrich Berg首席投资官Stephanie Lang表示:“不幸的是,这只是一个需要进行的过程,因为美联储不会停止加息,市场必须相应地消化。”“目前仍有一些不利因素,因为我们的前景可能是:即使我们没有陷入衰退,也很快会陷入衰退。”

标普500指数不断突破低点

英国金融市场的悲观形势一定程度上削弱了全球的风险偏好,加剧了人们对全球金融市场面临崩溃的担忧,而欧洲央行和美联储官员们仍在不断发出坚决抗击通胀的类似声音。标普500指数连续五日下跌,其中科技股遭受重创,罗素2000小盘股指数下跌约1.4%。

其实,市场对经济增长的担忧已持续数月,但工业周期和美国房地产市场表现持续疲弱,令投资者担心情况正在迅速恶化。

Ned Davis Research统计全球衰退概率的模型显示最新数据上升到98%以上,触发了严重衰退信号。来自该机构的分析师Alejandra Grindal和Patrick Ayres表示,该模型仅有的其他几次类似如此高的数据是在此前严重衰退期间,比如2020年和2008-2009年。他们在一份报告中写道:“这表明,在2023年的一段时间内,全球严重衰退风险正在上升,这将给全球股市带来进一步下行风险。”

经济衰退的可能性高达98%

周一,标普500指数有400多只成份股收盘走低,几乎所有板块出现下行,其中房地产和能源板块跌幅均超过2%。该基准指数在200日移动均线下方已有长达逾110日的时间,是2008年以来这种情况持续时间最长的一次。

投资者上周五也以创纪录的速度大举买入看跌期权,这是在此前几次市场触底之前出现的情况,然而许多股票价格仍落后于短期均线水平。

若宏观面未实质性回暖,市场仍将继续探底

然而,随着投资者情绪和仓位不断触及低点,对于市场的恐惧继续超过贪婪,这也令押注市场已经触底的“逢低买入”多头们望而却步。

华尔街高人气策略师、投资机构22V Research的创始人Dennis DeBusschere表示:“这些波动是如此剧烈,所有人都在等着看是否有什么事物率先崩溃。”“这些往往是非常糟糕的市场或经济结果。”

在2022年的大部分时间里,投资者都在抵制企业利润衰退的说法。然而,若宏观层面尚未实质性回暖(比如通胀明显降温,或美联储政策出现转向),这看起来越来越难以避免。

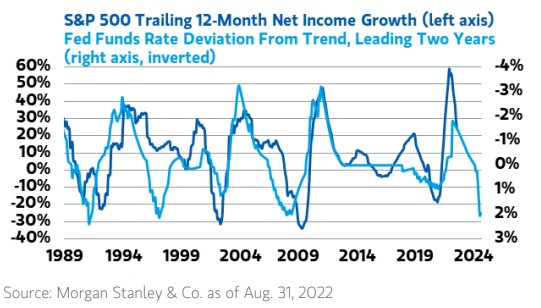

摩根士丹利财富管理部门首席信息官Shalett表示,包括房地产市场在内的经济放缓迹象意味着,一旦他们意识到美联储的政策具有滞后性,他们有可能会面临清算的那一天。

一般来说,问题在于股票投资者往往只擅长将经济数据转化为六个月或之后的盈利预期,这意味着当前的任何盈利预期利好都有可能支持一种“错误的安全感”。然而,政策运作的滞后时间一般来说比较长,有时甚至长达两年之久。

她在一份报告中写道:“这一场熊市还没有结束,如果投资者继续低估利率快速上升带来的影响,他们应该预料到后市将出现更多类似的抛售行情。”她还表示,如果第四季出现“熊市反弹”行情,投资者应进行资产卖出操作。

与此同时,美元不断走强正在给全球制造业带来巨大挑战。周一,美元兑所有主要货币再度强势上行,再次引发了可怕的“厄运循环”呼声。近期在美联储激进加息预期下,美元指数不断飙升,且屡创新高,使得以美元计价的大宗商品对于多数海外买家来说比之前更加昂贵,进一步侵蚀了全球市场的需求前景。数据显示彭博商品现货指数昨日下跌1.6%,收于1月24日以来的最低水平,自6月份达到峰值以来,该指数已下跌近22%,并且抹去了自俄乌冲突升级以来的所有涨幅。

FBB Capital Partners研究主管Mike Bailey表示:“我们几乎在进行一场军备竞赛,全球各大央行都在激进加息,而雇主则在负责留住工人。”“这种情况可能会持续到明年春天,利率会相当高,这对债券和高度成长型股票非常不利。”

扫码下载智通APP

扫码下载智通APP