主营业务量价齐升,京东方精电(00710)亮眼业绩难掩“新能源依赖症”?

2022年上半年,自去年三季度就“跌跌不休”的面板行业仍未见底。中报业绩披露后,上市公司一片愁云惨淡:共7家主要面板企业中,有4家的扣非净利润出现亏损,营收也普遍录得较大跌幅。

在行业整体处于下行周期时,车载显示面板似乎成为了业内新的“财富密码”:多家面板企业加速推进车载领域布局,收购、成立合资公司、与车企合作等招数迭出。

而谈到车载显示领域,就不能不谈到车载显示模组龙头——京东方精电(00710)。在8月中旬交出亮眼中报业绩后,该公司的股价却进入了下行通道,自8月17日的最高价19.9港元以来,两个月间公司股价已跌去三成有余。

车载显示行业的火热,为何未能传导至公司股价?公司业绩的高速增长是否具有可持续性?本文将详细分析。

净利大增164% 毛利率继续下探

京东方精电主要从事汽车及工业显示屏业务,具备单色显示屏制造、薄膜晶体管TFT以及触控屏显示模组装配产能,是京东方集团旗下唯一的汽车显示模组及系统业务平台。

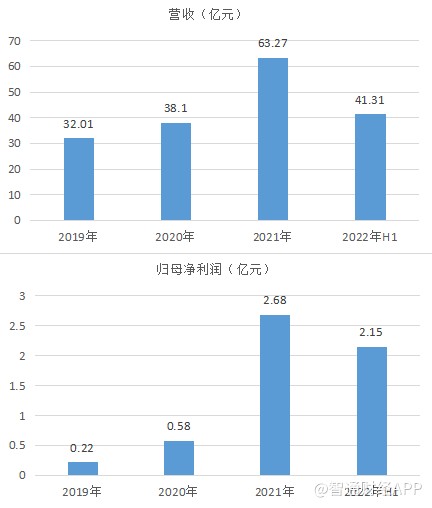

2022年上半年,受益于公司营销力度增加及市场需求旺盛,公司业绩录得快速增长。上半年,公司实现收益约48.31亿港元(约合人民币41亿元),同比增长51%;股东应占溢利2.51亿港元,同比增加164%。基本每股收益为0.34港元。

在业绩高增的同时,公司毛利率却逐年下降。2019-2021年间,公司毛利率分别为22.66%、18.55%和18.1%,2022年上半年的毛利率则进一步下降至17.77%。这主要是由于原材料价格成本上涨。

据智通财经APP了解,面板行业是典型的技术与资金密集型行业。在财务方面,公司负债水平近年来有所上升,2019-2021年间公司资产负债率分别为22.13%、27.75%和39.64%。2022年上半年,公司资产负债率为47.68%。

在现金流方面,截至2022年6月底,京东方精电现金及现金等价物的期末余额为19.35亿元。而2022年9月,公司公告称将配售加发新股,拟募资约7.99亿港元,主要用于TFT及触控屏显示模组生产设施扩张,其中约3亿港元的股份为母公司京东方(香港)所认购。有着母公司的支持,公司的现金流较为稳健,资金压力不大。

车载显示业务量价齐升 收入来源单一成隐忧

自2021年下半年以来,由于手机、笔电、电视等下游消费电子终端需求疲软,面板价格一路下行,面板行业进入周期性低谷。2022年上半年,面板行业整体营收规模达到2053.5亿元,同比下跌5%;第二季度营收规模达988.1亿元,同比下跌16%,平均毛利率也同比下滑13.6个百分点。

据智通财经APP了解,从过往面板行业的波动周期来看,涨跌的周期约为三个季度,但2020年初开始的新冠疫情为面板行业带来了长达13个月的繁荣,期间主流面板产品价格上涨一倍以上。随着消费电子需求饱和,叠加全球通胀高企、能源价格上涨等因素,整个面板行业遭遇“至暗时刻”,目前面板行业的下跌周期已超过三个季度。

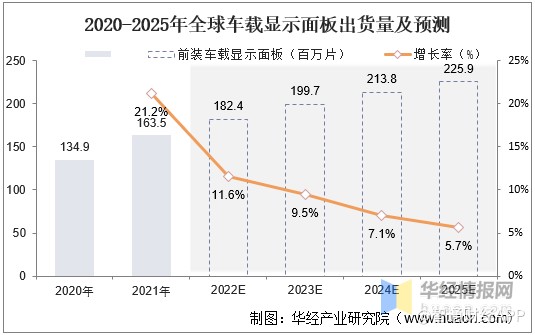

与此同时,在新能源汽车行业快速发展的助推下,车载显示屏正成为新的增长点。随着新能源汽车行业向电动化、网联化、智能化发展,车载显示屏市场有望稳定增长。

据华经产业研究院数据显示,预计2025年车载显示面板出货预计可达2.26亿片,全球车载显示屏的市场规模有望超128亿美元。

作为京东方旗下唯一专研车载显示平台的公司,京东方精电业务快速发展,实现“量价齐升”。据咨询机构数据,2022年上半年京东方车载显示出货量市占率首次实现全球第一。高端产品如触控屏及大尺寸TFT显示模块ASP显著提升。

2022年上半年,公司在国内20大车厂的覆盖率达到了42%,在国内纯电动车市场覆盖率达到52%,较2021年分别增长了8个百分点和11个百分点。

在产能方面,目前京东方精电在国内拥有河源的黑白液晶生产线及车载模块生产线、合肥的车载模块产线、后端系统集成及AR-HUD、WHUD产线等。2022年1月,总投资25亿元的成都车载生产基地已开工,预计2022年年底投产,该基地年产能约1440万片,可提供5-35寸的液晶车载显示模组产品。

同时,母公司京东方集团充足的面板产能将保障未来公司车载显示屏的迭代升级需求。截至2021年,京东方集团拥有成熟的8.5/8.6寸LCD产线,LCD年产能为8660万平方米,相对于第二名的3990万平方米遥遥领先;集团OLED产能也处于全球第一梯队,仅次于三星和LGD,且布局了8.5/8.6高世代OLED产线。

而从行业发展趋势来看,OLED、MiniLED 等新兴显示技术因其在显示效果、智能交互应用上的优势,将逐步取代传统LCD 显示技术。截至2022上半年,京东方精电多个高端显示项目(包括 OLED、BD-Cell、异性曲面、 AR-HUD、电子后视镜等)已获得国内外传统车厂和新能源车厂项目定点。

可以看出,京东方精电在车载显示模组这方面技术和产能都处于前列,具备较大优势。不过相比起车载显示屏,公司的其他业务稍显逊色。

2022年上半年,公司工业显示业务同比下滑20%,主要系高端教育和家电产品需求减弱所致。目前,国内显示器行业处于供过于求态势,工业显示市场趋于饱和,未来该业务为公司业绩贡献的增量有限。

而对于公司更加重视的系统组装业务,在2022年上半年,公司已经以Tier1身份提供了12.3寸和15.6寸的系统总成产品,并于2022年5月出货AR-HUD产品,对下游智能座舱业务的布局尚处于初步阶段。

从营收结构来看,目前公司主要还是专注于车载显示屏这一主业,在新能源汽车行业发展向好时,公司能够充分享受下游产业红利;但若是新能源汽车行业发展受挫,公司业务结构、收入来源单一的问题就会暴露。

据智通财经APP了解,在同业竞争对手中,舜宇光学科技(02382)、丘钛科技(01478)等厂商的业务中消费电子依然占比较大。其中,舜宇光学科技正在积极拓展车载光学多领域市场;另有厂商也已在2018年入局车载业务,还打造了车载光学、触觉反馈和语音交互等智能座舱传感交互系统级解决方案。

而在车载显示面板这个细分领域,2021年前三季度,京东方市场份额仅排名第四,前头还有天马、日本显示和友达等有力竞争对手。

新能源补贴年底终止 未来业绩增长承压?

经过了早期由政策驱动的培育期,如今新能源汽车行业正在进入市场化发展阶段,逐渐摆脱“补贴依赖”。

从短期来看,燃油车购置税减半的政策、国际原油价格下跌,正为燃油车销售带来利好;而2022年新能源汽车购置补贴正式退坡,将使得新能源汽车与燃油车的价格差距进一步缩小。

而从长远来看,新能源汽车动力电池的上游原材料如镍、钴、锂、碳酸锂、氢氧化锂、六氟磷酸锂等价格持续居于高位,芯片制造、操作系统等关键环节也与国外先进水平存在不小差距,这些都将制约新能源汽车产业发展。

比起同业,京东方精电的业绩对新能源汽车行业更加依赖,2021年车载业务收入占比达84%。在行业整体增速趋缓、竞争趋于激烈的环境下,企业未来可能被迫以降价策略换取市场份额,这也使得公司业绩有增长承压的风险。

总体来看,京东方精电在车载显示领域仍具有领先优势,而随着各路玩家的进入,车载显示领域将成为面板企业的下一个火热“战场”。对于公司未来业绩,需警惕新能源车行业后续可能出现的回调风险。

扫码下载智通APP

扫码下载智通APP