衰退风险步步逼近 美联储转鸽辩论摆上台面

美联储预计将于下月初再次大幅加息。但目前,美联储正转向一场辩论:它能安全地将基准利率推高多少,以及如何与何时放缓未来加息的步伐。美联储可能会在11月1日至2日的政策会议上发出信号,因官员们正在权衡日益增加的经济增长风险,以及在降低通胀方面缺乏明显进展。

圣路易斯联储主席布拉德曾表示:“关于我们到底应该走向何处,然后变得更加依赖数据的辩论,将在今年下半年升温。”

旧金山联储主席戴利在一次活动上也加入了辩论。戴利承认,尽管高通胀使美联储退出加息“非常具有挑战性”,但戴利表示,“现在是开始讨论退出的时候了。现在是开始计划放缓步伐的时候了”。

投资者普遍预计,美联储下个月将连续第四次加息75个基点,将基准隔夜利率提升至3.75% - 4.00%的区间。

然而,尽管市场预计今年12月的最后一次政策会议将再次大幅加息,但美联储内部正在形成鸽派的情绪。尽管加息的过程尚未结束,但政策制定者认为,他们可能已经到了可以将进一步加息规模缩小的时候,也接近到了可以完全暂停加息的时候,以便在经济适应央行启动的信贷环境迅速变化之际进行评估。

这种建议很微妙:美联储副主席布雷纳德在本月早些时候的一次讲话中,提出了一系列对进一步紧缩持谨慎态度的理由,但没有公开呼吁放缓或暂停紧缩;但其他美联储官员也直言不讳,芝加哥联储备主席埃文斯上周警告称,如果联邦基金利率大幅高于官员们9月份预测的明年将达到4.6%的水平,经济将面临巨大的“非线性”风险。

随着这种观点越来越强烈,越来越多的经济学家表示,美国很可能在明年陷入衰退,11月的会议很可能是美联储发出信号的时候了——美联储主席鲍威尔在9月21日的新闻发布会上表示,放缓加息步伐将在“某个时刻”到来。从那以后,鲍威尔就没有公开谈论过货币政策。

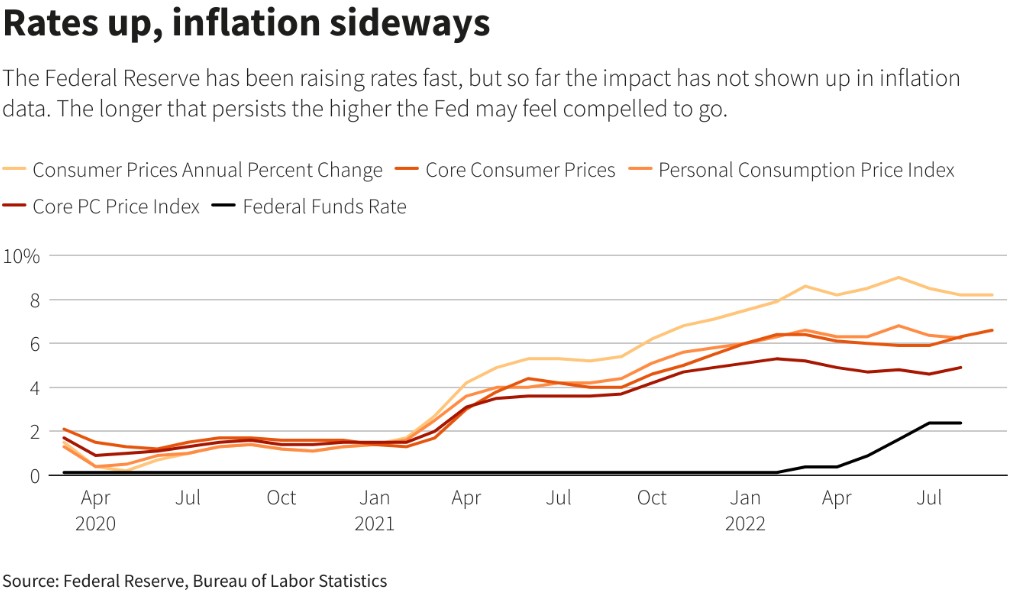

通胀问题

但是,通胀数据并没有给美联储带来多少安慰。9月份美国CPI年化增长率为8.2%。美联储为其2%的通胀目标使用了不同的衡量方式,但这仍然是目标的三倍左右。

其次,就业增长继续强劲,与求职者数量相比,职位空缺的数量仍然过高。雇主们表示,仍然很难招到工人。

然而,即使是美联储一些最强硬的官员,似乎也准备让经济有时间赶上已经开始的货币紧缩。“鹰王”布拉德表示,他也认为联邦基金利率在4.6%左右时应暂停加息并进行评估,不过他更希望在今年年底前达到这一水平,再加息两次75个基点,然后根据通胀表现在2023年调整政策。

美联储对通胀的预期已开始在三个关键点附近稳定下来,这两点既支持了对进一步加息持谨慎态度的呼吁,也让政策制定者希望保留选择权。

官员们承认,通货膨胀比预期的范围更广、更持久,可能会缓慢下降。居民消费价格以租金为权重,租金变化缓慢,目前的通货膨胀主要来自于服务业,而服务业的价格变化更难受到影响。

在美联储9月份发布的经济预测中,政策制定者偏爱的通胀指标预计2023年底将超过3%。美联储上次会议纪要中描述的工作人员预测显示,经济可能比预期的“紧缩”得多,因为高需求对潜在产出构成了压力,而潜在产出可能比预期的更有限。

但政策制定者也一致认为,加息的全面影响可能在几个月内都不会显现出来,尽管数据已开始显示通胀放缓的种子正在生根发芽。在疫情初期推动通胀飙升的汽车价格正在下降,行业高管预计还会出现更多下降;同时,月度数据显示,租金正在下降,作为其他家庭支出晴雨表的住房行业正在迅速放缓,因为30年期固定抵押贷款的平均利率接近7%。

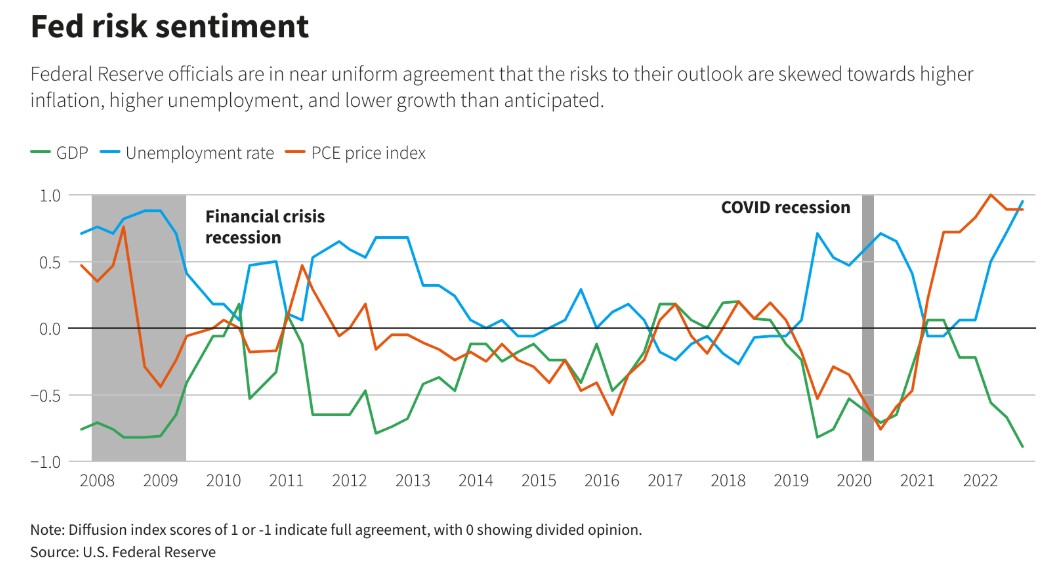

然而,另一个共识是,美联储官员的风险情绪几乎一致倾向于出现更多通胀意外的可能性,这让美联储处于一些人所称的“望最好的结果,做最坏的打算”的立场。9月,19名官员中有17人认为通胀风险“偏重上行”。

在这种情况下,即使政策制定者准备结束75个基点的加息,他们也不希望公众将未来小幅加息等同于真正的政策“转向”或软化对通胀的立场——这是一个难以沟通的问题。

甚至像埃文斯这样的鸽派官员也认为,货币政策需要达到一个更严格的水平,并保持在这个水平上,直到通胀被打破。其他人则认为,即使美联储在下个月的会议后将加息速度放缓至50个基点,按近期的标准来看,这仍是比较快的速度,可能很快将联邦基金利率推高至5%或更高的水平,这更符合上世纪90年代以来的加息周期,也是一些经济学家认为美联储完成工作之前需要达到的利率水平。

埃文斯称:“你如何在不给外部观察人士、金融市场留下错误印象的情况下放缓加息?我认为,需要重视解释我们对当前形势的看法、我们对通胀的预期,以及你什么时候会愿意说,‘我认为我的基金利率水平足够严格,以便与通胀下降保持一致。’而这很困难的。这是一个艰难的讨论。”

扫码下载智通APP

扫码下载智通APP