重磅!联储要缩表,谁是接盘侠?

本文来自微信公众号“王涵论宏观”,作者王涵、瑜坤。

2017年9月21日,美联储宣布于10月正式启动缩表。针对联储政策尤其是缩表相关,我们将持续跟踪系列报告《缩表的长河》。本篇报告将深入分析美联储缩表计划、路径及潜在冲击,供投资者参考。

1)联储缩表计划的三个关键信息;

2)未来缩表的具体路径解析:

国债中短久期偏多,联储再投资或以长债为主;

长久期的MBS,缩表进度取决于提前偿还情况。

3)联储“瘦身”后,MBS市场的风险或仍在基本面;

4)但美债市场问题可能更大:供给或上升,还缺人接盘。

深度分析

Evidence & Analysis

即将结束的是怎样一个时代?

全球货币政策拐点已现。在经历了长达6年的QE扩表和接近3年的再投资续表之后,美联储在6月会议上向市场公布了一份经过“深思熟虑”的长期缩表计划。而跟随联储的脚步,欧洲央行近期似乎也正在筹划退出宽松,桥水基金的Ray Dalio称当前是“一个时代已经终结”。其实如果将时间拨回到2016年的年中,我们团队最早在2016年6月15日的中期策略报告《风吹草低见牛羊》中便旗帜鲜明地指出,全球流动性周期正在面临拐点,这一观点之后逐渐被市场认识。

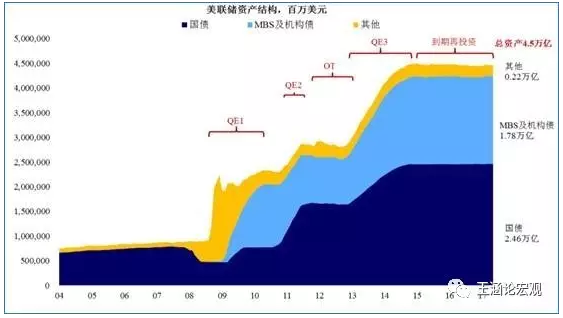

雁过留痕:美联储长期QE为全球留下了什么?2008年11月到2014年10月的六年间,为了应对金融危机的冲击,联储共实施了3轮QE(QE2和QE3之间还有一次期限曲线扭曲操作)。我们认为,在联储多轮QE过后,至少为全球经济和金融生态留下了三个方面的“遗产”:

庞大的央行资产负债表规模。为了突破名义利率下限为0的限制,美联储在2008年末开始使用资产负债表扩张的非常规货币宽松政策。美联储的总资产从2008年初的0.9万亿美元一路升至2014年末的4.5万亿美元,整体规模扩张了4倍,其中持有的国债规模从0.7万亿上升至2.5万亿,持有的MBS和机构债(少部分)规模则从0升至1.8万亿。

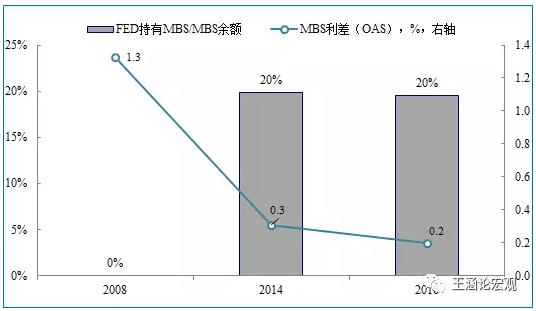

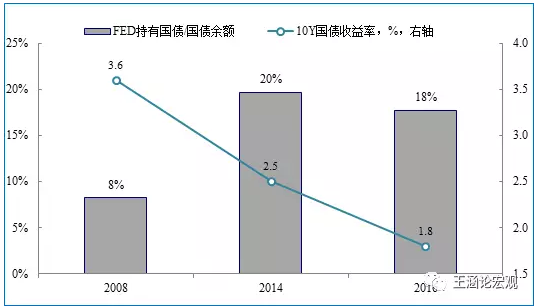

高企的资产价格和估值。联储通过大量购买国债和MBS等资产释放流动性,不仅压低了债券收益率和信用利差,同时也推升了各类资产的价格。从数据上来看,截至2014年年末,美联储持有的国债和MBS占各自市场总量的比重均超过20%,已经成为影响市场的一个重要参与者。

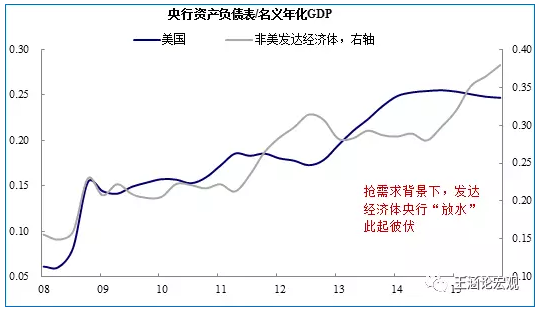

溢出效应:各国央行竞相放水。金融危机之后,由于全球需求持续低迷,各国纷纷通过超宽松的货币政策刺激经济,而另一方面,货币宽松的一个重要溢出效应是汇率贬值,“抢占”外需,并且推升国内通胀复苏。但当全球普遍缺需求的背景下,各国央行竞相放水的现象非常明显。

“深思熟虑”的缩表计划

联储缩表计划的三个关键信息。联储在2017年6月FOMC会议上公布了一份长期缩表计划,包含了三个关键信息:

初期等同于被动式缩表。根据缩表计划,联储中短期内仍将采取被动缩表,即停止资产的到期再投资,而非在市场主动抛售相关资产。

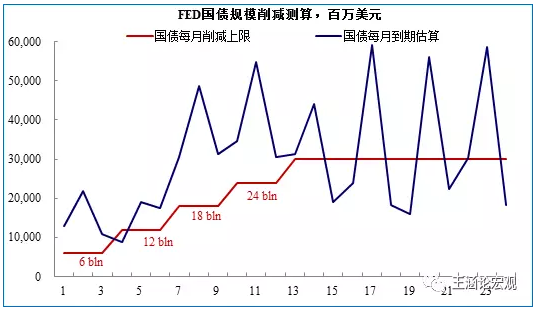

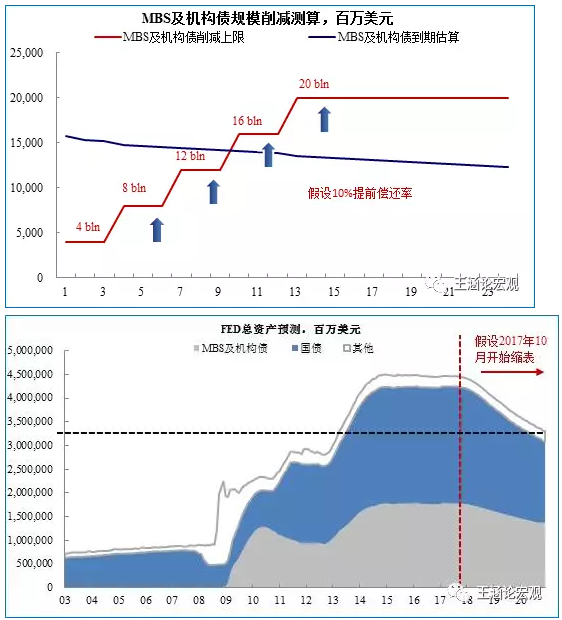

设置缩表规模上限,具有可预测性。为了提升缩表路径的可预测性和控制缩表的负面冲击,联储设置了每月缩表规模的上限,具体而言:对于国债而言,初始上限为60亿美元/月,之后每3个月增加60亿美元,直至达到300亿美元/月;对于MBS和机构债,初始上限为40亿美元/月,之后每3个月增加40亿,直至到达200亿美元/月。

缩表行动是可逆的。当经济前景出现明显恶化的情况下,联储随时准备恢复资产的到期再投资,这意味着联储的缩表行动仍是可逆转的。

未来联储缩表的路径解析

联储在6月公布的缩表计划中设定了缩表规模上限,而超过上限部分的资产到期后会继续进行再投资,因此需要比较缩表上限和资产实际到期情况,才能够估算未来联储的缩表路径,我们分国债和MBS分别进行阐述:

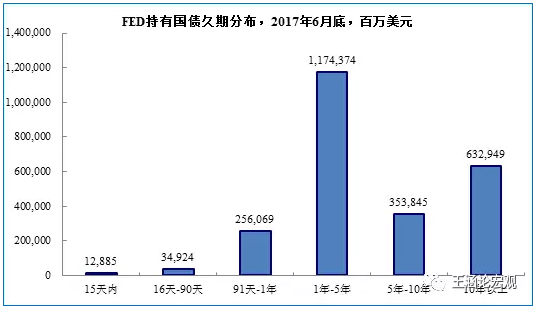

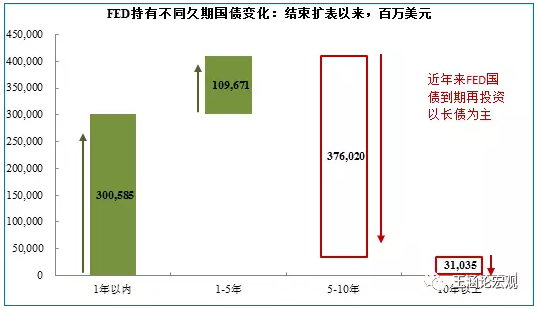

国债中短久期偏多,联储再投资以长债为主。从联储持有的国债久期分布来看,剩余期限为1-5年的国债持有规模较多,这意味着中短期国债到期量也偏多,预测到期规模超过缩表上限。因此,联储将以上限值进行停止再投资,而超出的部分会继续购买国债。

对于联储继续购国债的久期而言,考虑到2014年联储停止扩表后,国债的到期再投资主要用于购买10年以上的长债,基于此,我们预计,超出上限的国债再投资也仍将以购买长债为主。

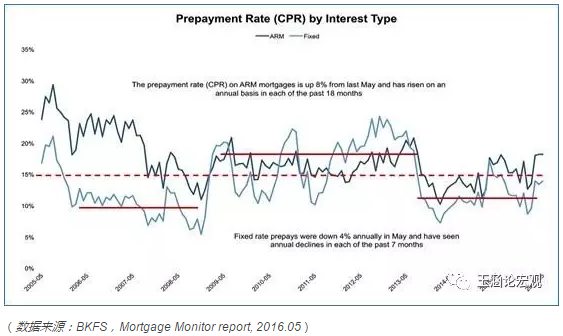

长久期的MBS,缩表进度取决于提前偿还情况。联储持有的MBS基本上全部集中在10年期以上(99%以上),自然到期的压力小于国债。但与国债不同,MBS底层资产是按揭贷款,因此存在提前偿还的情况,所以到期基本是指提前偿还。根据历史情况来看,美国按揭贷款提前偿还率平均在15%上下,但同时,提前偿还率受利率政策预期影响明显:利率下行期,提前偿还率明显较高(20%左右),而利率上行期,提前偿还率则相对较低(10%左右)。因此,考虑当前的加息通道,我们以10%的提前偿还率计算。

联储“瘦身”后,MBS市场的风险或仍在基本面

前文分析指出,过去联储扩表“增肥”,普遍推升了资产价格,并且成为债券市场上的一个重要参与者。而随着当前联储开始“减脂”,相关市场压力可能会有所增加,但具体受冲击的幅度还取决于几个方面:市场参与者类型、对价格波动的承受能力、以及是否存在潜在的接盘者等。基于此,我们可以评估联储缩表的直接影响。

短期来看,缩表对MBS市场的冲击相对有限:

利率上行预期下,MBS提前偿付行为会受抑制。美联储持有的MBS久期较长,其到期情况取决于其基础资产按揭贷款的提前偿还情况。而按揭贷款提前偿还则主要受利率影响较大:利率下行提升提前偿还率;而利率上行则会抑制提前偿还行为。未来缩表过程中,利率同样处于上行通道,从而MBS的实际到期情况可能会相对较小。

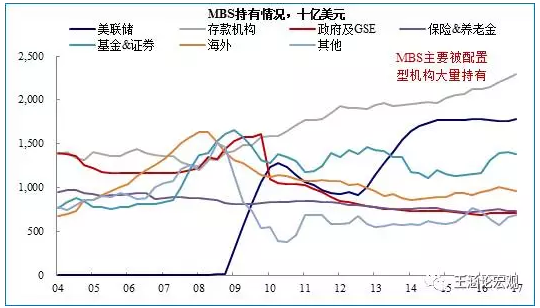

MBS主要被配置型机构大量持有,对价格波动承受力较强。从当前美国MBS市场的持有结构来看,金融危机之后,基金、政府和海外投资者不断减持MBS,而同时美联储和存款类机构则大量增持MBS资产,并且配置型机构对MBS价格波动承受力也相对较强。

配置机构的核心关注点是违约风险,目前来看风险仍然可控。MBS的持有人结构的变化,意味着联储减持对MBS影响的核心关注点实际上是按揭贷款的违约风险。不过,无论从债务人履约能力,还是潜在进入者的购房能力指数来看,目前按揭贷款的偿付风险还相对不大。

但美债市场问题或更大:供给或上升,还没人接盘

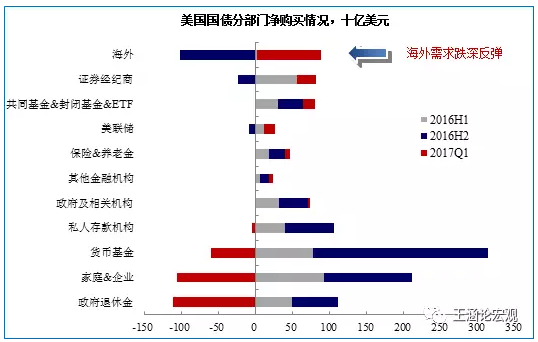

联储持续推进货币正常化,为何美债收益率却整体走弱?2015年以来,美联储不断推进货币政策正常化进程:从提升加息节奏到准备启动缩表,但同时期美债收益率却在整体走弱。究竟谁在买美债呢?

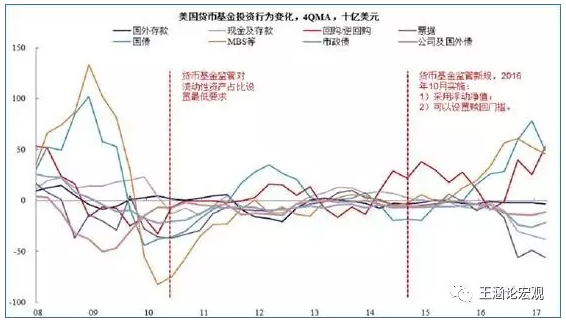

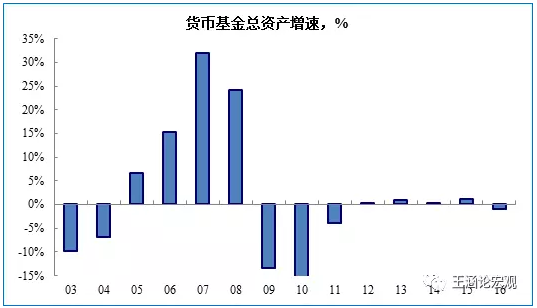

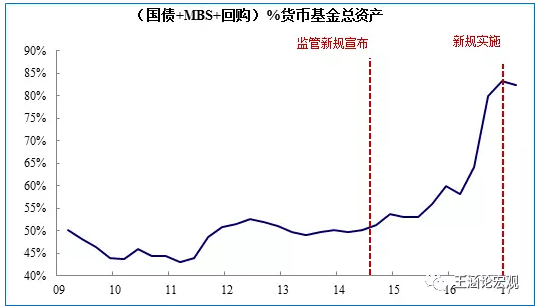

受监管新规影响,货币基金大量增配美债。2014年7月,美国出台了货币基金监管新规(2016年10月实施),其核心内容在两个方面:1)要求面向机构投资者的货币基金采用浮动净值;2)允许货币基金设置赎回门槛,防止挤兑风险。新的监管规定的出台,导致美国货币基金2015-2016年出现明显的资产再配置过程:减持商票、信用债等,同时增持国债、MBS等。货币基金也因此在2016年一跃成为美债最大买家,推升了美债需求。

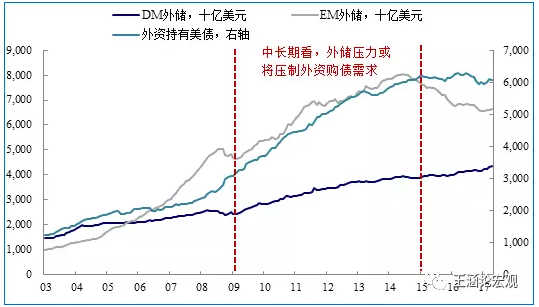

年初以来,外资购债出现反弹。近年来,受美国货币政策收紧预期的影响,新兴市场外汇储备持续承压,导致海外购买美债的规模快速下行。而随着全球贸易活动的改善和新兴经济体预期有所修复,2017年年初以来,新兴经济体外汇储备有所企稳,在此背景下,外资购买美债也出现修复反弹,一定程度上支撑了年初以来美债价格整体上升。

但需求的动能似乎都在减弱。不过从空间来看,两股需求的动力似乎都难以继续为联储“接盘”:

1)货币基金的资产再配置进程或已接近尾声。货币基金持有的国债、MBS等资产占总资产比重目前已升85%左右,同时在监管趋严的背景下,金融危机以来,货币基金市场整体规模持续在0上下徘徊,增量资金非常有限。因此,未来联储减持后,货币基金继续增持美债的空间已经不大;

2)联储缩表也将趋势性抑制海外购买美债的需求。中长期来看,作为美债的最大需求方,新兴市场的外汇储备仍然取决于联储流动性的输出。而随着联储的缩表和加息,全球流动性环境必然面临趋势性收紧,这也意味着外资对美债的需求整体上也很难明显改善。

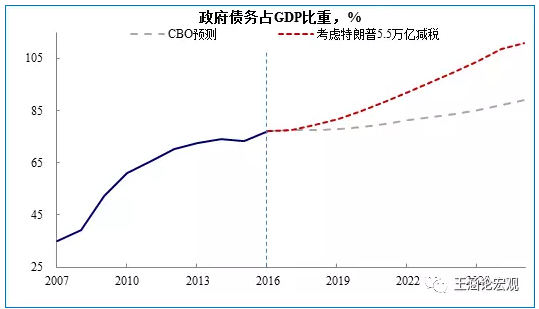

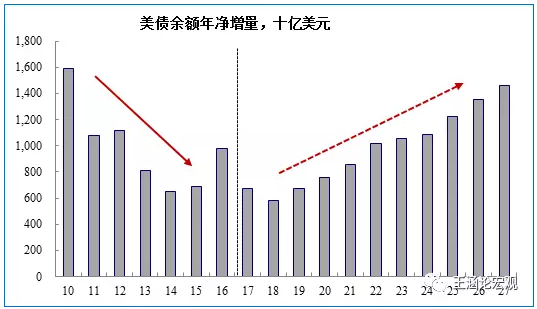

未来供给端的潜在压力同样较大:特朗普减税。“减税”政策作为特朗普和传统共和党的共同诉求,可能迟到,但应该不会缺席。根据CBO测算,特朗普税改预估将在未来10年增加赤字5.5万亿,如果这一减税政策落地,无疑将大幅增加未来美国国债的供给。

综上所述,虽然美联储的缩表计划预设了短期缩表规模上限,但由于长期的QE已经使联储成为市场的一个重要“Player”,同时也大幅压低了债券收益率,因此,联储的减持很可能导致相关市场承压。具体影响来看,由于主要被配置型机构持有,缩表对于MBS的冲击短期可能相对有限,而同时,国债市场则可能面临更大的压力:一方面,主要需求端(货币基金和外资)的“接盘”能力在减弱,另一方面,未来减税政策可能造成供给压力明显上升。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP