崔东树:2008年以来首现“金九银十铜十一”11月乘用车市场零售数量环比下降10%

2022年11月乘用车市场零售达到164.9万辆,同比下降9.2%,零售环比下降10%,这是自2008年以来首次出现“金九银十铜十一”的环比下降特征。1-11月累计零售1,836万辆,同比增长1.8%,同比净增33万辆,其中购车税优惠政策启动以来的6-11月同比增加139万辆,增量贡献巨大。

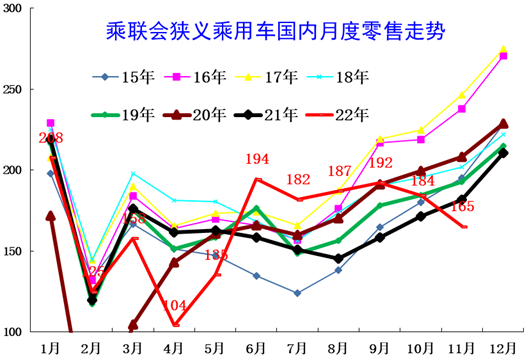

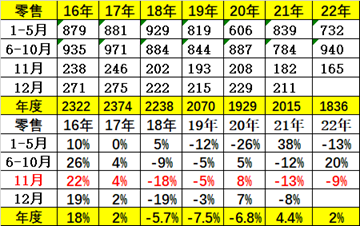

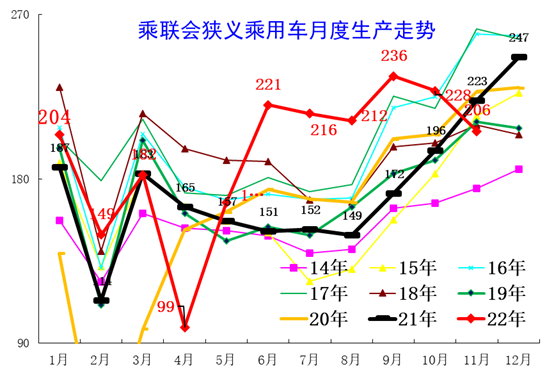

1. 近年狭义乘用车零售走势

2022年11月乘用车市场零售达到164.9万辆,同比下降9.2%,零售环比下降10%,这是自2008年以来首次出现“金九银十铜十一”的环比下降特征。在车购税优惠即将到期的背景下的下滑完全改变了正常规律,属于疫情的干扰冲击。

1-11月累计零售1,837万辆,同比增长1.8%,同比净增33万辆,其中购车税优惠政策启动以来的6-11月同比增加139万辆,增量贡献巨大。11月的165万是历史少见的低迷。

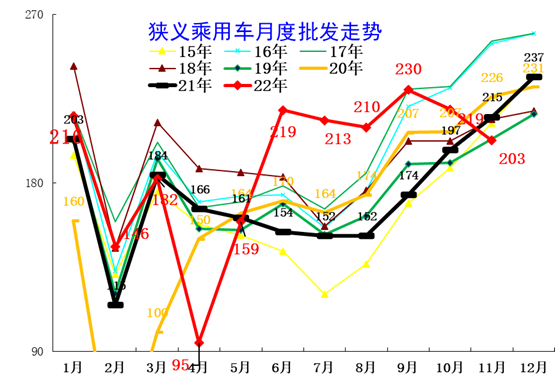

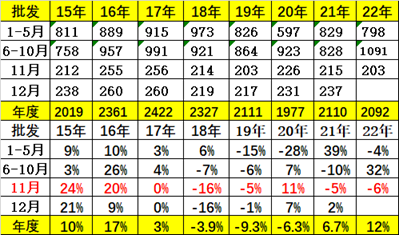

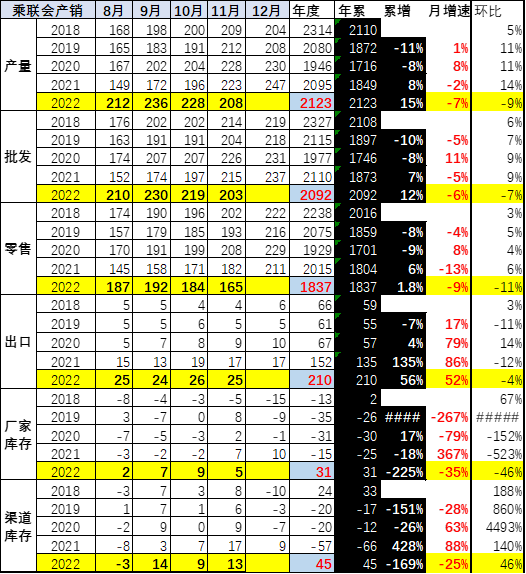

2. 近年狭义乘用车批发走势

11月厂商批发销量202.9万辆,同比下降5.7%,环比下降8%,受新能源市场拉动的影响,部分车企表现分化明显。

厂商销量领军的比亚迪汽车、吉利汽车、长安汽车,也是同比去年11月增量贡献的前三名,奇瑞汽车、长城汽车的增量也很强。

1-11月的乘用车厂商批发销量达到2092万辆,同比增长11.7%。其中6-10月的增量贡献最大。

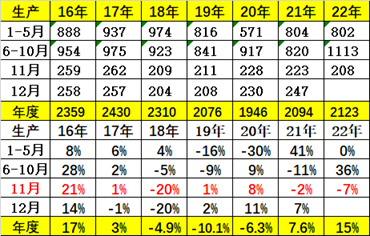

3. 近年狭义乘用车生产走势

11月乘用车生产207.8万辆,同比下降6.7%,环比下降10%,疫情封控对产业链带来一定影响,其中豪华品牌生产同比增长9%,环比增长3%;合资品牌生产同比下降27%,环比下降16%;自主品牌生产同比增长7%,环比下降7%。11月自主主力企业增产力度强,比亚迪汽车、吉利汽车、长安汽车、长城汽车都实现环比8%以上增长,传统车、新能源、出口等几方面都表现很好。

生产能力超强,市场压力加剧。1-11月的车企生产达到2,123万辆,同比增长14.9%。疫情影响川渝部分企业暂时停产时间较长,11月长安乘用车减产损失已经追回来。

4. 产销库存月度变化特征

11月的产销不如10月顺畅,形成厂商批发低于产量5万辆、厂商国内批发低于零售13万辆的艰难产销走势,预期中的年末零售强增长尚未出现, 11月厂商迅速调整产销节奏。

2021年四季度以来厂商库存迅速回补,2022年1-11月累计补库近31万,其中5-11月库存回补较大。由于购置税减半政策在6月实施,5月以来经销商备库增量贡献较大。11月份经销商库存环比增长13万辆,1-11月累计增长45万辆,而2021年1-11月厂商库存下降了66万辆,今年的厂商库存被动建储的压力较大。

世界疫情下的缺货严重,前期中国车市库存恢复到中高位水平是难得成就,为出口和内销奠定稳定局面。由于库存有保障,乘用车出口也在8-11月保持25万辆左右的历史高位。

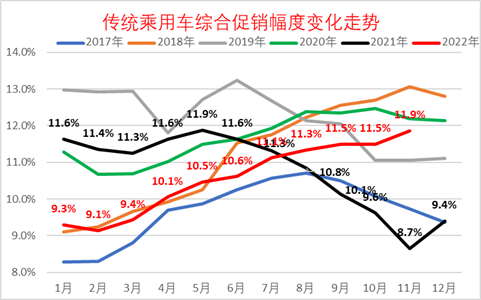

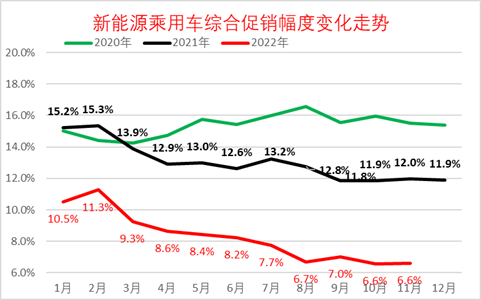

5. 狭义乘用车促销运行特征

全国狭义乘用车促销力度加大,11月燃油车促销达到11.5%的较高水平。

11月车市促销力度进一步加大,主流车企均追加了优惠活动力度,努力弥补前期因疫情造成的销量损失,争取年末达到预期目标的最好效果。

全国新能源狭义乘用车促销力度较小,11月新能源车促销达到6.6%的较低水平。

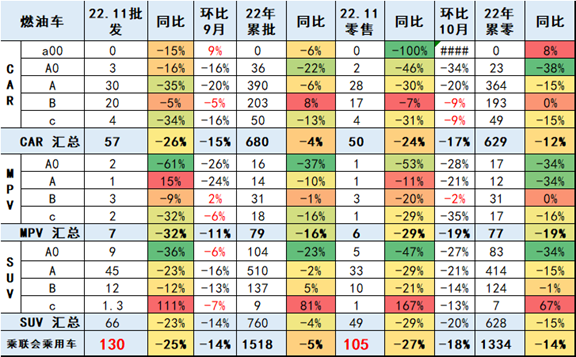

6. 狭义乘用车各级别增长特征

2022年11月批发增速大幅强于零售。2022年11月MPV零售下降29%,表现较差。由于政策实施前的暂停零售,轿车零售同比下降24%,SUV零售同比降29%。轿车表现较强,主要是B级轿车表现较好。

SUV高端化较强,其中B级SUV零售同比去年降21%,C级SUV同比去年增较强。

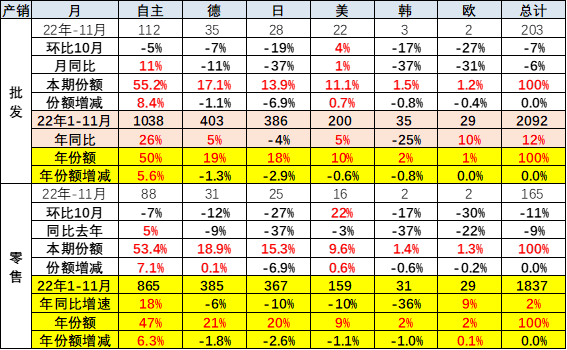

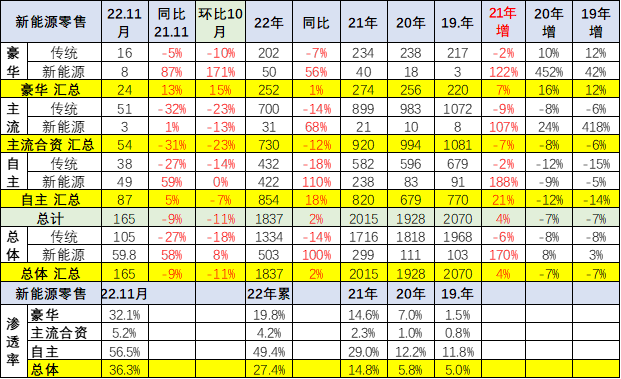

7. 狭义乘用车国别增长特征

11月豪华车零售24万辆,同比增长13%,环比增15%。车购税减半政策对消费升级的高端消费促进较大。

11月自主品牌零售87万辆,同比增长5%,环比下降7%。11月自主品牌国内零售份额为53.4%,同比增长7.1个百分点;1-11月累计份额47%,相对于2021年同期增长6.3个百分点。11月自主品牌批发市场份额55.2%,较去年同期份额增加8.4个百分点;1-11月自主品牌累计份额50%,相对于2021年同期增加5.6个百分点。自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪汽车、吉利汽车、长安汽车、奇瑞汽车等传统车企品牌份额提升明显。

11月主流合资品牌零售54万辆,同比下降31%,环比下降23%。11月的德系品牌零售份额18.9%,同比增长0.1个百分点;日系品牌零售份额15.3%,同比下降6.9个百分点;美系品牌市场零售份额达到9.6%,同比增加0.6个百分点。

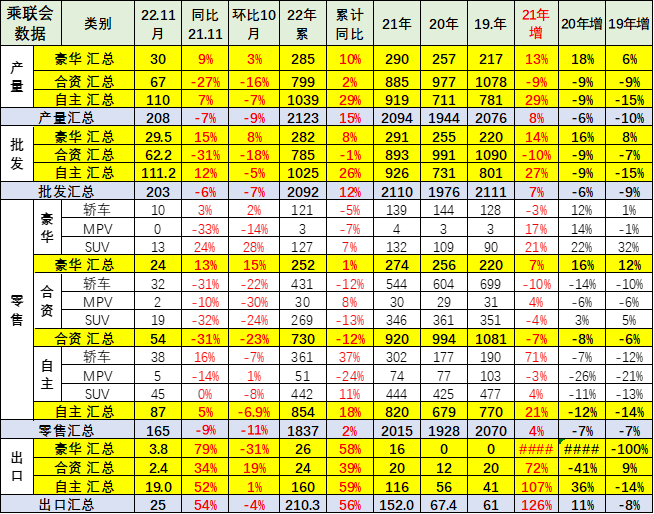

8. 2022年11月品牌产销特征

11月乘用车生产207.8万辆,同比下降6.7%,环比下降9%。疫情封控对产业链带来一定影响,其中豪华品牌生产同比增长9%,环比增长3%;合资品牌生产同比下降27%,环比下降16%;自主品牌生产同比增长7%,环比下降7%。1-11月的车企生产达到2,123万辆,同比增长14.9%。

11月部分主力企业强力调整生产,日系车企与部分自主品牌努力调产稳库存,有利于经销商体系的库存均衡。

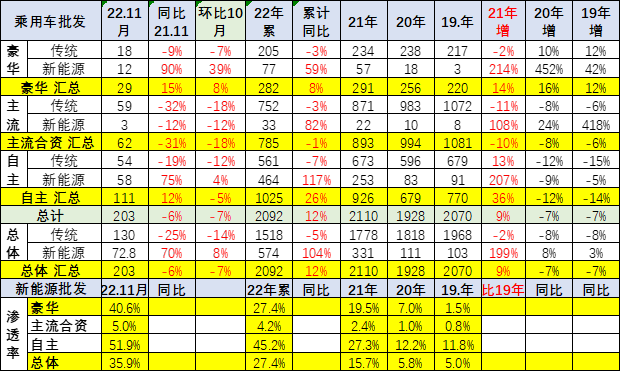

9. 新能源渗透率走势-批发

11月新能源车厂商批发渗透率35.9%,较2021年11月19.9%的渗透率提升16个百分点。11月,自主品牌新能源车渗透率51.9%;豪华车中的新能源车渗透率40.6%;而主流合资品牌新能源车渗透率仅有5.0%。

近几年全国乘用车市场的批发渗透率相对超强,4月达到近30%,这也是国内外两个市场的新能源需求较强的结果。11月回升到35.9%较好,创出近期高点。

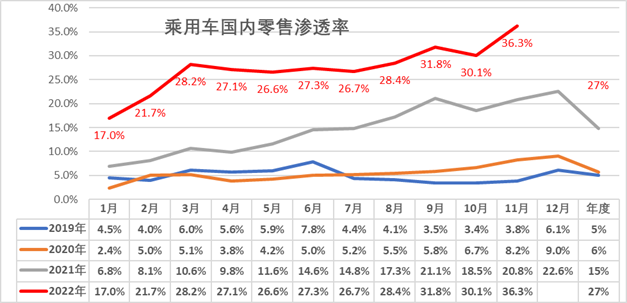

10.新能源渗透率走势-零售

11月新能源车国内零售渗透率36.3%,较2021年11月20.8%的渗透率提升15.5个百分点。11月,自主品牌中的新能源车渗透率56.5%;豪华车中的新能源车渗透率32.1%;而主流合资品牌中的新能源车渗透率仅有5.2%。

近几年新能源车国内零售率走势持续走强,超预期发展,尤其是近几年1-11月的新能源渗透率提升明显。今年的1季度月渗透率提升超强,4-8月相对稳定,11月渗透率达到36.3%的历史高位,11月燃油车低迷带来了市场零售渗透率。

本文选编自公众号“崔东树”,作者:崔东树;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP