广发证券:四大视角把握港股牛市“位置感”

报告摘要

● 引言:我们22年11月领衔市场call港股牛市,恒指底部至今(2.9)大涨47%,当市场分歧加大之际,本文从情绪和时空对比出发来启发后市港股行情。(详参2022.11.10《破晓,AH股光明就在前方》、22.11.13《港股“天亮了”》、22.11.18 《港股“牛市”三阶段》、22.12.19《港股估值&景气扫描:给点阳光就灿烂》、23.1.6 《“扩内需”引领港股牛市二阶段》、23.2.2《大涨过后,AH 股怎么比较?》)

● 对比过去10年历次“牛回头”,从4大视角来把握本轮港股的“位置感”。

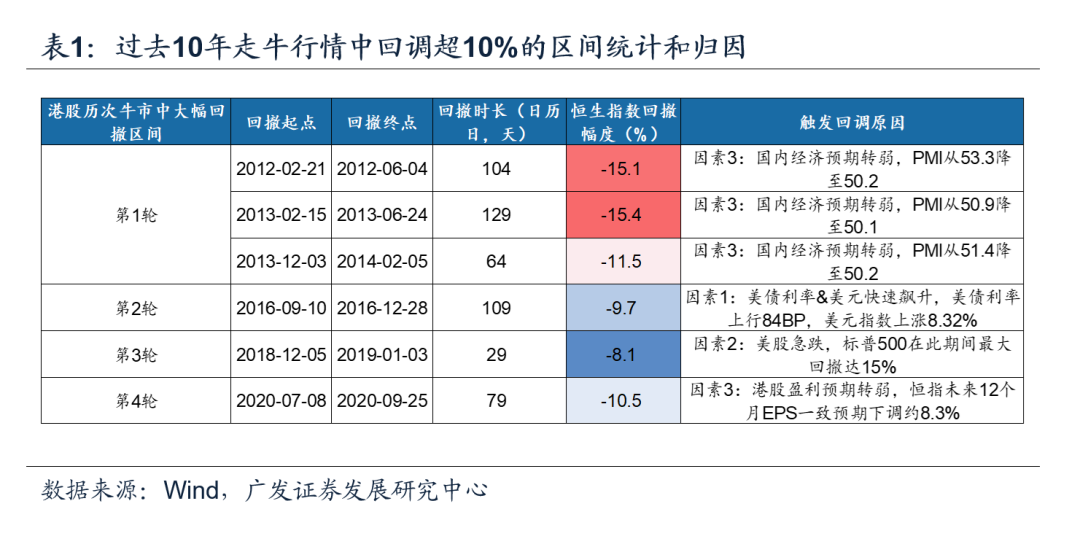

(我们选取过去十年港股牛市行情中回调超过10%的区间作为考察)

1. 统计归因。(1)历次牛回头恒指平均-11.7%,时长平均2-3月。(2)可归因为三因素:中国经济复苏节奏波折、美债利率/美元反弹、美股急跌。本轮特征是“此消彼长”中期方向在预期节奏上迎来反复。

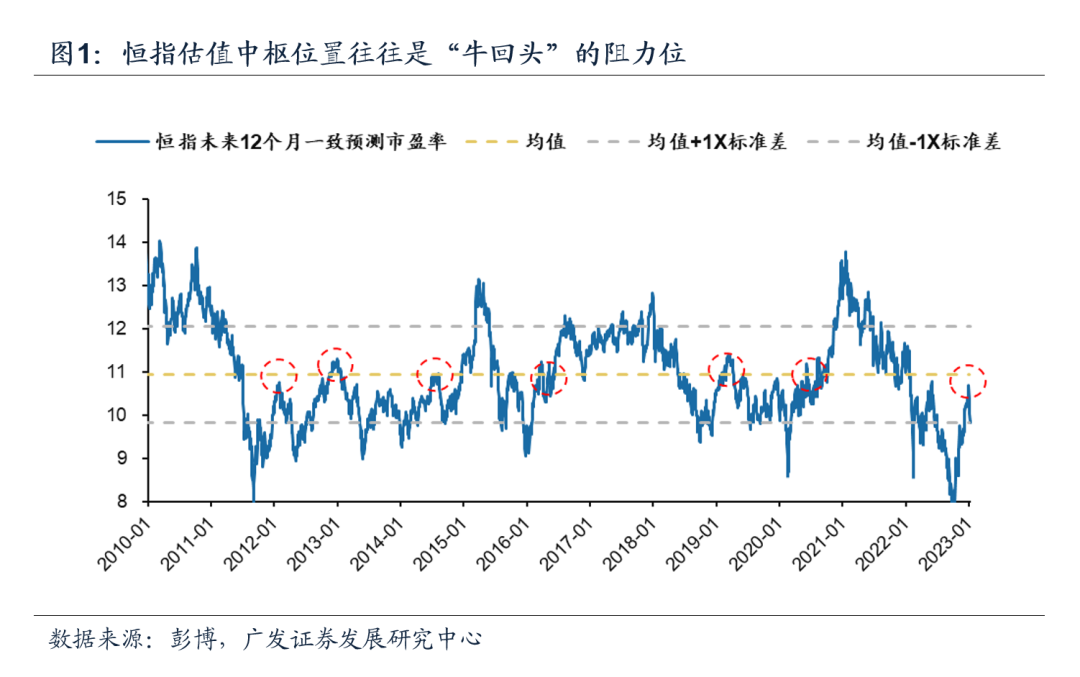

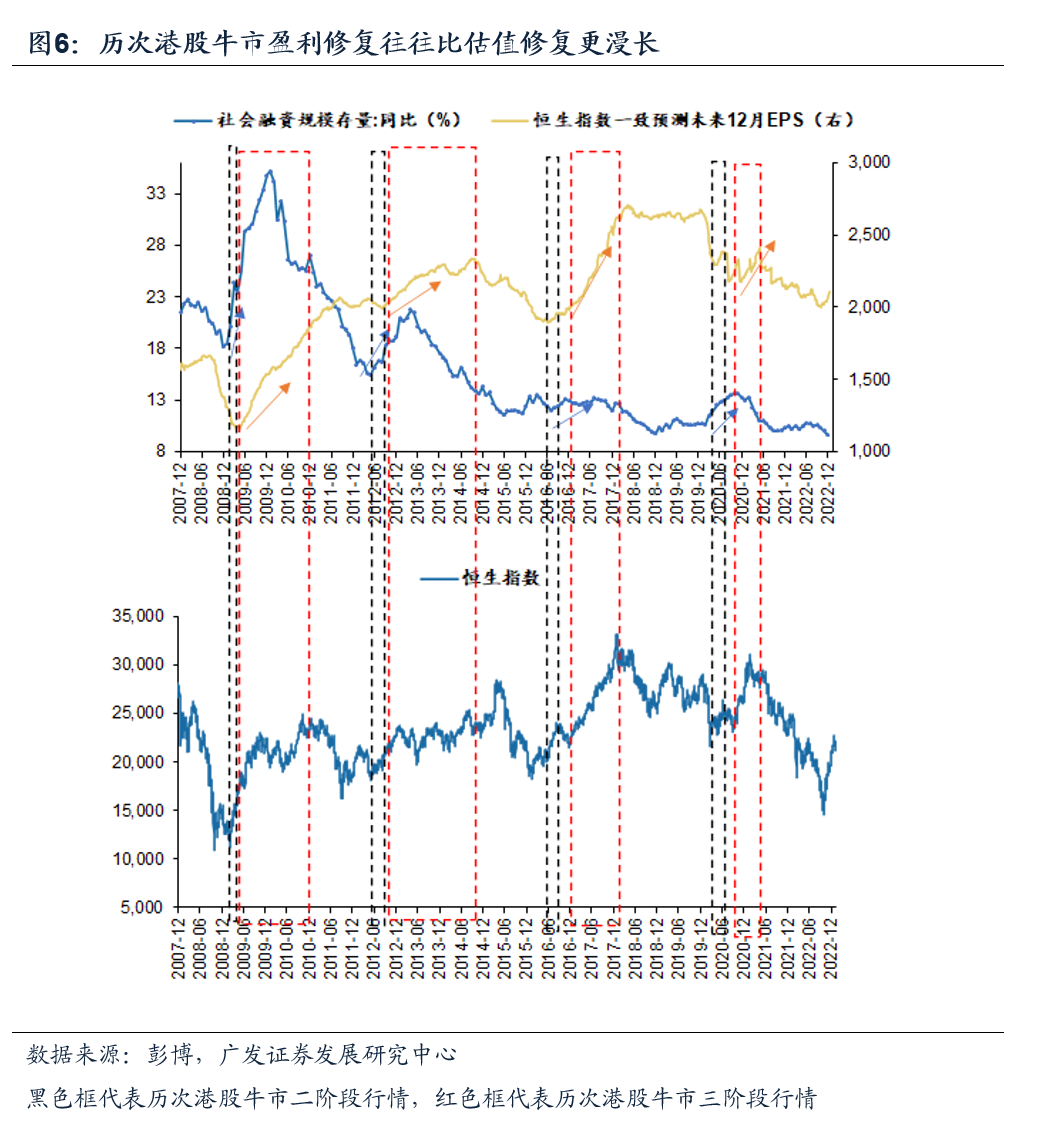

2. 估值位置。历次牛回头起点,往往是行情修复至恒指远期PE均值附近,此后行情驱动从估值转向盈利。本轮恒指PE高点几近历史中枢。

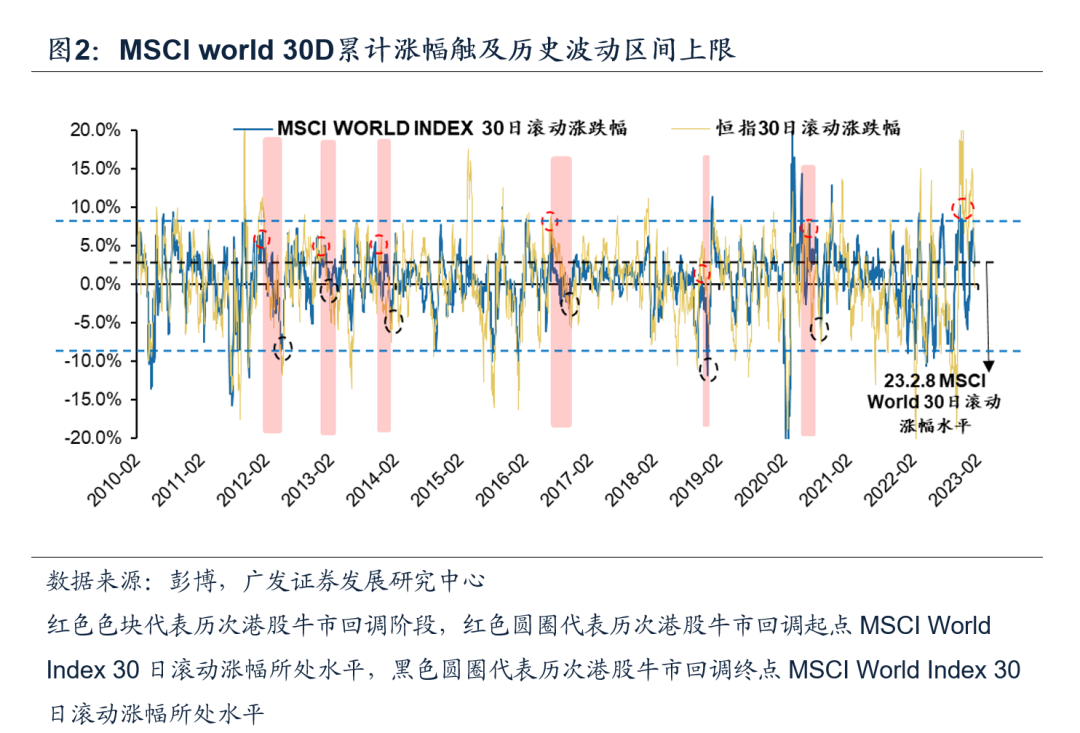

3. 短期全球风险溢价。全球风险溢价变化对恒指有较显著指示意义,历次牛回头均发生MSCI world 30D涨幅波动区间上限。今年1-2月全球股市引领者美股迎来快速反弹至今,MSCI world 30D累计涨幅触及上限。

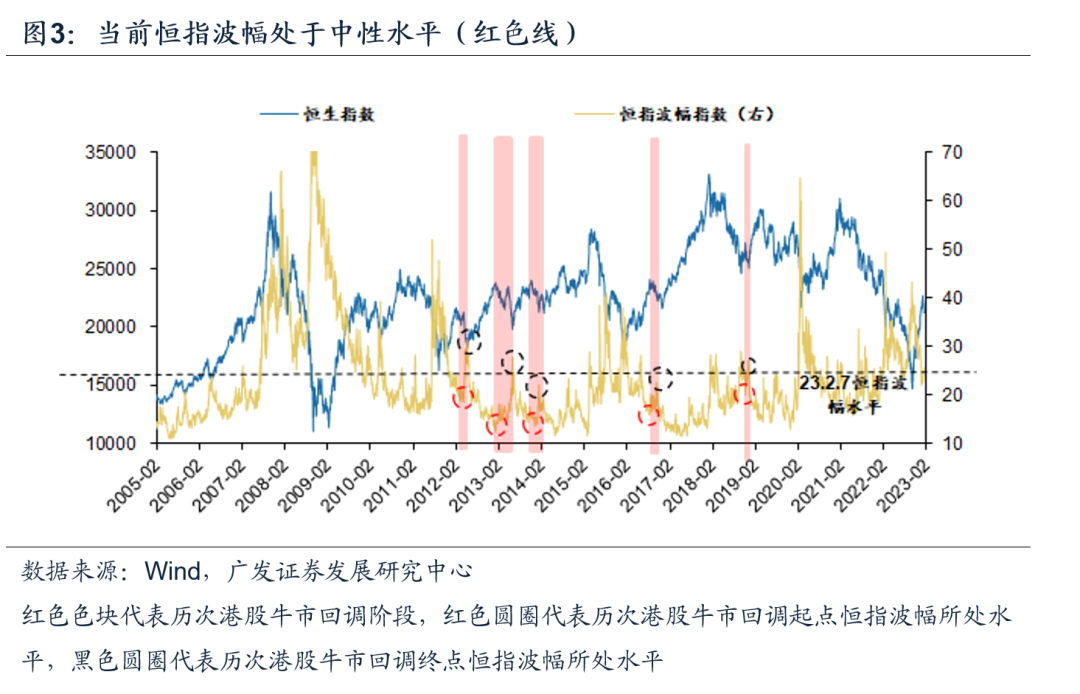

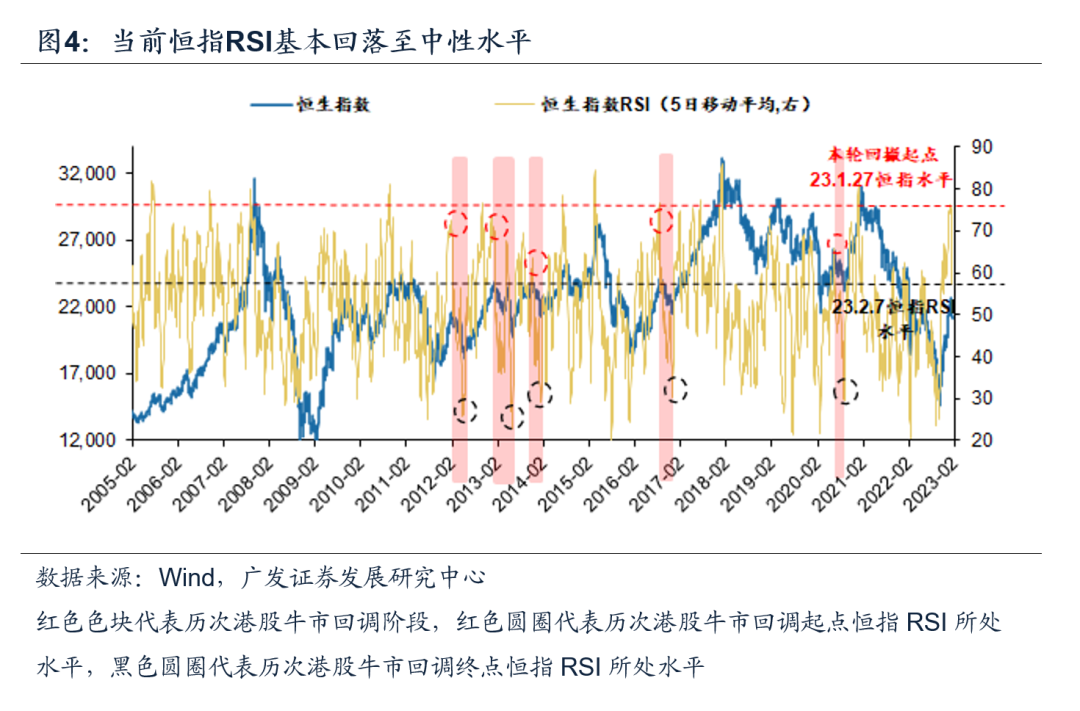

4. 情绪位置。当下恒生波指\恒指RSI位于历次牛回头波动区间中枢。

● 以上“位置感”如何指引港股牛市?

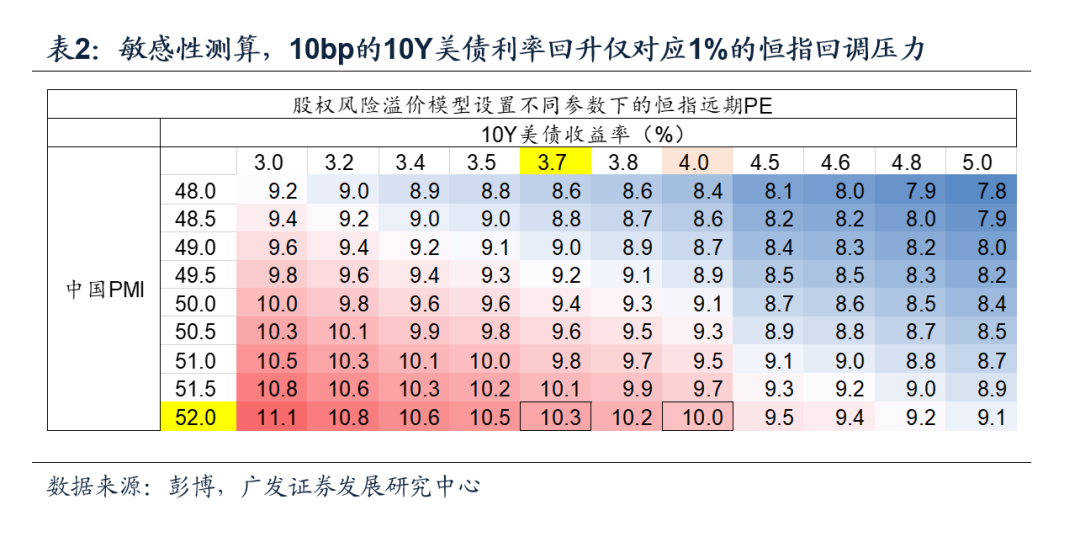

1. 基于历史比较,本轮回调压力已消化多数。(1)本轮恒指最大回撤-7.1% VS牛回头平均-11.7%,恒指远期PE回落至均值-1STD附近。(2)10bp的10Y美债利率回升仅对应1%的恒指回调。(3)非美债因素的美股急跌显著压制港股(如2018年12月)情形并不常见。(4)当前国内经济并未转弱,只是近期市场对于经济复苏力度信心不足。

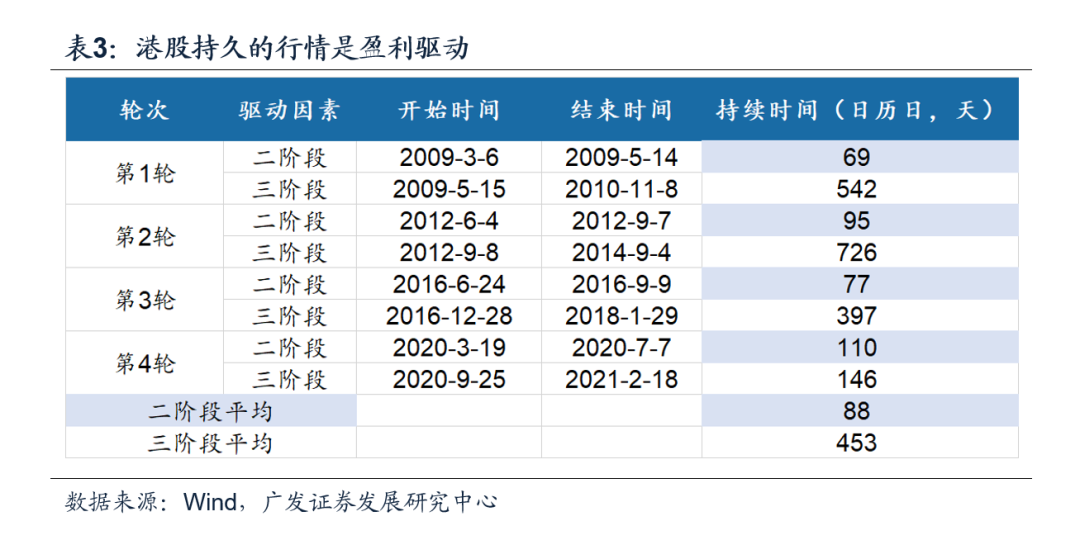

2.牛回头后,斜率放缓,继续前奔。(1)全球风险溢价角度,去年10月至今SP500远期PE反弹20%以上至均值+1STD水平,较低水平的全球风险溢价需要时间回归,指向斜率放缓。(2)港股持久的行情是盈利驱动。历史来看,底部反弹后的牛市二阶段“价值重估”行情平均持续2-3月,盈利驱动行情持续一年以上。

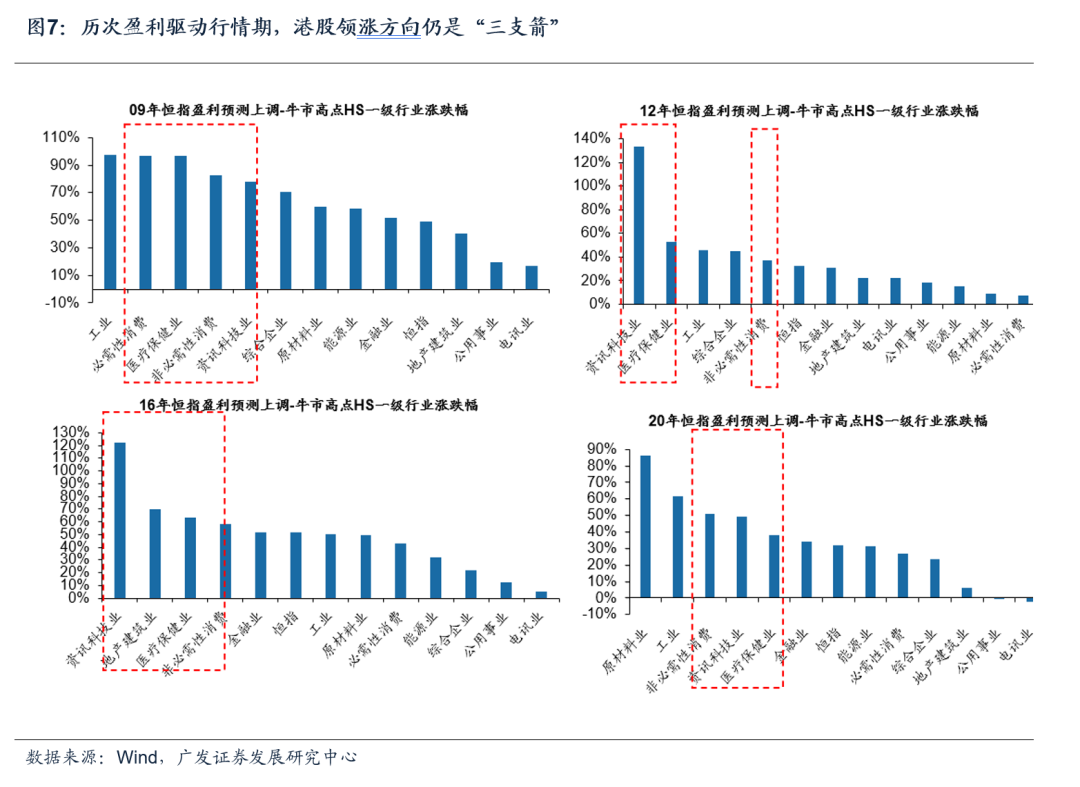

●配置方向仍“三支箭”。盈利驱动渐行渐近,以史为鉴,牛回头后仍是三支箭占优,背后是中国基本面改善/人民币升值,外资买beta。(1)扩大有效需求:地产龙头及销售竣工链(家电/家具);(2)扩内需“消费优先”&“消费升级”:可选消费(黄金珠宝/服饰/免税)、必选消费(啤酒/超市)、医疗保健(医疗服务/器械/创新药);(3)扩内需“重建”&“发展”:平台经济。

●风险提示:地缘政治冲突超预期、全球疫情形势超预期、全球流动性收紧斜率超预期、国内经济增长不及预期等

报告正文

引言

我们22年11月10日领衔市场call港股牛市,恒指底部至今大涨47%。

22.11.10《破晓,AH股光明就在前方》指出“当前的疫情防控/地产调控优化,AH股复合政策底框架基本满足;外部环境来看,美债利率今年年底有望筑顶并确认下行拐点,我们判断AH股光明就在前方。”

22.11.13深度报告《港股“天亮了”》指出“这是我们2019年以来第三个最重要判断”“港股迎来战略机遇”提示港股核心观察要素是 2 个——①国内稳增长预期重新统一(盈利改善);②美债利率上行压力得到缓解(美联储宽松)。并强调:“港股对基本面和美债利率比 A 股更敏感且在更吸引的赔率下表现更大的弹性”。

22.11.18发布《港股“牛市”三阶段》判断“本轮港股行情按“牛市三阶段”演绎。一阶段:11月以来事件信号带来主权风险溢价下降。疫情防控/地产调控优化预期,打响港股熊转牛号角,极低估值下空头平仓驱动反弹。后市有望接力二阶段:价值重估。体现在稳增长、稳就业下政策的落地。基于地产调控/疫情防控优化落地,外需回落下政策稳增长加力,重点板块政策确定性提升,市场对于基本面修复的预期得到确认,带动估值回升。三阶段:盈利兑现。体现在经济确认修复,宏观向微观传导,盈利改善兑现,推动指数继续上行。”

22.12.19《港股估值&景气扫描:给点阳光就灿烂》继续看好港股:“港股当前整体市场估值依然是基于弱势经济环境下的基本面”、“景气弱势资产多是宏观政策可以扭转弱势的方向,虽短期难重回高光,但随着政策效果显现,行情“给点阳光就能灿烂”。

23.01.06《“扩内需”引领港股牛市二阶段》判断随着疫情达峰港股已经进入牛市第二阶段,牛市二阶段的价值重估行情主要由中国扩大内需战略引领。

23.2.2《大涨过后,AH 股怎么比较?》调整对港股和A股的性价比,从判断港股“弹性远大于A股”到“弹性略大于A股”。

当前市场分歧加大,本文从情绪和时空对比出发来启发后市港股行情。

一、对比过去10年历次“牛回头”,从4大视角来把握本轮港股的“位置感”

我们选取过去十年港股牛市行情中回调超过10%的区间作为考察,样本区间见表1。

1.1 统计归因

历次牛回头恒指平均-11.7%,时长平均2-3月。可归因为三因素:中国经济复苏节奏波折、美债利率/美元反弹、美股急跌。本轮特征是“此消彼长”中期方向在节奏上迎来波折。

1.2 估值位置

历次牛回头起点,往往是行情修复至恒指远期PE均值附近,此后行情驱动从估值转向盈利。本轮恒指PE高点几近历史中枢。

1.3 短期全球风险溢价

全球风险溢价变化对恒指有较显著指示意义,历次牛回头均发生MSCI world 30D涨幅波动区间上限。今年1-2月全球股市引领者美股迎来快速反弹至今,MSCI world 30D累计涨幅触及上限。

1.4 情绪位置

当下恒生波指\RSI\卖空比位于历次牛回头波动区间中枢。

恒生波指,近期港股回调对应恒指波幅指数近期小幅上行,截至23.2.7恒指波幅达24.9。

RSI,(1)历次来看,回调前恒指RSI均达“超买”水平,经历回调后RSI回落至中性偏低水平;(2)本轮RSI高点已超越历次回调前的水平至罕见超买区间;但经历春节假期后的调整,截至23.2.7,当前恒指RSI录得51.4,基本回落至中性水平。

二、以上“位置感”对后市港股行情有什么启发?2.1 基于历史比较的位置感,本轮回调压力已消化多数

二、以上“位置感”对后市港股行情有什么启发?2.1 基于历史比较的位置感,本轮回调压力已消化多数

(1)本轮恒指最大回撤-7.1% VS牛回头平均-11.7%,恒指远期PE回落至均值-1STD附近。

(2)10bp的10Y美债利率回升仅对应1%的恒指回调压力。

(3)非美债因素的美股急跌(如2018年12月)显著压制港股的情形并不常见。

(4)当前国内经济并未转弱,只是近期市场对于经济复苏力度信心不足。

2.2 牛回头后,斜率放缓,继续前奔

全球风险溢价角度,去年10月至今SP500远期PE反弹20%以上至均值+1STD水平,较低水平的全球风险溢价需要时间回归,指向斜率放缓。

港股持久的行情是盈利驱动。历史来看,底部反弹后的牛市二阶段“价值重估”行情平均持续2-3月,三阶段盈利驱动行情持续一年以上。

三、配置方向仍“三支箭”

三、配置方向仍“三支箭”

盈利驱动渐行渐近,以史为鉴,牛回头后仍是三支箭占优,背后是中国基本面改善/人民币升值,外资买beta。(参2023.1.17《人民币升值下,港股如何做配置?》)

行业配置上,仍是基于扩内需胜率改善方向下“三支箭”。(1)扩大有效需求:地产龙头及地产销售竣工链(家电/家具);(2)中期扩内需“消费优先位置”长期“消费升级”:可选消费(黄金珠宝/服饰/免税)、必选消费(啤酒/超市)、医疗保健(医疗服务/器械/创新药);(3)扩内需“重建”&“发展” :平台经济。

风险提示

风险提示

地缘政治冲突超预期(俄乌冲突持续扰动能源供给、伊核协议无法顺利达成等)、全球疫情形势超预期(新冠病毒变异程度加剧、猴痘病毒扩散程度加剧等)、全球流动性收紧斜率超预期(美联储加速紧缩、欧央行快速加息、日本央行宽松货币政策转向等)、国内经济增长不及预期(出口超预期受海外需求拖累、地产消费信心难恢复等)等。

本文编选自“戴康的策略世界”,作者:戴康、吴迪;智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP