集邦咨询:N型技术将迎井喷式发展 TOPCON进入推广红利期

智通财经APP获悉,集邦咨询发文称,2023年光伏产业进入新一轮扩产周期,随着N型技术降本增效的持续推进,N型技术优势愈发明显,目前电池端扩产计划多以N型技术为主,预计N型技术会在未来的2-3年内迎来井喷式发展,其中TOPCon技术凭借其本身的技术成本优势,将率先实现量产,开启N型高效时代。

集邦咨询表示,随着扩产潮的来临,23年TOPCon的产能扩张将持续加速,新玩家部分因技术储备不充足或将影响产能的释放进度,预计TOPCon产能的释放主要集中在下半年;当前 TOPCon较PERC电池理论溢价约0.2元/W,主要来自于效率优势,随着转换效率提升及成本优化,其较PERC的溢价水平有望进一步拉开。

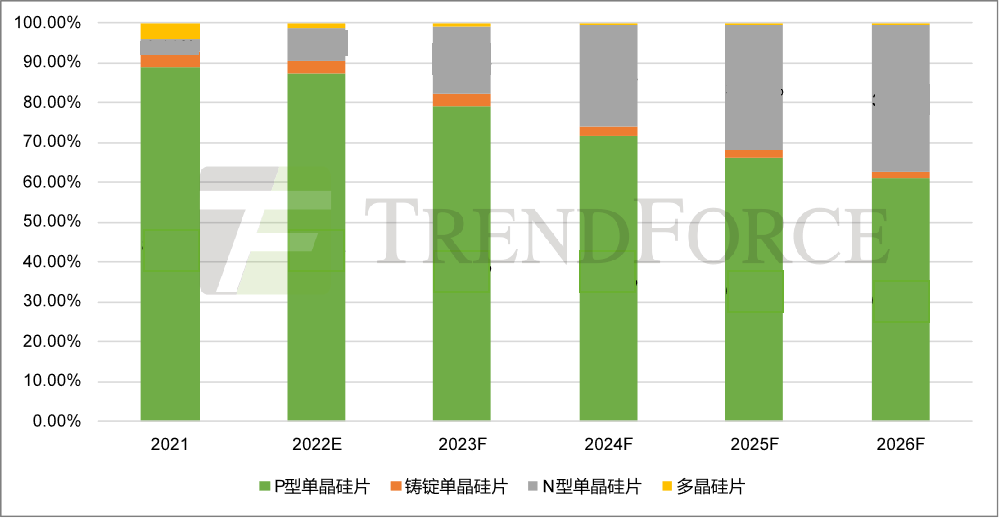

N型硅片市场有望打开,主流厚度持续下降

2022年随着TOPCon电池片的量产,N型硅片市场有望逐步打开,目前从设备及技术端来看,传统硅片企业当前均可生产N型硅片,不存在技术壁垒,但考虑到目前下游需求暂未出现大幅度增长,硅片企业生产还是以P型为主,目前市场上N型硅片的占比约为8%,总体产量较低,暂不具备规模效应,但后期随着TOPCON电池片需求的提升,N型硅片产量将有所提升。

目前TOPCon/HJT硅片主流厚度分别为140μm、130μm,虽然已经大幅低于PERC硅片的厚度,但N型硅片成本仍然较高,且N型硅片本身具有更大的减薄潜力,在降本要求的推动下,薄片化进程有望稳步推进。

图:2021-2026年全球不同硅片类型市场份额预测(单位:%)

来源:集邦咨询

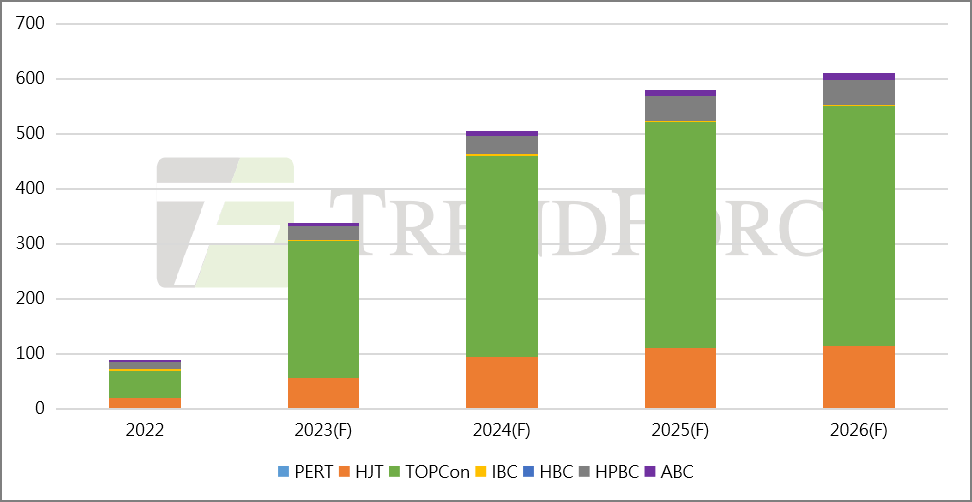

N型电池片技术各有千秋,TOPCon占据绝对优势

目前主流的N型技术包括TOPCon、HJT、XBC技术,各种技术各有优势,但现阶段N型产能扩张主要以TOPCon技术为主,据集邦咨询统计目前TOPCon电池已建产已达到120GW左右,随着扩产潮的来临,23年TOPCon的产能扩张将持续加速,新玩家部分因技术储备不充足或将影响产能的释放进度,预计TOPCon产能的释放主要集中在下半年;当前 TOPCon较PERC电池理论溢价约0.2元/W,主要来自于效率优势,随着转换效率提升及成本优化,其较PERC的溢价水平有望进一步拉开;

而HJT技术因成本较高暂时不具备经济性,目前实际落地产能仅约14GW,随着硅片薄片化、银包铜、0BB、微晶化等工艺的逐步导入,HJT 经济性有望得到提升,从目前的进度来看,各技术突破还需要一定时间。

图:2022年-2026年不同类型N型电池片产能趋势,Unit:GW

来源:集邦咨询

N型组件版型丰富,产业链协同配套更为关键

观察已发布N型产品,N型组件版型丰富,分布式和地面电站应用场景可以做到全覆盖,尺寸上主要以182和210尺寸的组件产品为主,182-72双玻最大功率为580W,210-66版型TOPCon技术最大功率为700W,HJT最大功率可达710W;

随着N型TOPCon电池片的放量,对N型组件工艺将提出新要求,SMBB 组件技术有望成为N型组件的标配,焊带及胶膜技术也将不断升级,更加符合N型组件需求,产业链协同配套会更为关键。

扫码下载智通APP

扫码下载智通APP