从背靠“眼茅”到被市场遗忘,兆科眼科(06622)商业化困境何解?

赴港成功上市,曾让兆科眼科(06622)吸睛无数。身处眼科这个黄金赛道,背靠“眼茅”爱尔眼科和高瓴资本等行业大佬的兆科眼科,在上市前就受到资本市场的热烈关注。

但怎料公司股价“上市即巅峰”,上市当天便破发,此后股价一路走低。去年10月31日,公司股价更是跌至2.02港元,较发行价暴跌87%。随后公司股价虽有所回升,但仍处于历史低位水平。截至2023年4月18日收盘,兆科眼科跌2.99%,收报3.9港元,公司股价仅为上市之时的四分之一。

除了股价的不断走低,更引发市场的关注的是,这家公司似乎正在被投资者“遗忘”。

根据智通财经APP数据显示,4月18日兆科眼科的单日成交金额仅66.3万港元。整个3月份,这家公司的单日成交额最高也只是400多万港元。与此同时,公司的换手率也低到几乎可以忽略不计。这与多数医药股动辄千万的成交额形成鲜明对比。

2022年作为公司的商业化元年,上市仅两年的兆科眼科却惨遭市场资金的“抛弃”,这背后到底发生了什么?

营收下滑,亏损扩大,盈利困局难解

医疗投资领域素来有“金眼、银牙、铜骨头”的说法,眼科医疗和眼药市场长期以来受到资本广泛关注。灼识相关资料显示,中国眼科药物市场预计将由2019年的26亿美元增至2030年的202亿美元,复合年增长率为20.6%。

但一直以来,中国眼科药物市场较为分散,缺乏有意向及能力系统地解决该专业领域且专注于眼科的公司。对于大多数市场参与者而言,眼科药物资产仅占其业务的一小部分。而仅有少数几家公司拥有涵盖影响眼睛前部及后部主要眼科疾病的药物组合,这其中大部分为跨国企业。2021年,我国眼科药市场份额前四名眼科药企业累计市场份额仅为41.08%,赛道并不算拥挤。

与眼科医疗服务领域不同,我国眼科市场缺乏像爱尔眼科这样市值千亿的巨头企业,缺乏一个真正的市场领导者。在这样的背景下,多家眼药企业蠢蠢欲动,渴望成为资本市场中的“眼药茅”。

而兆科眼科正是这众多企业中的其中一家。

智通财经APP了解到,兆科眼科成立于2017年,由李氏大药厂分拆上市,定位眼科制药公司,致力于疗法的研究、开发及商业化。2021年4月,公司成功登陆港交所。

公司于财报中表示,随着2022年8月兆科眼科在天猫旗舰店推出的热敷眼罩以及贝美素噻吗洛尔滴眼获批上市,标志着公司实现了从纯研发公司向商业制药公司的转型。

可见2022年是兆科眼科实现商业化的元年,但从“收成”来看,公司的营收表现并不可观。2022年兆科眼科的其他收入及收益净额为831万元(人民币,下同),同比减少75.94%。

与此同时,由于多项产品研发进入冲刺阶段,为提升重点临床项目,早日实现商业化,公司的研发投入也在持续增长。2022年,公司的研发开支为2.96亿元,同比增长34.71%。

因此由于多数产品商业化还需时日以及研发开支的持续增长,公司的经营亏损日益加大。2022年,公司的经调整净亏损达3.6亿元,较去年同期的2.3亿进一步扩大。

核心产品商业化尚需时日

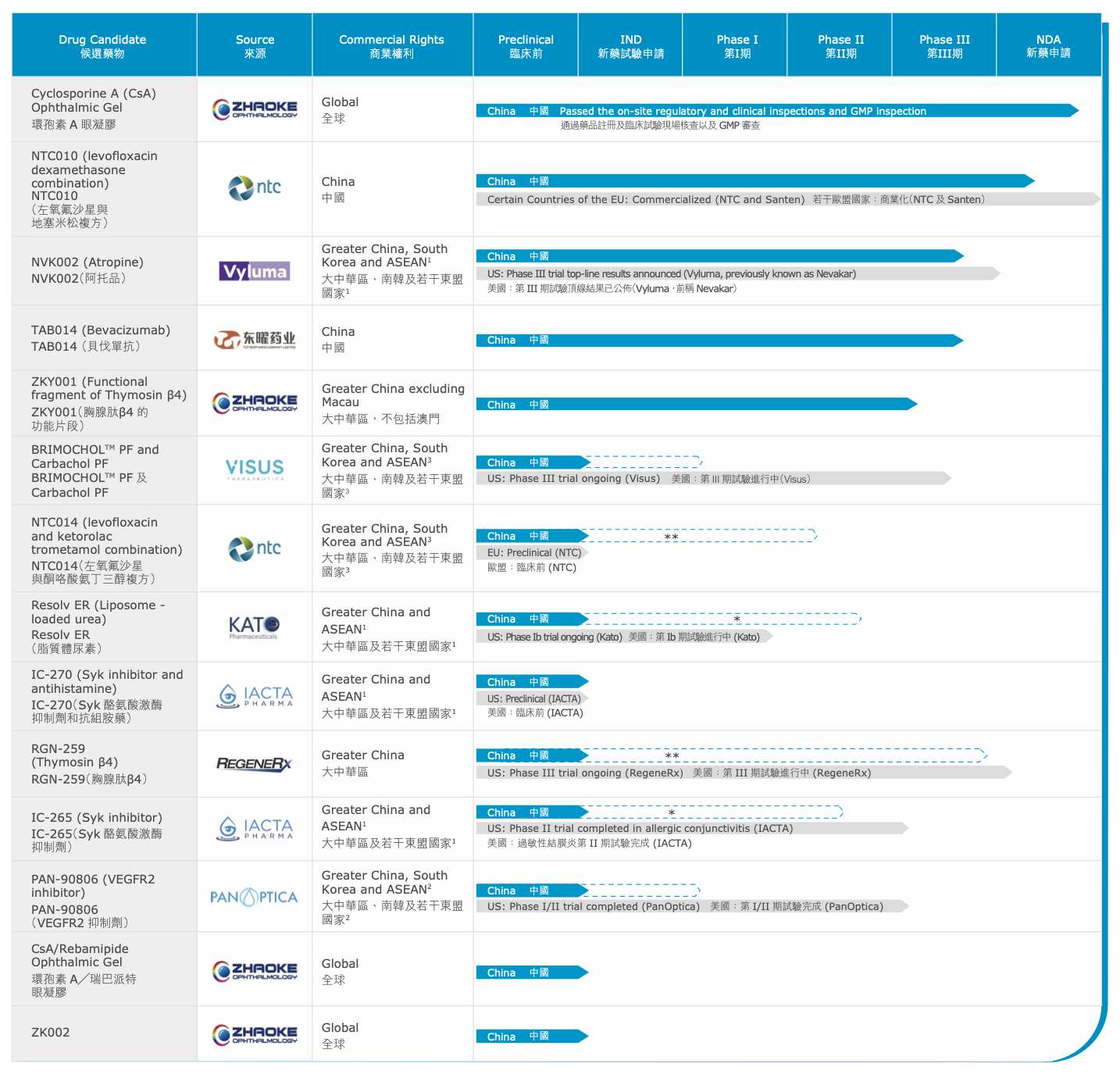

作为一家脱胎于老牌传统制药企业的创新研发型公司,公司的产品包括创新药和仿制药。通过自主开发或许可引进两种方式,兆科眼科已建立起包含26种候选药物的全面眼科药物管线,涵盖影响眼前节及眼后节的六大眼科疾病。

创新药方面,兆科眼科目前在研共有14款,其中环孢素A眼凝胶、环孢素A/瑞巴帕特眼凝胶、ZKY001以及ZK002为自研创新药,其他为合作引进的创新药。

智通财经APP了解到,2022年兆科眼科已提交两项新药申请,其中就包括公司的核心产品环孢素A眼凝胶。

据了解,环孢素A眼凝胶为干眼病用药。而干眼症,是以眼睛干涩为主要症状的泪液分泌障碍性眼病。由于电脑,手机等电子产品的过度使用,干眼症已成为现代社会最为常见的眼病。数据显示,我国2019年干眼症患者超过2.1亿人,且每年还在以2%的CAGR增长。

从行业格局来看,国内的干眼症用药市场格局正发生巨变。虽然当前国内仅有一款兴齐眼药的环孢素滴眼液(兹润®)已获批上市,但行业整体研发进度较快,除了兆科眼科的环孢素A眼凝以外,仍有5款在研药物处于临床Ⅲ期阶段,包括恒瑞医药、康弘药业、和铂医药在内的众多上市药企抢滩入局。

可见对于兆科眼科来说,竞争格局并不乐观。虽然公司已于2023年初宣布公司研发的环孢素A眼凝胶已通过国家药监局的药品注册及临床试验现场核查以及广东省药品监督管理局的GMP审查,有望于2024年商品化面市,但未来随着市场竞争加剧,兆科眼科的环孢素A眼凝胶能否在商业化后成功获得市场的青睐?这需要市场的进一步关注。

“近视神药”进入加时赛,兆科眼科难当“第一”

比起环孢素的激烈竞争,在创新药管线中的“近视神药”阿托品上,兆科眼科则显得更为急迫。

近年来,儿童青少年线上学习时间加长,户外活动减少,近视防控面临挑战,我国青少年各阶段近视发生率不断上升。根据中国青少年用眼大数据报告显示,我国小学生近视率高达45.7%,并且随着学历的增长,近视率也逐渐增加,我国高中生近视率更是高达83.3%。

智通财经APP注意到,低浓度阿托品是儿童青少年近视防控适宜技术指南推荐的唯一一种抗胆碱药。根据世界儿科眼科及斜视近视共识声明的数据,低浓度阿托品是控制近视加深的最有效干预方法;与副作用更多的高浓度阿托品相比,低浓度阿托品对近视控制有良好的耐受性及更为有效,且具有出色的安全性。

值得注意的是,截至最后实际可行日期,全球范围内并无治疗近视的商业化阿托品药物。因此全球都在进行硫酸阿托品滴眼液的临床试验,竞争非常激烈。

不过因为临床试验持续时间较长,近视防控药物临床试验有一定难度。从国内市场来看,按照2020年国家药监局发布的《控制近视进展药物临床研究技术指导原则》,需要长达两年的临床,而我国针对阿托品滴眼液的临床试验设计期限是3年。此外,早前一些企业利用政策“擦边球”在互联网医院销售阿托品院内制剂,但在去年被叫停网售。在这种背景下,率先成为青少年近视防控领域的“正规军”,成为众多企业梦寐以求之事。

与此同时,“独占期”概念的提出也让各家药企争当第一名的决心更加迫切。《中华人民共和国药品管理法实施条例(修订草案征求意见稿)》指出,对首个批准上市的儿童专用新品种、剂型和规格,以及增加儿童适应症或用法用量的,将给予最长不超过12个月的市场独占期,期间内不再批准相同品种上市。

从赛道上来看,市场竞争颇为激烈。据药物临床试验登记与信息公示平台显示,本土药企中,兴齐眼药、兆科眼科、恒瑞医药等都已经将阿托品滴眼液的临床试验推动到了Ⅲ期阶段。

其中,在2022年10月兆科眼科得到了首要结果,预计公司有望在2024年完成为期两年的中国CHAMP试验。如今阿托品滴眼液的竞速赛进入加时阶段,若兆科眼科能超越同业,率先拿到阿托品滴眼液的入场券,将有望拥有最长不超过一年的市场独占期。但目前看来,想要争夺该市场的第一名,对于兆科眼科来说并不简单。智通财经APP注意到,兴齐眼药的研发进度较兆科眼科为快。根据兴齐眼药2022年11月15日的公告,公司已取得硫酸阿托品滴眼液1年III期临床试验总结报告,整体来看2023年上市概率极大,多家机构指出兴齐眼药有望成为产品首家获批上市的公司。

而其他产品如ZKY001、TAB014(贝伐单抗VEGF)、PAN-90806(VEGFR2抑制剂)等创新药基本都在早期阶段,预计将在2024年及以后才能进入商业化阶段,不确定性较高。

综合来看,兆科眼科“上市即巅峰”并非毫无缘由。虽然公司在业务布局上具有前瞻性,但公司的核心产品要商业化尚需时日,短期内想通过公司产品的商业化实现自身造血循环并不现实。与此同时,核心产品市场竞争激烈,兆科眼科能从中分得几杯羹,还有待时间检验。

扫码下载智通APP

扫码下载智通APP