美股新股解读|9次融资近60亿,三年亏约20亿人民币的震坤行(ZKH.US)冲刺纽交所

作为全世界唯一拥有联合国产业分类中所列的全部工业门类的国家,我国的工业产值已跻身世界第一位,2022年高达48.3万亿人民币,远超美国、欧盟和日本等其他主要经济体。

在全面与复杂的工业体系下,我国的工业产业呈现出了分散的市场格局。2022年时,我国拥有超600万家工业企业,其中中小企业占比超98%,而美国的工业企业仅70余万家。较为分散的市场,为工业供应链的数字化发展提供了契机,其中孵化出了多家企业。

时间来到2023年,我国两家头部的工业供应链技术及服务提供商震坤行、京东工业在3月份时先后提交了招股说明书欲冲击资本市场。不同的是,震坤行选择了美股,而京东工业选择了香港市场。

事实上,早在2022年的3月30日,震坤行便向SEC递交了秘密文件。时隔一年后,其于3月7日正式递交F-1文件,申请以“ZKH”为代码在纽交所上市,至多募集资金2亿美元。但截至目前,震坤行的发行股份数量及发行价格仍未披露。

据灼识咨询数据显示,若以交易额计算,震坤行是我国第二大的工业供应链技术及服务提供商,仅排在京东工业之后。从过往融资历史来看,震坤行深受资本青睐。据公开数据显示,截至上市前,震坤行已进行了长达9次的融资,总融资金额高达近60亿人民币,是工业品供应链领域融资最多的企业,因此震坤行的股东中有多位知名资本。其中,钟鼎资本、元生资本、腾讯以及老虎环球基金分别持有震坤行14.7%、10.5%、9.4%以及5.4%的股份。

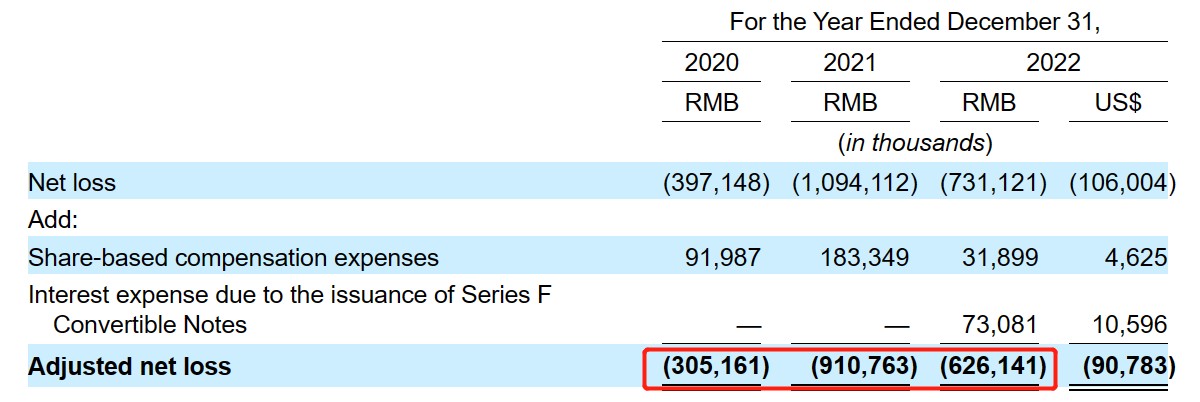

但从业绩来看,震坤行目前仍处于持续亏损中,在非GAAP会计准则下,其2020至2022年的调整后净亏损分别为3.05亿、9.11亿、6.26亿人民币,三年净亏损合计近20亿人民币。

收入复合增速超30%

震坤行的发展历史可追溯至1996年,其以经销业务起家,主要代理国际知名品牌的胶粘剂、润滑剂。至2008年时,公司成立深圳轴心开始做产品,为客户提供全套的点胶技术解决方案。时至2014年,电商浪潮逐渐兴起,其以胶粘剂和特种润滑客户为种子客户开始发力MRO(工业非生产性物料,用于保养、维修、运营的设备或耗材)业务,并更名为“震坤行工业超市”,正式进军电商赛道。为集中资源发力电商业务,震坤行于2016年将深圳轴心出售。且在积累了5年的电商经验后,震坤行自2019年开始做MRO平台,开启了公司快速发展的新阶段。

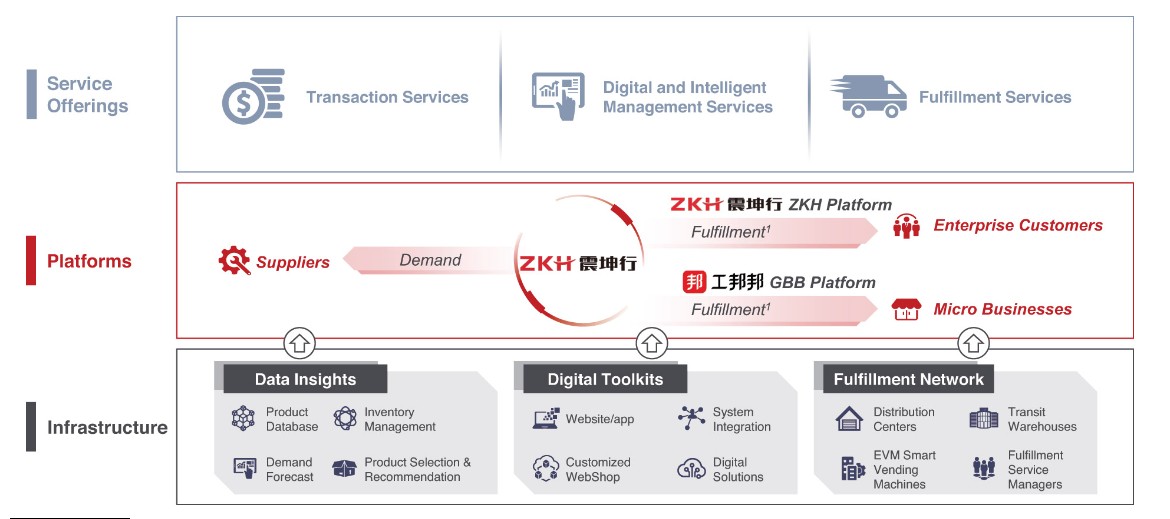

作为中国领先的MRO采购服务平台,震坤行可为客户提供一站式的MRO采购和管理服务,并为行业价值链上的参与者提供数字化的履约解决方案。为满足不同类型客户的需求,震坤行有“震坤行”及“工邦邦”两个平台,其中,“震坤行”平台主要服务于中大型企业,“工邦邦”平台则服务于小微企业。若从经营模式上来区分,震坤行则属于典型的“自营”模式,即从供应商处购买产品后,直接销售给客户,2022年时,其产品收入占比高达97%,虽然公司自2019年2月便推出了市场模式,但2022年时来自平台的服务收入占比则不到3%。

从产品端来看,震坤行的SKU涵盖了所有主要的MRO产品线,包括了备品备件、通用耗材、行政物资、加工制造和化学品等。截至2022年12月31日,公司平台上可用的SKU数量约为1730万个。丰富的产品可满足客户常用和长尾产品的需求。

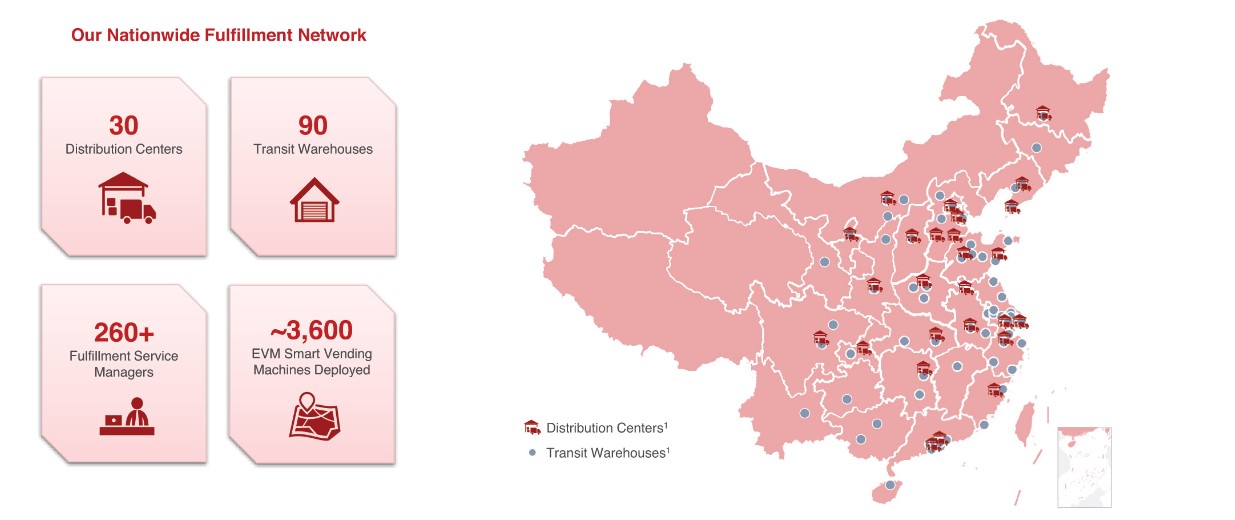

在配送网络方面,震坤行已覆盖了中国大多数的主要工业中心,建立起了全面的履约网络。截至2022年12月31日,震坤行的履约网络包括了30个库存存储和大宗运输配送中心、90个快速产品配送中转仓库,以及约3600台EVM智能自动售货机,可在客户现场按需订购。此外,震坤行还提供端到端、甚至端到桌面的全面最后一英里履行服务,以满足客户复杂多样的交付需求。

从客户端来看,2020至2022年,震坤行服务过的客户数量分别为3万多、5.2万、5.8万,呈稳步增长趋势。值得注意的是,2021年客户数量的大增得益于线上经济的崛起,震坤行亦从中获益。且从多项数据能看出,大型企业对震坤行的黏性相对较强。比如平台前500名客户从2020年到2022年的平均GMV分别为590万、970万、1010万,稳步提升;2020年GMV前500的客户中的91%亦在2022年与震坤行进行了交易。

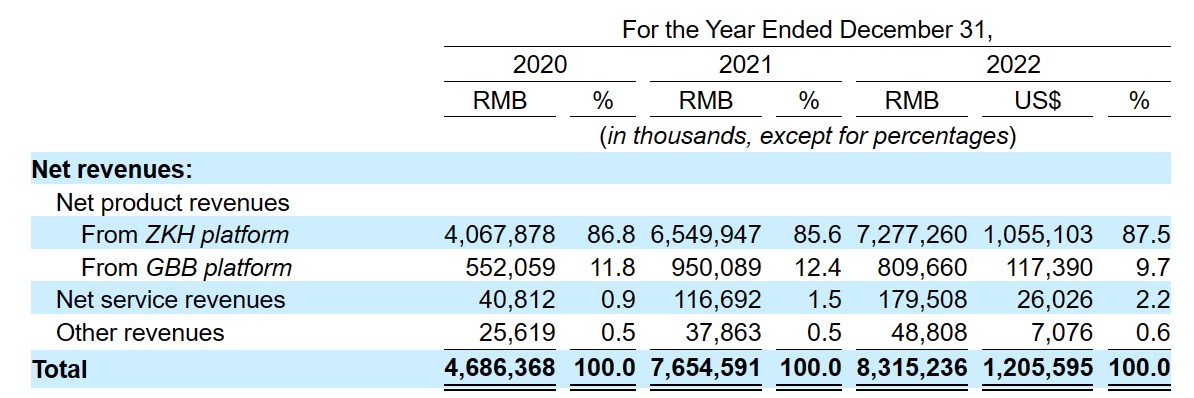

得益于客户数量的增加以及客户平均GMV的提升,震坤行2020至2022年的收入分别为46.86亿、76.55亿、83.15亿元人民币,年复合增速超33%。

但在2021年中,由于产品组合的影响,该年内毛利率下滑约1个百分点至13.6%,且由于运营费用随收入提升而大幅增加,因此震坤行2021年的调整后净亏损扩大3倍至9.11亿人民币。至2022年时,震坤行在产品组合改善后毛利率提升2.2个百分点至15.8%,同时公司降本增效控制运营费用开支未超2021年,因此2022年时的调整后净亏损缩窄至6.26亿人民币。

机遇与挑战并存

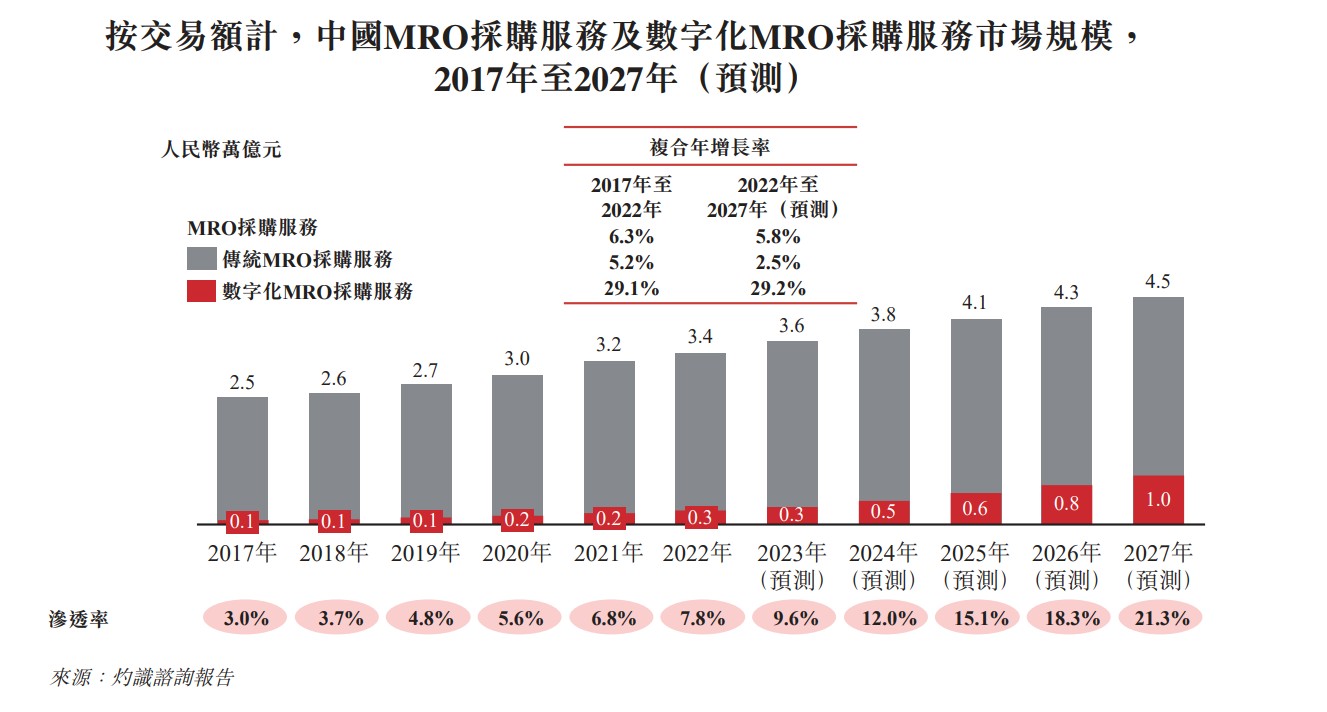

从行业发展阶段来看,我国的数字化MRO采购服务行业仍处于快速发展期。据灼识咨询数据显示,若按交易额计算,2022年时,我国的MRO采购服务市场的规模高达3.4万亿人民币,至2027年时,该市场有望增长至4.5万亿,五年复合增速5.8%。其中,数字化MRO采购服务作为行业新方向是增长最快的细分领域。2022年时,数字化MRO采购服务的市场规模为0.3万亿,至2027年时,该市场规模有望增至1万亿,五年复合增速高达29.2%,较整个行业增速高出24个百分点。

与此同时,市场份额逐渐向头部企业集中亦将成为行业发展新趋势。据灼识咨询数据显示,2022年时,我国数字化MRO采购服务行业的前五大玩家的市场份额仅7.8%,相对美国市场较为分散。在行业快速发展以及集中度提升的产业背景下,震坤行作为行业领先企业必将从中获益。

但震坤行面临的挑战与潜在风险亦不在少数。首先,整个数字化MRO采购服务行业目前呈现出了一超多强的市场格局。据灼识咨询数据显示,京东工业凭借与京东集团的强大协同效应,快速扩大了市场份额,至2022年时,京东工业按交易额计算的市场份额占比为4.1%,震坤行虽排名第二,但市场份额仅1.7%,市场前五中的剩余三强市场份额均未超1%。

从SKU与客户数量来看,震坤行与京东工业亦有明显差距。据艾瑞咨询数据显示,2022年时,京东工业的SKU数量为4250万,企业客户数量超26万,同期震坤行的SKU数量为1730万,企业客户数量5.8万。震坤行与京东工业目前均属于以自营模式为主,通过计算不难发现,震坤行单位客户的平均GMV明显高于京东工业,这说明震坤行的客户群以大型企业为主,而京东工业的客户群中,中小企业的占比更高,这自然就需要更加多样化的SKU种类。

为何震坤行与京东工业的客户主要群体有明显差异?这背后的逻辑或许是因为京东工业与京东集团具有强大的协同效应,凭借京东集团覆盖全面的配送网络,京东工业能更方便快速的触达中小企业客户,这为京东工业拓展小微企业提供了坚实基础。但震坤行由于需自建配送网络,目标客户便必须瞄准客单价更高、需求量更大的大型企业客户。

从配送网络的这个角度看,京东工业的竞争力将远高于震坤行,凭借更全面丰富的配送网络,京东工业在以中小企业客户为主的基础上可逐渐发力大型企业客户,阻力相对较小。但若震坤行欲发力微小企业客户,那么必须加大对配送网络的投资,这势必会影响公司的盈利能力,这一点,在震坤行当前的财报中已有所体现。

据招股书显示,震坤行目前仍处于持续亏损阶段,2020至2022年经调整后的净利率分别为-6.5%、-11.9%、-7.5%,而京东工业基于与京东集团的协同,早已实现了盈利,其2020至2022年的调整后净利率分别为6.4%、4.8%、5.1%。显然,震坤行与京东工业在盈利能力上有明显差距。

虽然震坤行可通过调整产品结构,加大高毛利非标产品的销售、拓展新客户以及提升运营效率来改变自身的盈利能力,但短期内若要实现盈利或许仍相对困难,毕竟公司为加大扩张市场份额亦将同步扩大对基础配送网络的投入。

且若市场竞争加剧,震坤行受影响的可能相对较大。以中小客户为主的京东工业必将向大型企业客户发力,京东工业的优势在于,更为丰富的SKU,更广泛的配送网络以及与京东集团协同下能给大型企业客户给出更实惠价格的实力,京东工业与震坤行必将在大型企业客户领域展开角逐,而震坤行因配送网络的掣肘则短期内难以动摇京东工业中小客户群的基础。

综合来看,震坤行自经销商业务起家,在过往的三十年中经历了数次转型,抓住了电商浪潮成功于数字化MRO采购行业做到了全国第二名,证明了公司具有不断成长的基因。且目前所处行业仍处于快速发展期,市场集中度有望持续提升,震坤行作为行业领先者将从中获益。但与市场第一名京东工业相比,震坤行在SKU、配送网络、客户数量、市场规模等方面均有明显的差距,且震坤行短期内实现盈利的可能相对较小,若市场竞争加剧,震坤行也将更为被动。能否缩短与京东工业之间的差距尚不可知,但能确定是,持续亏损的震坤行,其上市估值将明显低于京东工业。

扫码下载智通APP

扫码下载智通APP