新股前瞻|行业增速放缓,绿源募资扩产

投资消费品牌,有一条获得广泛认可的逻辑,即“数一数二,不三不四”。意为选择投资标的,要尽可能选行业龙头,因为在很多领域,一家公司一旦坐上头把交椅,便会强者恒强,投资者投资这样的企业,往往能够获得超额收益。

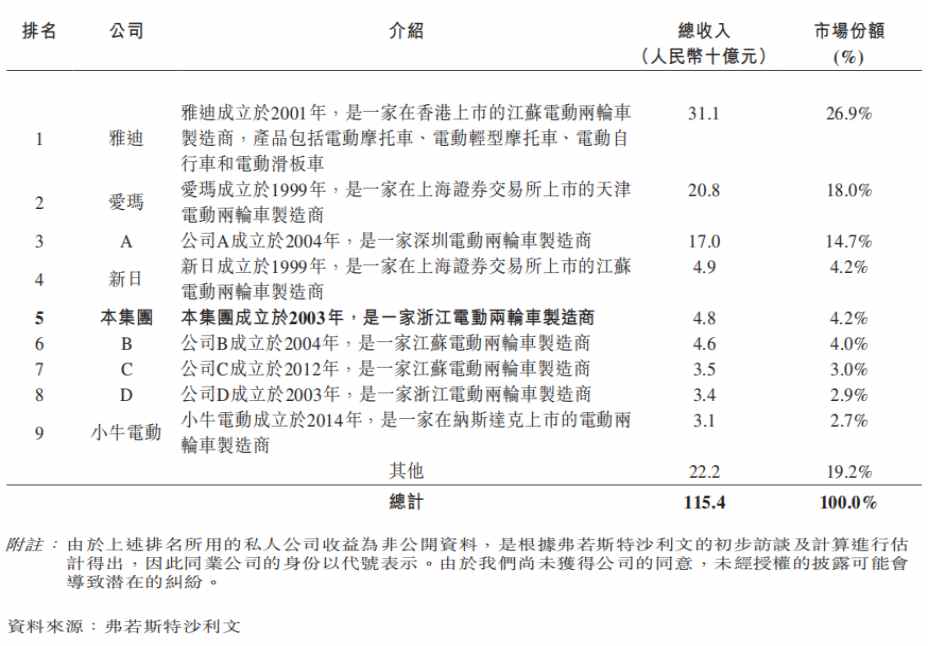

电动两轮车市场就有非常典型的例子。行业龙头雅迪控股(01585)2019年以来为投资者创造了逾十倍的投资回报。行业排名第二的爱玛科技(603529.SH)2021年上市以来,股价也有涨幅超过2倍的上佳表现。

反观排名第四的新日股份(603787.SH)股价表现相对欠稳定,2020年11月后出现大幅回调。而小牛电动(NIU.US)作为行业排名第九的企业,股价自2021年2月创下53.38美元历史高点后,已经下探至不足4美元。

可以看到,电动两轮车市场的投资已经开始出现两极分化,投资者更加愿意“站队”行业龙头。因此,倘若资本市场再增加一个电动两轮车的投资标的,能否创造优秀的投资回报,尚需打一个问号。这个问题的答案需要中国第五大电动两轮车企业——绿源集团来书写。

智通财经APP了解到,港交所5月29日披露,绿源集团控股(开曼)有限公司(下称“绿源集团”)递表港交所主板,中信建投国际为其独家保荐人。

电动两轮车“王老五”,业绩快速增长

据招股书显示,绿源集团是中国内地两轮车提供商,专注于设计、研发、制造及销售电动两轮车,并于行内推动技术发展。

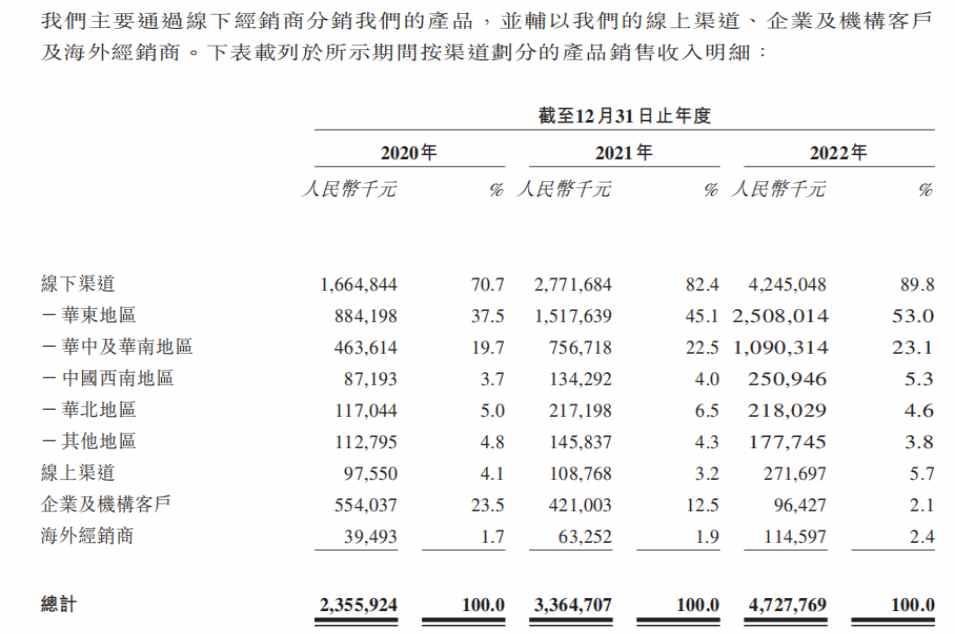

绿源集团构建了广覆盖、高效率的销售及经销网络,并开展信息化建设和在线零售平台搭建,不断提高产品渗透率和覆盖面。截至2022年12月31日,公司中国内地的经销商数量为1236个,销售点数量超过9800个。此外,截至2020年、2021年及2022年,透过与海外经销商合作,公司于27个国家出售公司的产品,包括泰国、印尼及菲律宾。

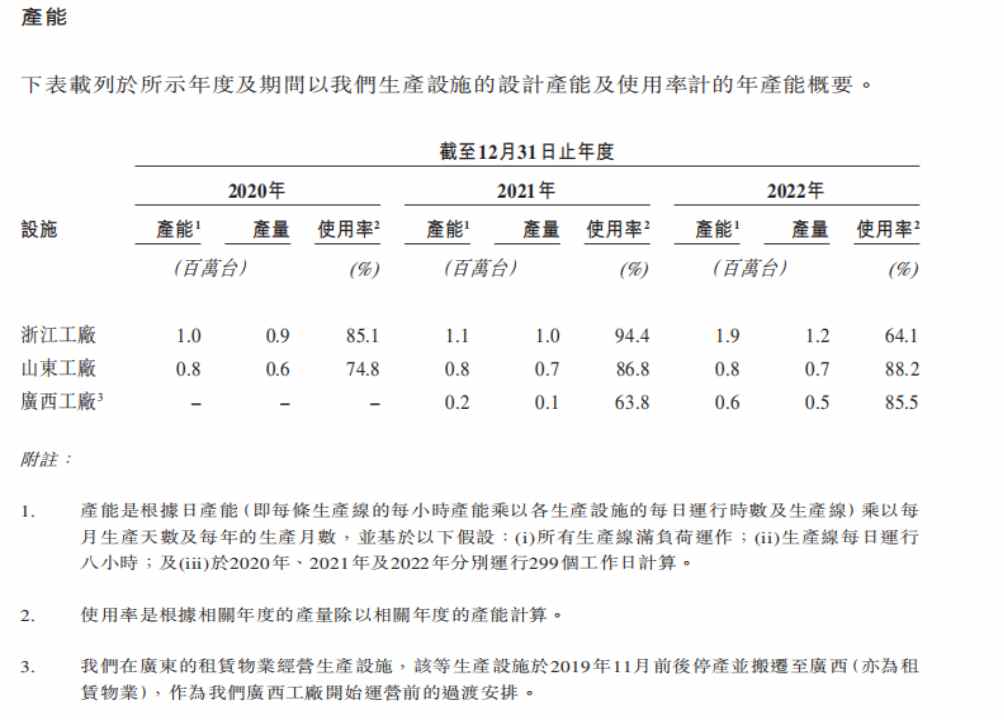

在生产方面,目前集团在浙江、山东及广西设有三个生产基地。截至2022年12月31日,公司的电动两轮车年产能约达330万辆。

在技术研发方面,公司专注于锂离子电池安全、电动两轮车智能化等具备强大潜力的领域。截至最后实际可行日期(2023年5月22日,下同),绿源在中国内地持有374项专利,其中45项为发明专利、219项为实用新型专利及110项为外观设计专利。

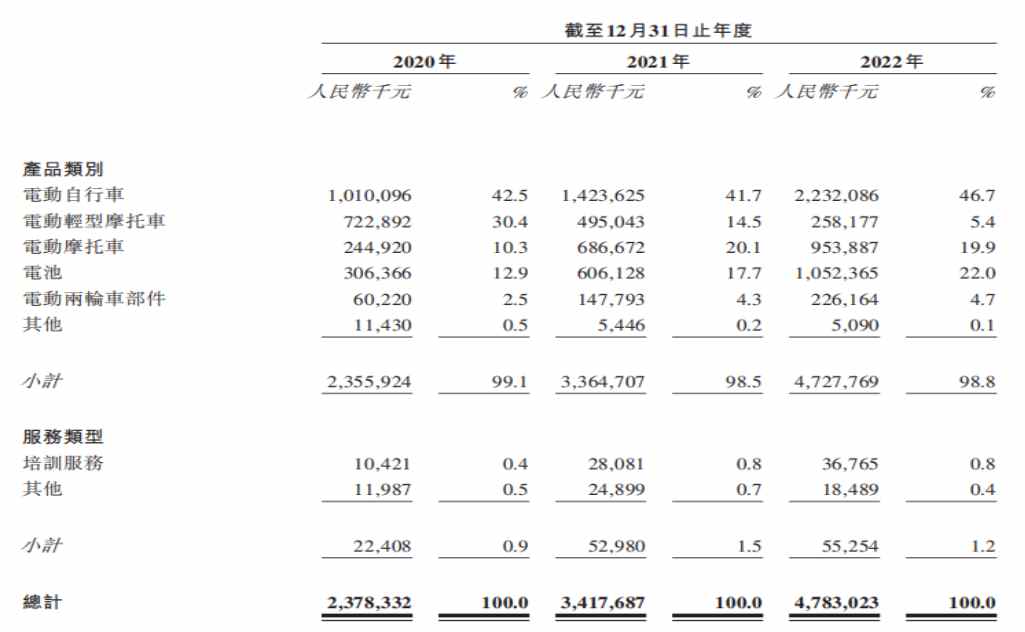

财务方面,公司收益主要来自电动两轮车的销售,而电动两轮车大致分为电动摩托车、电动轻便摩托车及电动自行车。其次,公司还从出售其他特殊功能车辆、电池及其他车辆部件以及向经销商提供各种服务产生收益。2022年,公司电动自行车、电动轻型摩托车以及电动摩托车收益分别为22.32亿元(人民币,下同)、2.58亿元、9.54亿元,分别占总收益46.7%、5.4%、19.9%。

据智通财经APP了解,2018年以后,随着电动自行车“新国标”的发布,中国内地的电动两轮车制造商,从全盛时期的约2,000家,缩减至2022年的约100家符合新国标的要求。在此期间,换购需求提升,叠加共享经济、外卖配送等新消费业态的快速成长带来了可观的增量需求,也推动了绿源的业绩增长。

招股书显示,于2020年、2021年及2022年,公司收益分别是23.78亿元、34.18亿元及47.83亿元;同期净利润分别为4028.1万元、5926万元及1.18亿元。按收入计,2022年,绿源集团的市场份额为4.2%,排名第五,较排名前三的企业有明显差距。排名前九位的其他竞争对手的份额在2.7%至4.2%之间,可见绿源在规模上尚未与同级别竞争对手拉开明显差距。

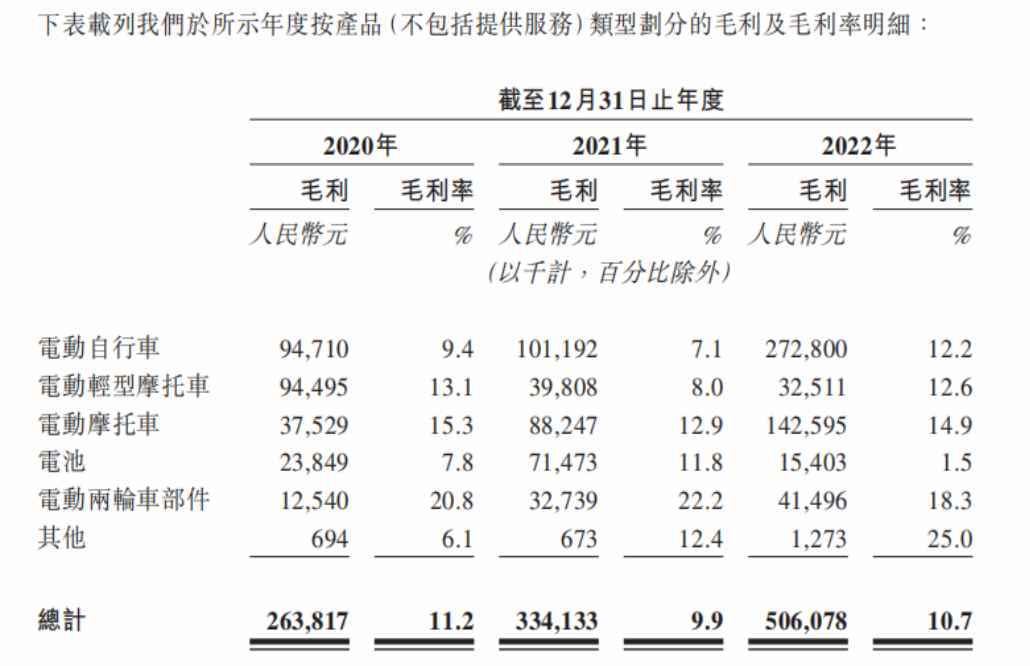

另外就品牌力而言,2022年雅迪的综合销售毛利率为18.08%,爱玛为16.36%,排名第四的新日也有13.04%的销售毛利率,小牛的毛利率则为21.13%。反观绿源2020年至2022年的销售毛利率分别为11.2%、9.9%和10.7%。

破局之道,“耐用”争锋

行业跟随者,在制定战略时往往需要另辟蹊径。他们或在行业中开创一个独特的品类,或深耕一个细分赛道,或抓住消费者的某项核心需求重点攻关。在电动两轮车市场,绿源的选择是,建造耐用型电动两轮车强调“绿源液冷电动车,一部车骑十年”的产品定位,推动行业对质量、耐用性及技术升级的关注。

在智通财经APP看来,电动两轮车的本质是代步工具,产品是否耐用是消费者的核心需求之一。从绿源过往业绩期间,业务规模增速来看,公司把电动两轮车打造成耐用消费品契合了市场需求,也使自身逐步取得成功。

据了解,在技术应用上,绿源创新性地将陶瓷刹车蹄块应用于电动两轮车上,相比于市面上主流的金属刹车片,可将制动距离缩短约30%,并拥有更低的刹车噪音、更强的耐高温和耐腐蚀性能,使得刹车系统综合使用寿命延长约500%。

2019年,绿源还成功自主研发了液冷电机技术,该技术直面上一代轮毂电机在高温运行状态下产生的热负效应,极大提升了电机的使用年限。2023年,绿源发布液冷2.0技术系统,对上一代系统的全面升级,新系统包括了搭载液冷科技和石墨烯散热涂层科技的液冷电机2.0、一体封装的石墨烯固态控制器、一体封装的固态充电器,可令核心三电使用多年仍保持峰值性能,突破了电动两轮车的使用体验“瓶颈”。

通过技术突破提升产品力,并获得消费者认可,绿源对公司未来发展有了更强的信心。招股书显示,公司计划在产品、销售渠道、产能等多个层面,迈出更大的步伐。

在产品端,公司计划于2023年及2024年分别开发45种及50种新型或升级产品型号。在渠道端,公司计划于2023年及2024年分别进一步开发6,000家及5,000家新零售门店,并计划扩大在国际市场(聚焦欧洲、美国及东南亚市场)的销售。

产能扩张方面,绿源计划在具有成熟供应链及配套资源的中国东部城市就兴建新生产设施收购土地使用权及建设生产基础设施,预期此新生产设施将于2026年投入运作且此新生产设施的年产能到2026年底达至250万辆。此外,公司还计划扩充山东厂房和广西厂房的产能,其中,山东厂房三期预计在2026年完成,届时山东厂房将有12条生长线,并预计年产能将增加至350万辆。

在智通财经APP看来,绿源扩充产能有望为公司后续业绩增长提供支撑,但公司未来也将面临行业增速放缓的风险,新产能能否充分消化尚需时间验证。

电动两轮车市场增速放缓

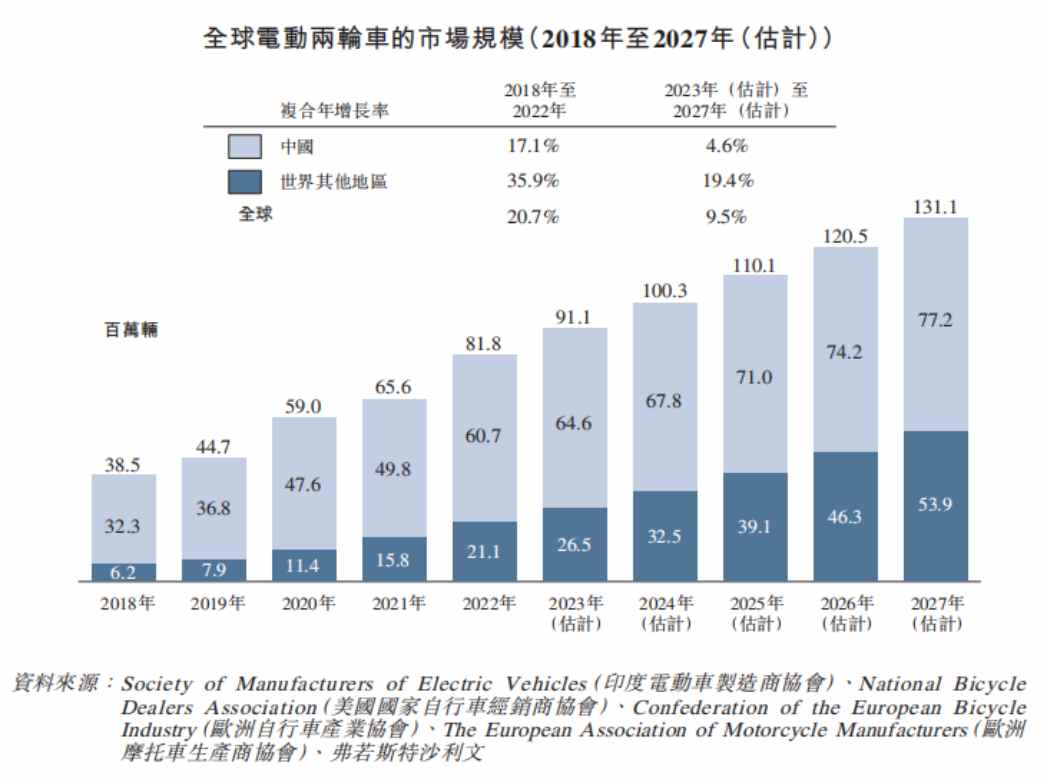

受减排政策以及电机及电池技术的进步所推动,过去五年,全球主要经济体的电动两轮车的销售量迅速增长。其中,中国内地为最有吸引力的电动两轮车市场,其总销量占2022年全球总销量的74.3%。

电动两轮车的全球总销量由2018年的3,850万辆增长至2022年的7,400万辆,复合年增长率为20.7%。未来,预计全球主要经济体将推出更严格的减排政策,以推动绿色出行的广泛普及和提高传统摩托车的替代率。因此,根据弗若斯特沙利文的资料,预期电动两轮车的全球总销量将于2027年达到1.31亿辆,2023年至2027年的复合年增长率为9.5%。

需要注意的是,中国市场和世界其他地区,未来电动两轮车市场增长将出现明显分化,其中中国市场2023年至2027年电动两轮车销量年均复合增长率将放缓至4.6%,同期世界其他地区的年均复合增长率将放缓至19.4%。

尽管海外市场未来的成长潜力要大于国内市场,但绿源2022年来自海外经销商的销售占比仅为2.4%,公司在海外市场的销售仍处于起步阶段。要抢占海外市场的“制高点”,不仅要面对国际品牌的竞争,还要与国内头部品牌争锋,总而言之,中国电动两轮车出海注定“硝烟弥漫”。

扫码下载智通APP

扫码下载智通APP