供水龙头中国水务(00855)业绩持续增长下,市场的刻板印象能否改变?

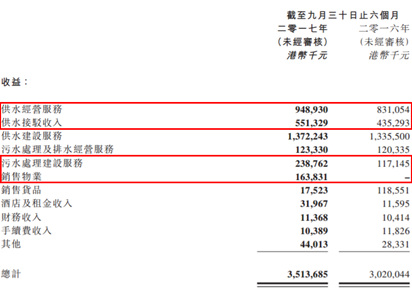

2017年11月30日,中国水务(00855)发布中期业绩公告称,截至二零一七年9月30日止的六个月,公司营业收入同比增长16.3%至35.1亿港元(单位下同),毛利率增加2.4个百分点至43.7%,股东应占溢利同比增长25.2%至5.37亿元,中期派发每股股息8港仙,同比大幅增长100%。

但公司实际的增长性比表面数据要更乐观。

核心供水业务带动业绩高速增长

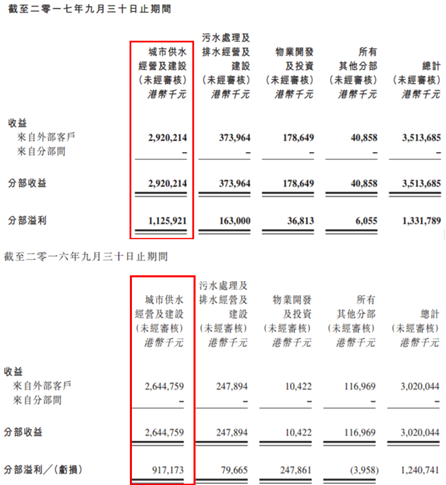

业绩增长的主要驱动还是供水业务,而利润率高的接驳业务增加,则让利润增长速度较大幅度超过收入增长。智通财经APP了解到,受益于供水的量价齐升、城乡一体化持续推进带来的建设及接驳工程的增多,公司2017年上半年供水业务实现收益29.2亿元,较去年同期增长10.4%,占总业务比重近83.2%,这部分业务的溢利大幅增长22.8%至11.26亿元。

从收益拆分中可以看到,公司供水经营服务和接驳业务收入有较大的增长,其中供水接驳收入更是增长近26.7%至5.51亿元,相信此前对天然气企业有所了解的投资者都知道,燃气企业接驳费用占收入较小,但往往利润占总利润比能高达50%左右,也就是这部分高利润率业务的大幅增长,撑起了中国水务的高利润增速。

除此之外,公司受益报告期内获得了更多建设服务,污水处理及排水经营及建设业务的收入,也同比大幅增长50.9%至3.74亿元,1.63亿元的分部溢利更是实现了104.5%的增长。

但公司的主营盈利能力增长远不止这样。智通财经APP了解到,对公司业绩影响较大的投资物业之公平值收益一栏中,相比2016年减少近2.48亿元收益,如若刨除这些部分,公司主营业务部分的利润增长达到近40%左右的增长。

并且,公司未来成长性或要打破市场的陈旧观念。

业绩高增速存有持续的基础

首先是大城市用水升级等因素带来供水价格市场化的预期。近年来供水价格一直呈上涨趋势,并有进一步提升的空间。智通财经APP了解到,全国平均水价自2011年至2015年,从1.91元/立方米上涨至2.26元/立方米,年均复合增速为4.3%,并在近年有加速上涨的势头。

随着水质监测指标从46项增至106项,国内城市用水势必会达到直饮的标准,因此用水升级或将来临供水价格市场化的预期提升,同时相比国外供水运营较为成功的城市,国内的水价是比较低的。

国外部分城市居民家庭水费和电费开支相近,水费支出在居民个人收入4%以内是可承受的,而目前国内居民的家庭水费远低于电费开支,仅占到个人收入1%左右。

另外,建设部在《城乡缺水问题研究》中指出,为促进公众节水,水费收入比在2.5-3%较为合适,因此,供水价在未来是存在进一步上涨空间的。

其次是行业仍有较大的市场空间,且公司竞争优势较为明显。中国水务作为全国最大的供水企业,截止2017年11月30日的供水业务总规模已达1,307万吨/日,涉及全国54个城市,其中已运行产能807万吨/日。全国自来水未渗透率仍有近46%,中国水务依靠自己多年城乡供水一体化项目的成功经验,相信在这部分存量市场抢夺中会有较亮眼的表现。

基于非常看好供水领域的前景,公司将在未来继续提高供水主业占比,并提高分红派息比率至不低于30%。公司计划未来五年以8%-10%/年的处理速度,对非主营业务资产进行剥离,而这部分资产处理的收益将用来回馈投资者,公司将把派息比率提高至30%以上。

除核心供水业务频频报喜外,公司与中海油深度合作进军危废领域也在如火如荼地进行中。公司表示已经与中海油达成战略合作,其在惠州成立的合资公司中,中国水务占股51%。凭借着公司在大亚湾石化区充足的土地储备以及与壳牌、中海油等石化企业多年的良好合作关系,未来合资公司在大亚湾或其他地区提供固危废处置及其他节能环保业务具有较大大发展前景。

但是,供水、污水处理能力以及水价提升速度还需要后续进一步确认,如果增长不及预期则对公司业绩增速产生一定影响,并且公司与中海油进入危废领域的合作才刚刚起步,体现到业绩上也需要较长的时间和有一定的不稳定性。

期待这家原本在市场眼中一直定位成传统公共事业类型的中国水务,在未来或许能有不一样的市场表现吧。(文/江松华)

扫码下载智通APP

扫码下载智通APP