BDI指数18连涨是始是终?全球航运大佬都发预警了!

自从2016年初触底之后,标志着全球经济和大宗商品市场走势的波罗的海干散货指数(BDI)一直处于上升周期中,近期以来更是走出一波18连涨的行情,上周二(12月12日)以1743点的高位,继续刷新近4年来的高点。

如此亮眼的走势,也让一些投资者开始跃跃欲试,认为航运业的上升周期及航运股的好时光这才刚刚开始,此时不进更待何时?

但别忘了,作为一个投资者最重要的一个品质就是保持一个冷静的头脑,盲目地追涨就是一种不冷静的投资行为,因为没有人能保证18连涨后面就一定是持续上行。果然,就在创下新高之后,迎接投资者们的就是BDI的三连跌,周四周五的跌幅还都达到了3%左右:

那么BDI指数的这波18连涨究竟是始是终,航运业的上升周期又到底是不是刚刚开始呢?废话不多说,上干货。

是始是终周期里找答案

首先还是先给对航运业不甚了解的投资者们做一些简单的科普:BDI指数全称为波罗的海干散货指数,是由全球首个航运市场——波罗的海航交所发布的航运业经济指标,以全球几条主要航线的即期运费加权计算而成,衡量钢材、纸浆、谷物、煤、矿砂等民生物资及工业原料的运输情况。

由于BDI指数的涨跌主要受运费价格高低的影响,因此它也被称为全球航运业的风向标,举个例子,如果原物料需求增加,那么各国对货轮运输的需求也会跟着提高,在此情况下,运费的涨幅如果可以大过油价成本的涨幅,BDI指数就会上涨,航运股的股价也会上涨,反之亦然。

众所周知,航运行业是一个周期性行业,既然称作周期性行业,那么“周期”二字就肯定是分析该行业未来走势最关键的因素,不管BDI前面是18连涨还是80连涨,只需要观察目前处于什么周期,又处在周期的什么阶段,未来走势基本也就八九不离十了。

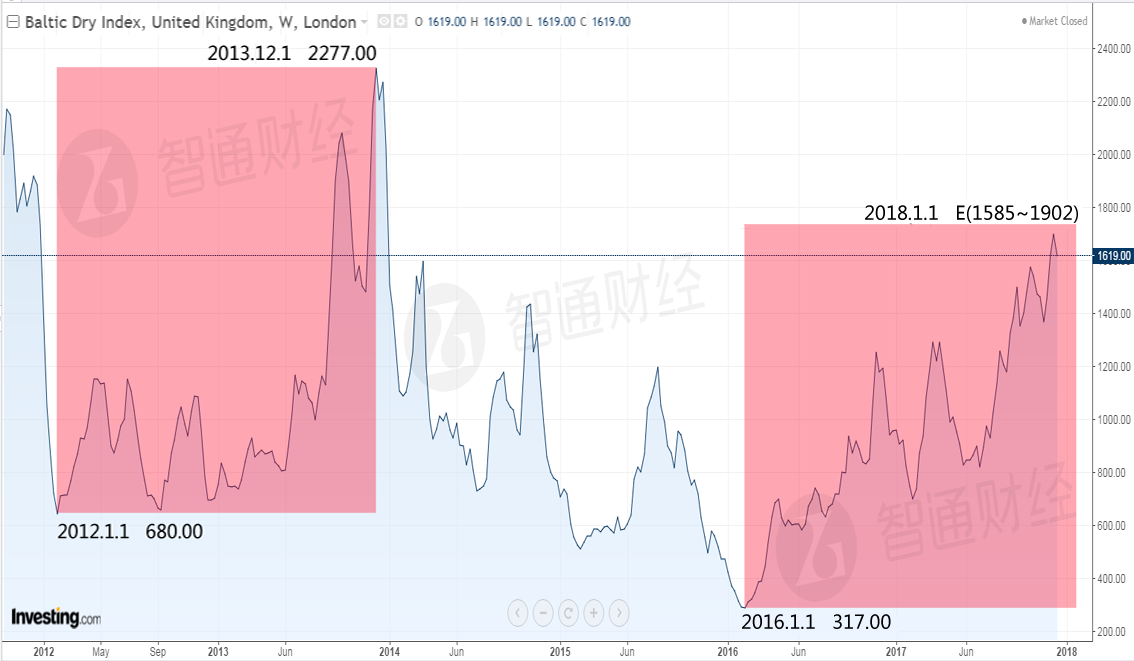

从历史上看,BDI周期性上涨或者复苏的大趋势一般会维持2年左右,如下图红色框所示,从2002年1月到2004年1月,以及从2006年1月到2007年10月,都属于BDI指数的周期性上涨:

而在上涨幅度上,我们同样能找到一定的规律:从2002到2004年,BDI指数累计上涨约6倍,而在2006至2007年的区间里,BDI的累计涨幅则约为512%,可以说基本每次大的上行周期都会让BDI指数上涨5到6倍。

BDI指数最近的一次上行周期是从2012年1月份开始的,从当时的680点一路涨至2013年12月的2277点,同样是两年的周期,不过涨幅只有三倍多:

上图也按照此前的周期规律,对2016年以来,也是目前BDI指数所处的这次上行周期做出了预测,从时间周期来看显而易见的是,当前BDI指数正处于上行周期的末端,而以5到6倍的涨幅来算,目前也基本已经达到了历史涨幅的水平。

换句话说,此次BDI指数18连涨的行情很有可能已经是“强弩之末”,以此为依据判断航运业的上升周期刚刚开始,明显是站不住脚的。

全球航运大佬再补一刀

其实就在上周一(12月11日),世界十大著名船公司之首,全球最大的集装箱承运输公司马士基才刚刚发出了警告,称公司目前正面临着需求疲软的问题,而这也导致了运费下行压力的持续增加。

马士基的一位高层人士在上周接受媒体采访时表示,十年前的供过于求的问题在第三季度对集装箱海运贸易的需求大增。超过90%的贸易是通过船舶进行的,使得这个行业成为全球经济的领头羊。

此外,马士基南亚分部总经理费尔德(Steve Felder)也坦言道:“我们已经开始看到了一些下行压力。目前仅占航运能力13.5%左右的全球贸易订单量并不算高,而且鉴于运费主要是以供需平衡为基础确定的,所以当前的国际运费水平依旧十分脆弱。”

由分布在美国、欧洲和亚洲八条主要航线的集装箱费率所组成的综合指数——国际集装箱运价指数(WCI)近年来的走势同样印证了这一点,如下图所示,WCI每40英尺集装箱运费从年初近1800美元的高点一路震荡下行,当前仅略高于1100美元:

马士基对行业前景的悲观评估与许多航运咨询公司、银行、集装箱航运公司同行和评级机构的观点一致。英国著名航运咨询公司德鲁里(Drewry Shipping)预计,供应过剩将促使集装箱运输货运增长率在2018年有所下降,从2017年的15%左右下降至低于10%。

德鲁里航运咨询公司公布了有关货运航线的最新数据,指出了上海与发达经济体之间多条航线面临的明显疲软趋势,与2016年12月第一周相比,上海-鹿特丹、上海-热那亚、上海-洛杉矶和上海-纽约之间的航线增长率全部下滑了20%以上。

另一方面,联合国贸易暨发展会议(UNCTAD)也在近日发布的的《2017年全球海运市场评述》中指出,当前全球航运市场仍处于“寒冬”之中,市场复苏面临着诸多不确定因素。

船队增长速度慢及运力过剩的问题,表明目前全球航运市场仍处于不景气状态,除了供需亟待再平衡外,航运市场要走出“寒冬”,还受到诸多外部因素影响。

UNCTAD统计数据显示,2017年年初全球造船订单总量比去年同期有所减少,UNCTAD预测,全球船队增长放缓的趋势还将持续。而尽管船队运力增速有所放缓,但仍高于海运贸易需求增速,因此全球船队运力过剩的状况并没有改善,航运市场将持续面临压力。

总之,不管从BDI的走势来看,抑或从各航运企业及机构的观点来看,航运行业的前景绝不能称得上乐观,目前正处于航运业旺季,如果运费持续低迷,接下来航运股的日子估计不会好过。

航运股前途未卜

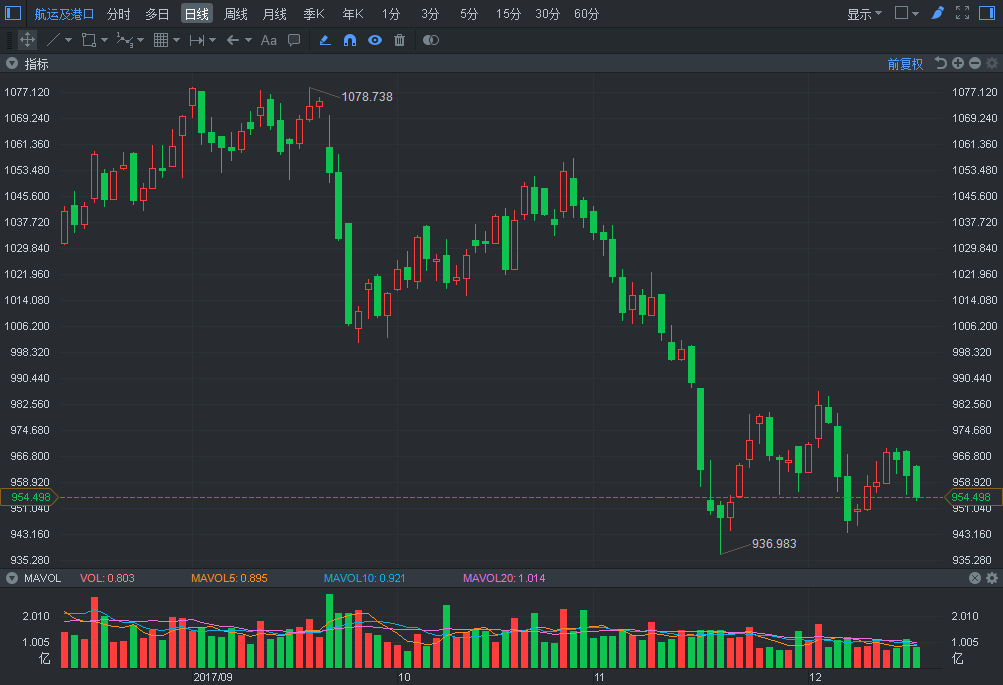

说到航运股,从资本市场的反馈来看,港股市场航运公司的整体表现同样普遍落后于大市。如下图所示,航运及港口板块从九月份1079点的高位一路跌至11月937点,区间跌幅达到11.28%,目前仍处于低位震荡:

三季度是航运行业的传统旺季,尽管从三季度业绩来看,港股市场的航运公司都交出了一份还不错的成绩单,但受今年市场回暖信号的影响,其整体业绩并未达到预期。

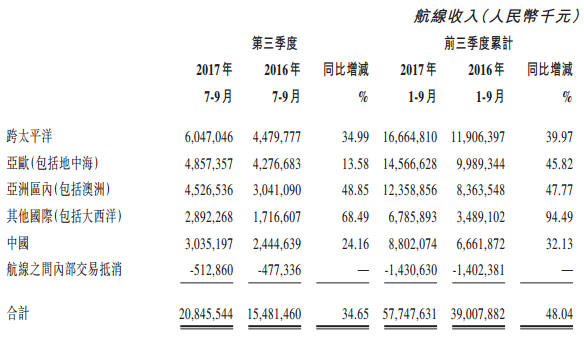

以中远海控(01919)为例,三季度公司实现航线收入208.46亿元,同比增长34.64%,而前三季度累计实现航线收入577.48亿元,同比增长48.04%,第三季度增速明显有所放缓。

此外,公司三季度实现归母净利8.72亿元,同样较二季度的15.9亿元下降了45%。

反映到股价上,中远海控也从8月初5.59港元的高点持续下滑,截至本周一(12月18日)报3.87港元,累计跌幅超过30%:

就算在BDI指数高歌猛进的三季度,航运股都没有给出令人满意的答卷,现在BDI上行周期已达“强弩之末”,“中远海控”们又将面临些什么呢?

扫码下载智通APP

扫码下载智通APP