美国财政赤字与通胀粘性 被低估的中期通胀风险

摘要

积极的财政政策和居民“超额储蓄”的积累是美国经济衰退预尚未兑现的一个重要解释,但“镜子”的另一面是核心通胀的粘性或将超预期。今年以来财政赤字的“顺周期”扩张将进一步增加通胀的粘性,推迟美联储降息的时点。

热点思考:美国财政赤字与通胀粘性——被低估的中期通胀风险

横截面比较而言,截止到2022年底,美国核心通胀水平——粘性通胀的主要成分——都高于OECD国家的中位数(2022年初之前位于75分位数以上)。在主要发达经济体中,直到2022年9月美国核心通胀见顶回落之后,英国、欧元区等经济体的核心通胀水平才陆续反超美国。

积极的财政政策是美国核心通胀粘性的一个解释。根据IMF的统计,2020-2021年全球财政赤字率合计分别达到了10%和8%。在主要DM中,美国的财政支出规模最大,四轮财政救助计划合计达5.9万亿美元(占2021年GDP的26.9%)。据估计,截止到2021年底,美国的财政支持措施在核心通货膨胀中贡献了约3个百分点。

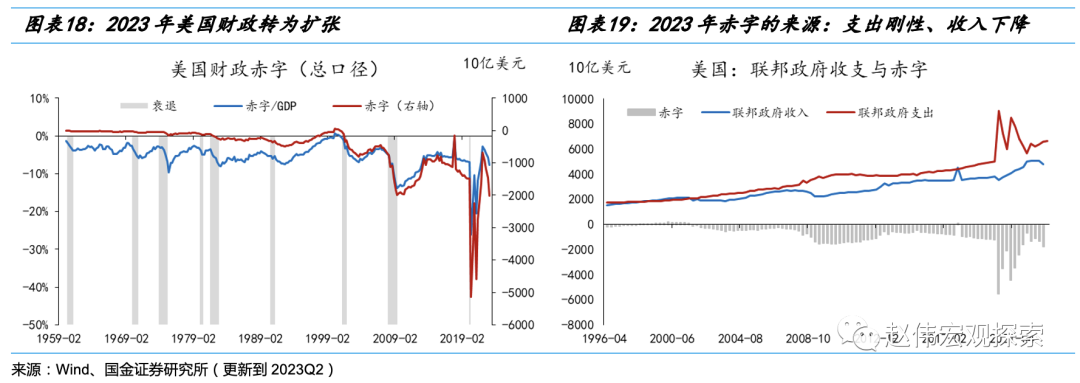

美国政府的赤字率大致对应着居民部门的盈余率。虽然“超额储蓄”释放的购买力边际放缓,但新一轮积极的财政政策已经“在路上”,这是2023年上半年美国经济增速超预期的一个解释。2023年初以来,联邦政府赤字率再次提升。截止到7月底,2023财年美国财政赤字累计值已经高达1.6万亿,大致相当于2019年同期的两倍。

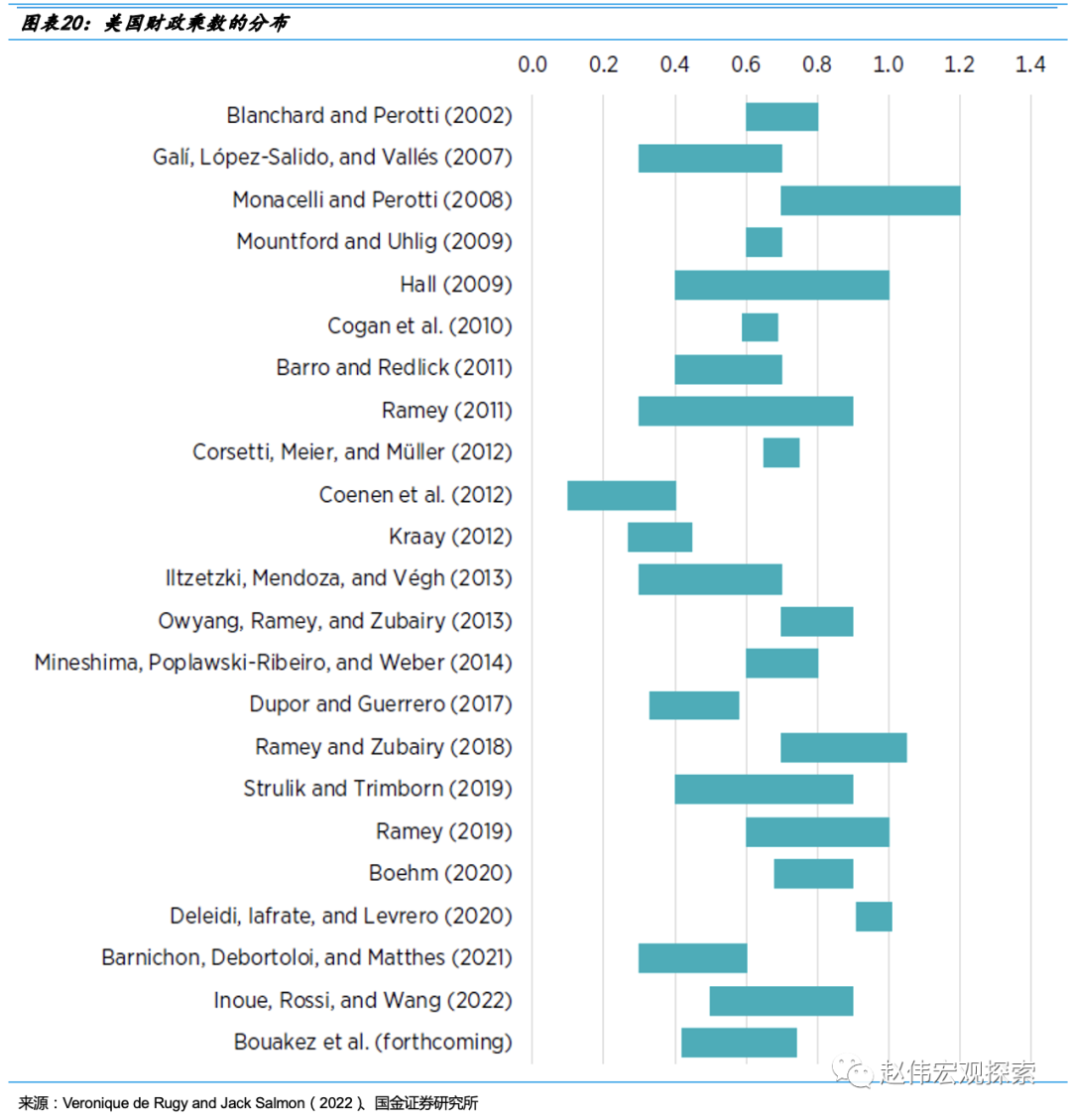

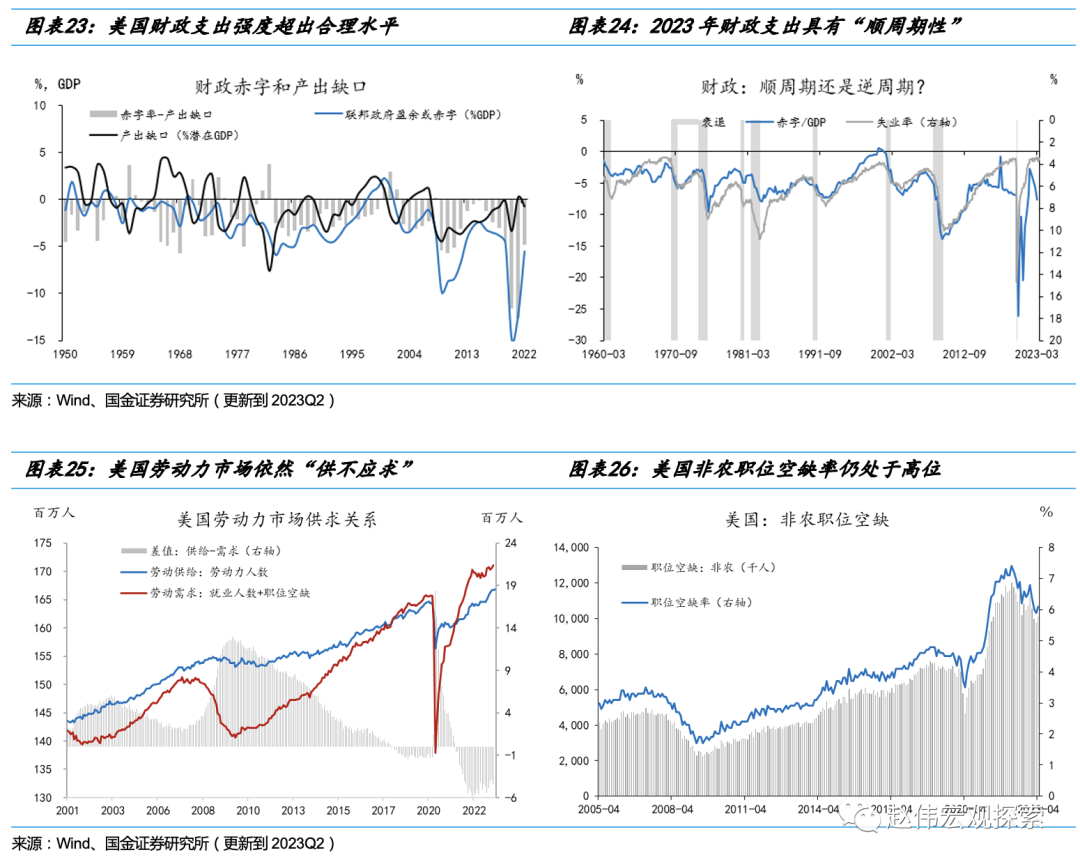

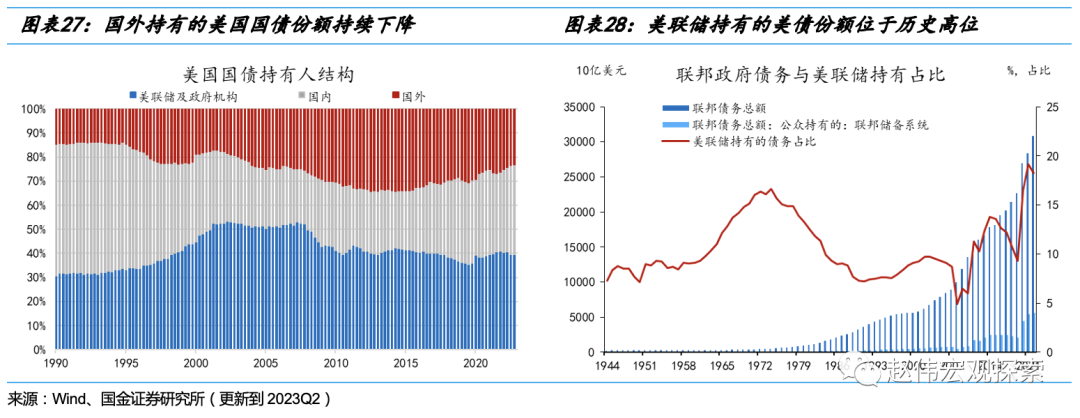

多个因素均指向当前美国财政赤字会增加未来通胀的风险:(1)美国财政乘数分布在0.3-1区间;(2)更高的债务杠杆率或进一步压低财政乘数;(3)疫情期间,美国财政支出强度超出了产出缺口衡量的合理水平,2023年初以来的财政赤字具有“顺周期性”;(4)美国财政赤字的“货币化”倾向逐渐增强,且国外债权人持有的美债份额持续下降。

总结而言,后疫情时代的财政赤字具有较强的通胀属性,2023年初以来的赤字具有顺周期性。短期而言,由于供给扰动趋缓,全球总需求仍然较弱,商品通胀的反弹或较为温和。在租金通胀的滞后影响和劳动力市场边际放松的带动下,美国核心通胀仍将处于下行区间。但中期而言,财政赤字和工资粘性或将是美国通胀的“双引擎”。

海外事件&数据:美国对华投资限制令落地,美国7月CPI低于预期

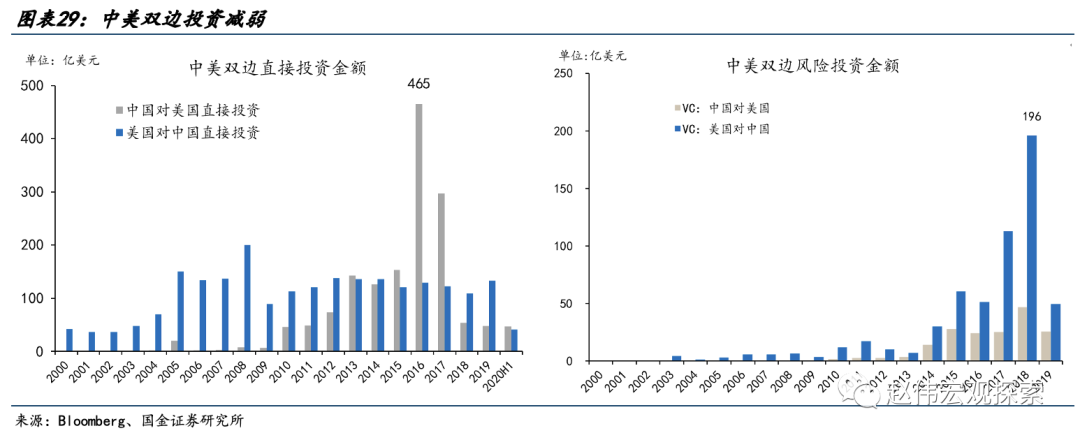

美国对华投资限制令落地。8月9日,美国总统拜登发布行政令,要求美国财政部审查美国人士对中国(包括香港和澳门特别行政区)在半导体与微电子、量子信息技术和人工智能等“国家安全科技和产品”的交易。预计受限交易包括股权收购,合资企业建立和债务融资交易。

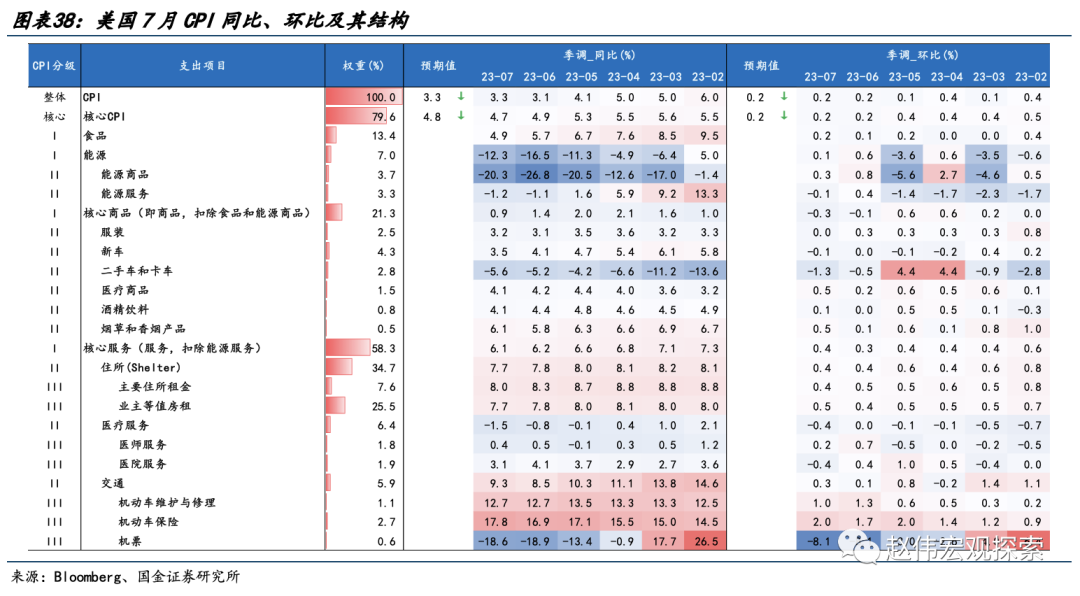

CPI数据略微低于预期,通胀环比温和上涨。美国7月季调后CPI同比3.3%,预期3.3%,前值3.1%,低基数下结束了稳步连续12个月的下降。季调后CPI环比0.2%,预期0.2%,前值0.2%。季调后核心CPI同比4.7%,预期4.8%,前值4.9%,为2021年11月以来新低。季调后核心CPI环比0.2%,预期0.2%,前值0.2%。

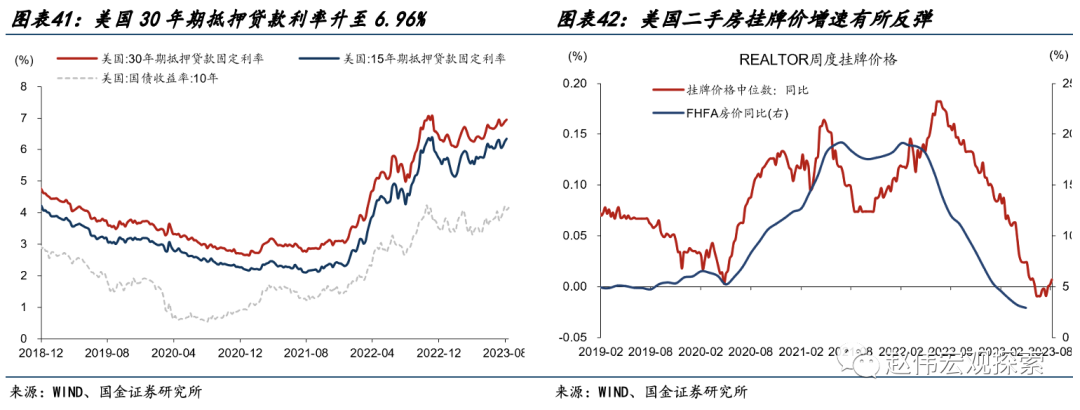

美国抵押贷款利率上升,二手房挂牌价增速反弹。截至8月10日,美国30年期抵押贷款利率升至6.96%,较6月底的6.7%上升26BP。15年期抵押贷款利率升至6.34%,较6月底的6.1%上升24BP。截8月5日,美国REALTOR二手房挂牌价增速有所反弹。

风险提示:俄乌战争持续时长超预期;稳增长效果不及预期;疫情反复。

报告正文

一、热点思考:财政赤字与通胀粘性——被低估的中期通胀风险

疫情期间积极的财政政策和居民“超额储蓄”的积累是美国经济的衰退预尚未兑现的一个重要解释,但“镜子”的另一面是中期内核心通胀的粘性或将超预期。今年以来,财政赤字的“顺周期”扩张将增加核心通胀的粘性,进而推迟美联储降息时点。

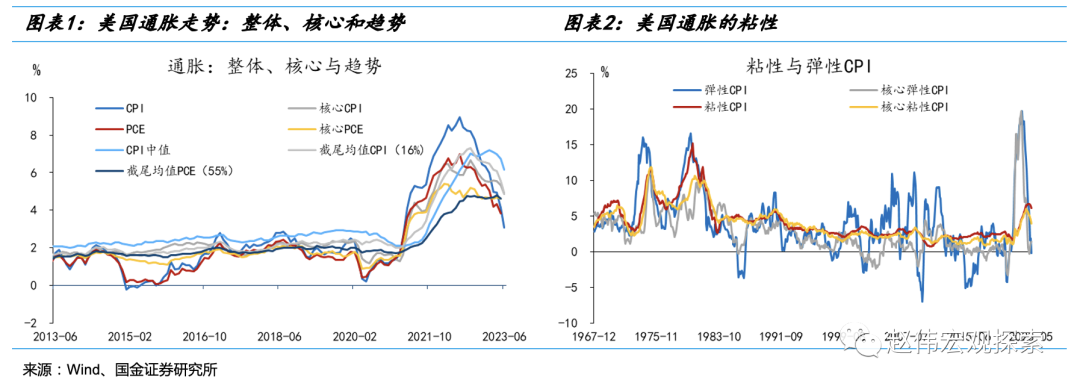

(一)后疫情时代美国通胀的粘性:低于“大滞胀”时代,但(阶段性)高于其它国家

时间序列比较而言,后疫情时代美国通胀的粘性低于“大滞胀”时代。这一方面表现为弹性通胀或商品通胀的快速下行(虽然高点更高,但下降速度也更快);另一方面,粘性通胀的高点远低于大滞胀时代。相比于大滞胀年代,由于能源、食品权重的下降,以及原油自给率的提升,非核心商品通胀向核心商品的传导效应也在弱化。

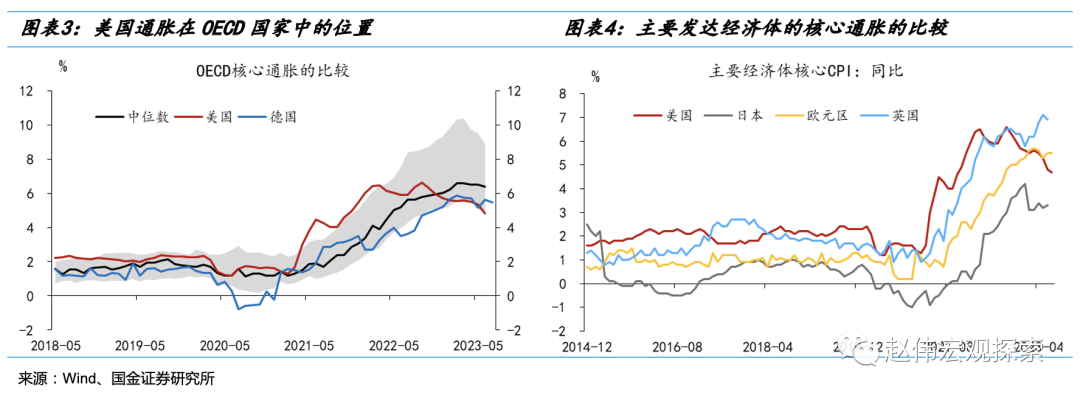

横截面比较而言,截止到2022年底,美国核心通胀水平——粘性通胀的主要成分——都高于OECD国家的中位数(2022年初之前位于75分位数以上)。在主要发达经济体中,直到2022年9月美国核心通胀见顶回落之后,英国、欧元区等经济体的核心通胀水平才陆续反超美国。所以,美国核心通胀表现为“先上先下”的特征。

但是,不同经济体核心通胀的驱动因素明显不同。美、欧比较而言,商品与服务的权重有明显差异,美国4成商品、6成服务,欧元区正好相反:6成商品,4成服务。其中,美国非核心部分(能源和食品)的权重约为1/5,欧盟的权重约为1/3(欧元区约为30%);美国CPI中住房的权重约为1/3,欧盟则不足1/10(8.6%)。

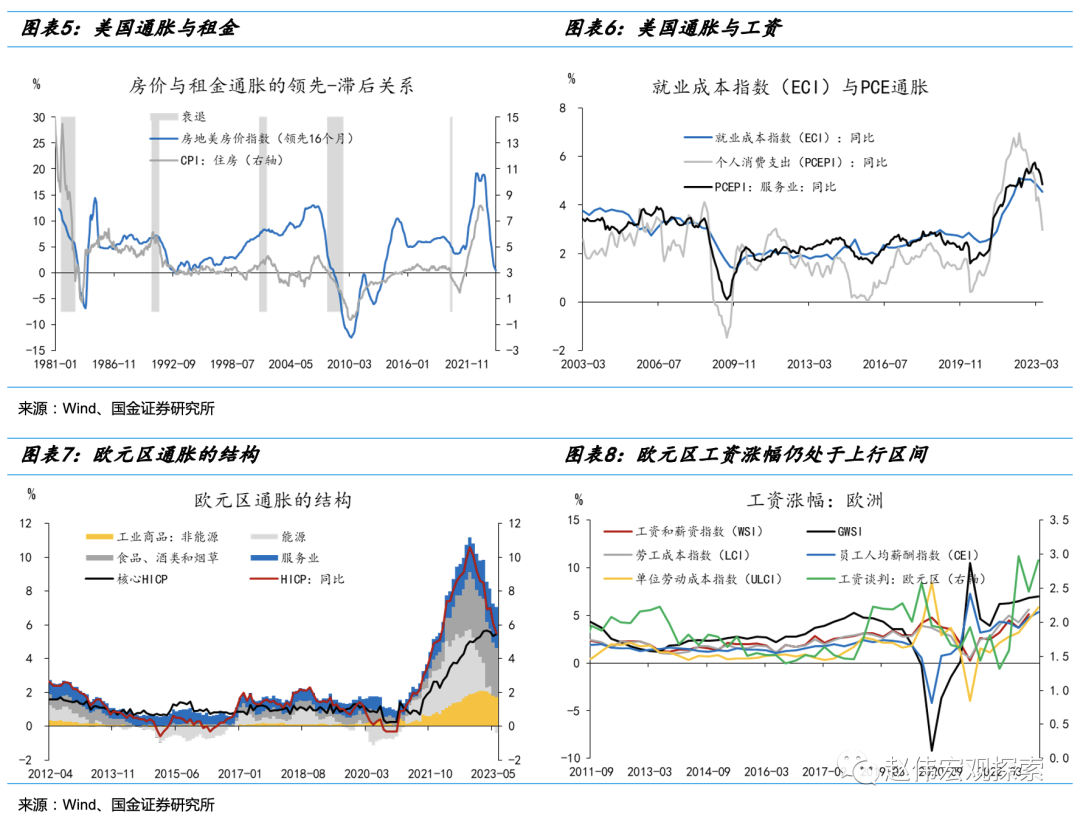

消费结构的差异是美、欧核心通胀形态差异的主要原因。所以,在解释美国核心通胀粘性时,常从租金通胀的滞后性和工资的粘性角度来说明。而在解释欧元区核心通胀时,则需要从非核心部分向核心部分的传导的“二次效应”来说明。展望未来,由于租金通胀已(确定地)处于下行通道,劳动力市场“紧张程度”仍在边际放缓,美国核心通胀压力仍将下行。不同的是,由于“二次效应”的滞后性,叠加工资增速仍处于上行通道,欧元区核心通胀下行的斜率将更加平缓,去通胀的压力在未来一段时间内仍将持续高于美国。在不考虑“外生冲击”的情况下,欧央行货币政策利率维持高位的时间也将长于美国。

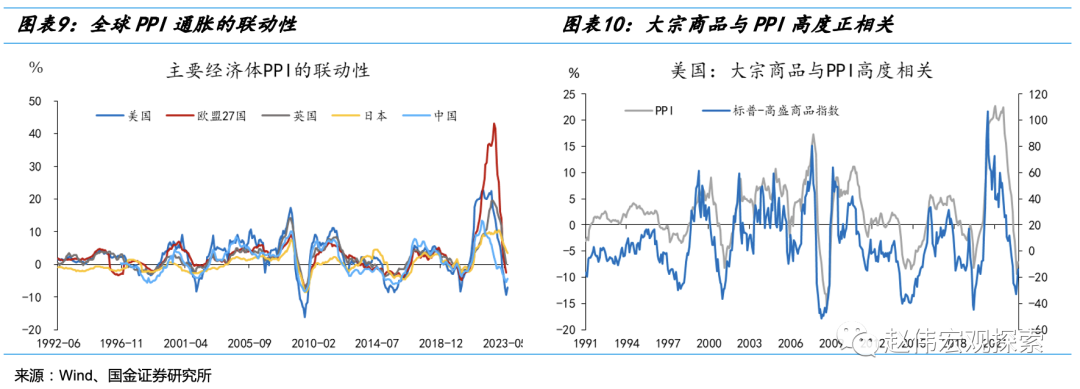

(二)财政赤字与通胀粘性:后疫情时代,美国核心通胀的粘性部分可归因于财政赤字

比较而言,服务通胀更能反映一个经济体的内需,商品通胀的全球定价属性更加显著。这可以从不同经济体商品CPI、服务CPI与PPI的相关性的比较中看出。因为,商品(尤其是大宗商品)的可贸易属性明显高于服务,其背后是“一价定律”的作用。所以,对美国而言,由于服务在消费结构中占主导地位,内需对服务通胀,进而对核心通胀的决定性相较其它经济体也会更加显著。

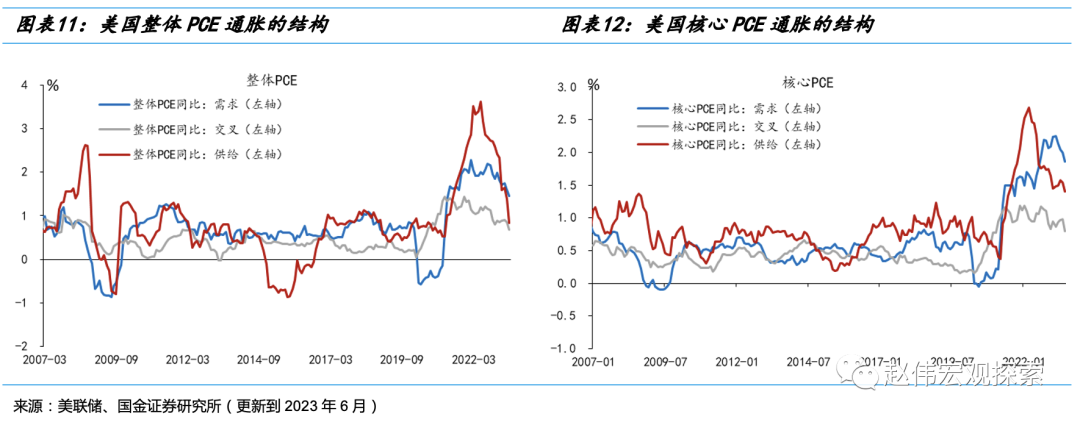

相比“大危机”之后,后疫情时代美国通胀的压力明显更高。这不仅是因为疫情冲击了全球供应链和劳动力市场,属于供给侧的负面冲击,此外还叠加了“俄乌冲突”对能源和农产品的“供给冲击”。所以,无论是整体PCE还是核心PCE,“供给通胀”都(曾经)是通胀的主要贡献者。但是,截止到2023年6月,由于供给通胀的快速下降,“需求通胀”已经成为通胀的主要组成部分。

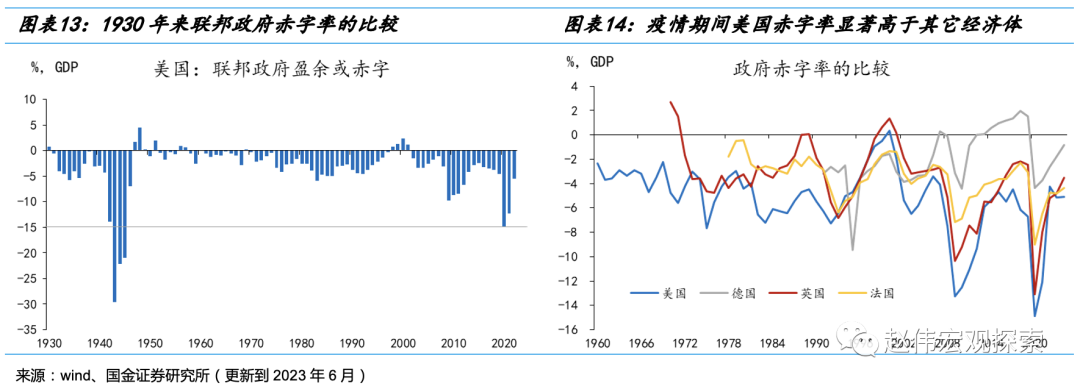

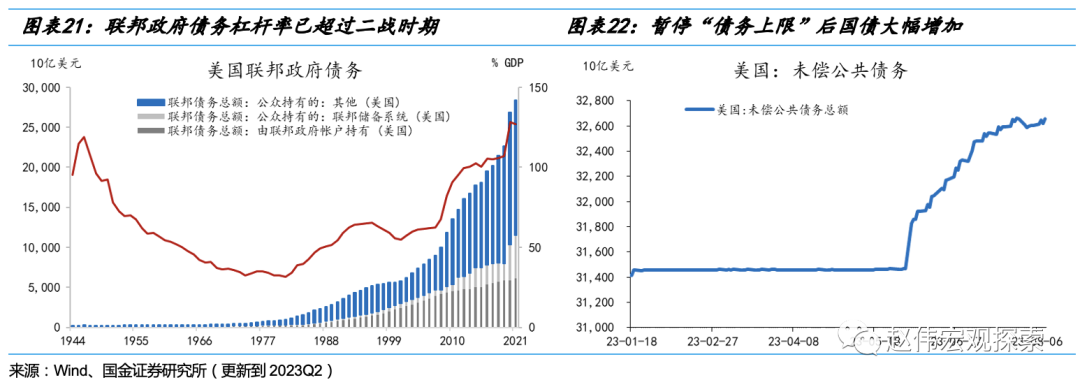

需求侧的“正向冲击”是后疫情时代通胀粘性的主要解释之一。根据国际货币基金组织[1]的统计,2020-2021年全球财政赤字率合计分别达到了10%和8%。在主要发达经济体中,美国的财政支出规模最大,从2020年3月到2021年3月,四轮财政救助计划合计达5.9万亿美元(占2021年GDP的26.9%),2020和2021年的赤字率分别达到了15%和11%,均创下了历史新高。截止到2021年,发达国家和新兴市场国家政府债务杠杆均创了1880年以来的历史新高,前者为124.7%,后者为65.3%。美国联邦政府债务杠杆率也超过了二战时期的峰值,总规模28.4万亿美元,与GDP的比例为128.4%。

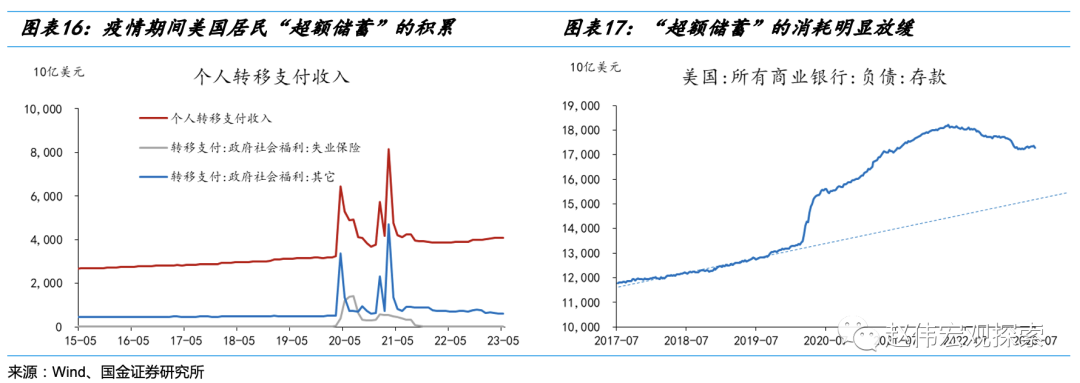

每当经济遭遇负面冲击而陷入衰退时,美国政府就会实施积极的财政政策,且财政赤字规模呈现出不断扩大的态势,尤其是二十一世纪的3次危机。2020年,美国经历了历史上最短的衰退(2个月),但财政政策却是二战结束以来最具扩张性的,赤字规模达到了3.1万亿,赤字率高达到15%(占GDP的比重)。由于与疫情相关的救济政策直到2021年3季度末才退出,2021年的赤字率依然维持在12.4%的高位(2.8万亿),连续两年均显著高于2009年的9.8%。其中一部分资金直接用于对居民部门的转移支付。例如,2020年3月通过的CARES[1]法案中(2.3万亿),其中27%是对家庭部门的转移支付。所以,在疫情冲击早期,经济的运行呈现出失业率、居民收入和储蓄同步上升的“反常”现象。

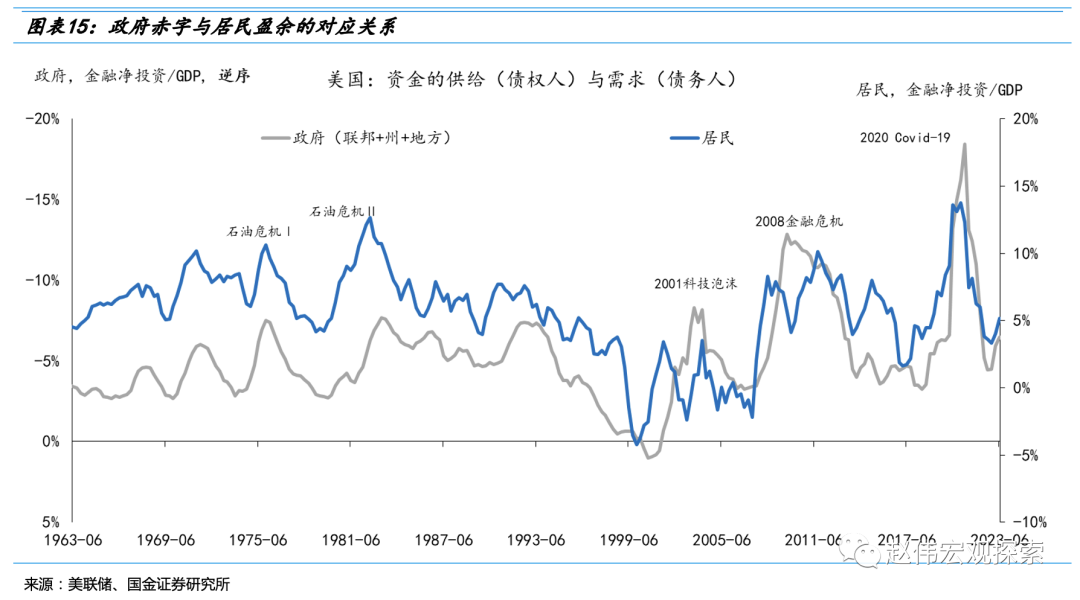

从不同部门之间的现金流量表的对应关系可以看出,美国政府的赤字率大致对应着居民部门的盈余率。疫情期间积极的财政政策转化成了居民部门的“超额储蓄”,即使2021年4季度之后美国政府逐渐退出紧急救助措施,在就业人数和劳动参与率远低于疫情前水平的情况下,美国服务业消费依然维持高增长状态。

但是,“超额储蓄”或已不再是2023年初以来美国消费韧性的主要解释[1]。从2022年底开始,居民储蓄率持续回升,超额储蓄沿着疫情之前的平行线缓慢上行。按收入高低分组来看,后75分位的居民超额储蓄或已经消耗殆尽,余下的“超额储蓄”多数属于前25分位的相对富有阶层。或可推断,在衰退兑现之前,超额储蓄均值回归的进程或明显放缓,甚至是“停滞”——在更高的中枢上,沿着疫情前的平行线增加。等衰退兑现之后,超额储蓄或再延续下行(剔除政府的转移支付)。故可以说,2022年初到2023年初,超额储蓄释放了近1.2万亿消费需求,对经济重启后美国经济的韧性形成支撑,余下的1.2万亿“潜在需求”何时释放则是不确定的。

虽然“超额储蓄”释放的购买力边际放缓,但新一轮积极的财政政策已经“在路上”,这是2023年上半年美国经济增速超预期的一个解释。2023年初以来,联邦政府赤字率再次提升[2],究其原因,收入端主要是个人所得税收入的下降,支出端则是因为刚性支出占比的提升,以及高利率环境下利息支出的增长。

积极的财政政策是疫后复苏初期美国核心通胀超越其它发达经济体的一个原因,也是当前美国核心通胀粘性的来源。据估计[1],截止到2021年底,美国旨在抵消大流行冲击的财政支持措施在核心通货膨胀中贡献了约3个百分点。截止到7月底,2023财年美国财政赤字累计值已经高达1.6万亿,大致相当于2019年同期的两倍。OECD预计2023和2024年赤字率均为5.12%。惠誉预计2023-2025年美国财政赤字率分别为6.3%、6.6%和6.9%——下调美债评级的一个理由。

高利率背景下,积极的财政政策能否持续?通胀是消灭债务的“工具”,还是削弱债务可持续性的“利器”。本文认为,中期内,积极的财政政策将增加通胀的粘性,延迟美联储降息的时点,进而增加债务融资的成本、扩大赤字率、削弱美债的信用。

(三)债务杠杆、支出乘数与债权人结构:财政赤字为什么会增加通胀风险?

财政赤字不必然是通胀属性的。财政赤字是否会引发通胀,与政府杠杆率、融资方式和成本、支出结构、财政乘数及债权人结构有关。一般而言[1],政府杠杆率越低、以非货币化的方式融资、融资成本越低、支出结构偏向于生产而非消费(或偏向于企业而非居民)、财政乘数越高、外国债权人占比越高,财政赤字产生的通胀压力就越小。除此之外,还与财政与货币政策的相对主导地位有关——财政主导的制度环境中,赤字更有可能引发通胀[2]。

多个因素均指向当前美国财政赤字会增加未来通胀的风险:

第一,近二十多年的学术研究表明,美国财政乘数基本分布在0.3-1区间。这意味着,为应对下一次“冲击”,财政支出强度易升难降(相对于产出缺口)。一般而言,如果财政支出乘数大于1(每1单位财政支出产生的GDP大于1),赤字是创造财富的,否则就是“消灭”财富的——公共支出“挤出”了私人支出,且效率更低。所以,乘数大于1是财政政策有效的前提,是凯恩斯主义者倡导需求侧管理政策的基础。但是,近年来的学术研究表明,美国财政乘数基本分布在0.3-1区间。

第二,更高的债务杠杆率或进一步压低财政乘数。二战结束后,在汽车、石油化工等产业革命的推动下,美国经济迎来“黄金时代”,美国联邦政府经历了持续的去杠杆进程。但80年代以来,杠杆率缓慢上行。2008年金融危机和2020年新冠疫情冲击之后,杠杆率均快速上行。截止到2022年9月,杠杆率已经超过120%。截止到2023年8月初,总债务规模已经接近33万亿。利息占GDP或总支出的比重均在快速上行。

第三,疫情期间,美国财政支出强度超出了产出缺口衡量的合理水平,2023年初以来的财政赤字具有“顺周期性”。在劳动力市场依然紧张的环境中,支出乘数或进一步下降。从时间序列上看,70年代以来,美国联邦政府赤字率呈现出波动上升态势,疫情期间的赤字率达到了二战结束后的峰值。从赤字率与产出缺口的比较来看,二者的差值衡量的相对强度为“大危机”时期的两倍。2023年初以来,在产出缺口已基本收敛和劳动力市场处于紧张状态中,美国财政赤字“顺周期”扩张,这都为中期内的通胀风险埋下了伏笔。

第四,大危机之后,美国财政赤字的“货币化”倾向逐渐增强,且国外债权人持有的美债份额持续下降。这是债权人结构视角下财政赤字为何会提升通胀风险的解释。“财政赤字货币化”是否会引发通胀,一方面取决于货币化的程度;另一方面依赖于支出的方式。相比“大危机”之后,后疫情时代在两个方面都更有助于推升通胀:央行购债规模和占比更高——赤字货币化的程度更高;对居民的转移支付占比更高。学术研究表明,外国债权人持有的国债份额越高,通胀风险越小,因为“挤出效应”越小。

总结而言,后疫情时代的财政赤字是具有较强的通胀属性的,2023年初以来的赤字具有顺周期性。短期而言,由于供给扰动趋缓,全球总需求仍然较弱,商品通胀的反弹或较为温和。在租金通胀的滞后影响和劳动力市场边际放松的带动下,美国核心通胀仍将处于下行区间。但中期而言,财政赤字和工资粘性或将是美国通胀的“双引擎”。

Bordo和Levy(2021)[1]考察了1800年以来美国和英国财政赤字与通货膨胀的关系,总结道:“我们从历史研究中得到的教训是:避免战争;审慎使用货币政策来维持财政赤字;避免财政主导;保持央行独立性;稳定通胀预期;并推行有利于增长的经济政策……忽视历史教训可能会给政策制定者带来风险。” 令人担忧的是,政策制定者们都在被历史裹挟着向错误的方向前进。

理论上,在MMT的框架内,主权信用货币发行国不会出现主权债务违约,尤其是像美国这样的国际货币发行国。这并不符合历史经验。英镑的教训还历历在目。美国长期以来的财政与国际收支“双赤字”仍在侵蚀着美元的信用,这是美元体系固有的矛盾。实际负利率是美国国债透支美元信用的一种表现。随着美国经济份额的下降、中美经济相互依赖性的弱化和俄乌冲突催化的国际储备货币多元化,美元信用靠什么来重建?通胀是否是美元信用的“阿基里斯之踵”?

二、海外基本面&重要事件

(一)美国政策:美国对华投资限制令落地

8月9日,美国总统拜登发布行政令,要求美国财政部审查美国人士对中国(包括香港和澳门特别行政区)在半导体与微电子、量子信息技术和人工智能等“国家安全科技和产品”的交易。预计受限交易包括股权收购,合资企业建立和债务融资交易。

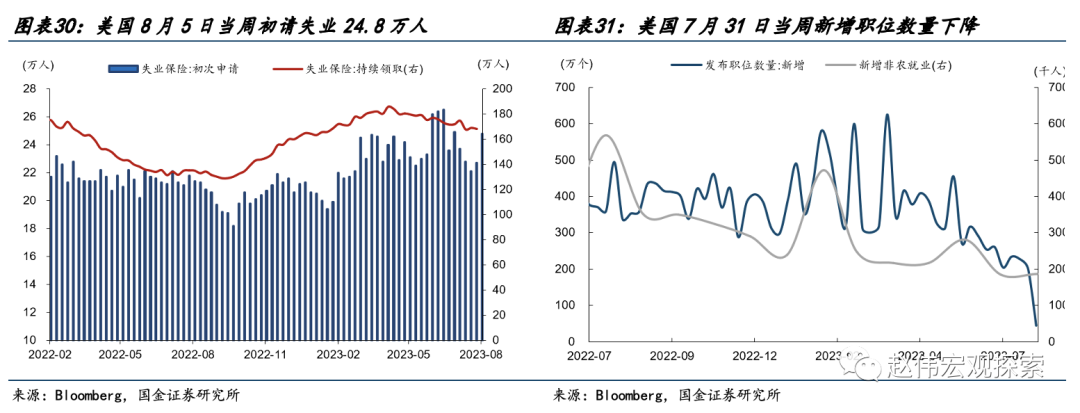

(二)生产与就业:美国初请失业人数上升8月5日当周美国初请失业金人数24.8万人,前值22.7万人,续请失业人数168万人,前值169万人。7月31日当周新增职位数量45万,前值202万;活跃职位数量159万,前值197万。

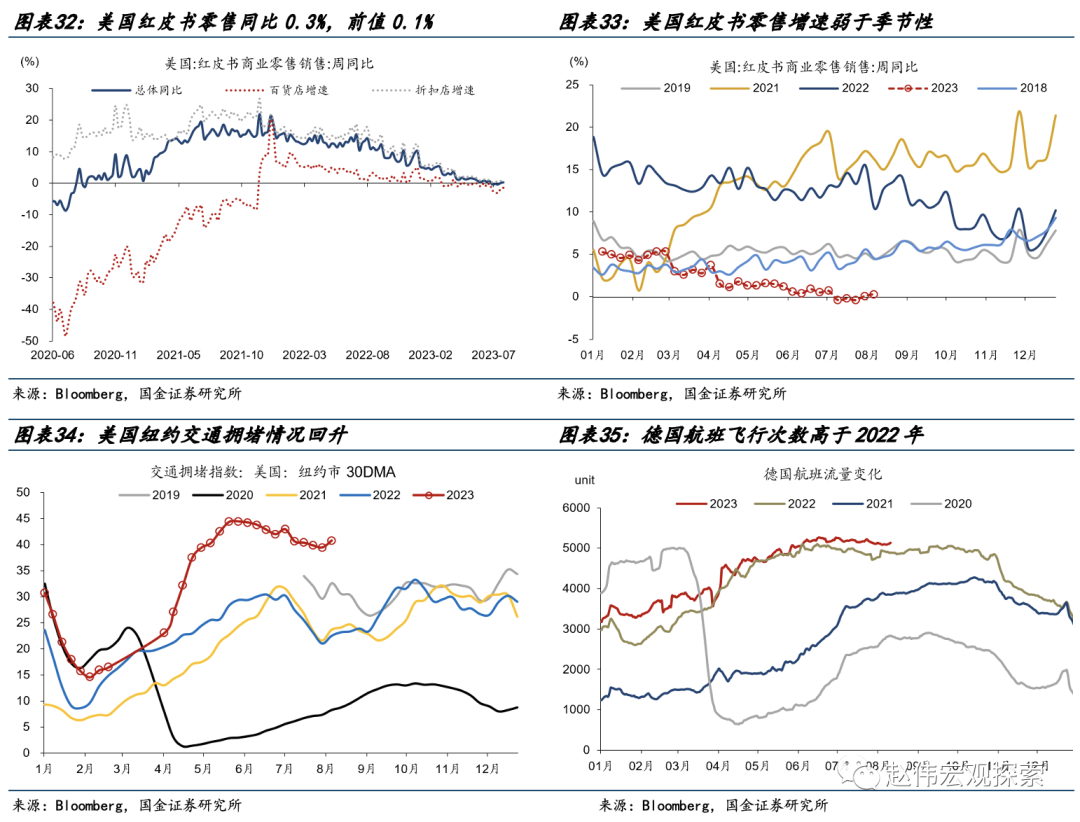

(三)消费与出行:美国红皮书零售增速回升

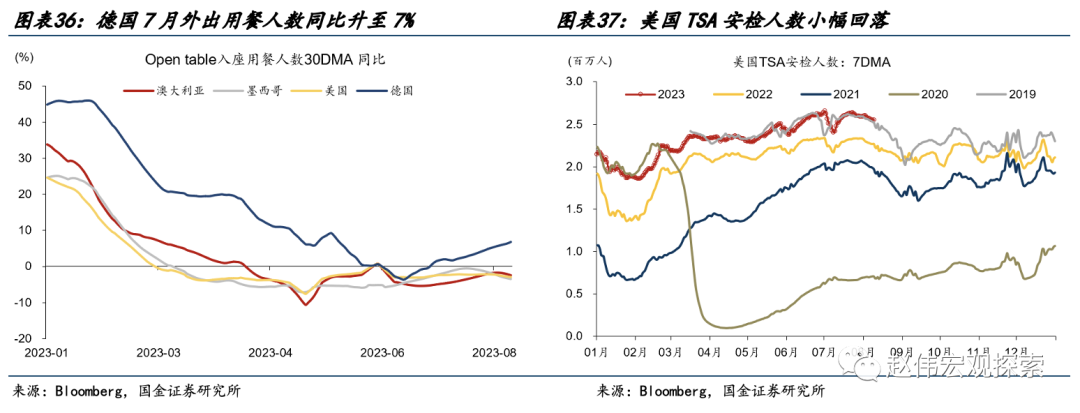

8月5日当周,美国红皮书零售增速0.3%,前值0.1%。其中百货店增速-1.5%,前值-1.9%,折扣店增速0.8%,前值0.7%。德国外出用餐人数8月9日当周同比6.8%,美国-2.9%,英国-1.2%,纽约拥堵指数回落。

(四)通胀与能源:美国7月CPI低于预期

CPI数据略微低于预期,通胀环比温和上涨基本符合通胀年率目标。美国7月季调后CPI同比3.3%,预期3.3%,前值3.1%,低基数下结束了稳步连续12个月的下降。季调后CPI环比0.2%,预期0.2%,前值0.2%。季调后核心CPI同比4.7%,预期4.8%,前值4.9%,为2021年11月以来新低。季调后核心CPI环比0.2%,预期0.2%,前值0.2%。连续第二个月环比0.2%基本符合2%通胀年率目标。

食品、能源价格反弹。7月受原油价格上涨影响,能源同比回落幅度收窄,7月能源价格同比-12.3%、前值-16.5%,7月能源环比0.1%、前值0.6%。

二手车、机票价格连续下跌。7月二手车和卡车同比-5.6%、前值-5.2%,环比-1.3%、前值-0.5%;7月机票同比-18.6%、前值-18.9%,环比-8.1%、前值-8.1%,连续4个月环比负增长。此外,医疗服务和新车价格在7月环比亦有所下降,环比分别为-0.4%、-0.1%,前值均为0.0%。

房租通胀放缓速度较慢。7月住房价格同比7.7%,前值7.8%,环比持平前值0.4%。住房指数迄今为止是月度所有项目增长的最大贡献者,7月,住房拉动整体CPI2.67%(前值2.72%),占整体CPI总增幅的81%(前值88%)。超级核心CPI(核心服务除住房外)7月同比3.8%,前值3.7%,环比0.1%。其中,机动车保险价格显著增长,7月机动车保险价格同比17.8%、前值16.9%,环比2.0%、前值1.7%。

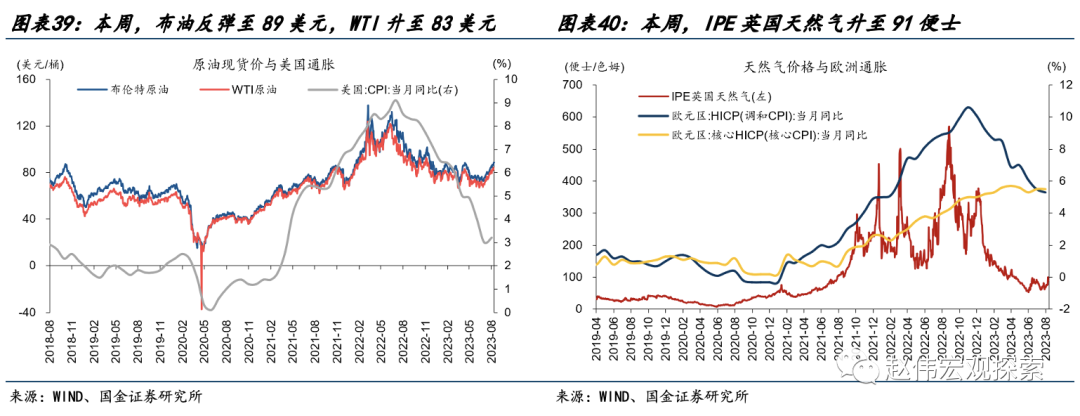

原油价格反弹。截至8月11日,布油录得88.6美元每桶,上周87美元;WTI原油录得82.8美元,上周82.8美元;英国天然气录得91便士/色姆,上周74便士。NYMEX天然气2.8美元/百万英热单位,上周2.6美元。

(五)地产与信贷:美国抵押贷款利率上升,二手房挂牌价增速反弹

美国抵押贷款利率上升,二手房挂牌价增速反弹。截至8月10日,美国30年期抵押贷款利率升至6.96%,较6月底的6.7%上升26BP。15年期抵押贷款利率升至6.34%,较6月底的6.1%上升24BP。截8月5日,美国REALTOR二手房挂牌价增速有所反弹。

风险提示:1、 俄乌战争持续时长超预期。俄乌双方陷入持久战,美欧对俄制裁力度只增不减,滞胀压力加速累积下,货币政策抉择陷入两难境地。

2、 稳增长效果不及预期。债务压制、项目质量等拖累稳增长需求释放,资金滞留在金融体系;疫情反复超预期,进一步抑制项目开工、生产活动等。

3、 疫情反复。国内疫情反复,对项目开工、线下消费等抑制加强;海外疫情反复,导致全球经济活动、尤其是新兴经济体压制延续,出口替代衰减慢。

本文转载自“赵伟宏观探索”微信公众号,智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP