智通港股研报精读(06.18) | 继续关注券商龙头机会 敏实集团(00425)电池盒5年CAGR有望高达46%

①券商ETF近4日申购资金超10亿元。②中金公司(03908)券商板块业绩持续向好,40家A股上市券商的一季报净利润合计同比+27%。福莱特玻璃(06865)建议发行不超过40亿人币A股可转换债券。

敏实集团(00425)电池盒是新能源汽车中的全新增长,5年CAGR有望高达46%。

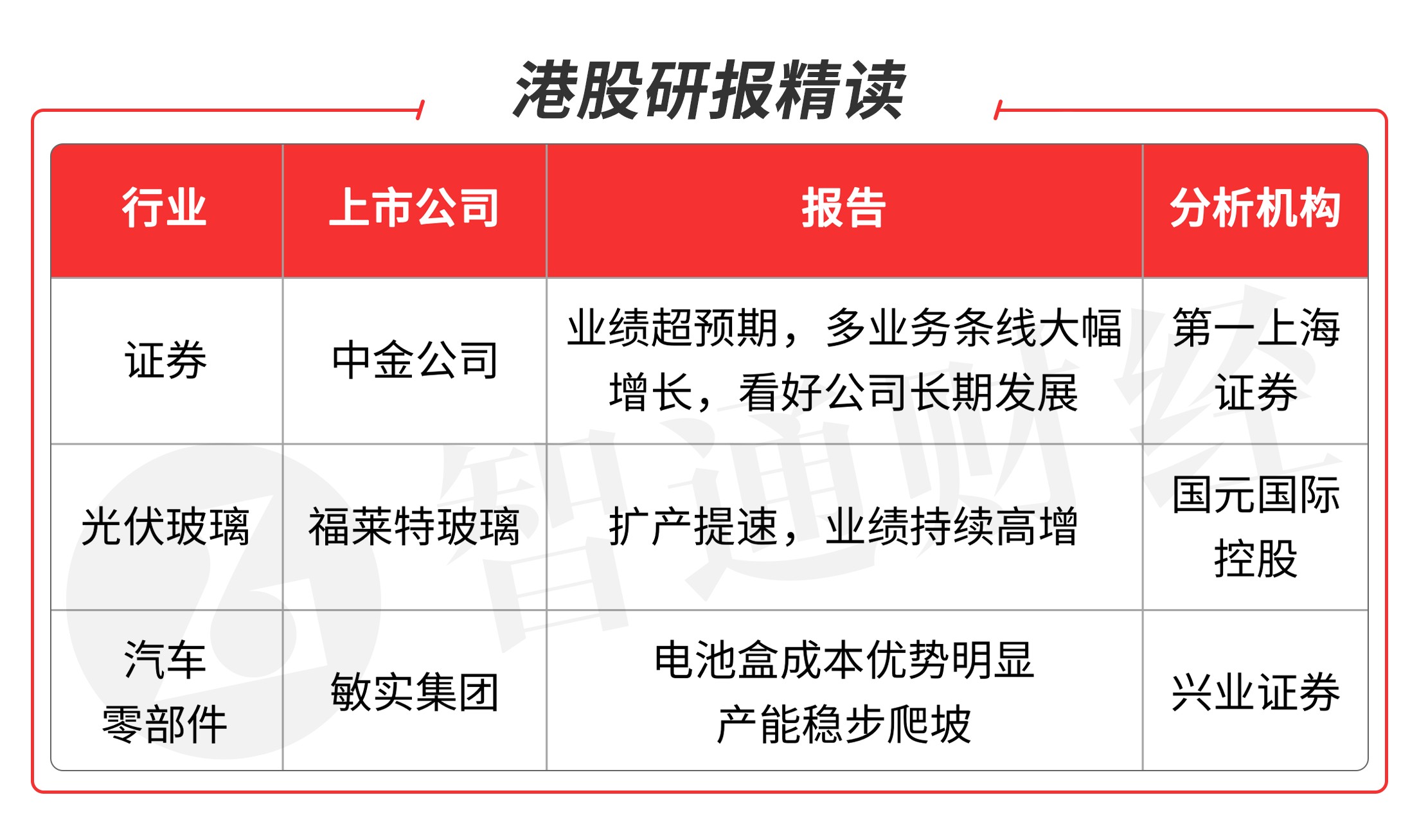

本期重点选择分析师看好的证券板块头部公司、光伏玻璃龙头公司和汽车零部件龙头股。

本期优选报告:

中金公司(03908)

中金公司(03908):业绩靓丽,2020年,公司实现收入及其他收益总额324.02亿元,同比+42.2%;归母净利润72.08亿元,同比+70.0%。

杠杆倍数居行业第一,A股IPO提升长期发展空间。2020年度,公司依托并表监管试点红利,将杠杆倍数进一步提升7.39倍的高位,高居行业第一。高杠杆的经营策略,一方面使得公司ROE达到13.5%,排名大型券商第二;另一方面使得公司的资本杠杆率(14.4%)、净稳定资金率(125.0%)接近证监会设定的预警标准,资本补足需求较为迫切。为此,公司已于2020年7月完成A股IPO,募集资金净额132.30亿元,将净资产规模增厚至行业第十,促进重资本业务的创新和发展、财富管理业务的规模扩张;2021年,公司大概率进一步再融资,推动行业地位持续提升。

投行业务保持行业领先,股票业务大幅增长:期内,投行业务分部收 入56亿元人民币,同比增长56%。公司仍保持旗舰投行的优势地位,作为主承销商完成A股IPO项目32单,主承销金额624亿元, 同比增长55%,排名市场第二。主承销港股IPO 13单,规模54.4亿美元,排名市场第二。年内投行总项目规模达到2.2万亿,同比上升47%。股票业务方面,受利于A股及港股交投活跃,股票业务收入录得55亿元人民币,同比增长71%。公司积极把握全球市场波动机会,不断加强产品团队建设,产品业务规模再创新高。

财富管理转型成果显著,资管业务快速扩张:年内,财富管理业务收 入56亿元人民币,同比增长71%,产品保有量大幅上涨74%至1601亿元人民币。公司通过多资产配置提升客户体验,针对不同维度客户 群有针对性地提供个性化服务。年末客户总数同比增长13%至369万 户,资产总值同比提升40%达到2.6万亿元;其中,高净值客户数同 比提升32%至2.6万户,高净值客户资产规模达6725亿元人民币, 同比提升46%。另外,资产管理业务收入及规模亦均录得大幅增长, 业务收入同比增长106%至12亿元人民币,资产管理规模同比增长75%至5682亿元人民币,其中集合资管占比上升15pp至29%。

看好公司“双基六柱,中金一家”战略,领先业务带动新兴业务。维持公司未来12个月目标价24.2港元,维持买入评级。

风险方面:A股及港股市场行情回落及交易活跃度下行。(第一上海证券/李京霖)

福莱特玻璃(06865)

福莱特玻璃(06865):业绩持续高增长,2020年公司实现营业收入约62.6亿元人民币,同比增长30.24%;归属于母公司股东的净利润约16.29亿元人民币,同比增长127.09%,基本每股盈利0.83元,拟派末期股息每股0.15元。公司业绩符合指引,业绩高增长主要受益光伏行业高景气下的量价齐升。

光伏玻璃价格理性回归速度超预期。4月份,3.2/2.0mm镀膜玻璃主流价格大幅调降至28/22元/平米(较3月初指导价分别下调约12/10元/平米),超出市场预期,这一降幅对应单玻/双玻组件含税成本分别下降0.06/0.1元/W。光伏玻璃价格的下调是产业链价格博弈的结果,为组件价格下降提供了一定空间,有利于光伏装机需求的改善,同时对光伏玻璃落后产能起到挤出效应。

公司扩产提速,龙头一体化竞争优势显著。截至2020年底,公司光伏玻璃日熔化量6400t/d,2021年新增产能约5800t/d,其中2月份已投产2200t/d,目前公司光伏玻璃日熔化量已达8600吨/日,2022年公司计划新建5条1200t/d产线,预计到明年底产能将达到18200t/d,此外公司还规划6条1200t/d光伏玻璃产线,初步预计公司2021/2022/2023年底日熔化能力将达12200/18200/25400吨/日,基于公司资金、成本,技术和规模一体化优势,公司龙头地位将到进一步巩固。

光伏玻璃行业吸引较多新进入者,但公司龙头地位仍将稳定。光伏玻璃价格跳涨导致计划建设光伏玻璃产能的企业大增,包括福耀玻璃、洛阳玻璃、德力股份等,公司的龙头地位仍将稳定。由于光伏玻璃行业先期投入较大,且1000t/d的产线才具备经济效应导致初始投入要求进一步上升,融资扩产抢占市场份额尤为重要,而公司在A+H两地上市具备较强的融资优势;公司光伏玻璃市场占有率高,对上游资源的议价权相对较强,规模效应下成本优势显著,3.2mm产品成本约为15元/平米,相对二三线同行低约25%;新的光伏玻璃厂商进入下游客户验证需要花费较多时间精力,公司具备先发优势。

公司与多家下游客户签订重大销售长单保证了未来的业绩,结合行业内可比公司估值情况,给予公司目标价32.5港元,给予买入评级。(国元国际控股/杨义琼)

敏实集团(00425)

敏实集团(00425):生产成本竞争优势明显,欧系、新势力客户项目持续突破。宝马、奔驰、大众等主流欧系主机厂对新能源车电池盒抗冲击性及热稳定性有极高要求,通常会为电池盒供应商指定通过其认证的原材料供应商,全球范围内目前仅有五家供应商通过三大主机厂认证,公司是亚太地区唯一一家。得益于多年来在铝产品方面的研究与布局,公司使用自有铝合金配方生产铝型材成本大幅低于需要外购原材料的电池盒生产厂商。公司目前在欧洲已拿到宝马多款车型订单、大众MEB平台欧洲项目订单。此外,公司也跟宁德时代在戴姆勒欧洲项目中达成合作。

公司电池盒业务投资回报较快,产能稳步爬坡,盈利能力强。敏实安吉工厂是公司国内原材料研发、开发及生产基地,主要包括熔铸、挤出、加工等前序生产工艺,预计总投资额10亿左右,预计2024/2025 年可实现年收入25亿。此外,安吉工厂产能正在稳步爬坡,预计明年有望实现收入9-10亿。

盈利能力方面,电池盒由于单价高, 稳态毛利率约为25%,但由于销管费用较低,净利润率有望跟传统产品保持一致。1)电池盒:公司电池盒订单现已承接26个项目,新设立沈阳、成都、咸宁、捷克工厂,塞尔维亚进入量产倒计时,2025年百亿营业额目标有望实现。2)新产品:公司打入发光格栅、发光标牌、发光防擦条等发光产品市场,在热烫印、电动踏板、防撞梁、排气管、门坎梁等新工艺及产品上多点突破,多领域综合竞争力持续提升,新产品放量有望带来业绩快速增长。3)客户:公司继2020年获取特斯拉柏林工厂 ModelY 铝饰条业务后,在今年2月拿到特斯拉美国奥斯汀工厂订单,预计年产量75万辆;公司还承接了包括蔚来、小鹏、理想等新势力的多款产品订单。在北美和泰国市场,公司持续突破日系业务,首次进入雷克萨斯的行李架供应体系。

公司具备全球布局及管理能力的汽车零部件公司,拥有稳定且庞大的客户群,成功进入国际一流主机厂供应体系。公司电池盒业务快速推进, 新产品订单持续增长,为未来业绩持续增长提供强有力的支撑。给予公司目标价46.02港元,调升至“买入”评级。

风险提示:原材料涨价持续,行业恢复不及预期。(兴业证券/余小丽)

申明:本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。

扫码下载智通APP

扫码下载智通APP