打新建议 | 这杯10元的酒,你还敢干吗?

海伦司国际招股中

市占率第一、广受年轻人喜爱、性价比超高的小酒馆龙头——海伦司,正在招股。

打新策略

数据来源:公司年报、招股书

贵为“小酒馆”第一股,完美对标的公司自然是找不到,但我们还是可以拿业态与扩张模式比较接近的呷哺呷哺和九毛九来类比看看。即便餐饮板块在经历了大幅回调后市值已经腰斩,海伦司面对如此行情自然更应该“低调做人”,但通过对比,不难发现,海伦司是真的不便宜。

所以,综合考虑,本次就不参与了。看到很多人说奈雪的阴影犹在,其实海伦司有些地方和奈雪真的是有点像,基本面的部分会提到。当初我们成功躲避了奈雪的大雷,那就且看海伦司这次拿的是怎样的剧本了。

公司基本面 中国最大的连锁酒馆

2020年,按收入计,海伦司在中国分散的酒馆行业中市占率排名第一,占据1.1%的市场份额。借助高度标准化的运营模式,海伦司的酒馆网络实现了快速扩张。

截至2018年、2019、2020年及2021年3月31日,公司酒馆网络中的酒馆总数分别为162家、252家、351家和374家。截至目前,公司在中国内地共经营527家直营酒馆,覆盖了24个省级行政区和100个城市,另有1家直营酒馆位于中国香港。

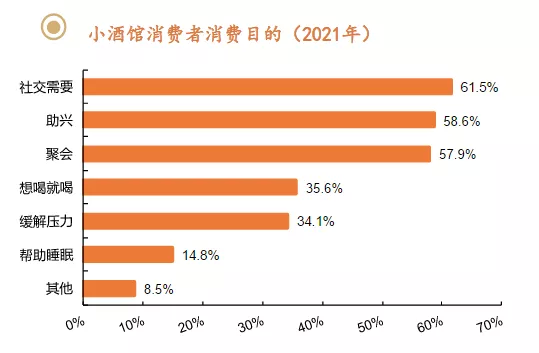

价格优势显著,精准定位青年群体

资料来源:平安证券研究所

海伦司以自有产品为主,外部产品为辅。自有产品2020年收入占总营收的约73.5%;而第三方品牌产品包括:在年轻客户中具备广泛知名度的百威、科罗娜、1664、野格等,2020年占比营收约23.5%。

资料来源:招股书、平安证券研究所

从上图可以看出,海伦司的自有产品组合丰富,且单价很低。据统计,海伦司所有瓶装啤酒产品的售价均在人民币10元/瓶以内,百威啤酒的平均售价比同行业低约35%~67%,价格极具竞争力。又由于海伦司所提供的产品组合相对固定和统一,极大地帮助公司简化了采购和物流程序,并有效提高存货周转。

标准化管理模式下实现快速扩张,盈利能力强

海伦司2018-2020年ROE分别为94.6%、159.1%和56.2%,可谓一骑绝尘,笑傲餐饮江湖。2018~2020年,公司的收入由人民币1.15亿元大幅增至5.65亿元,并进一步增至8.18亿元。今年一季度公司的收入增至3.69亿元,同比大幅增长494.1%。

公司的同店销售额,也由2018年的人民币1940万元增加170%,至2019年的人民币5230万元,而同店日均销售额由2018年的人民币8.36万元增加72.2%,至2019年的14.4万元。上述增加主要是由于酒馆销售额于2019年随着品牌影响力提升而显著增长。

海伦司所采用的直营模式,可以较充分地实现高度标准化的运营模式及业务流程。加之推出的产品组合固定且统一,大批量采购又可以帮助公司增加对上游的议价能力,采购成本随着布局的扩张进一步降低,较同业的成本优势日益突出。海伦司的自有酒饮贡献的毛收益率不断攀升,截至2021年3月31日,自有酒饮的毛收益率高达82%。

酒馆行业想象空间大

受益于我国居民可支配收入的增加,夜间经济的发展,以及二三线城市的城市化发展,中国酒馆数量正快速增长,酒馆行业的总收入由2015年的约人民币844亿元增加至2019年的约人民币1179亿元,复合年增长率8.7%。

展望未来几年,行业收入有望于2025年增长值1839亿元,五年复合增速达18.8%。相比已经“饱和”的一线城市,二、三线城市的发展潜力仍然巨大。而海伦司的策略正是深耕二、三线城市,前景广阔。

直营模式下负债高企

下沉二三线城市:思路不错,亏损加剧

企业积极扩张的雄心壮志是好的,定位与布局也两相匹配。于海伦司而言,这个时间选择上市融资,将能更有效地支撑战略的落地,确实是明智之选。但拿了钱,面对竞争激烈而又分散的市场,“以量补价”的可持续性,海伦司需要攻克的难题还有很多。

本文来源于微信公众号“港美股的剧本杀”,作者DADA;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP