美国监管机构出台公平贷款规定 银行业面临新变革?

智通财经APP获悉,美国最高银行监管机构更新了已有数十年历史的规定,旨在解决划红线问题,并增加对低收入地区的贷款。据了解,红线是一种有偏见的做法,即某些人口或地区(主要是住房少数族裔)被拒绝贷款或给予有限的贷款机会。

根据周二的计划,具有里程碑意义的1977年《社区再投资法案》(CRA) 将首次涵盖在线和移动银行服务。这意味着,监管机构对低收入和中等收入社区贷款的评级将不仅仅基于实体分支机构的位置。

具体来说,评估银行为低收入社区提供服务的效率,这些社区通过数字平台提供大量抵押贷款和小企业贷款。此次改革还将加强对大型银行的其他标准。

美联储、联邦存款保险公司(FDIC)和美国货币监理署(OCC)周二批准了这些变化。

美联储负责监管的副主席Michael Barr在一份声明中表示:“该规定将重点放在评估银行拥有存款设施的领域的表现,但也允许评估分行网络之外的零售贷款和社区发展活动。”他补充称,这些变化将澄清规则的适用方式,并使其更加一致。

自去年推出以来,这项努力受到了行业和消费者维权人士的批评。银行业行业组织辩称,贷款评级的新标准可能使银行很难获得高分。与此同时,批评人士表示,这些变化还远远不够。

总部位于华盛顿的Better Markets负责人Dennis Kelleher表示,CRA改革的初衷是好的,但不太可能奏效。

Kelleher称:“它可能会继续错过划红线的经典案例,并使银行继续获得高评级,同时继续减少对中低收入社区的贷款。”

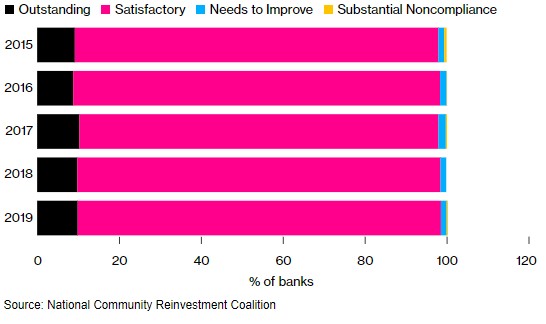

银行监管机构会评估贷款机构为其业务所在的低收入社区提供服务的方式,这反过来会影响它们开设新分行和进行收购的能力。尽管批评人士表示,银行评级长期以来过于容易,但分数偏低可能会阻碍这种扩张。

数据显示,在CRA通过近半个世纪后,许多非白人社区仍然得不到足够的服务。例如,在美国大多数主要城市的低收入和中等收入地区,黑人借款人获得的贷款不成比例地少。

为了解决这个问题,新规包括了一项修订后的测试,以衡量银行的封闭式抵押贷款、汽车贷款、小企业和小农场贷款。它还简化了标准。

根据美国司法部的说法,“红线”是一种歧视性做法,即贷款机构避免根据居住在该地区的人的种族或国籍向该地区提供抵押贷款和贷款。该机构本月宣布,一项打击划线的倡议已经为受到歧视性贷款做法伤害的社区获得了1亿多美元的救济。

CRA改革中的一个争议点是新规则中的一些条款,这些条款扩大了所谓的“评估领域”,以更多地关注贷款活动,而不是它们在社区中的实际存在。批评人士表示,由于零售贷款转向非银行机构,新规的影响将会减弱。

根据华盛顿城市研究所的研究,CRA并不适用于非银行贷款机构,尽管这些机构占所有抵押贷款发放的60%,其中包括75%的政府和政府机构抵押贷款。

根据《住房抵押贷款披露法》,该规定将要求大型银行在其网站上根据收入、种族和族裔公开披露每个评估领域的住房抵押贷款来源和申请的分布情况。

FDIC主席Martin Gruenberg在该机构的公开会议上表示,虽然这些披露不会被纳入CRA评分,但它们将有助于了解银行在有色人种社区的贷款情况。

合规成本过于高昂

美联储理事Michelle Bowman一直对这一努力持批评态度,她表示,最终版本比之前的计划有所改进。然而,她不会支持这个计划,因为它过于复杂和昂贵。

她在一份声明中表示:“如果银行被要求在新的地区满足新的CRA要求,可能不受其吸收存款的限制,银行完全有可能降低这些地区的贷款或业务水平。”

她对该计划将用于确定CRA涵盖哪些银行的20亿美元资产门槛表示异议。鲍曼表示,这一水平太低,没有区分小型社区银行和大型银行。

美国消费者银行家协会表示,其中一些更新“可能会无意中影响到我们都在努力帮助的消费者”。

加州大学欧文分校法学教授Mehrsa Baradaran表示,这些变化引起了银行的注意。

她称:“有最新消息提醒银行‘划红线’的问题存在是件好事,但CRA从来没有完成这项任务。这从来都不是对这个问题的有力回应。”

同样在周二,美联储、FDIC和OCC敲定了一项提案,将让拥有1000亿美元或以上资金的银行关注其气候相关金融风险敞口。上述机构希望这些银行考虑如何在治理、战略规划、报告和情景分析等领域应对此类风险。

扫码下载智通APP

扫码下载智通APP