中泰国际:坚守价值投资,增配防御性股

本文来自中泰国际的研报《确定性、行业整合、金融条件驱动金融地产领涨,并非经济活力增强》,作者为中泰国际分析师徐博。

智通财经APP获悉,1月22至26日,全球股票指数继续普遍上涨,新兴市场表现年内已实现9.9%的绝对收益和相对发达市场3%的相对收益。第一季度,在全球经济总体向好的趋势下,中泰国际发表研报称,新兴经济体相对较佳表现将延续,其中韩国、俄罗斯市场表现潜力较大。

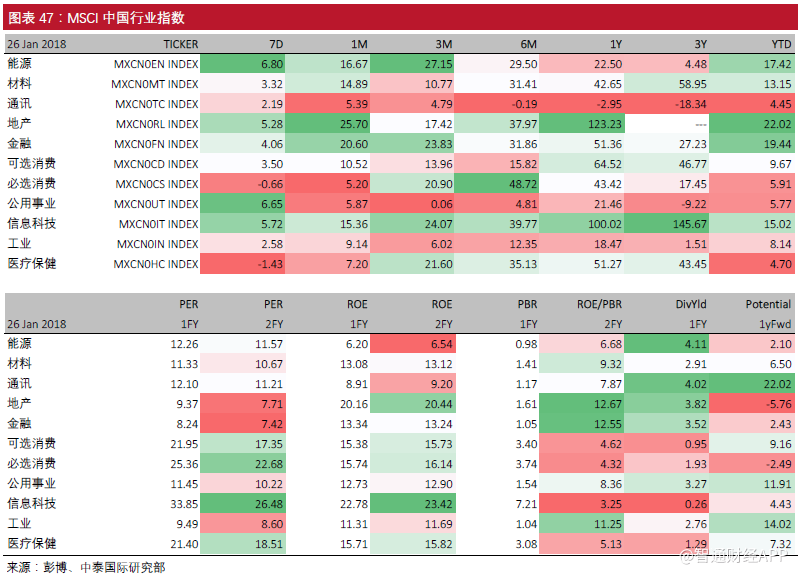

中国离岸市场表现明显好于在岸市场。恒生指数、恒生国企指数年内累计收涨已达10.8%、17.2%。恒生指数略高于历史估值高位,中泰国际认为在核心企业基本面改善不确定性增加的背景下,投资者应坚持价值主题并逐步退出趋势策略。相对恒生指数而言,国企指数估值优势依旧十分明显。从共同市场资金流动来看,南向资金流入有逐日放缓迹象,一周南向净流入77.4 亿港元。中泰国际推荐的投资组合在增加防御性配置后,简单算术平均收益仍持续超越恒生指数。

工业企业收入、利润同比增速按月放缓

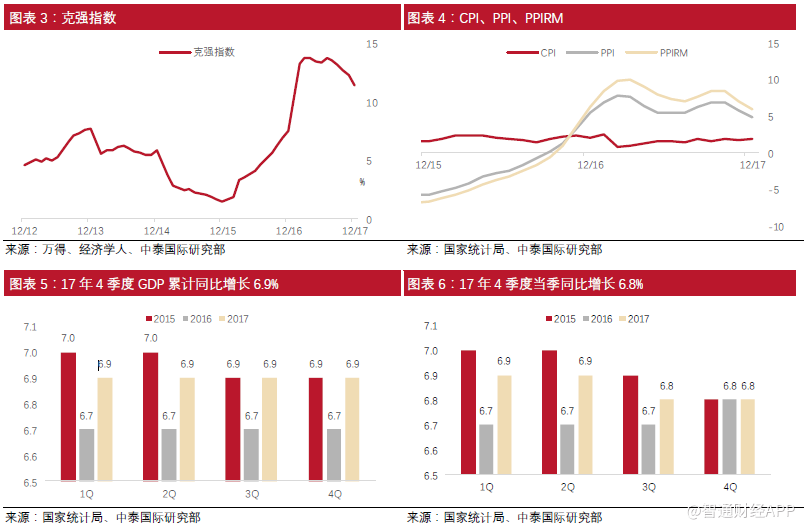

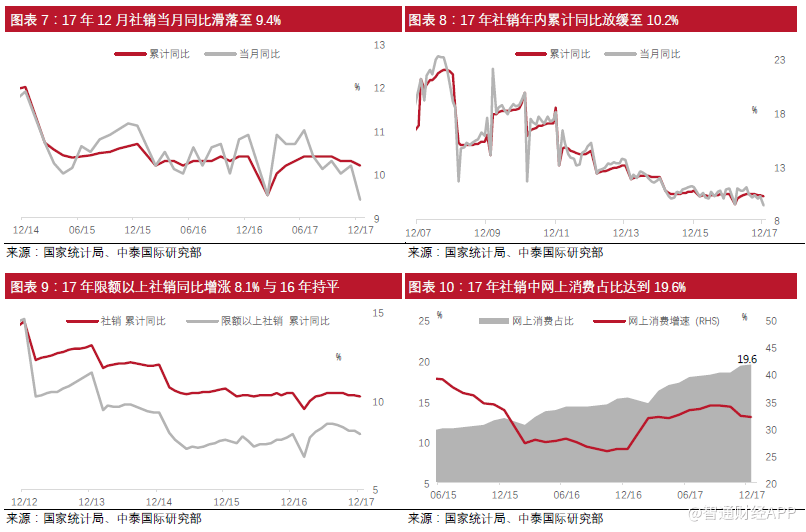

统计局公布2017年工业数据:12月工业企业累计主营业务收入、利润累计同比增速分别为11.1%和21%,较11月末进一步放缓。全年工业企业运行呈现明显的前高后低态势、政策红利有趋于消退。与此相对应的,是17全年发电量同比增速5.7%较16年同期4.5%的水平有所改善,但自一季度6.7%的回暖后持续放缓。

同时,2017年中国全年水泥产量下降0.2%,显示相关工业产出量并未增长。此外,股份制、私营企业工业增加值按年放缓的态势并未在2017年得到改善。股份制、私营企业2017 年全年工业增加值同比增速分别为6.6%和5.9%,较2016 年6.9%和7.5%的水平进一步下降。

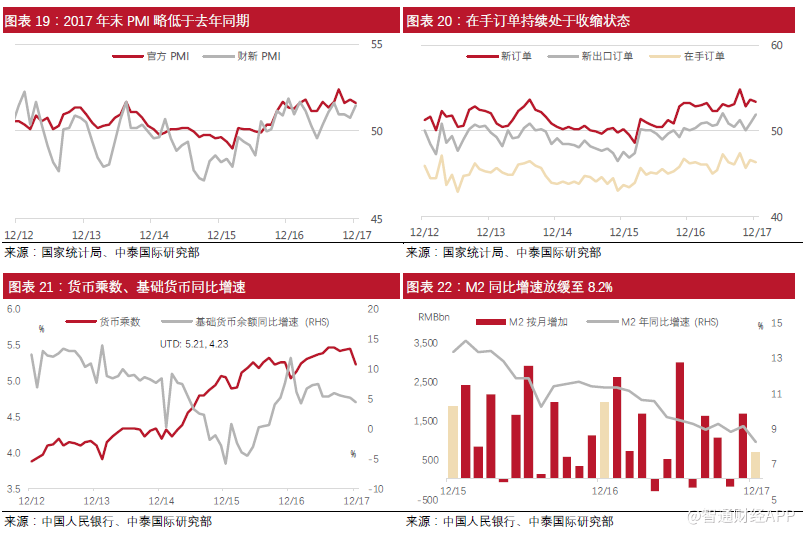

特别值得注意的是,虽然国有企业工业增加值增长由2016 年2%的低位,修复至2017年的6.5%,但在四季度已出现按月放缓态势。如果参考以工业用电量、铁路货运量、银行中长期信贷为主要参数的 “克强指数”,中国工业部门经济运行在2017年前高后低、明显趋缓缓的态势十分明确。

大盘升势迅猛并非经济回暖驱动

年初以来,香港股票市场呈现持续上涨势头,其中金融、地产权重板块的带动作用明显。中泰国际认为,与由经济复苏带动的市场行情不同,此轮金融、地产年初大涨的驱动力并不是受益于实体经济活力增强,反而是由于实体经济机会相对稀缺、同时金融条件明显且持续趋紧。

具体来看,由于金融地产相关指数成分股均为行业龙头,在宏观经济压力增大的环境中,这些企业得益于行业整合、自身的相对投融资优势以及优质资源,即,可以为投资者带来更强的业绩确定性。中泰国际认为,投资者积极买入金融地产股是基于其对价值和确定性的提前布局、也是对增长风险的回避。

结合上文对工业部门经营数据的分析,以及此前报告对中国消费、投资、出口情况的讨论,中泰国际重申推荐价值和防御性主题的判断,并继续推荐环保和基建板块。前者的基本逻辑是政府环保、公共设施支出的较快增长,行业政策红利和社会关注度持续。后者的基本逻辑是基建项目是政府逆周期调节的主要抓手,该板块主要个股当前价值吸引,在催化剂刺激下将受益于估值修复和利润提升的双重提振。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP