PC出货低迷,手机深陷泥沼:联想(00992)日子有点不好过

本文来自中金公司的研报《联想集团(00992):仍然举步维艰,财务压力高企;目标价下调至2.6港元》,作者为中金公司分析员钱凯,赵丽萍。

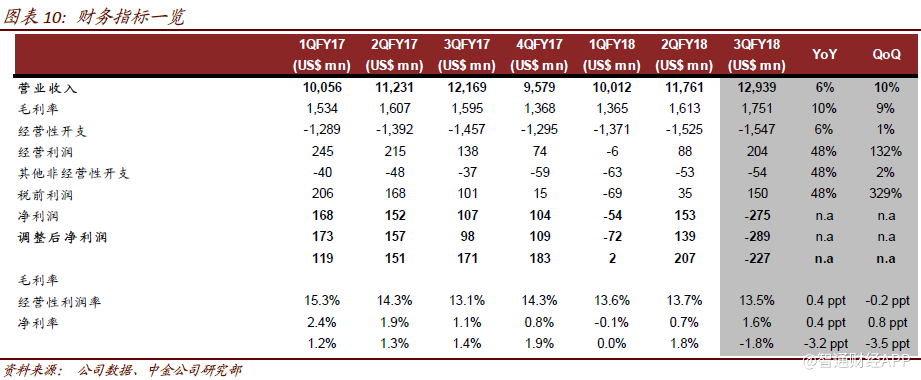

智通财经APP获悉,联想集团(00992)公布2018财年3季度业绩:收入129亿美元,同比增长6.3%,税前利润1.5亿美元,同比增长48.3%,净亏损2.89亿美元,主要是由于美国税改导致公司一次性核销4亿美元的递延所得税资产。

中金发表研报称,联想集团2018财年3季度业绩符合预期,但具体来看,公司传统业务仍然处于困境中,数据中心业务仍然处于转型中,手机业务依然深陷泥沼,另外,截止2018财年3季度,联想集团总债务达到27亿美元,面临较高的财务成本。永续债券的发行进一步影响到了公司的利润率。联想集团杠杆率已经攀升至5.7的高位。中金认为高杠杆和庞大的无形资产已经带来较高的财务风险,影响到财务稳定性,需要更加谨慎的看待其未来发展。

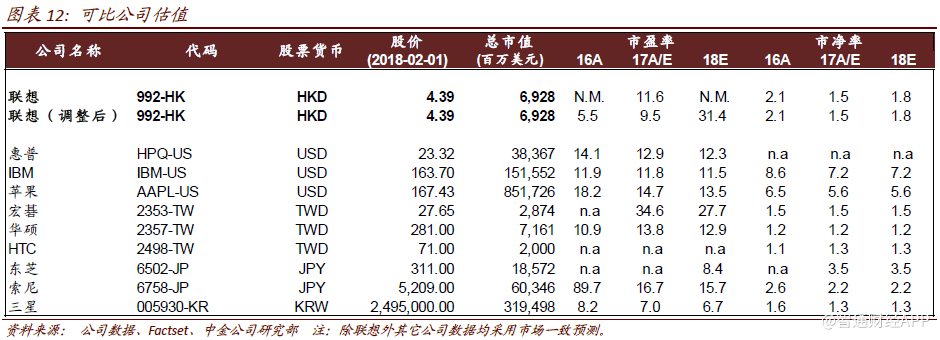

中金维持联想集团“回避”评级,但将目标价下调19%,从3.2港元调低至2.6港元,对应2019年预测市盈率10倍。

PC业务:均价上涨稳定利润率,出货量持平

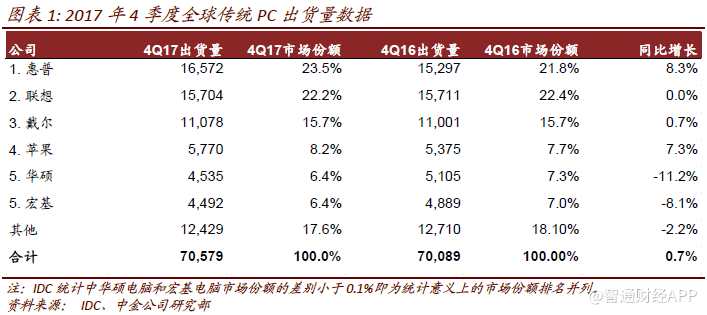

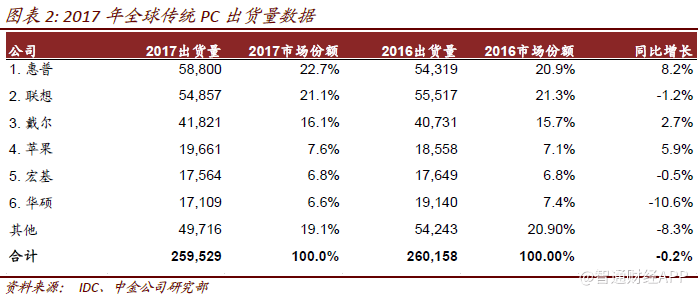

联想公布个人电脑业务收入同比增长9.2%,与市场增速相比高出4.4个百分点。由于2017年4季度(即联想2018财年第三季度)公司的个人电脑出货量持平,推动收入增长的主要驱动力为产品销售均价上涨。IDC提供的数据显示,2018财年第三季度联想在全球的个人电脑市场的占有率下降0.2个百分点。

在产品均价上涨的同时,联想持续优化其产品结构。其PC业务税前利润率季度环比小幅上升0.1个百分点,在一定程度上缓解了零部件产品价格上涨带来的影响。

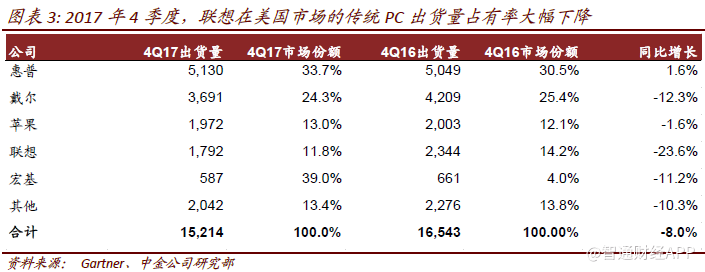

但是,联想PC出货量低迷,市场份额流失,主要是由于其主要竞争对手惠普与戴尔制定的产品价格更具竞争优势。来自IDC的数据显示,2017年4季度惠普、苹果和戴尔PC出货量同比分别增长8.3%、7.3%和0.7%,而联想出货量持平。

展望未来,中金认为,虽然2018年成熟的PC市场有望出现回暖,但联想仍然面临较大挑战。主要原因包括:

1.在激烈的市场竞争环境下,产品均价上涨削弱了联想产品的竞争力。如果联想继续实行产品均价上调策略、以抵消零部件价格上涨带来的巨大压力,那么其PC出货量将继续面临强劲挑战。惠普和戴尔等其主要竞争对手可能会从联想手中抢夺更多市场份额。

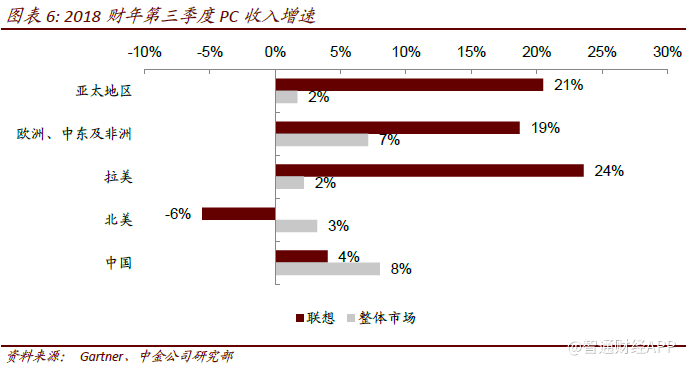

2.PC业务地区收入增速出现分化。联想公布亚太、EMEA(欧洲、中东、非洲)和拉美地区其收入增速分别高达20.5%、18.7%和23.6%。而中国和北美地区收入低于市场表现,同比增速分别为+4%和-5.6%。中国和北美地区是联想主要利润来源。这两大市场收入增速低迷可能会进一步影响到其PC业务的利润率。

3.成熟市场出现回升趋势,但联想竞争对手表现更佳。联想在北美市场收入同比下降5.6%,而行业同比增长3.2%。换句话说,竞争对手惠普、戴尔和苹果的表现更好,从市场的回暖趋势中获益更大。

手机业务:主要侧重竞争相对温和的地区

2018财年第三季度,联想拉美地区手机业务保持强劲增长,出货量与收入同比分别增长24%和37%,盈利能力也有所改善。与此同时,北美市场出货量同比增长85%,主要是得益于运营商业务扩张推动主流手机热销。不过,中金认为增长只是暂时的,因为主要驱动力是渠道扩张而非产品改善。

来自GFK的数据显示,联想在中国的市场份额继续下降至0.4%。这表明联想在国内市场仍然举步维艰。与此同时,在印度市场,小米和OPPO出货量强劲增长,成功抢占联想的市场份额。因此,如果国内手机企业加快在北美和拉美市场的扩张步伐,预计联想在当地的市场份额将快速流失,其在国内与印度丧失市场份额的情形会再次上演。在电商帮助下,目前市场更加扁平化,更为看重产品竞争力而非渠道优势。因此,中金对联想手机业务的竞争力仍然持谨慎立场。

与此同时,联想在高端手机市场也面临强大挑战。未来这一问题会更为严峻,影响到整体手机业务的收入增长和盈利能力,因为成熟市场对高端产品的需求通常会更大。联想低端手机产品对零部件价格更为敏感,而零部件价格波动幅度较大,因此手机业务未来前景更为黯淡。

由于持续重组,联想手机业务的盈利能力略有改善。但盈利能力何时出现反转仍然尚未可知。中金认为公司手机板块仍然深陷泥沼。

服务器业务:暂时改观

联想服务器业务实现收入12.25亿美元,同比增长17%,环比增长26%,占到公司总收入的9%左右。得益于强劲的收入增长,服务器业务成功减亏。如果剔除与非现金并购有关的会计支出,此项业务税前经营性亏损为5600万美元,低于前一季度1亿美元的亏损额。

联想正试图重新调整产品结构,加快对高性能计算(HPC)板块的布局。中金认为HPC板块布局道阻且长。

首先,与国内其他企业相比,联想传统产品的定价与竞争力仍然缺乏吸引力,从而限制其出货量增长。而传统产品占到数据中心收入的80%以上。

其次,云服务目前快速渗透,进一步影响到了传统服务器市场。虽然联想正试图与云服务企业合作,但目前仍处于前期阶段,云服务企业似乎具有更大的议价能力。因此,联想仍然处于进退两难的处境。维持较高的价格将会导致市场份额进一步流失,而降低价格则会对利润率带来更大压力。

财务风险大幅提升投资风险

截止2018财年第三季度,联想总债务达到26.7亿美元。因此,公司面临较高的财务成本。另外,联想于2017年3月发行了8.5亿美元的永续债券,导致公司季度财务支出新增1300万美元左右。基于此,中金下调公司2018和2019财年业绩预测。

杠杆率(总负债/总权益)处于高位,无形资产规模庞大。联想杠杆率攀升至5.7,这对于一家制造企业而言已经是异常高位。与此同时,公司无形资产规模庞大,其中主要是并购产生的商誉价值。截止2018财年第三季度,联想无形资产规模达到84亿美元,占到总资产的29%。公司面临较高的减值损失风险。

中金将联想集团2018和2019财年收入预测分别上调0.6%和5.0%,至446亿美元和459亿美元;同时将调整后净利润预测分别下调55%和2.3%,至2.02亿美元和4亿美元,对应每股盈利0.14港元和0.26港元。下调净利润预测主要是由于税改影响而且与永续债券有关的财务成本出现上升。

风险提示:财务风险高企(高杠杆和无形资产面临的减值风险)。

扫码下载智通APP

扫码下载智通APP