晶圆代工双雄华虹、中芯齐发业绩!最新财报观点来了

昨天,国内晶圆代工双雄华虹半导体(01347)和中芯国际(00981)都发布了最新的财报。

首先看中芯国际方面;

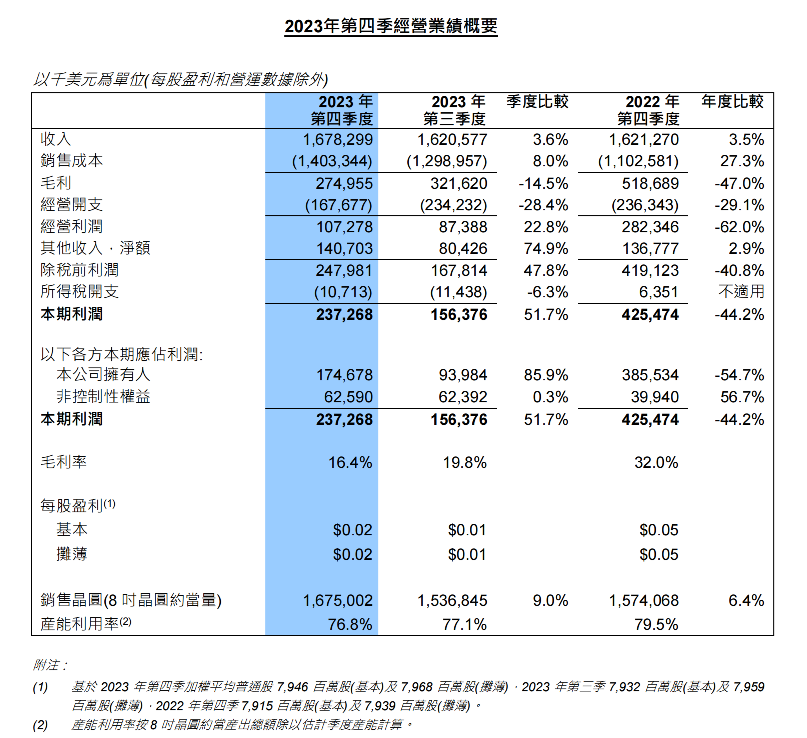

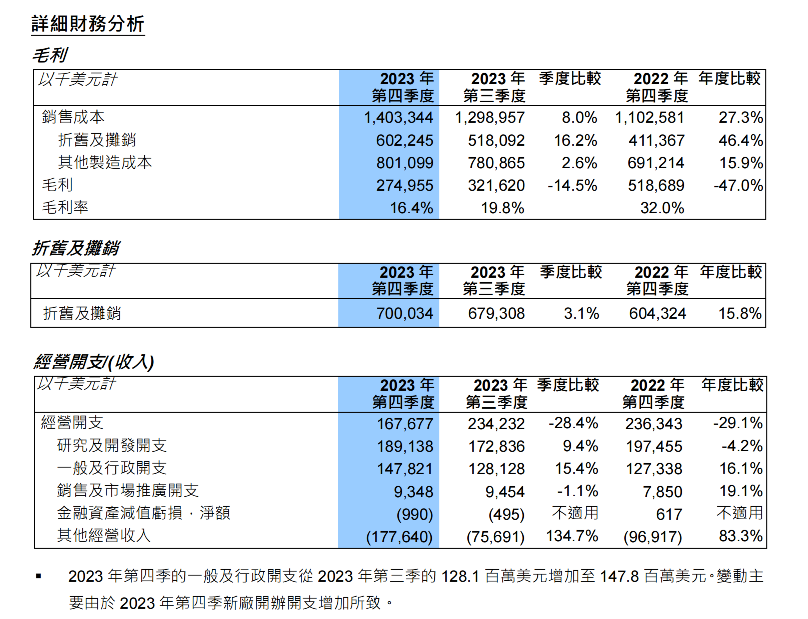

中芯国际表示,2023年第四季的销售收入为1,678.3百万美元,2023年第三季为1,620.6百万美元,2022年第四季为1,621.3百万美元。统计2023年全年,中芯国际未经审计的全年销售收入为6,321.6百万美元,2022年全年销售收入7,273.3百万美元。

中芯国际进一步指出,公司四季度销售收入环比增长3.6%,略高于指引;毛利率为16.4 %,符合指引。2023年未经审计的全年销售收入则同比下降13%,毛利率为19.3%,也基本符合公司年初的指引。

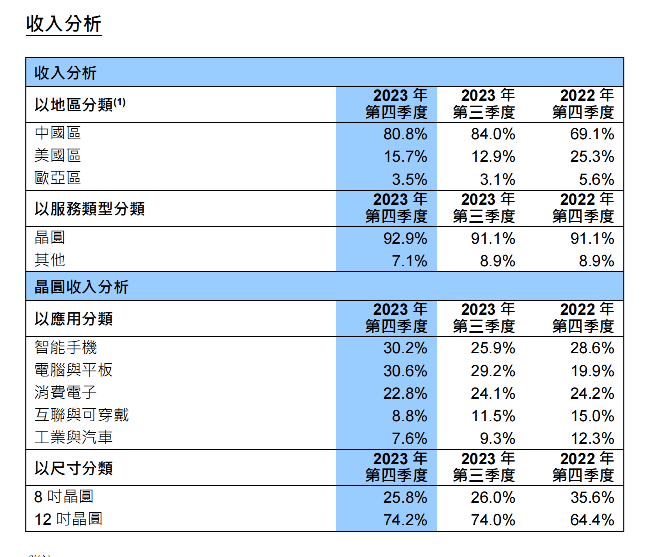

从不同地区的营收贡献上看,如下图所示,和上一季度相比,来自美国区客户的占比有了少幅度的上升。从终端应用上看,电脑与平板依然是中芯国际最大的营收贡献来源,营收占比高达30.6%,智能手机则紧随其后,占比为30.2%,这两者在中芯国际当季营收占比较之上一季度有了不小的增长。

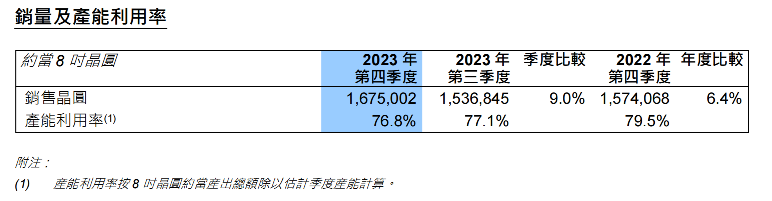

在产能方面,中芯国际表示,公司月产能由 2023 年第三季的 795,750 片 8 吋晶圆约当量增加至 2023 年第四季的 805,500 片 8 吋晶圆约当量。年平均产能利用率为75%。

来到资本指出方面,中芯国际披露,公司2023 年第四季资本开支为 2,340.9 百万美元,2023 年第三季为 2,134.7 百万美元。2023 年全年资本开支约为 74.7 亿美元。

中芯国际指出,2023 年未经审核的全年本公司拥有人应占利润为 902.5 百万美元,相较于 2022 年全年本公司拥有人应占利润 1,817.9 百万美元减少 50.4%,主要是由于:过去一年,半导体行业处于周期底部,全球市场需求疲软,行业库存较高,去库存缓慢,且同业竞争激烈。受此影响,集团平均产能利用率降低,晶圆销售数量减少,产品组合变动。此外,集团处于高投入期,折旧较 2022 年增加。以上因素一起影响了本集团 2023 年度的财务表现。

展望2024年第一季度,中芯国际季度收入环比持平至增长 2%,季度收入环比持平至增长 2%。毛利率则介于 9%至 11%的范围内。

中芯国际联席CEO赵海军7日表示,2024年芯片业会面临宏观经济、地缘政治、同业竞争和老产品库存的挑战,所以前几年的话应该是一个温和增长,全年会体现出量增价跌趋势,今年代工业的利用率在短时间内很难回到前几年的高位。

赵海军7日透过电话会议指出,公司在持续高投入的过程中,毛利率会承受很高的折旧压力,但我们会始终以持续盈利为目标,严格控制成本,提高效率。

他提到,去年第3季产业链更新换代,一些有创新的产品公司得到了机会,启动急单,开始站稳回升。但由于2024年全年的智能手机和电脑总量只是些许的成长,行业并未全面复苏,所以还在密切观察急单是否能够持续。

赵海军认为,近两年的全球芯片缺货和产业过热后,半导体行业遇到了库存高企,宏观经济低迷,以及地缘政治愈演愈烈引发的市场需求的深度修正,和同业竞争至今仍在持续。

他指出,在去年下半年,市场整体库存的情况有所缓解,在高阶产品领域也看到了热点,但中芯国际相关的手机和消费电子等领域仍然没有大的回转。

再看华虹半导体的业绩表现;

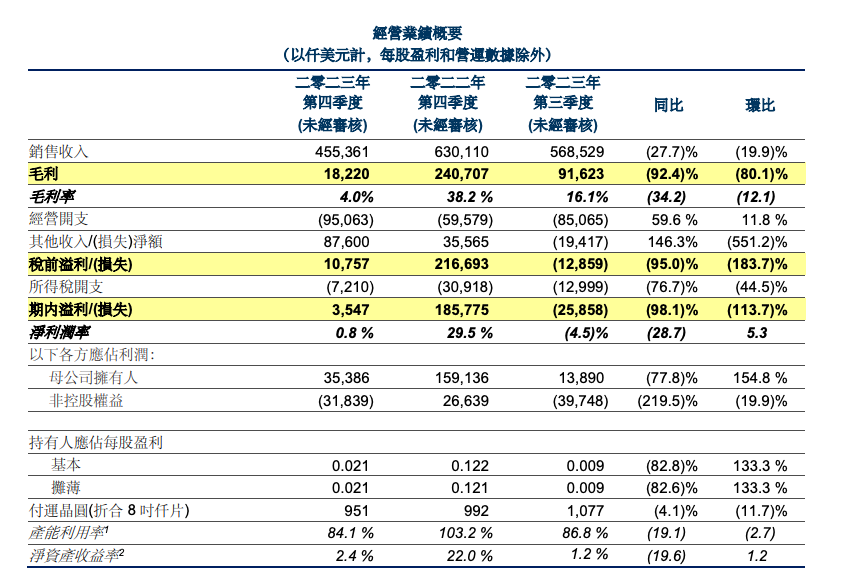

华虹半导体则披露,公司四季度的销售收入4.554亿美元,而上年同期为6.301亿美元,上季度为5.685亿美元。毛利率 4.0%,上年同期为 38.2%,上季度为 16.1%。母公司拥有人应占溢利 3,540 万美元,上年同期为 1.591 亿美元,上季度为 1,390 万美元。经营开支 3.331 亿美元,较上年度上升 19.3%,主要由于研发活动的政府补助减少及研发工程片开支上升。年内溢利 1.264 亿美元,上年度为 4.066 亿美元。

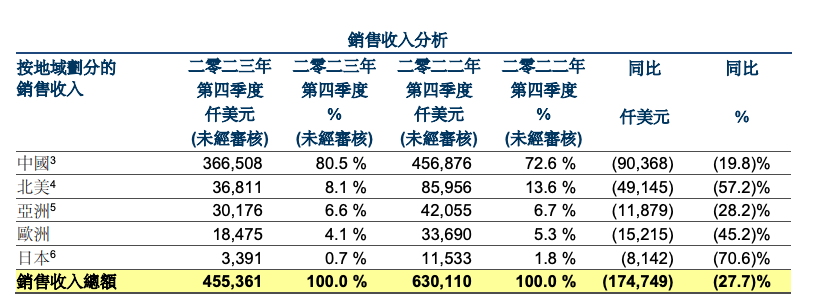

从数据可以看到,中国客户贡献了华虹半导体超过80%的营收。按照华虹所说,本季度来自于中国的销售收入 3.665 亿美元,占销售收入总额的 80.5%,同比下降 19.8%,主要由于 MCU、智能卡芯片、超级结和 NOR flash 产品需求减少,部分被 IGBT 及 CIS 产品需求增加所抵消。

本季度来自于北美的销售收入 3,680 万美元,同比下降 57.2%,主要由于 MCU 及其他电源管理产品的需求减少。

本季度来自于亚洲的销售收入 3,020 万美元,同比下降 28.2%,主要由于 MCU 产品的需求减少。

本季度来自于欧洲的销售收入 1,850 万美元,同比下降 45.2%,主要由于智能卡芯片的需求减少。

本季度来自于日本的销售收入 340 万美元,同比下降 70.6%,主要由于 MCU 产品的需求减少。

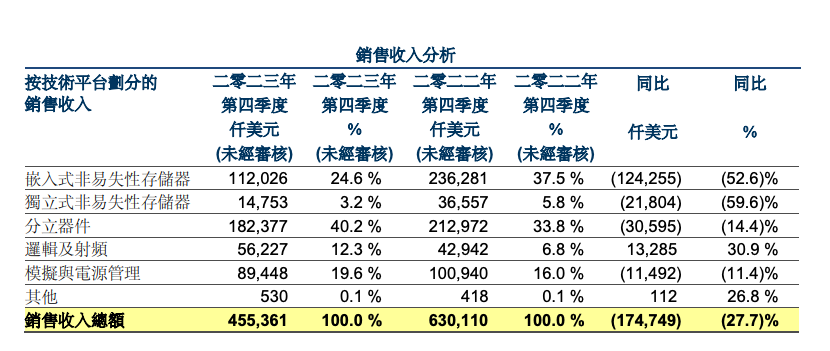

从技术平台上看,华虹半导体表示,本季度嵌入式非易失性存储器销售收入 1.120 亿美元,同比下降 52.6%,主要由于 MCU 及智能卡芯片的需求减少。

本季度独立式非易失性存储器销售收入 1,480 万美元,同比下降 59.6%,主要由于 NOR flash 产品的需求减少。

本季度分立器件销售收入 1.824 亿美元,同比下降 14.4%,主要由于通用 MOSFET 及超级结产品的需求减少,部分被 IGBT 产品需求增加所抵消。

本季度逻辑及射频销售收入 5,620 万美元,同比增长 30.9%,主要得益于 CIS 产品的需求增加。

本季度模拟与电源管理销售收入 8,940 万美元,同比下降 11.4%,主要由于其他电源管理及模拟产品的需求减少。

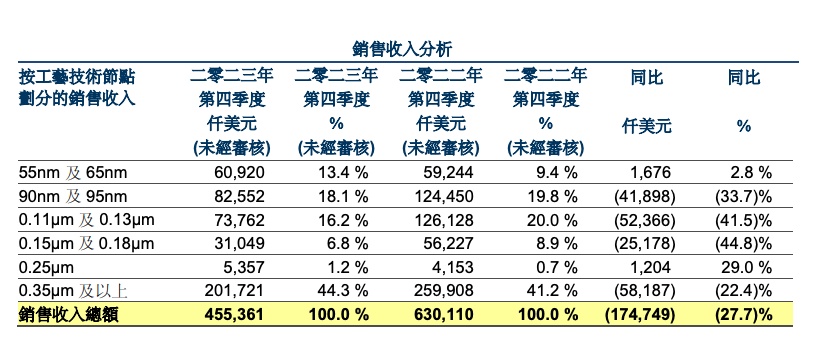

从工艺平台上看,华虹半导体表示,本季度 55nm 及 65nm 工艺技术节点的销售收入 6,090 万美元,同比增长 2.8%,主要得益于 CIS及模拟产品的需求增加,大部分被 NOR flash 及 MCU 产品的需求减少所抵消。

本季度 90nm 及 95nm 工艺技术节点的销售收入 8,260 万美元,同比下降 33.7%,主要由于智能卡芯片及 MCU 产品的需求减少。

本季度 0.11µm 及 0.13µm 工艺技术节点的销售收入 7,380 万美元,同比下降 41.5%,主要由于MCU 产品的需求减少。

本季度 0.15µm 及 0.18µm 工艺技术节点的销售收入 3,100 万美元,同比下降 44.8%,主要由于MCU 及逻辑产品的需求减少。

本季度 0.25µm 工艺技术节点的销售收入 540 万美元,同比增长 29.0%,主要得益于射频产品的需求增加。

本季度 0.35µm 及以上工艺技术节点的销售收入 2.017 亿美元,同比下降 22.4%,主要由于超级结、通用 MOSFET 及其他电源管理产品的需求减少。

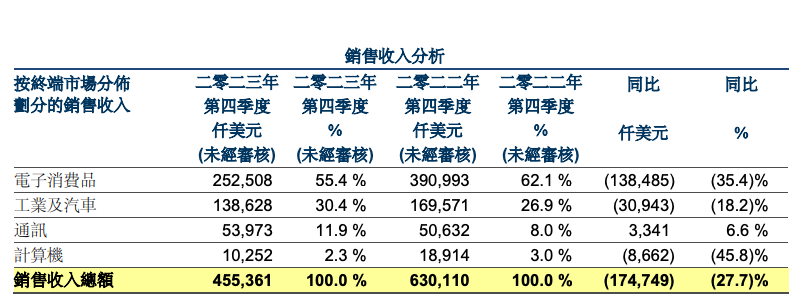

从终端市场分布来看,华虹的数据显示,本季度电子消费品作爲公司的第一大终端市场,贡献销售收入 2.525 亿美元,占销售收入总额的55.4%,同比下降 35.4%,主要由于 MCU、超级结、NOR flash、智能卡芯片、及通用 MOSFET产品的需求减少。

本季度工业及汽车产品销售收入 1.386 亿美元,同比下降 18.2%,主要由于 MCU、智能卡芯片、及通用 MOSFET 产品的需求减少,部分被 IGBT 产品需求增加所抵消。

本季度通讯产品销售收入 5,400 万美元,同比增长 6.6%,主要得益于 CIS 及模拟产品需求增加,部分被智能卡芯片需求减少所抵消。

本季度计算机产品销售收入 1,030 万美元,同比下降 45.8%,主要由于通用 MOSFET 及 MCU 产品需求减少。

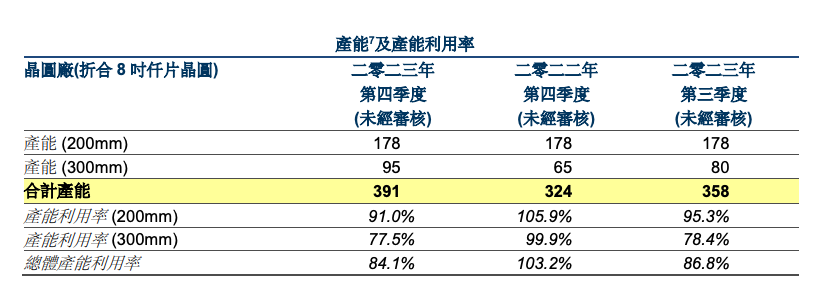

具体到产能方面,华虹表示,公司本季度末月产能 391,000 片 8 吋等值晶圆。总体产能利用率为 84.1%。

华虹半导体总裁兼执行董事唐均君先生对2023年第四季度以及全年业绩评论道:

“华虹半导体2023年第四季度销售收入为 4.554 亿美元,单季毛利率为 4.0%,达到指引。2023年全年实现销售收入 22.861 亿美元,全年毛利率为 21.3%。”

“2023 年市场形势低迷,对全球半导体产业来说是极富挑战的一年。但随着产业链去库存的持续,以及新一代通信、物联网等技术的快速渗透,近期半导体市场已出现提振信号,公司与之相关的图像传感器、电源管理等产品均在第四季度有较好的表现。为了进一步满足中长期市场需求,公司加快产能扩充速度,坚持多元化特色工艺平台技术研发,以提高产品供应能力和市场响应速度。截至2023年第四季度末,公司折合八英寸月产能增加到了 39.1万片。同时,公司的第二条十二英寸生产线建设也在按计划推进中,预计将于年底前建成投片。”

唐总继续讲道:“华虹半导体始终坚持技术创新,在研发方面投入了大量资源,积极推进新工艺平台的研发和现有工艺平台的优化和提升。此外,公司还积极与国内外上下游企业建立战略合作,加强产业链整合,积极开拓新兴市场。在新的一年里,公司将继续为客户提供更优质的技术和服务,聚焦汽车、光伏、消费产品升级等新成长市场,实现可持续发展,巩固特色工艺晶圆代工领域的领先地位!”

本文来源于“旺财芯片”微信公众号;智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP