兴证国际(06058):业绩高弹性增长 低估值攻守兼备

在2023年市场震荡下行的环境之下,券商行业可谓一路风高浪急,但高质量发展路上的颠簸中,有风有雨也有晴。从外部环境来看,由于美联储降息进程可能低于此前市场预期,市场波动性将加大,但目前A股和港股市场估值处于历史性低位,市场情绪可能已经过度悲观。因此,业务结构均衡、经营质量稳健的券商攻守兼备,成为市场关注的重点。

2023年,兴证国际(06058)业务高质量发展持续兑现。期内,公司营收为5.43亿元(单位:港元,下同),同比增加110.6%;公司普通股持有人应占溢利5456.43万港元,同比增长3.52亿元,每股盈利0.0136港元。

公告称,扭亏为盈主要归因于集团财富管理、交易及投资收入等核心业务的收益增长,同时,日益提升的内部管理能力和审慎的风险管理措施,不断优化集团的资产质量,有效地降低了集团成本。

数字是最好的试金石。资本市场上,兴证国际绩后涨幅超4.7%,截至发稿,公司总市值约为8.04亿港元。考虑到当前仅0.26的市净率,外加基本面稳健、优质流动资产及当前板块估值和机构配置位于历史低位所构成的安全垫,兴证国际攻守兼备彰显配置价值。

轻重资资产业务均衡布局 驱动盈利质量向上

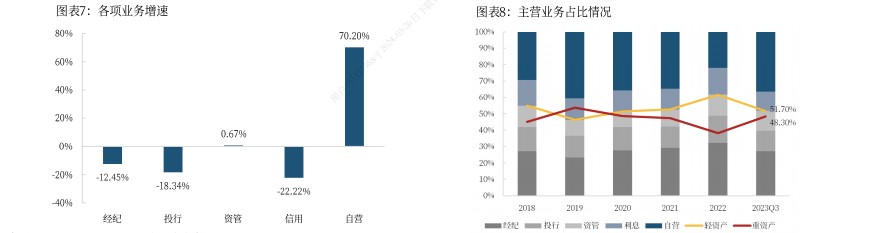

从市场发展来看,2022年以前,市场活跃度较高,投资者对资管产品需求提升,注册制逐步落地,中小企业上市通道逐步畅通。2018年至2022年,券商主营业务收入中,轻资产业务占比持续提升。2022年以来,市场活跃度持续下行,叠加2023年下半年股权融资节奏的放缓,轻资产业务占比显著下滑,重资产业务强势修复、快速增长,在券商主营业务中占比达48%。

兴证国际的业绩表现,基本与行业发展趋势相同。期内,公司能实现营收翻倍增长,与自营业务投资收入的强劲增长有关。

2023年,金融产品及投资业务实现营收3.46亿元,占总营收比例约为64%;经纪业务营收为1.11亿元,占总营收比例约为20%;企业融资、保证金融资及资产管理分别实现收入4083万元、3027万元及1502万元,占营收比例分别为8%、6%及2%。金融产品及投资业务强势复苏,一跃成为兴证国际第一大业务,与经纪业务合计贡献超八成收入。可见,轻重资产业务均衡布局,有助于提升兴证国际的业绩韧性和长期空间。

细分来看,各大业务发展亮点频现。

就经纪业务而言,尽管受到市场活跃度影响,但公司及时调整业务策略,升级转型财富管理业务,借助两地全面通关有利条件,推动保险、产品等多元化私人财富管理业务发展,实现一定突破。截止2023年底,公司已上线丰富的金融产品,实现保险经纪业务收入703万元,同比增长超过10倍。经纪业务向财富管理转型,显示公司业务能力愈发专业化。随着财富管理服务生态的建构和升级,有助于兴证国际进一步打开成长空间。

再看企业融资业务,核心业务指标排名整体保持行业前列。截至2023年末,公司证券的配售、包销及分包销佣金收入为2969万元。根据彭博数据,集团全年完成债券承销业务100笔,债券承销金额为12.18亿美元,在中资券商排名第10位。其中,福建地区中资境外债承销额排名全市场第3名。同时助力16单境外绿色债券项目落地,绿色债承销规模达约5.84亿港元,为绿色低碳产业发展引入远远不断的金融活水。长远来看,公司的企业融资业务有望长期受益于资本市场改革,凭借广泛的客户基础和良好的承揽承做能力,该业务有望长期保持增长趋势。

资产管理业务发展来看,期内,资产管理产品数量30只,管理规模62亿港元。其中,固收类旗舰产品CISI Stable Growth Bond Fund SP保持稳健的回报,成立至今收益率25.2%。

保证金融资业务方面,期内,公司持续优化客户结构,压缩低质量有抵押保证金贷款融资规模,资产质量得到大幅优化,保证金融资业务收入同比上升0.56%。

金融产品及投资业务上,公司始终贯彻稳健审慎投资原则,严格筛选投资标的池,严格遵守本集团各类风险限额,本年度新增权益投资,并抓住市场机会,择机加大债券投资规模。2023年,公司固定收益投资回报率大幅跑赢市场对标指数收益率(彭博巴克莱中资美元债指数)。截至2023年底,金融产品及投资收入同比增长7265.53%,展示公司强劲的资本实力和投资能力。

纵观行业整体业绩表现,投资自营业务成为券商业绩胜负手。风险指标的优化引导资金流向权益市场优质标的,同时促进做市业务、衍生品业务、跟投等业务进一步发展。同时,随着资本市场回暖,自营业务有望持续实现业绩增长。

兴证国际坚持中性偏稳健的风险偏好,兼顾风险与收益平衡,强化自上而下的宏观策略研究对投资组合风格及行业配置的驱动,更着眼于降低组合波动及增强抵御外部宏观因素冲击的能力。同时提升资产运用能力和效益,深化业务创新,推进境外衍生品业务发展,自营业务有望持续贡献业绩增量。

长期来看,轻重业务的多元均衡布局,可以实现协同合作,甚至实现“一鱼多吃”,提升业务附加值,削弱市场波动对业绩的影响。

财务韧性凸显 静待券商板块估值修复

业绩强势增长的同时,兴证国际的财务韧性凸显。

2023年,兴证国际加强资金运筹管理,完善资产负债配置,不断强化流动性风险管控。2023,公司整体流动性状况表现良好,各持牌子公司速动资金指标持续符合监管要求,优质流动资产充足。截至2023年底,公司资产达165.52亿元,同比增长32.71%。

2023年5月,兴证国际正式被纳入MSCI香港微型股指数,充分彰显了资本市场对公司增长潜力的认可及未来发展前景的信心。

近几年,证券行业接连推出科创板、REITs、北交所、全面注册制等改革政策,资本市场改革进展快速。长期来看,随着国内大循环、国内国际双循环新发展格局的加快打造,资本市场枢纽地位日益提升,我国证券业仍处于快速发展的历史机遇期,资本市场的发展和金融体系改革开放都将为行业提供更为广阔发展空间。

全面注册制改革牵引下,多层次资本市场建设愈发清晰、资本市场基础性制度短板不断补齐、投资端能力建设加快提速,零售、机构、企业三大类客户业务机会全面涌现,证券业将呈现出服务综合化、发展差异化、竞争国际化和运营数字化的发展态势,为行业的高质量发展奠定坚实基础。

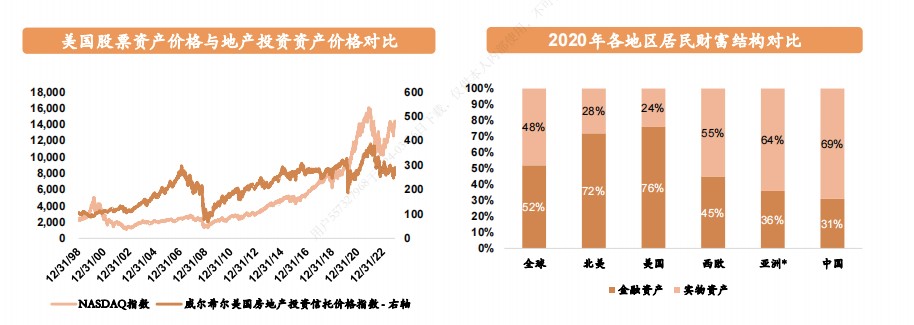

增长空间方面,资本市场有望成为承载地产资金的大类资产,证券市场具有长足发展空间。需求见顶和房住不炒两大背景下,地产的投资属性逐步减弱,地产将回归居住本质,这将带来投资性资金的外溢。参考美国2008年房地产泡沫前后地产资产和资本市场的走势,这一迁移过程带动美股出现十年长牛。从大类资产配置的角度理解,我国居民金融资产配置比例仅31%,远低于全球平均水准,金融资产加配空间较大。

智通财经APP认为,当前资本市场政策红利高速释放,内部风险有序化解,外部环境趋于稳定,券商板块处于政策景气周期开端、静待红利兑现释放。随着政策红利兑现,市场整体交投活跃度的提升,推动市场成交量和两融规模余额回升,进而带动整体经纪和两融业务收入的超预期增长,券商业绩有望持续修复提升。

兴证国际一方面加强本集团内部各业务线的协同配合,提升盈利能力;另一方面加大与兴业证券集团的协同,继续贯彻落实“双轮联动”及“大协同”战略,打造境内外联动的国际化专业平台,形成内外发展的良性双循环新发展格局,有望受益于行业高质量发展趋势。资本市场来看,券商板块当前估值安全边际高,估值具备较大提升空间。兴证国际作为业绩高弹性标的,有望成为资金重点关注对象。

综上所述,兴证国际持续夯实基本功,均衡布局轻重资产,助力业务规模和盈利能力迈上新台阶。短期来看,业绩高弹增长会成为短期行情催化因素,助力公司资本市场表现。长期来看,券商行业具备长足发展动力,兴证国际注重业务协同发展,财富管理业务转型正当时,成长能力突出,加之背靠兴业证券,股东实力强劲,有望受益于行业发展趋势,估值实现稳步修复。

扫码下载智通APP

扫码下载智通APP