中信建投:十个问题看清白电年报和一季报

智通财经APP获悉,中信建投证券发布研究报告称,年报和一季报披露完成,白电行业取得亮眼的增长,收入端整体实现稳健增长,毛利率提升、费用率稳定,23年净利润增速创下疫情后新高。分解收入驱动因素:23年白电分品类和分内外销增速较为均衡,中国企业海外增速远超外国同行;分公司看,二线品牌整体利润CAGR高于一线白电,背后体现出行业竞争格局缓和二线标的自身经营改善。复盘2024年白电行业股价表现,估值和业绩双击,一方面行业业绩稳健,既有出海的希冀,也有短期国内以旧换新政策的催化,另一方面股息率相对可观,白电板块综合吸引力显著增强。

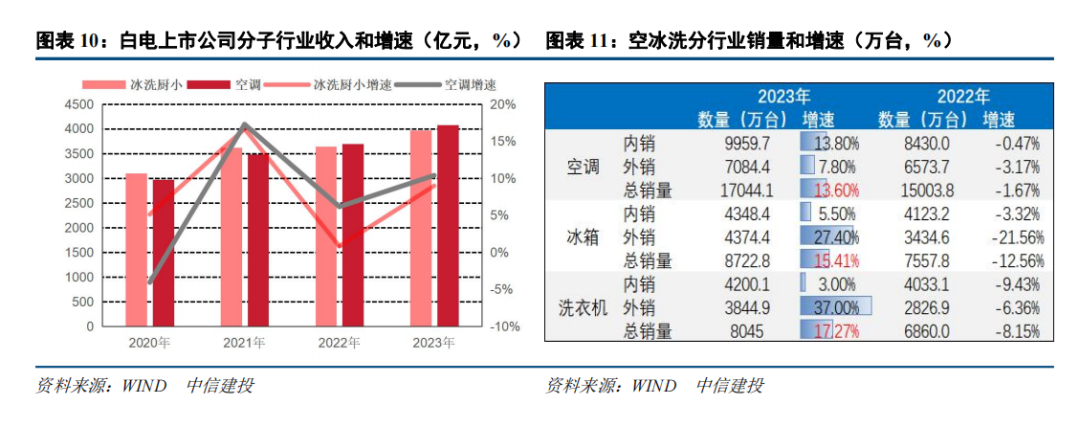

Q1:收入增长驱动力来自哪里?

白电各品类增长相对均衡,空调略高于冰洗厨小板块,空调行业的增长主要依靠内销,冰洗国内需求较为平稳,增长主要依靠外销拉动。23年内外销增速均衡,但下半年外销加速明显。

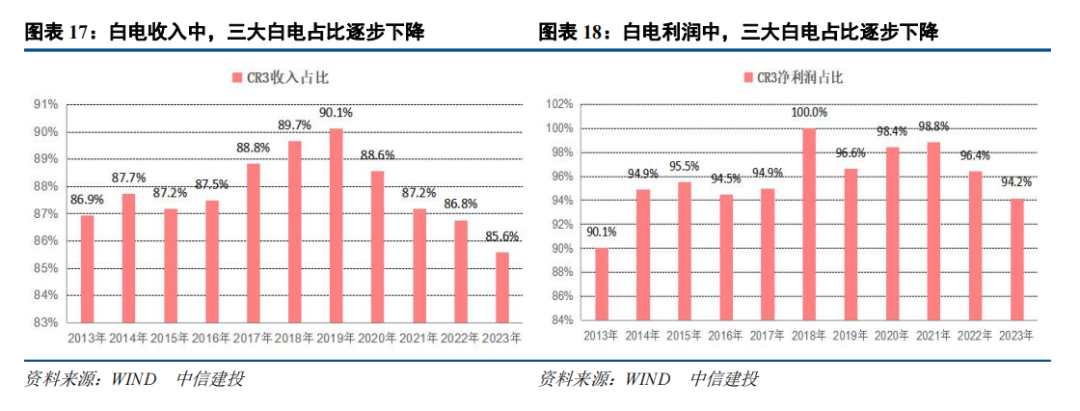

Q2:一线白电和二线白电表现有何差异?

二线白电收入和利润均高于一线,CR3占比呈下降态势。背后原因,既有龙头对盈利的追求下竞争缓和,也有二线标的在学习效应下,加强变革带来的增益。

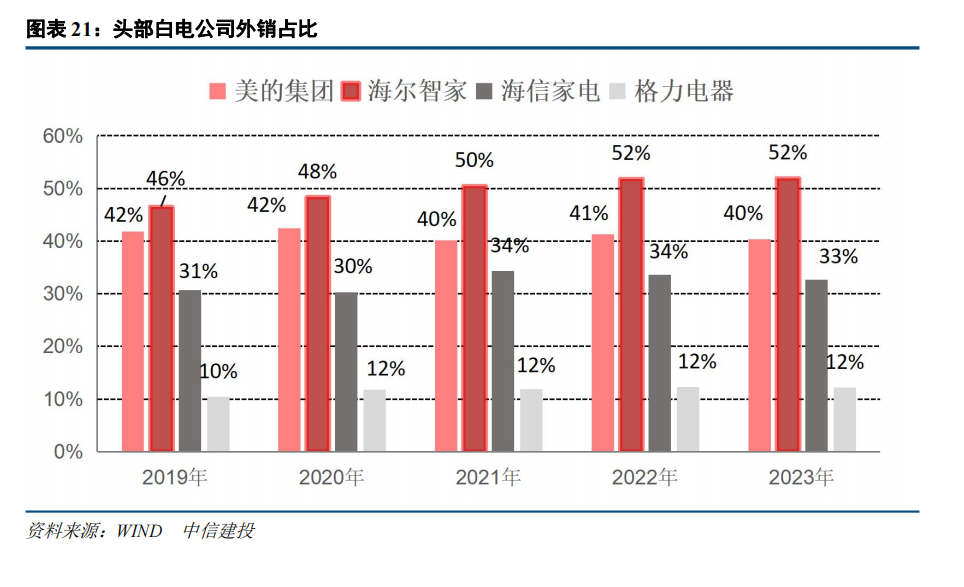

Q3:海外收入表现如何?头部白电出海战略落地成色几何?

近年来中国白电企业海外增速持续高于海外友商,竞争力不断强化。美的从组织架构到职能条线的全方位海外落地,海尔发挥品牌优势,精耕细作;海信加速提升海外自有品牌影响力,深化本地化建设;美菱国内制造力外溢,海外另辟蹊径。

Q4:国内渠道在发生什么变化?高端品牌表现如何?

美的主打DTC转型,海尔力推场景化销售,海信不断构建自己的专卖店体系,格力推进渠道扁平化,高端品牌增速有所回暖。

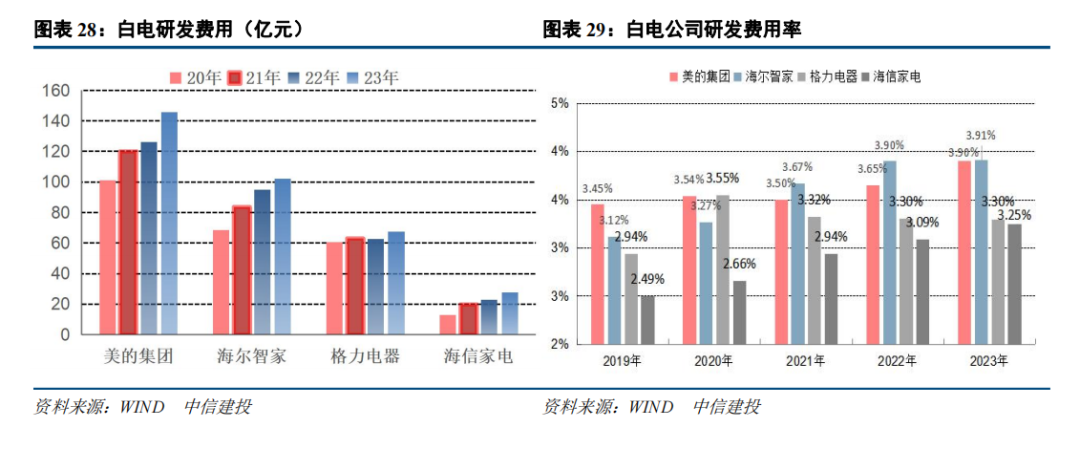

Q5:研发投入哪家强?

美的集团研发投入不断增长,依然保持着行业最高的研发投入金额;海尔近年来在研发上加大投入,2021年开始,研发费用率保持着行业最高水平。

Q6:盈利能力上升背后的原因如何分解?

净利率看上市白电整体实现了连续9个季度正向变动,主要是毛利率提升的驱动,背后原因1)原材料成本整体平稳;2)竞争格局较好,龙头企业的诉求更多在利润提升。

Q7:白电现金流分化背后的原因?

Q1美的现金流良好,格力和海信家电现金流下降主要是销售商品的现金比例降低,但仍在健康水平。

Q8:后续分红率有提升空间吗?

白电公司的经营活动现金流量净额基本是净利润的一倍多,并且账上货币资金充裕;短期看白电公司并未有大幅资本开支,预计分来分红率仍将上行。

Q9:如何预判以旧换新活动影响?

政府搭台,企业唱戏,原来需要做宣传的营销费用,因为国家和省政府层面统一的宣传而达到了节省。企业则可以将节省部分营销费用转化为直接消费补贴。美的和格力的以旧换新补贴,并不会影响其利润率。

Q10:近期白电板块表现如何归因?

后续如何看?2024年板块上涨伴随着估值和业绩的双重提升。白电行业的业绩稳健,既有出海的希冀,也有短期国内以旧换新政策的催化,叠加股息率的吸引。2024年尽管伴随估值扩张,但是一线标的估值提升相对有限,并未出现显著高估,未来仍有机会。

扫码下载智通APP

扫码下载智通APP