中指研究院:上半年房地产融资规模仍在下降 白名单机制成果显现

智通财经APP获悉,中指研究院发文表示,2024上半年房地产融资政策主要聚焦于银行信贷端,发挥“白名单”和经营性物业贷作用,满足开发项目的合理融资需求和偿债需求。因此,开发到位资金中国内贷款同比降幅有所收窄,但融资总规模仍在下降通道,信用债、海外债、ABS各渠道均继续下滑,发债民企数量减少。销售仍在深度调整的情况下,融资状况难言好转,且资金供需两端都将趋冷。预期信用债在政策支持下仍将保持一定活跃度,有底层资产支持的CMBS/CMBN、类Reits仍将保持较高发行占比。

一、政策走向:建立房地产融资协调机制,出台经营性物业贷新规,从信贷端积极支持房企融资

建立房地产融资协调机制

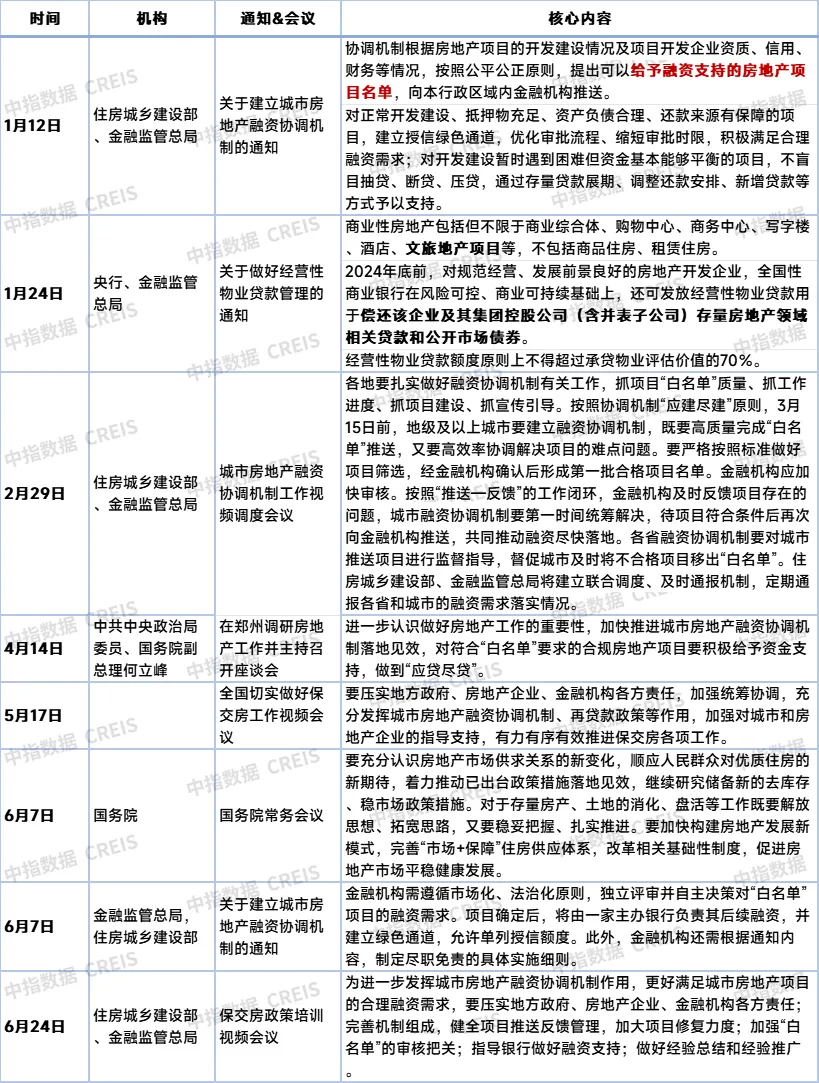

2024年上半年,监管部门建立房地产融资协调机制,并反复强调完善机制、紧抓落实。1月12日,住建部、金融监管总局要求各地级及以上城市建立房地产融资协调机制,搭建政银企沟通平台,推动房企与金融机构精准对接。2月、4月、5月、6月,国务院、住建部、金融监管总局等部门在多个会议、通知中均强调房地产融资协调机制,上半年监管部门逐步完善机制组成,强调要压实地方政府、房地产企业、金融机构各方责任,进一步发挥城市房地产融资协调机制作用,更好满足城市房地产项目的合理融资需求。

“白名单”机制对改善房地产企业信贷端资金流入起到了一定作用。据国家金融监督管理总局介绍,截至5月16日,商业银行已按内部审批流程审批通过了“白名单”项目贷款金额9350亿元。金融监管总局还会加大工作力度,一方面支持存量融资合理展期。截至3月末,房地产开发贷款展期余额同比增长147%,对存量的房地产贷款继续延长贷款期限。另一方面,积极做好房地产新增信贷投放。今年一季度,商业银行新发放房地产开发贷款9636亿元,新发放个人住房贷款1.3万亿元,比去年第四季度均有较大增长。

放宽经营性物业贷适用范围、使用范围

1月24日,央行、金融监管总局联合印发《关于做好经营性物业贷款管理的通知》。监管首次对商业银行经营性物业贷款业务进行明确,明确经营性物业贷款的定义,并将商业性房地产范畴扩围;同时明确贷款额度和贷款期限等内容,拓宽资金用途,扩大经营性物业贷款使用范围。经营性物业贷款发放强调科学区分房地产开发企业与集团控股公司风险,延续了此前支持房企融资政策。经营性物业贷款可投向商业性房地产范围扩大至文旅地产;同时承贷额度有所提高,有助于提升房企可贷资金规模,增加房企可支配资金。

经营性物业贷新规进入落地阶段,对部分拥有持有型物业的房企增强流动性起到了一定作用。4月,据人民银行上海总部消息,该机构联合国家金融监督管理总局上海监管局组织召开上海经营性物业贷款集中签约会议,8家沪上主要商业银行以及12家房地产企业参会,签约贷款金额达到146亿元,经营性物业贷规模持续扩大。获得经营性物业贷的房企包括龙湖、张江集团、大华集团、南丰、美地芳邻等,参与签约的公司以民营房企为主。3月,龙湖以经营性物业贷提前9个月兑付46.1亿元CMBS。3月,万科旗下深圳印力中心获取35.9亿经营性物业贷,用于赎回2026年到期CMBS。

表:2024年上半年房地产融资政策摘要

二、融资规模:降幅扩大,信用债仍为绝对主力

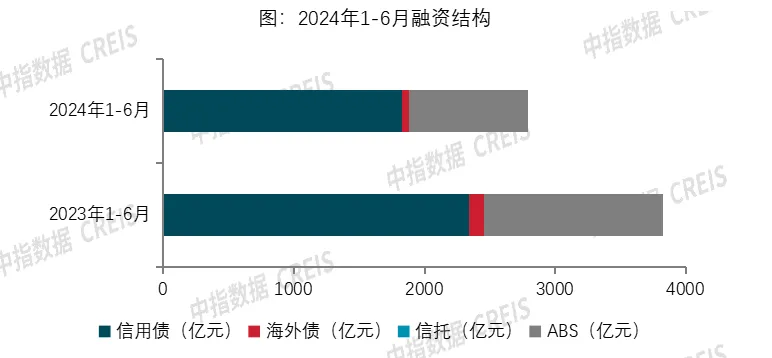

2024年1-6月,房地产行业共实现债券融资2791.6亿元,同比下降26.9%,降幅较上年有所扩大。其中信用债同比下降21.9%,海外债下降54.8%,ABS下降33.3%,各渠道同比均出现下降,其中海外债锐减,信用债仍为融资主力。

数据来源:中指数据CREIS

从房地产开发企业到位资金来看,规模同比下降超两成,降幅扩大,其中,国内贷款和自筹资金同比降幅收窄、占比提升。2024年1—5月份,房地产开发企业到位资金42571亿元,同比下降24.3%,同比降幅较上年全年扩大10.7个百分点。其中,国内贷款6810亿元,下降6.2%,同比降幅较上年全年收窄3.7个百分点,占比为16.0%,比上年同期增加3.8个百分点;利用外资11亿元,下降20.3%,同比降幅较上年全年收窄18.8个百分点;自筹资金14816亿元,下降9.8%,较上年全年扩大9.3个百分点,占比为34.8%,较上年全年增加1.9个百分点;定金及预收款12584亿元,下降36.7%,较上年全年扩大24.8个百分点,占比为29.6%,较上年全年下降4.3个百分点;个人按揭贷款6191亿元,下降40.2%。较上年全年扩大31.1个百分点,占比为14.5%,较上年全年下降2.3个百分点。受“白名单”政策利好,国内贷款降幅收窄,但受销售下滑影响,定金及预收款、个人按揭贷款降幅显著扩大。

三、融资结构:信用债发行占比提升,海外债、ABS下降

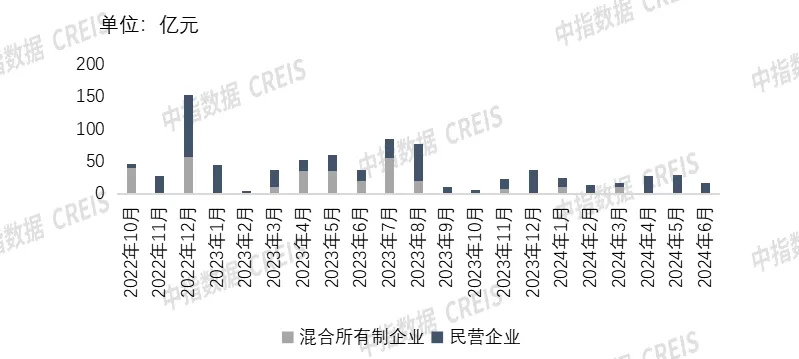

信用债:民企发债范围收窄,期限缩短

2024年1-6月,房地产行业信用债发行规模为1827.3亿元,同比下降21.9%,占债券融资规模的65.5%,较上年同期上升4.2个百分点,为主要融资渠道。从单月来看,一季度,信用债发行规模相对较高,3月发行规模达到500亿以上的相对高位,二季度信用债发行规模整体呈下降趋势,5月发行规模刚过百亿,6月发债规模回升至超200亿元。

平均发行期限2.9年,较上年同期下降0.3年,期限明显缩短。其中发行期在1年内和3年以上的占比22.2%、43.7%,比上年同期增加3.1、0.9个百分点,短债占比和长债均有所提升。混合所有制和民营房企发债平均期限为2.36年,央国企则为2.94年,混合所有制和民营房企发债期限明显偏短,仅新城、新希望地产等少数民营房企发行了3年以上债券。

从发行结构来看,信用债的发行主体以央企、地方国企为主,今年上半年国央企发行占比超90%,与去年同期有所提升。从单月来看,4月-5月,混合所有和民企信用债发行规模小幅提升,发行量处于2024年以来较高水平,单月发行规模超25亿,但发行范围仍局限在部分经营相对稳健的民营及混合所有制企业,发行企业家数仅为5家,较上年同期明显下降。

图:滨江集团和绿城中国2023H1与2024H1浙江市场业绩对比

数据来源:中指数据CREIS

海外债:零星发行,债券期限缩短

2024年1-6月,海外债发行规模仅为50.1亿人民币,同比大幅下降54.8%,降幅较上年扩大,占总融资规模的1.8%,较上年同期下降了1.1个百分点;平均发行期限2.40年,发行期均为3年以下,期限有所缩短。从单月来看,5月均无新发行债券,其余月份仅有个别优质企业有能力发行海外债。海外债融资渠道极不稳定、几近关闭。

今年以来,中梁、奥园等房企采用完成债务重组,暂缓短期偿债压力。上半年通过交换要约重新上市的海外债余额超250亿元,其中奥园海外债展期超过5年。

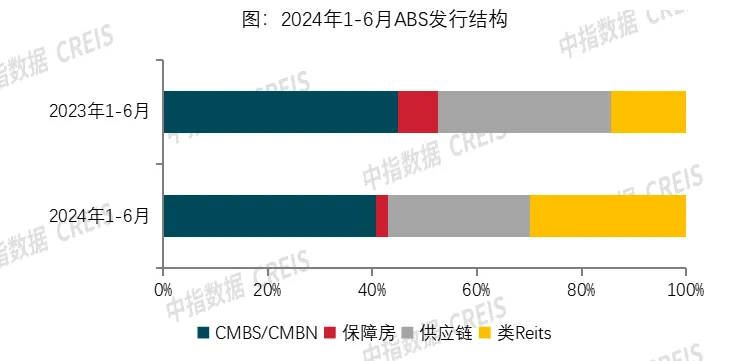

ABS:融资规模占比下降,类Reits、CMBS/CMBN为主要品种

2024年1-6月,ABS融资规模为914.2亿元,同比下降33.3%,占总融资规模32.7%,较上年同期下降3.1个百分点;平均发行期限为8.7年,期限明显延长。从单月来看,上半月ABS发行总体处于低位,2-4月,月均发行规模不足150亿元。

从发行结构来看,商业地产抵押证券为发行主力,发行占比达40.7%。类Reits发行占比迅速提升,占比达30.0%,较上年提升超10个百分点。类Reits底层资产细分涵盖了消费基础设施、租赁住房、零售物业、办公物业、酒店等,其中,消费类基础设施是占比最高的品类,为34.6%。2023年末,金茂、华润、印力、物美等首批消费基础设施REITs获批,在2024年上半年发行成功,其中,华夏华润商业REIT募集资金高达69.02亿元,为最大的一只,以青岛万象城为底层资产,以发行价计算预计2024年现金分派率为4.94%。

数据来源:中指数据CREIS

股权融资:个别房企完成定增、配股

2024年上半年,中交地产、陆家嘴等上市房企完成A股定增,募集资金净额分别为4.38、17.97亿元。中交地产募集资金拟用于项目开发建设,陆家嘴募集资金拟用于购买优质地产项目。其中,中交地产募集资金腰斩,由原计划24.8亿元下降至4.38亿元,募投项目也出现了减少。2024年上半年,粤港湾控股、中国上城、北大资源等内地在港上市房企完成增发配股,募集资金总额分别为890万港元、9872万港元、3420万港元。

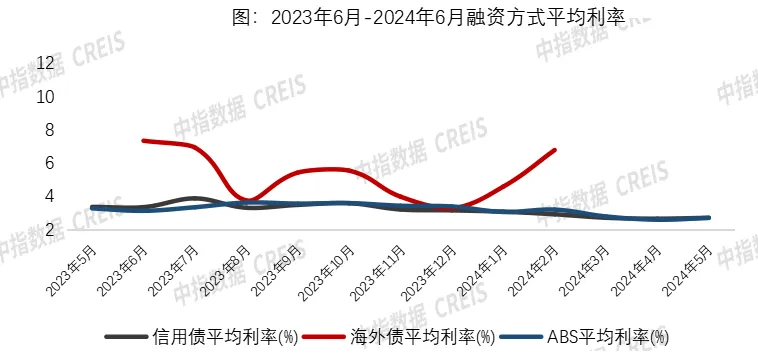

四、融资利率:各渠道融资成本均下降

2024年1-6月行业平均融资利率为3.10%,同比下降0.7个百分点。受近期高成本的海外债融资规模下降、ABS发行结构改变、整体利率下降等多重因素影响,行业平均融资成本明显下降。其中信用债平均利率为3.03%,同比下降0.62个百分点;海外债平均利率为5.6%,同比下降1.66个百分点;ABS平均利率为3.09%,同比下降0.66个百分点。

数据来源:中指数据CREIS

五、到期债务:仍有一定偿债压力,三季度仍有偿债高峰

截至2024年6月末,2024年下半年尚在存续期的债券余额为3168.4亿元,其中信用债占比71.7%,海外债占比28.3%;一年内到期余额为7205.4亿,其中信用债占比69.8%,海外债占比30.2%,境内债务偿债压力较大。三季度为仍为偿债高峰,7月、8月单月到期余额超七百亿。

近期,中海、万科、苏高新集团等房企全额赎回部分信用债,分别赎回35.6亿元、33亿元、10亿元。其中,万科自2022年12月起,多次行使赎回选择权,全额赎回尚未到期的信用债,累计金额超过80亿元。赎回尚未到期的债券是一种有效的债务管理手段,它可以通过提前偿还短债来优化债务结构、管理债务规模,可以拓展其他融资渠道或发行新债降低融资成本,也能够向投资人、债权人、公众展示公司流动性。

表:债券到期余额统计

*按2024年6月末汇率换算为人民币

数据来源:中指数据CREIS

结语

2024年上半年,新房销售表现较弱,重点100城新建商品住宅销售面积同比下降约四成,6月由于基数回落叠加政策效果显现,成交面积同比降幅收窄至约两成。TOP100房企销售总额为20834.7亿元,同比下降41.6%,降幅较上月继续收窄3.8个百分点。销售仍在深度调整的情况下,融资状况难言好转,且资金供需两端都将趋冷。预期信用债在政策支持下仍将保持一定活跃度,有底层资产支持的CMBS/CMBN、类Reits仍将保持较高发行占比。

扫码下载智通APP

扫码下载智通APP