兴业证券:全球股市剧震 A股如何应对?

智通财经APP获悉,兴业证券发布研究报告称,7月以来,以日本为首的全球市场迎来快速下跌,8月5日全球资本市场更是遭遇“黑色星期一”。短期维度来看,考虑到中国资产在外资的头寸占比较低、且A股也不属于套息交易范畴中,叠加估值便宜,A股短期大概率相对全球将有显著的超额收益。中期维度来看,8-9月中国资产将面临更为有利的流动性环境。当前美国经济已显疲态,后续若美国经济快速回落,基本面走势与美国相背的中国资产性价比将进一步显现,配置盘资金也有望回流。

一、如何理解全球市场剧震?

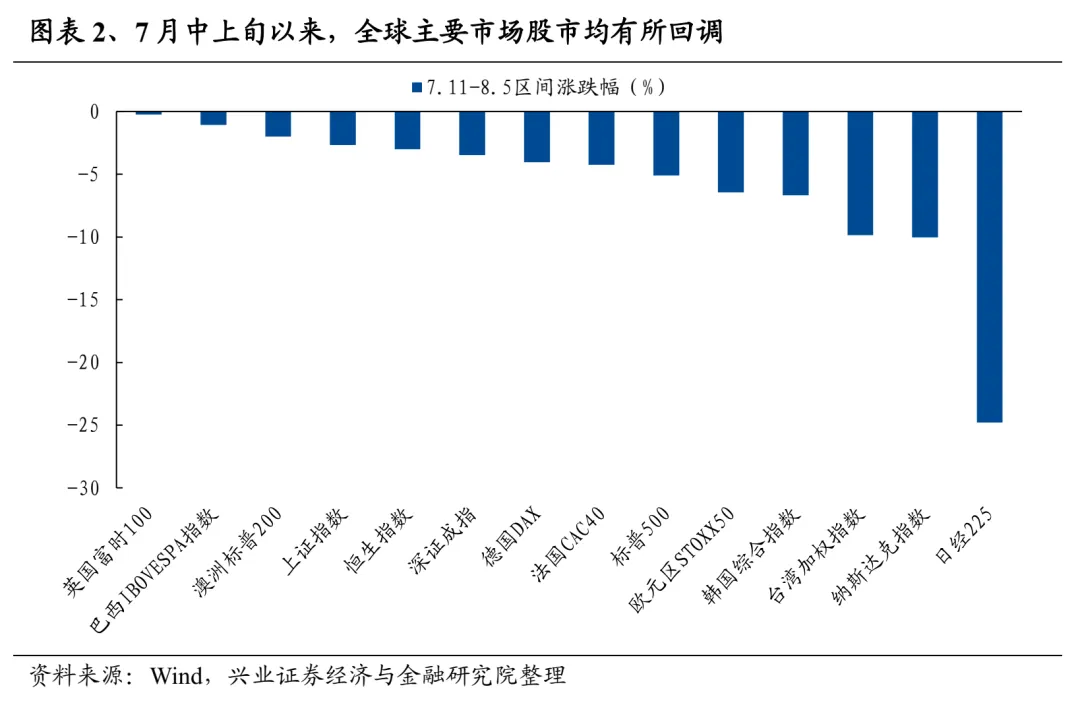

7月中上旬以来,以日本为首的全球市场迎来快速下跌。7月11日-8月5日,日经225指数下跌超25%,8月5日,日股更是出现多次熔断。此外,同期全球市场均迎来显著调整。

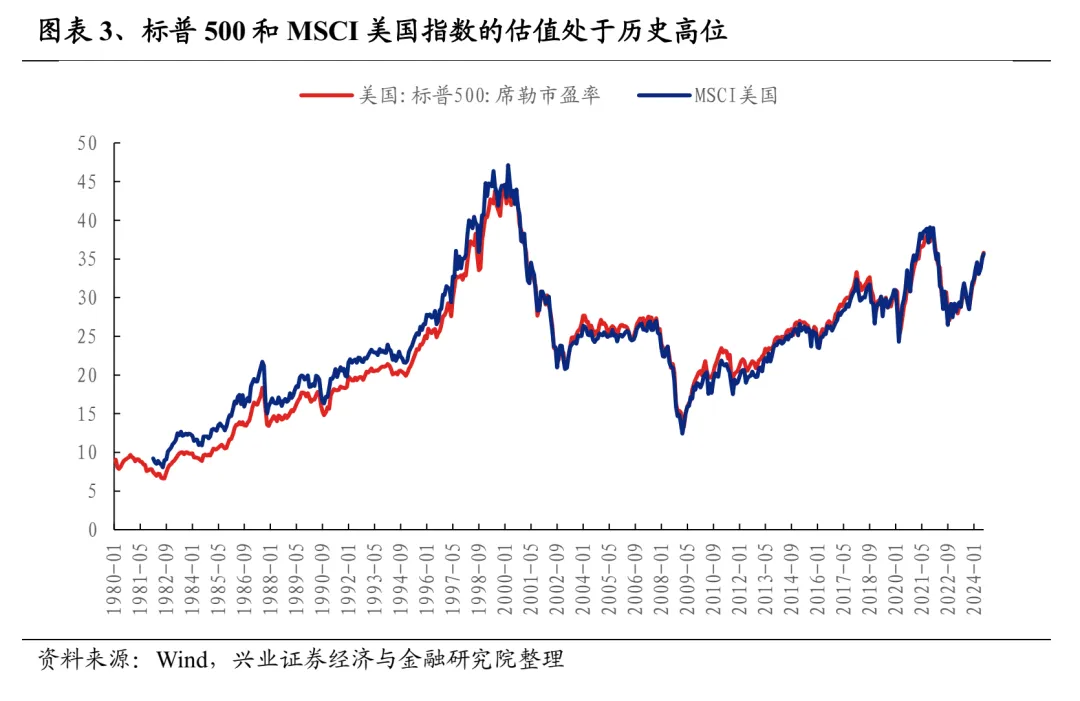

第一,本轮全球资本市场波动放大的本质还是在于估值偏高、交易过于拥挤。以美股为例,截至7月底,标普500和MSCI美国指数的席勒市盈率均处于2010年以来90%以上的较高分位数水平。此外,全球资金的仓位都过于集中在美国科技龙头中,做多美国科技巨头连续17个月被视为为全球最为拥挤的交易。

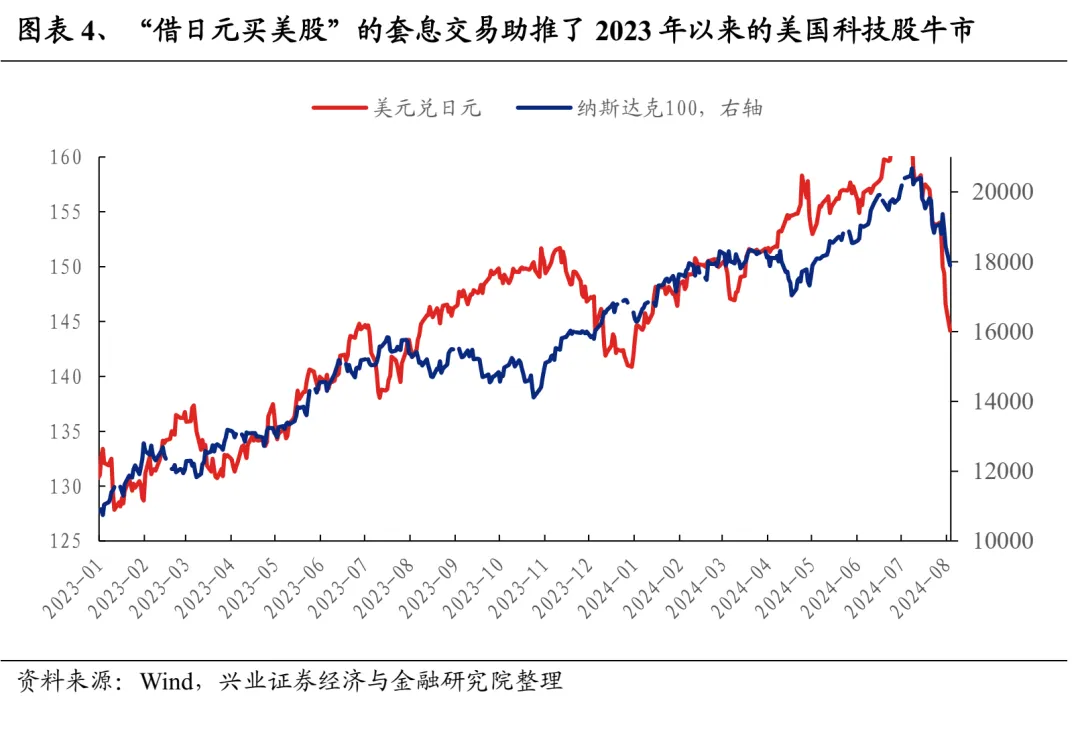

第二,套息交易的逆转是导致全球股市剧烈波动的“导火索”。

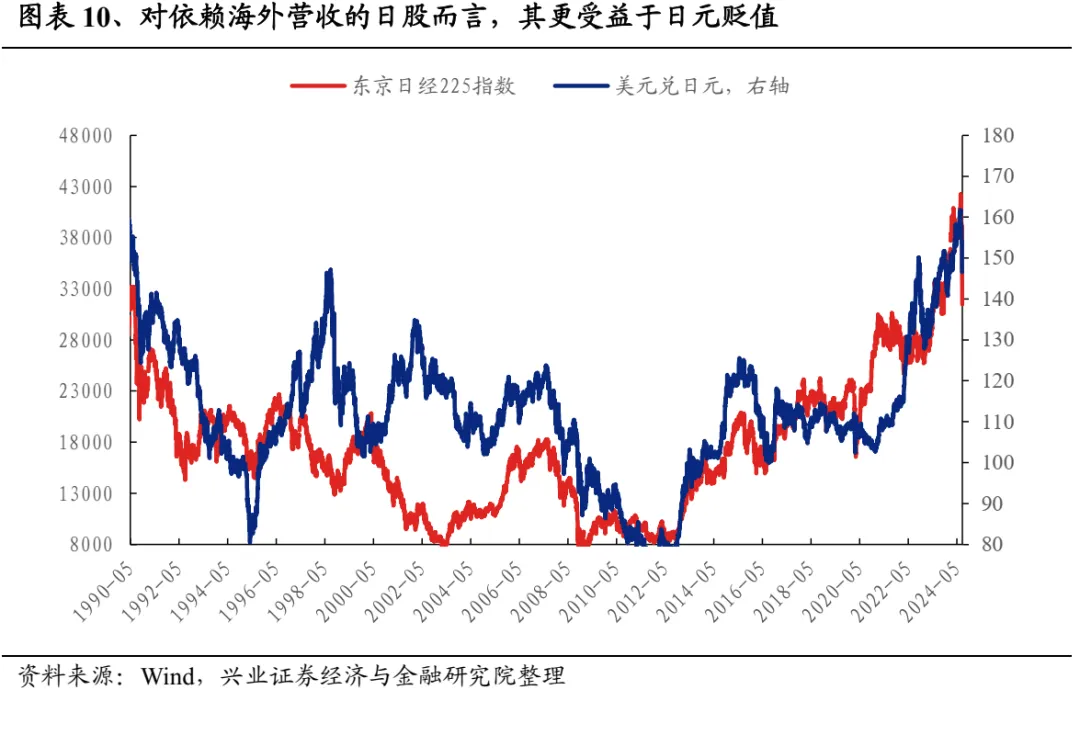

由于日本境内利率较低且日元贬值预期较强,市场倾向于借入日元,换成美元等高息货币后再购买以高息货币计价的相关资产,例如美股等。而过去两年,这类资金大多投向了美国科技龙头,所以我们也可以看到美元兑日元汇率和纳斯达克100指数相关性较强。

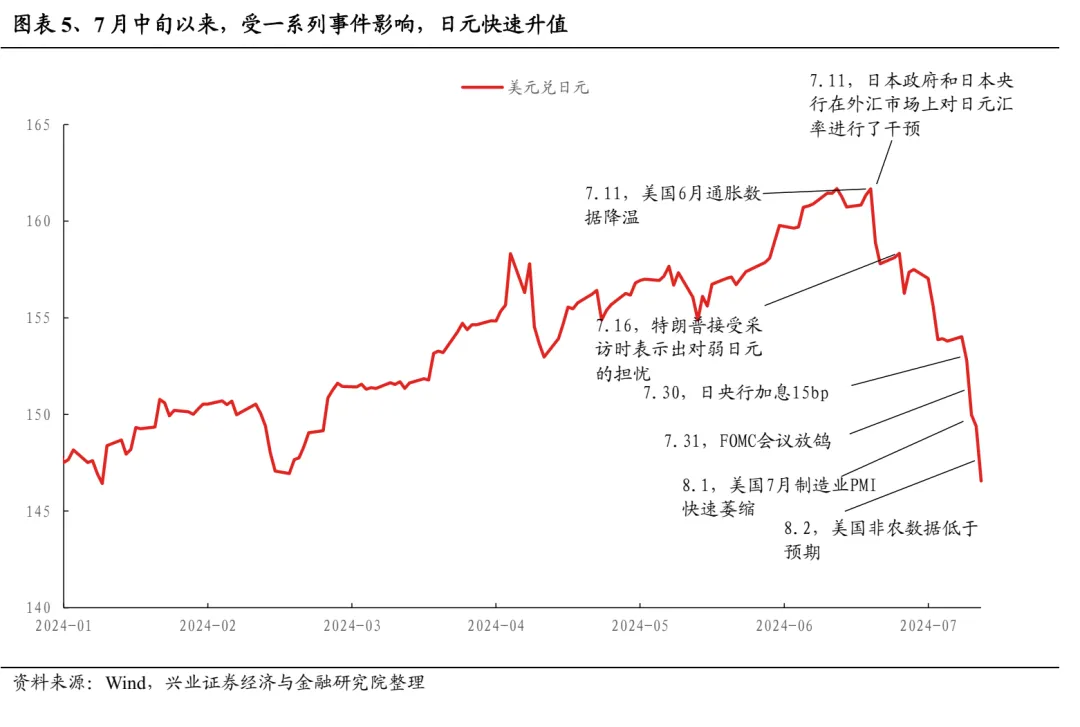

但是随着7月11日美国6月CPI数据显示通胀降温、7月16日特朗普倡导弱美元,叠加同期日本当局开始干预外汇,日元逐渐开始升值,日元空头头寸开始回落,套息交易逐渐开始收缩,全球市场也转为震荡。至7月底,日央行略超预期地加息15bp,FOMC会议偏鸽派并暗示9月降息,8月初公布的制造业PMI和美国非农数据又再度低于预期,经济走弱和降息的预期导致美债利率和美元指数快速下行,日元迎来大幅升值。

而伴随着日元升值,叠加美股调整,套息交易中所包含的资本利得利差收益和汇兑收益快速收缩,导致此前市场流行的日元套息交易迎来逆转。而在套息交易平仓的过程中,一方面抛售美元资产将使美元资产贬值、压缩资产和负债端的收益并加剧日元的被动升值压力,另一方面买入日元又将降低汇兑收益并导致日元升值,收益被双重挤压后,就会触发更多的套息交易平仓,所以出现了日元的自我强化式的升值以及高息货币计价资产的负反馈的下跌。并且,由于日本杠杆率偏高,若市场调整幅度过大,又将导致触发保证金的追加,那么就需要再进一步卖出高息资产以换取用于补充保证金的流动性,资产端的抛售压力又会进一步被加剧。

随着套息交易的逆转趋势不断强化,资金快速从美元高息资产回流至日元,甚至可能已经演变为资金恐慌式抛售的踩踏行为,前期过于拥挤的做多美国大盘科技龙头的策略已逐渐遭到“反噬”。

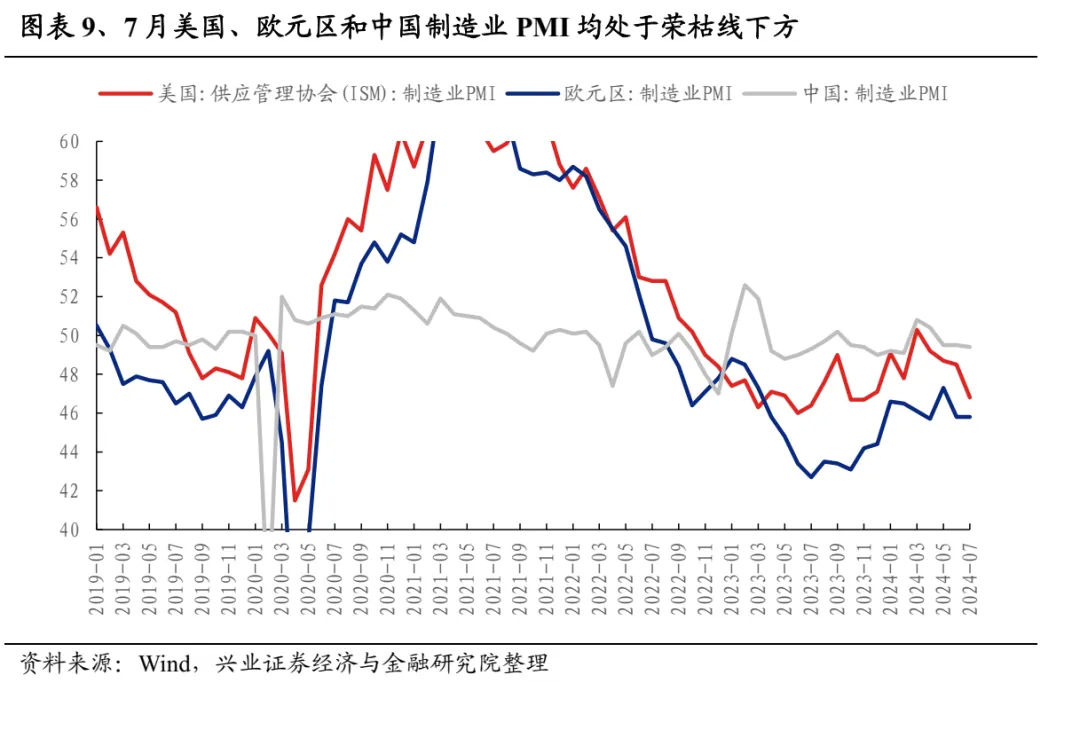

第三,全球经济下行压力增大,尤其是美国经济快速放缓,导致企业盈利面临不确定性。随着上周公布的美国制造业PMI和非农数据显示美国经济疲态逐渐显露,叠加中国和欧元区的PMI长期处于荣枯线下方,市场对于全球经济的下行预期增强,进而担忧预期过高的上市公司业绩能否持续兑现。尤其是对于依赖海外营收的日股而言,外需收缩叠加日元升值,企业盈利的不确定性或将提升。

第四,美国部分科技龙头Q2业绩及Q3指引不及预期,使全球投资者对AI产业的进程有所担忧。美国科技龙头大幅提升AI相关资本开支,但其营收和净利润的预期提升幅度却相对较慢,导致市场逐渐开始担忧人工智能的回报周期和预期收益率。例如微软二季度营收为518.7亿美元,低于分析师预期的524.5亿美元,同比增长12%,创2020年9月以来最低增速;净利润167.4亿美元,同比增长2%,同样也是近两年增速新低。

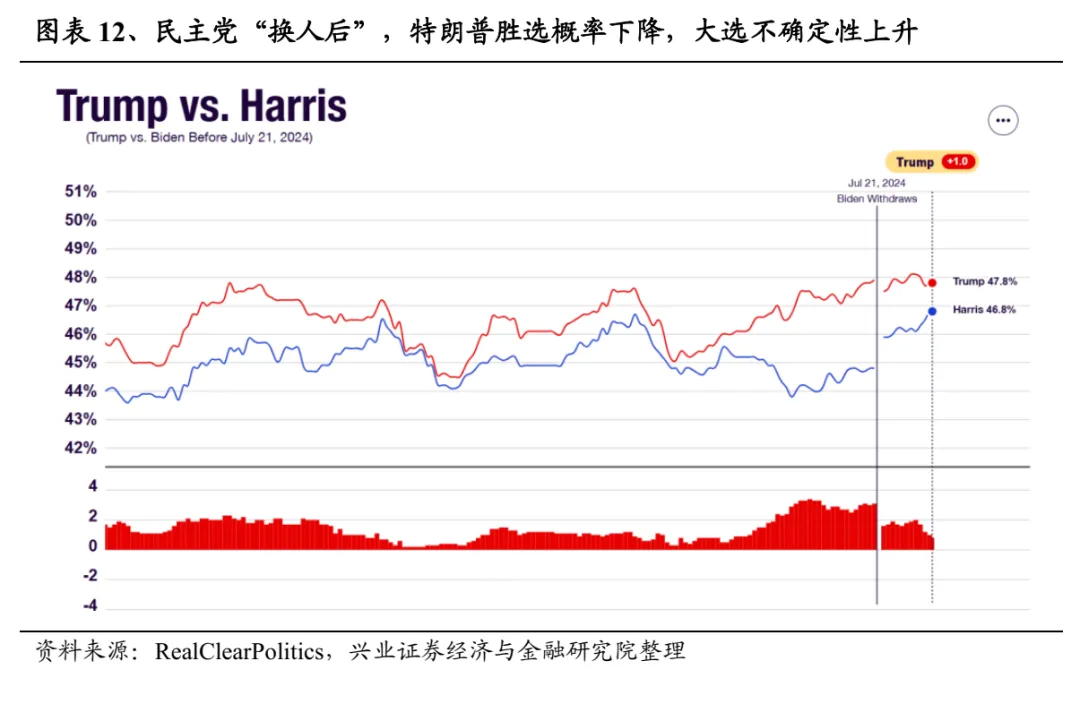

第五,三季度美股波动率季节性走高,叠加大选不确定性上升,市场风险偏好收缩。历史上每年三季度都是美股波动率的回升窗口,在大选年中这一特征将更为显著。回到当下,在民主党改为哈里斯竞选后,特朗普胜选概率下降,美国大选的不确定性导致美股波动率走高、市场风险偏好进一步回落。

二、A股如何应对?

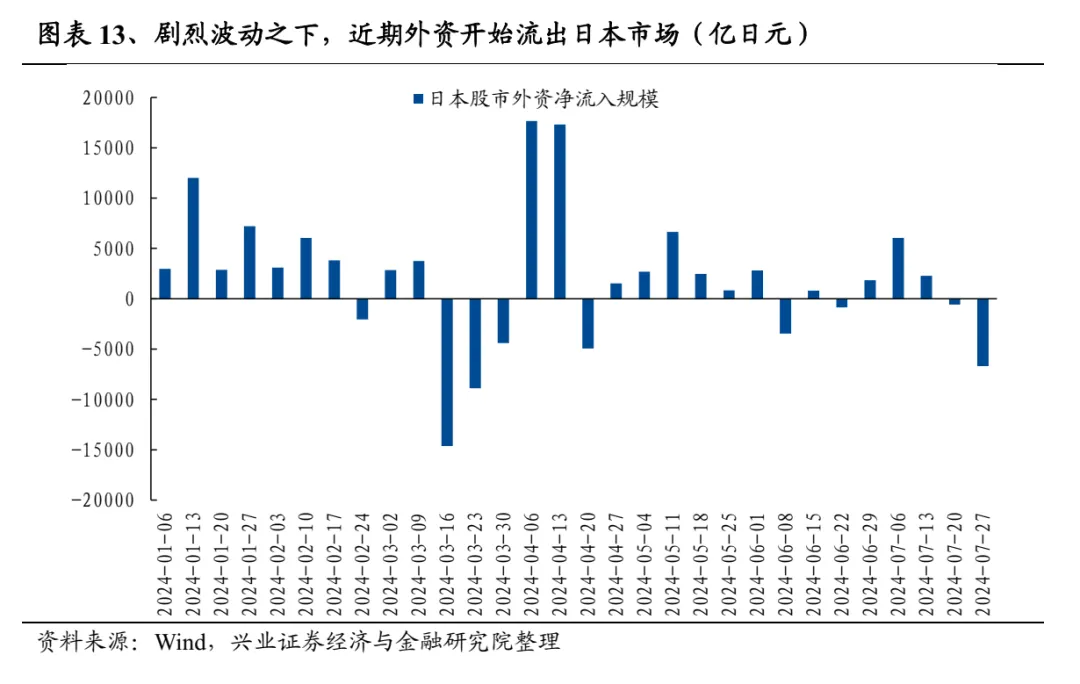

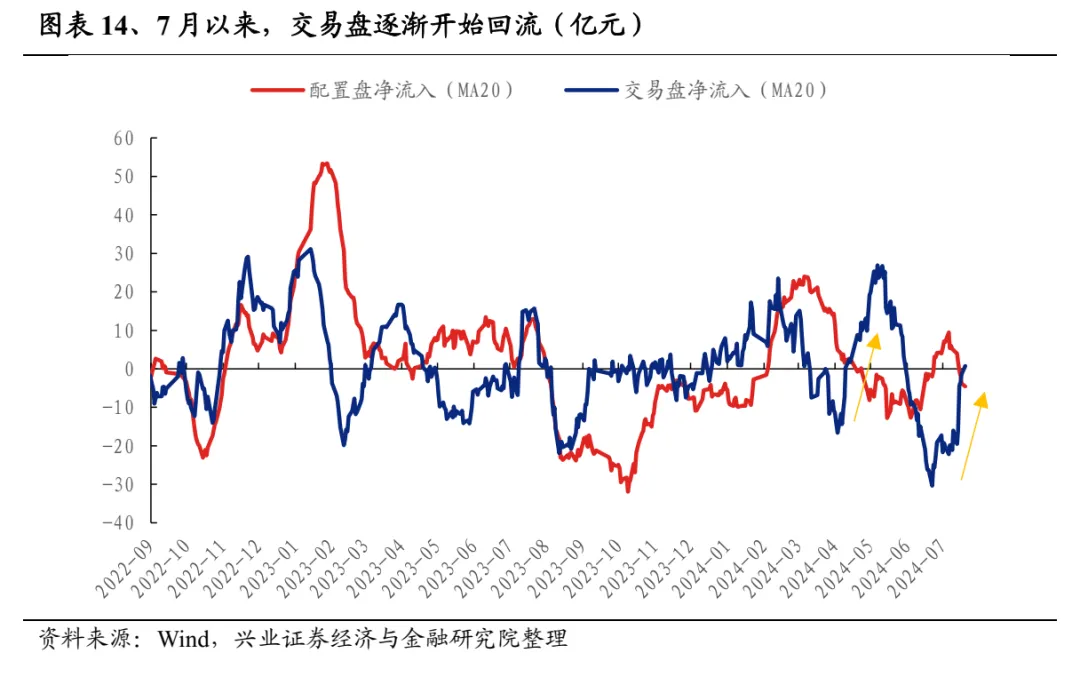

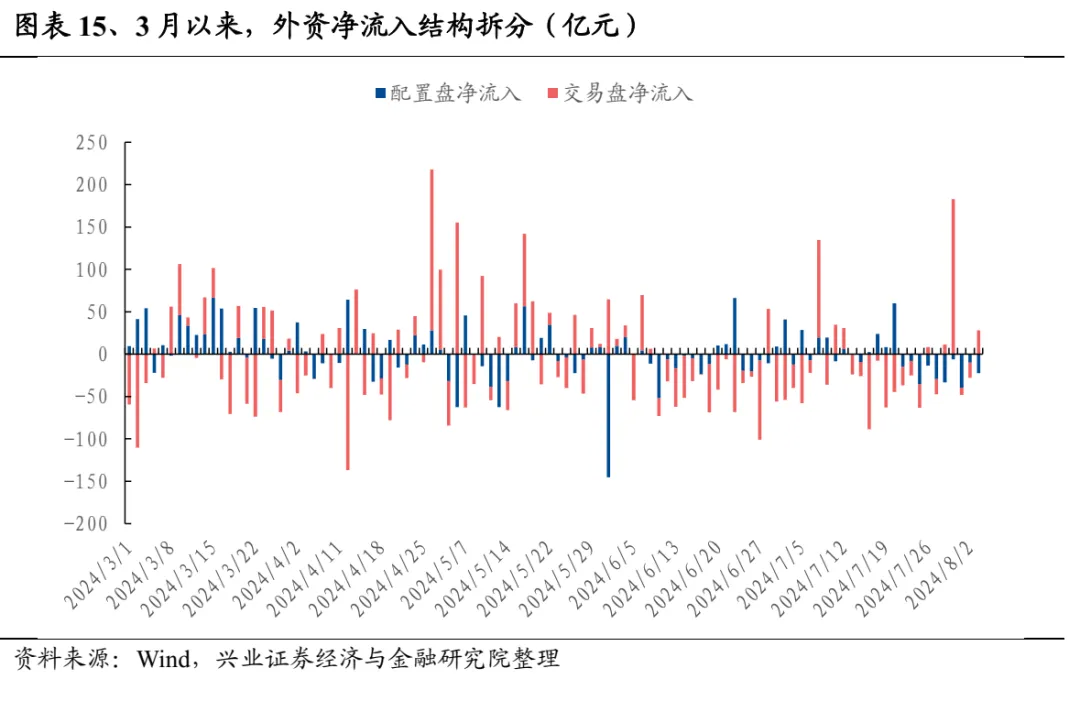

多重宏观因素冲击之下,此前过度一致的预期、过度拥挤的交易出现了阶段性的逆转和“高低切”,而伴随全球资本市场剧烈波动,类似4-5月份,中国资产或逐渐获得海外资金增配。4月下旬开始,国内房地产政策预期升温,叠加海外由日本加息预期和美联储降息预期回调导致全球资产波动加大的背景下,海外对冲基金等外资交易盘大幅加仓AH股。回到当下,随着政治局会议强调“扩内需”、各部委积极落实和部署新一轮稳增长政策,叠加外围市场剧烈波动,7月30日以来外资交易盘率先回流A股。

短期维度来看,8月5日外围市场已逐渐演变为资金恐慌式踩踏的非理性下跌,尤其是日股已显著超卖,后续不排除情绪修复的可能性。但未来1-2周内,由于缺乏数据证伪市场当前在演绎的“衰退交易”,且杰克森霍尔会议对货币政策的表述也要等到8月中下旬,在没有紧急外部干预的前提下,美日相关资产或维持高波动、全球市场短期或继续risk-off。考虑到中国资产在外资的头寸占比较低、且A股也不属于套息交易范畴中,叠加估值便宜,A股短期大概率相对全球将有显著的超额收益。

中期维度来看,8-9月中国资产将面临更为有利的流动性环境。一方面,美国9月大概率降息,有望改善全球流动性环境并压低美债利率。另一方面,美国经济走弱和大选导致不确定性将持续压制此前过度拥挤的交易,这将驱动海外资金,尤其是亚太对冲基金重新配置中国资产。并且不同于4-5月全球市场波动之际,部分长线资金选择回流美股“抄底”,当前美国经济已显疲态,后续若美国经济快速回落,基本面走势与美国相背的中国资产性价比将进一步显现,配置盘资金也有望回流。

扫码下载智通APP

扫码下载智通APP