乘联会:8月1-11日乘用车市场零售52.1万辆 同比增长7%

智通财经APP获悉,8月14日,据乘联会数据显示,8月1-11日,乘用车市场零售52.1万辆,同比去年8月同期增长7%,较上月同期增长16%,今年以来累计零售1,208.8万辆,同比增长3%;8月1-11日,全国乘用车厂商批发38.7万辆,同比去年8月同期下降15%,较上月同期增长14%,今年以来累计批发1,410.7万辆,同比增长4%。

8月1-11日,乘用车新能源市场零售27.4万辆,同比去年8月同期增长57%,较上月同期增长25%,今年以来累计零售438.7万辆,同比增长34%;8月1-11日,全国乘用车厂商新能源批发22.1万辆,同比去年8月同期增长29%,较上月同期增长16%,今年以来累计批发484.1万辆,同比增长30%。

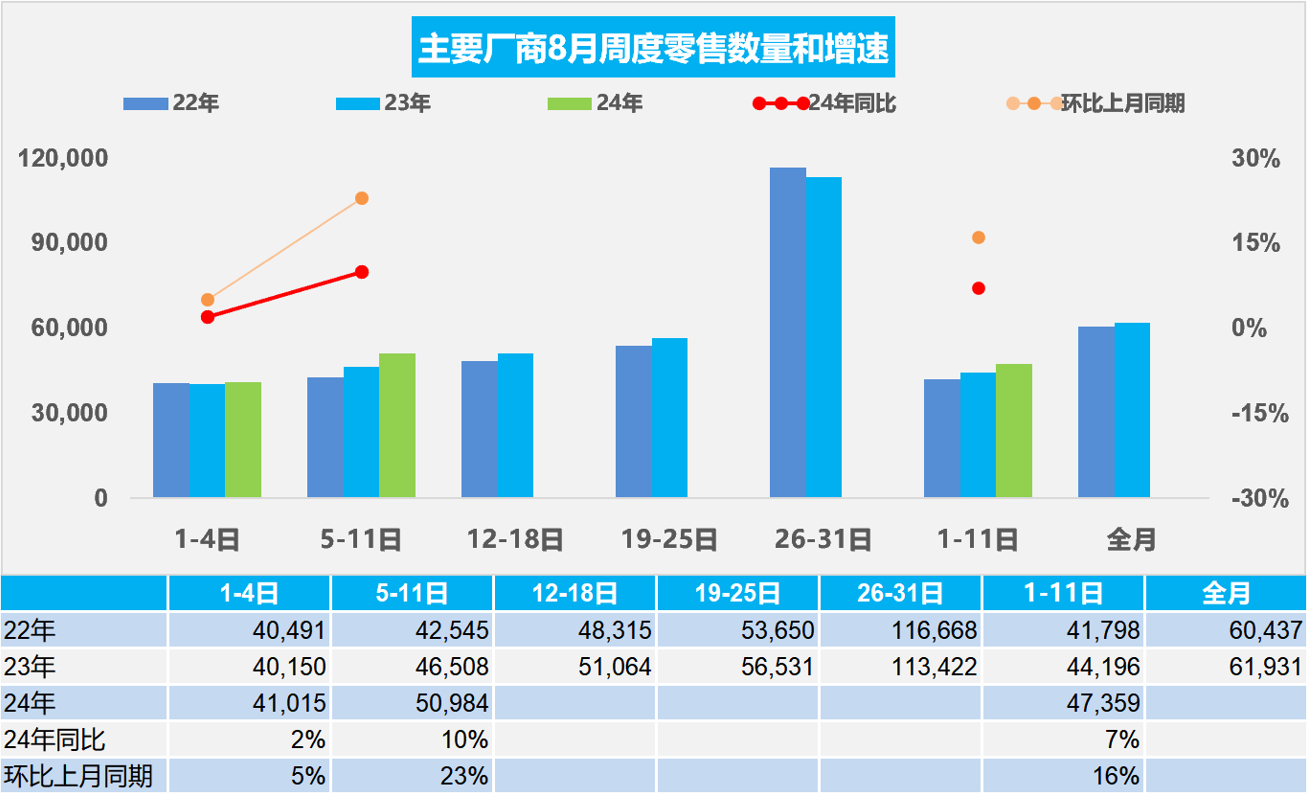

1.2024年8月全国乘用车市场零售平稳起步

8月第一周乘用车市场日均零售4.1万辆,同比去年8月同期增长2%,较上月同期增长5%。

8月第二周乘用车市场日均零售5.1万辆,同比去年8月同期增长10%,较上月同期增长23%。

8月1-11日,乘用车市场零售52.1万辆,同比去年8月同期增长7%,较上月同期增长16%。今年以来累计零售1,208.8万辆,同比增长3%。

目前复杂多变的外部环境对消费信心影响较大,部分消费者的消费信心不强,首购需求表现远不如换购需求大。虽然今年地方刺激购车消费的补贴金额与受益用户规模普遍比去年低很多,但启动时间的延后带来国家报废更新补贴翻倍政策,加力提振市场更新的热情,已经成为车市增长重要动力的换购增购需求,带动新车和二手车市场持续较强,也将继续作为支撑汽车市场维持现有规模的基石。

相对7月,8月的开学季前购车接送孩子上下学等家庭第二辆车的需求更强劲。今年上半年全国结婚登记343万对,与去年同期相比减少了49.8万对,这对秋季的结婚用车市场却有一定的压力。

7月中下旬以来厂商和经销商本着休养生息的心态,叠加夏季高温环境下的季节性人员、设备休整,在产销节奏保持良性互动的前提下,以促销回收和稳定价格策略为主,以期维护渠道稳定。

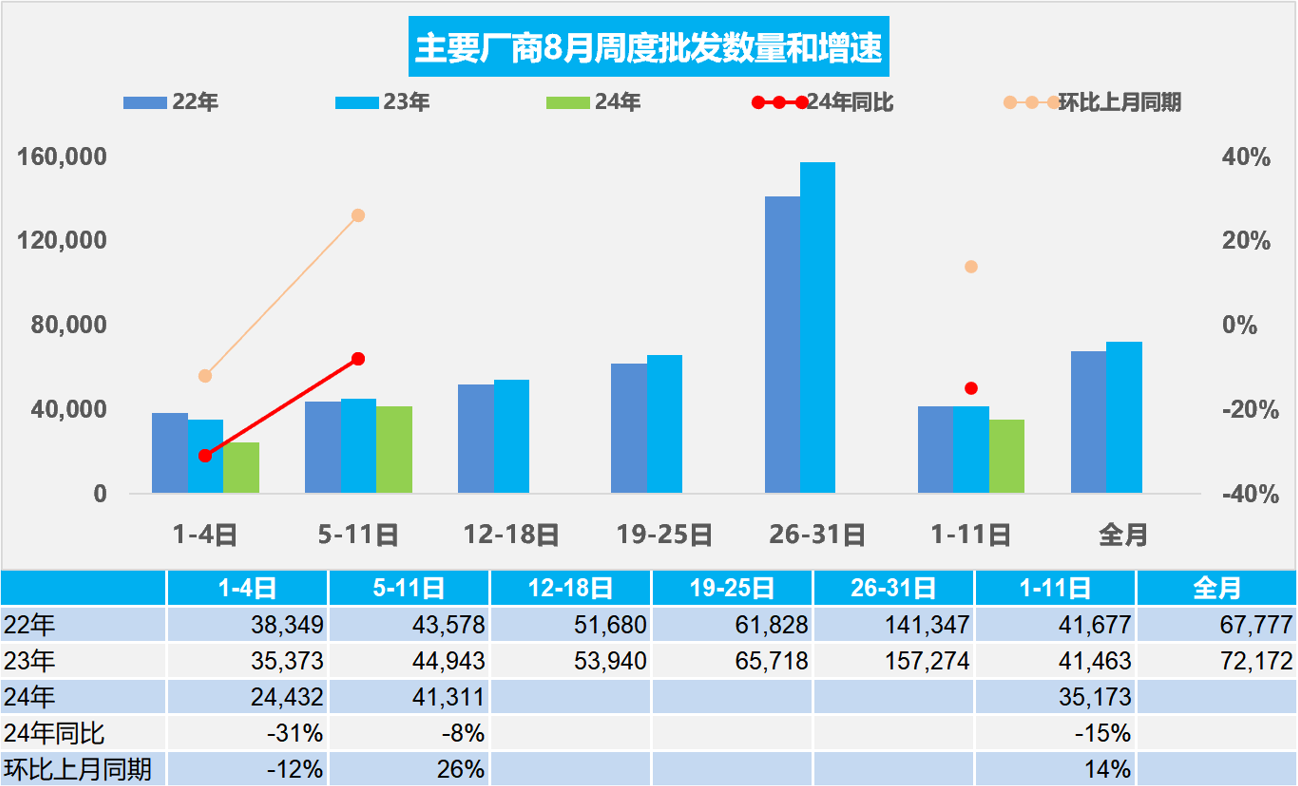

2.2024年8月全国乘用车厂商销量开局偏弱

8月第一周批发日均2.4万辆,同比去年8月同期下降31%,环比上月同期下降12%。

8月第二周批发日均4.1万辆,同比去年8月同期下降8%,环比上月同期增长26%。

8月1-11日,全国乘用车厂商批发38.7万辆,同比去年8月同期下降15%,较上月同期增长14%。今年以来累计批发1,410.7万辆,同比增长4%。

8月共有22个工作日,相对去年少一天。随着车市增长的结构性分化,绝大部分企业的传统车产能充裕,休高温假的时间较长,车市处于休整期。8月面临月初的休假高峰和月中的休假小高峰,因此厂商销量走势波动较大。近期厂商考虑经销商的生存压力和市场价格变化,减少月初的产销压力,实现更务实的销售管理,因此8月下旬的销量应有一定回暖。

3.2024年7月皮卡市场分析

根据乘联数据,2024年7月份皮卡市场销售3.9万辆,同比持平,环比下降10.8%,处于近5年的中高位水平。由于去年7月皮卡基数相对稍高,因此今年的增速较好还是不错的。今年1-7月的皮卡销量30.2万辆,实现同比增长2%,总体表现不错。

随着皮卡进城放开路权的效果远不如皮卡下乡的效果好,皮卡进城的伪命题凸显。西北、西南、中部地区、东北等皮卡市场持续走强,随着国家促消费的力度增大,限制消费的不合理措施逐步解除,限购城市和限行城市的皮卡需求低迷。由于国际车企的生产不足,供需矛盾大,中国与欧美各国的关系保持良好,中国汽车的海外市场需求暴增,推动2022年以来的中国皮卡出口持续增长,2024年1-7月出口仍呈现同比较强增长态势,其中长城汽车、上汽大通、江淮汽车等出口表现超强。

今年7月皮卡生产3.8万辆,同比下降3.8%,7月皮卡出口2万辆占销量的50%,成为商用车中最强的出口占比。在房地产低迷的环境压力下,近两年中国皮卡产销依托出口贡献而相对平稳。国内皮卡市场的表现相对平稳,尤其是随着中老年返乡现象增多,县乡市场的销量占比同比去年增长较好,有效的抵冲了大城市的皮卡萎缩。

4.乘用车价格段市场结构高端化

近几年的车市价格呈现持续上升的态势,2019年是14.2万元,2020年是15.3万,今年累计平均是17.9万元,7月是18.2万。主要原因是混合动力和增程式的价格较高,形成结构性拉动,同时原有的燃油车也是出现平均销售价格上涨情况,而且燃油车的高端化带动价格上涨较大。根据乘联数据,全国乘用车市场价格段销量结构走势持续上行,高端车型销售占比提升明显,中低价车型销量占比减少,这是消费升级的推动,同时也是因为换购群体的消费升级推动。2024年进一步强化车市消费结构高端化特征,2024年乘用车市场零售春节后出现暂时低迷,6-7月国内燃油车零售下滑严峻,中低端燃油车萎缩抑制车市增长,出口贡献支撑也有下降。

从结构分析看,入门级萎缩,消费增长动力不强的问题较大,中低端购买力不足,价格战也明显爆发。传统燃油车价格段上行的现象并不是促进消费的有利因素,需要普通消费群体更强的购买入门级车消费,也就是入门级消费很重要。因此改善普通群体需求购买力,实现车市价格端相对均衡,拉动入门级消费,实现首购群体的消费入门。

5.份额突破50%标志着新能源汽车成为新销售车辆的主流

2020年,我国制定了到2035年新能源汽车渗透率超过50%的目标,这一年中国新能源渗透率仅为5.8%。今年7月新能源汽车整月国内零售渗透率突破51%,正式超越燃油车。这一里程碑式的突破,标志着新能源汽车成为新销售车辆的主流,中国汽车产业正迎来深刻变革。

2023年1-7月新能源车国内零售占全年的48.1%。按2024年1-7月同样的48.1%进度测算,2024年7月的新能源国内零售87.8万占比8.5%,高于2023年7月的8.3%的占比,形成新能源车淡季不淡的良好特征。

2023年1-7月燃油车国内零售占全年的54.3%。2024年1-7月同样的进度测算,2024年7月的燃油车国内零售84万占比7.0%,低于2023年7月8.3%的占比,形成燃油车淡季更淡的巨大压力。

新能源车突破燃油车的份额主要是油车内部的竞争,并非纯电动的突破。以政策加持的插电混动有发动机的车对没有政策保护的有发动机的车,形成强大的替代效应。新能源汽车在动力、静谧性、智能化等方面也已全面超越传统燃油车。目前燃油车缴纳1-40%的的消费税、10%的车购税,使用着近50%综合税收的成品油,形成对国家经济建设巨大的贡献,因此在燃油车发展超预期的低迷下,要给燃油车用户更多的平等的使用权利,实现更好的燃油车与新能源车协同发展,防止燃油车市场过快下滑带来的超预期的连锁压力。

扫码下载智通APP

扫码下载智通APP