如何看待欧央行QE鹰派与利率鸽派?

本文来源微信公众号“ 明晰笔谈”,作者明明。

事项

北京时间6月14日19:45,欧洲央行宣布维持存款便利利率、边际贷款利率、主要再融资利率三大利率不变,维持每月购债规模300亿欧元不变,符合市场预期。欧洲央行同时宣布,每月300亿欧元的购债规模将持续到9月份,10月份至12月的月度购债规模为150亿欧元,将在12月底结束购债。此次欧央行货币政策会议有何亮点?欧洲后续退出QE进程如何?欧央行对未来欧洲?会对全球产生什么影响?对此,我们点评如下:

评论

会议决议

欧央行维持三大利率和每月购债规模不变,符合市场预期。欧央行在会议上作出了以下决定:一是继续按照资产购买计划(APP)的净购买量以当前每月购债300亿欧元的速度持续到2018年9月底。2018年9月之后,如果经济数据与欧央行中期通胀预期一致,则10月份至12月的月度购债规模为150亿欧元,并在12月底结束购债。二是只要有必要,欧央行就将对到期债券进行再投资,以保证流动性的充足,再投资将一直持续到QE结束后很长一段时间。第三,欧洲央行宣布维持存款便利利率、边际贷款利率、主要再融资利率三大利率分别保持在-0.40%,0.25%和0.00%不变,且当前这一水平至少会持续到2019年夏。总体来看,此次货币政策会议决定维持了当前货币政策宽松的适当水平,通胀在中期内接近2%。

会议解读

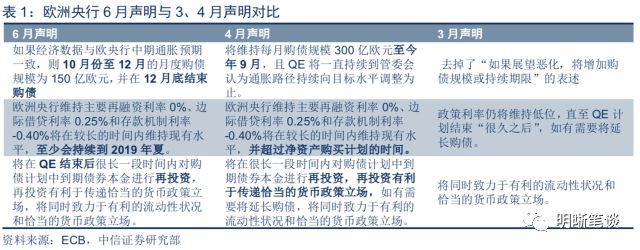

对比此前会议决议的内容,欧洲央行有几点变化值得关注:一是退出QE的时间逐渐明朗,3月声明中去掉了“如果展望恶化,将增加购债规模或持续期限”的表述,4月声明称,将维持每月购债规模300亿欧元至今年9月,给出了可能的具体时间点,6月声明称如果经济数据符合预期,则10-12月会缩减QE,并在12月底退出QE。从这一角度看,欧洲央行偏鹰派。二是欧洲央行不断重申加息的步伐不会太快,3月声明称政策利率仍将维持低位,4月声明则进一步指出,政策利率将在较长的时间内维持现有水平,6月声明更为明确,重申加息至少在2019年夏天之前不会出现,暗示了央行“实质性鸽派”的事实。此外,欧洲央行提出的对购债计划中到期债券本金进行再投资的计划也有利于流动性,但是欧洲央行行长德拉吉表示,当前并未讨论再投资政策,将在未来会议上讨论再投资政策。

有美国前车之鉴,欧洲央行显得更为谨慎。2013年夏天,美联储主席伯南克宣布美联储将会逐渐削减购债规模,随即引发美国10年期国债收益率飙升,全球市场特别是新兴市场陷入了普遍的恐慌和动荡:普遍面临资本外流,货币贬值、债市抛售、大宗暴跌,这一情景即所谓的Taper tantrum。受Taper tantrum的影响,美联储直到2015年12月才开启了本轮加息周期。此次欧洲央行宣布加息至少在2019年夏天之前不会出现,可能有防止Taper tantrum再现的考虑。

经济数据预测方面,欧洲央行下调了今年经济增速预期,上修了通胀预期。GDP增速方面,欧洲央行预计2018年GDP增速为2.1%,3月份时预期为2.4%;预计2019年GDP增速为1.9%,3月份时预期为1.9%;预计2020年GDP增速为1.7%,3月份时预期为1.7%。欧洲央行行长德拉吉表示,经济增速趋于温和一方面是因为临时性因素,另一方面受外部贸易减弱和不确定性影响。当前欧元区经济前景面临的风险大致均衡,与全球因素有关的不确定性显得更为突出。通胀方面,欧洲央行预计2018年通胀率为1.7%,3月份时预期为1.4%;预计2019年通胀率为1.7%,3月份时预期为1.4%;预计2020年通胀率为1.7%,3月份时预期为1.7%。德拉吉表示,上修通胀预期主要是由于石油价格上升,据欧洲央行预测,2018年油价为74.5美元/桶,2019年油价为73.5美元/桶,2020年油价为68.7美元/桶。同时,欧央行对通胀进行了仔细评估,对通胀维持增长势头具有信心。汇率方面,据欧洲央行预测,2018年汇率为1.20美元,2019年、2020年汇率为1.18美元。德拉吉表示,欧元的进展是不可逆的,欧元是强大的,人们需要欧元。

对于意大利的风险,德拉吉表示,来自意大利的波动性是一大风险,但是相较于两周前已有所降低,影响并不大。意大利国债收益率飙升是当地的问题,不应对政府政策变化过度反应。对于美欧贸易争端,德拉吉并未作出过多评论,表示欧央行的预测只考虑了已经实施的贸易措施的影响。

欧洲经济基本面

欧洲经济持续走弱,或制约欧洲央行退出QE的进程。总体来说,欧洲经济持续走弱,一季度GDP增速明显回落,制造业增速下滑问题突出,投资者和消费者信心不足,通胀明显不及预期,这些因素在一定程度上制约了欧洲央行货币政策正常化步伐。

总量数据方面,一季度英、法GDP增速较上一季度有明显回落。就欧盟区总体而言,今年第一季经济增速为0.4%,较前三个季度的0.7%放缓。其中英国一季度GDP同比增速为1.2%,较上一季度下降0.22个百分点,较去年同期下降0.89个百分点;法国一季度GDP同比增速为1.90%,较上一季度下降0.6个百分点,较去年同期上升0.3个百分点。欧元区其他国家经济增速则大多持平或放缓,并未延续2017年的强劲增长势态。意大利一季度GDP环比增长0.3%,年化增长率为1.4%,较去年同期下降0.45个百分点;西班牙一季度增长为0.7%,年化2.9%,较前三季度下降0.2个百分点。整体来看,进入2018年欧洲国家经济总量增速放缓,较去年同期有明显下滑。

分部门看,一季度制造业增速下滑问题突出,投资者、消费者信心不足。制造业方面,欧元区2018年以来制造业PMI指数连续下滑,由2017年年末的60.6降至2018年4月的56.2。其中,德国3月季调后工厂订单环比下降0.9%,不及预期值0.5%及前值0.3%,为连续3个月下滑;法国3月制造业产出增速为0.1%,前值-0.6%,比去年同期下降2.4%。投资方面,5月欧元区Sentix投资者信心指数由4月的19.6续降到19.2点,并创下去年2月以来的新低;该指数从今年初的32.9高点骤跌,已连续4个月走低,表明投资环境的悲观情绪。消费方面,英国3 月份消费者物价指数2.5%,低于市场预期的2.7%;4月欧元区19国消费者信心指数为0.4,而欧盟28国为-0.8,环比分别上升和下降,显示欧洲内部预期分化。

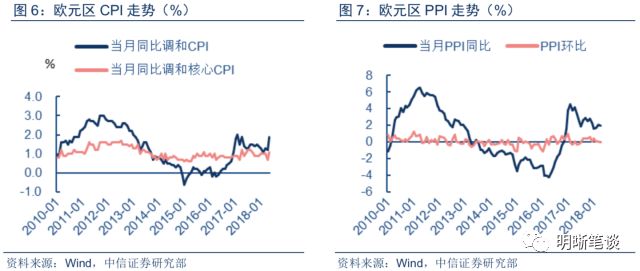

通胀方面,欧洲一季度通胀明显不及预期。5月3日公布的数据显示,欧元区4月通胀意外减缓至1.2%,远低于欧洲央行接近2%的目标。英国5月CPI月率为0.4%,5月CPI年率为2.4%,与4月持平;5月核心CPI年率为2.1%,均符合预期。总体来看波澜不惊,与预期持平,表现仍显得较为弱势。英国国家统计局表示,全球原油价格上涨推动的燃料价格上涨是4月和5月CPI上涨的主要推手。德国5月CPI同比终值2.2%,5月CPI环比终值0.5%,均符合预期,与上月持平。法国5月CPI同比终值2%,5月CPI环比终值0.4%,均符合预期,与上月持平。

市场反应:欧元先涨后跌,美元小幅下跌后强势上涨,欧债收益率迅速上扬

决议公布后,欧元兑美元短线急涨超30点,涨幅迅速扩大至0.47%,随后2分钟内,欧元又迅速急挫超70点,完全抹去此前涨幅,由涨转跌,现报1.1771,跌幅0.17%。美元指数短线小跌后迅速拉涨超50点,逼近94关口,现报93.88,涨幅0.34%。德国10年期国债收益率短线飙高后,大幅下挫。英镑兑美元亦重挫超30点,英镑兑欧元短线涨超50点,美元指数短线小跌后,迅速拉涨超50点。欧元区债券收益率也迅速上扬,德国10年期国债收益率上涨3个基点至0.51%。

债市策略

就债市而言,欧央行利率决议表明其总体立场偏鸽,宽松的流动性将维持相当长一段时间,市场对于紧缩的预期明显缓和,这将在情绪上有利于国内的债券投资。此外,欧美利差扩大也有利于资金进一步流向美国,减轻美债需求端的压力,推动美债收益率下行。回归国内来看,国内经济基本面面临一定的下行压力,扩内需和降低企业融资成本成为经济金融工作的主要目标,国内的货币政策独立性不断加强。综上,我们维持10年期国债收益率中枢降至3.4%~3.6%区间内的判断不变。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP