中金:为何香港公用事业股具备防御性?

本文来自微信公众号“中金点睛”,作者中金公司研究部。

香港公用事业股价表现:穿越周期

香港公用事业可以较好地抵御市场波动、汇率变化、利率上涨等周期性因素的影响:

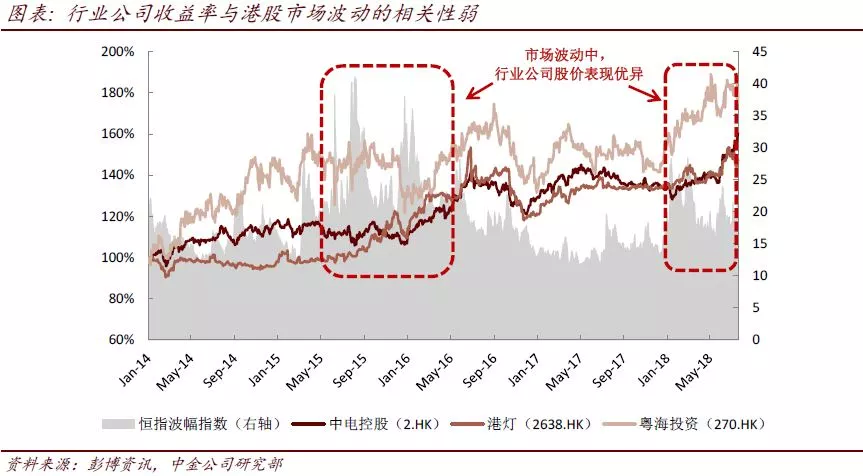

市场波动:刻画香港市场情绪的恒指波幅指数,与三家香港公用事业公司的股价表现相关性较弱。2H15/1H16市场波动较大时,行业公司表现稳健,两家电力公司股价有所上涨。今年年初,市场情绪出现恐慌时,行业公司亦有抗周期表现。

利率上涨:在2016年初及年末、2017年末三次利率水平快速上涨的过程中,行业公司股价均出现快速下挫。但在市场利率逐步企稳后,行业公司股价即能迅速修复,体现出较强的韧性。

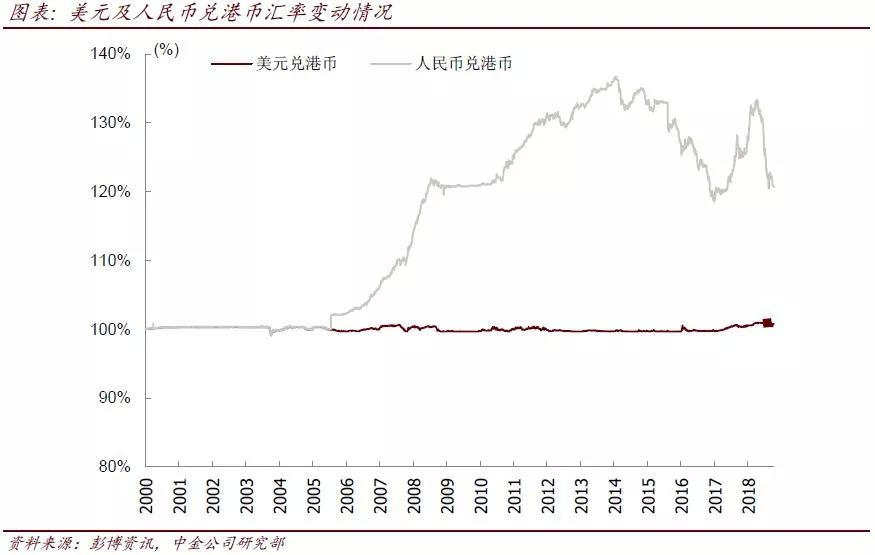

香港采用联系汇率制度,货币贬值风险低。香港政府从1983年开始,决定以100%外汇储备进行保证,将港币与美元以固定汇率挂钩。从历史数据看,2000年以来,美元兑港币汇率从未突破过7.70~7.85的区间。对于资产主要以美元计价的投资者而言,投资香港公用事业基本无需担心货币贬值风险。

监管明晰:政府协议决定绝对收益,

与发电量、供水量无关

电力管制协议保证未来15年收益水平。自1979年起,两家电力企业(中电控股及港灯,“两电”)便与香港政府签订了管制协议。协议规定了电力企业的各项义务和权利,尤其是准许按固定资产的一定比例获取利润,将燃料成本完全传导。协议一直以来得到充分实施,为两电的收益提供了较高的透明度。新一期的管制协议(中电2018年10月/港灯2019年1月开始)期限15年,利润水平规定为固定资产净值的8%。

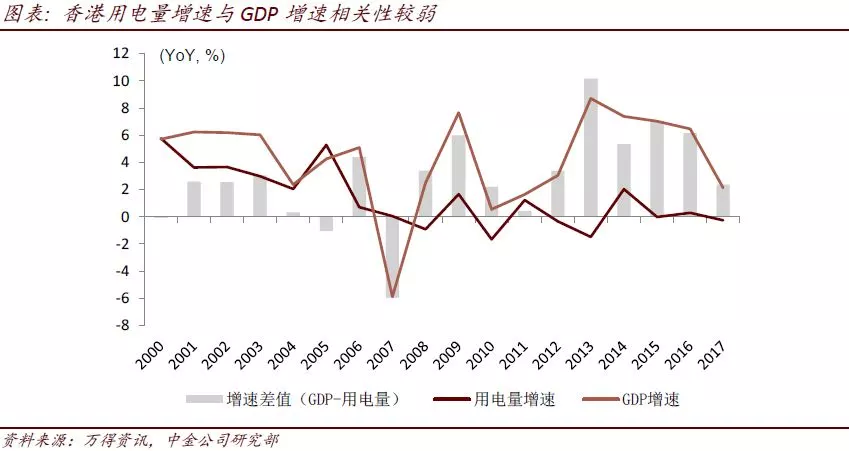

香港城市用电量较为稳定,与经济形势关联度不大。过去10年,香港用电量始终在±2%区间内波动,而经济形势则经历了大起大落(GDP:2007年降幅达6%,2013年增幅达8%)。这与香港用电结构由居民、商业用电占主体,用电弹性较低有关(2017年居民及商业占比:90%)。根据我们的测算,2000年至今香港用电量增速与GDP增速的相关系数仅0.27,相关性较弱。稳定可期的用电量为香港公用事业稳健运营提供了坚实支持。

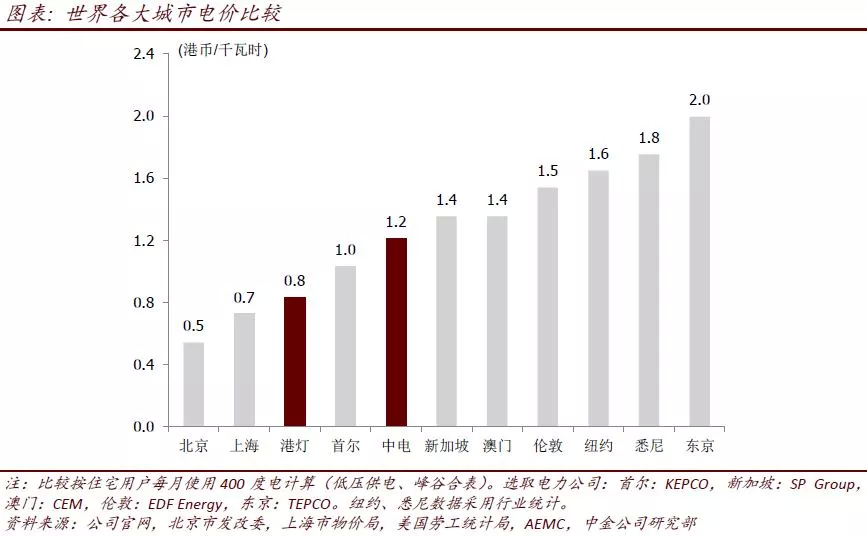

香港目前电价较低。我们以400度/月(香港居民户均用电量)为基准,统计了世界各大城市的电价水平。香港地区的电价明显低于世界各大城市(除北京、上海),尚不到东京电价的60%。考虑到香港的经济发展水平与发达国家类似,我们认为香港降电价的空间不大,电力公用事业的收入盈利能够得到保障。

供水协议提供“统包总额”的收入保障。自2006年起,港府与广东省政府共签订了五次“统包总额”方式的东江水供水协议(三年一期),以固定数额确定了每年的供水收益,不受实际用水量的影响。该供水项目的实际运营商及受益方即为粤海投资。

扫码下载智通APP

扫码下载智通APP