安信证券评腾讯(00700)业绩:潜龙且勿用,柳暗待花明

本文来自安信证券,作者为分析师胡又文。

总览

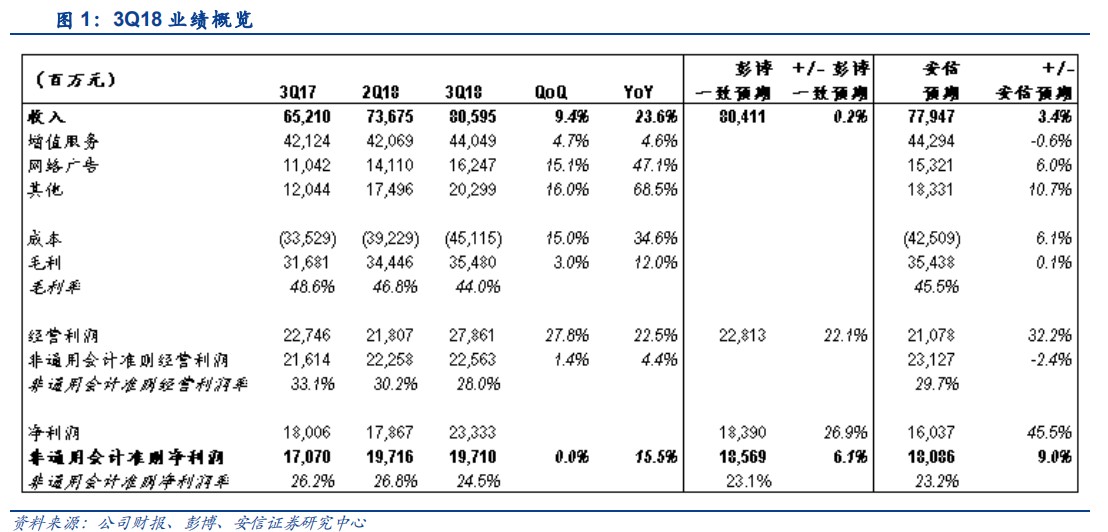

三季度业绩符合预期,市场信心或有支撑,中期可见度仍低:Q3 收入同比增长 24%至 806 亿元,符合彭博预期,其中手游、广告、云计算收入皆超过我们的预期。调整后净利润同比增加 15.5%至 197 亿元,比彭博一致预期高 6%,主要由于非经营项目。

我们认为随着下半年可见度的增加,短期来看市场信心可能有所恢复;但不能忽视 2019 年的业绩可见度仍很低,宏观经济形势和游戏政策未落地给业绩增加了不确定性;长期来看,我们看好公司对游戏的研发和运营能力、微信平台朋友圈和小程序的变现空间以及 to B 业务带来的收入和利润空间。

手游业务好于预期,抵消端游下滑的影响;代理新游缓解版号压力,平台优势显现:Q3 手游收入同比增 7%、环比增加 11%至 195 亿元,好于我们预期。《王者荣耀》收入环比增加,得益于游戏旺季和新个性定制皮肤,付费用户数环比增加。在端转手的趋势下,端游同比跌 15%、环比跌 4%,不及预期。

公司披露仍储备 15 款已获版号的游戏,这主要是通过代理新游来增加储备,我们认为这将一定程度缓解了监管政策的影响,也反映出腾讯游戏平台相较于竞争对手的优势。我们调低全年手游增速至 24%,端游增速同比至跌 8%,主要是观察到新游维持高流水的周期缩短,目前 Q4 新游整体表现不及上一季度新游。

朋友圈和小程序增加 2019 年广告可见度:Q3 广告收入同比增加 47%至 162 亿元,好于我们的预期,主要为社交及其他广告(同比增加 61%)所拉动,得益于朋友圈广告位增加及小程序的广告变现。相较于 Q2,社交和媒体广告增速环比提速,主要由于 Q2 的低基数。

展望全年,我们调高广告同比增 45%;我们认为明年广告业务增长的动力更清晰,主要来自微信平台广告资源的变现;一方面我们认为朋友圈广告位由于供不应求以及高价格,提升加载率能直接有效地拉动收入,另外小程序的广告收入虽然体量较小,但相对而言能够带来更多外延收入。

To B 基础设施着眼长远;云计算透明度增加,增速亮眼;利息收入逐季走弱:Q3 云收入维持超过同比翻番的高增速,环比增双位数百分比。公司首次披露云计算收入今年前三季超过 60 亿元,我们算得约是阿里云(147.5 亿)的四成。

Q3 腾讯云的付费客户同比增三位数百分比,比照阿里云的发展,我们认为腾讯云仍处于快速扩张客户规模抢占市场份额的阶段,未来的增长动力将逐步切换至 ARPU 的提升。互金方面,由于利息收入(Q3 尚占其他收入的高个位数百分比)的逐季走弱,影响了支付相关收入的增速以及利润率。

公司完成战略组织架构升级,将 to B 业务作为长远战略,随着云计算从 IAAS 延伸至 PAAS、SAAS以及互金的增值服务的创新,将带来利润率层面的规模效应以及在为客户提供全方位服务(游戏、广告、云、支付等)方面产生协同性。

盈利预测及投资建议:维持买入-A 评级。我们预计 2018/19 年的非通用会计准则净利润分别为 754 亿元和 974 亿元,对应净利润同比增速分别是 16%和 29%,非通用会计准则每股收益分别为 7.89 元/10.18 元(9.28港币/11.76 港币)。目标价 400 港币(原 440 港币),基于 1.2xPEG(不变)、28%(较 30%调低)的 2018-21 年 EPS CAGR 以及 2019 年非通用会计准则 EPS11.76 港币。目标价对应 2019 年的估值为 34 倍非通用会计准则市盈率。

风险提示:新游戏流水表现不及预期、对内容以及新业务投入拉低利润率、广告增速低于预期。

1. 3Q18 业绩快览

腾讯三季度总收入同比增长 24%至 806 亿元,符合彭博一致预期,比我们的预期高 3%。三季度非通用会计准则经营利润同比增加 4%至 226 亿元,对应经营利润率 28.0%,同比下滑 5.1 个百分点,主要由于毛利率下降以及高营销及研发费用;调整后净利润同比增加 15.5%至 197 亿元,比彭博一致预期高 6%,主要由于非经营项目,调整后净利润率为 24.5%,同比下滑 1.7 个百分点。

增值服务收入细分:

- 手游收入+7% YoY、+11% QoQ 至 195 亿元,《王者荣耀》收入环比增加,得益于游戏旺季和新皮肤,付费用户数环比增加。

- 端游收入-15% YoY、-4% QoQ 至 124 亿元,同比下滑主要由于高基数以及玩家向手游转移,递延前收入得益于游戏旺季其实环比有所增加。

- 非游戏增值服务收入+31% YoY、+5% QoQ 至 121 亿元,视频订阅数+79% YoY、+10% QoQ 至8200 万。

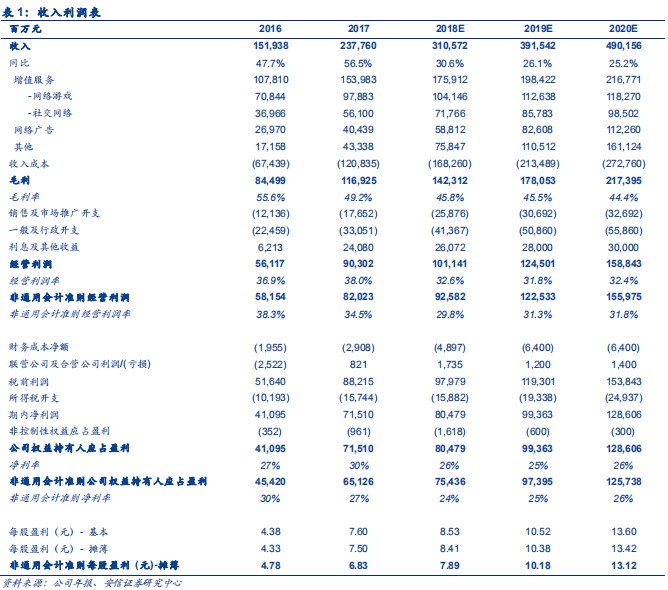

2. 盈利预测及估值

我们预期公司在 2018/19 年的收入同比增长分别为 31%/26%,其中增值服务收入同比增长14%/13%(手游总收入同比增长 24%/21%;端游同比增长-8%/-4%;非游戏增值服务同比增长 31%/18%);广告收入同比增长 45%/40%;其他收入同比增长 75%/46%。

我们预计 2018/19 年的非通用会计准则净利润分别为 754 亿元和 974 亿元,对应净利润同比增速分别是 16%和 29%,非通用会计准则净利率将在 254%-25%的水平。我们根据三季度业绩调整全年的盈利预测,将 2018/19 的 non-GAAP 净利润略微调低 1%/2%。

目标价 400 港币(原 440 港币),基于 1.2xPEG(不变)、28%(较 30%调低)的 2018-21年 EPS CAGR 以及 2019 年非通用会计准则EPS11.76 港币。目标价对应 2019 年的估值为34 倍非通用会计准则市盈率。

3. 风险提示

我们认为影响股价表现低于我们目标价的因素包括:1)手游增长放缓,《王者荣耀》进入成熟期,新游戏的变现收入贡献不足以支撑游戏业务整体增长;2)端游收入增长放缓或拖累游戏整体;3)对云、支付、AI、内容等的投入费用高于预期,拖累利润率;4)广告增速低于预期,朋友圈广告位释放慢于预期。

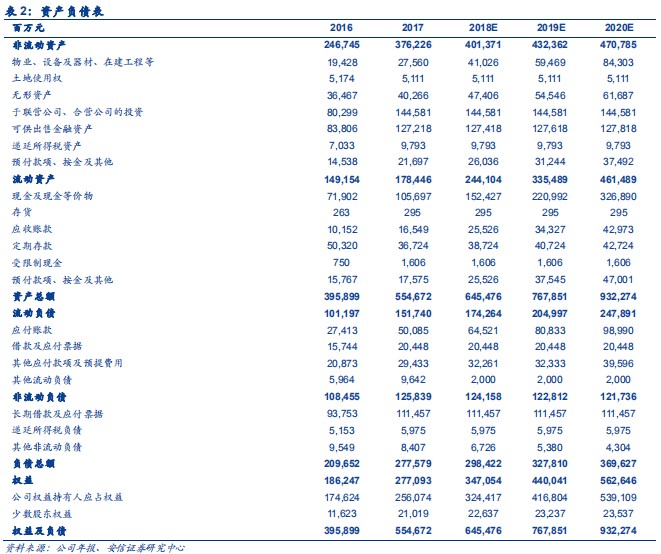

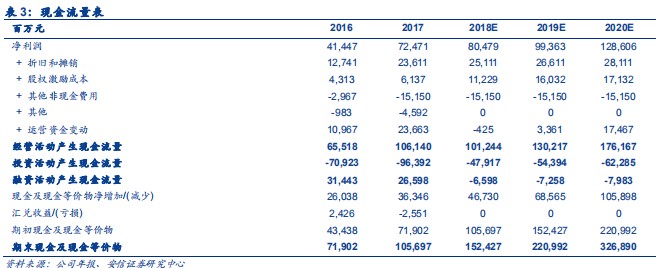

4. 财务报表

扫码下载智通APP

扫码下载智通APP