业绩会掘金|在环保道路上快速奔跑,光大绿色环保(01257)具备大潜力

中国光大绿色环保近日公布了2018年度业绩,营业收入一如既往维持50%以上的超高速增长,发展持续超越预期。虽然此次利润率有所下滑,以及在目前的高速扩展下自有现金流尚不足以支撑其资本投入,股价表现并不理想,但于长远而言,笔者认为光大绿色环保具备大潜力。

(一)往期业务高增长回顾

光大绿色环保原是中国光大国际(00257)旗下的子板块,2017年5月分拆出来在香港上市。上市之初,公司分部分为生物质发电、危废处置、光伏及风力发电三块,2017年开始进入土壤修复领域。在光大绿色环保的四大业务板块中,生物质利用与危废处置目前处于高景气周期,近几年公司在加大建设投入,在项目完工进行投运之后,可为公司提供强劲的现金流;环境修复板块2018年开始签约多个项目,在“土十条”的指导政策下未来将会快速增长,成为另一增长动力;光伏及风力发电业务目前项目处于稳定运营状态,未来项目数量预计不会再增加。

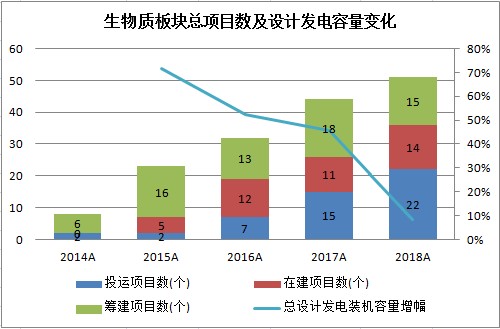

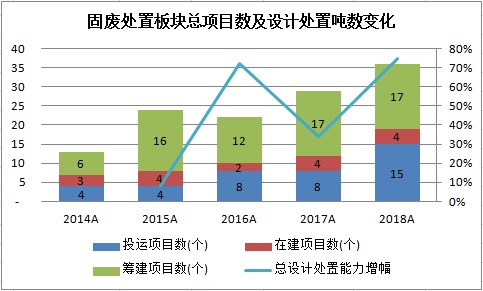

过去几年生物质综合利用业务和危废处置业务营收复合增长率分别高达84%、68%。下图从项目数量及总设计处理能力上感受下两板块业务的急剧变化:

图一:生物质板块总项目数及设计发电容量变化

图二:危废处置板块总项目数及设计处置吨数变化

目前生物质发电业务及危废处置业务占据到了营收的绝大部分,根据2018年度的数据,生物质综合利用及危废处置业务占到总营收比重的95%,占息税前利润的89%。

图三:四大业务板块收益贡献

(二)股价长线具备大潜力

在对过往业务回顾完成之后,现在说下笔者认为公司具备长线大潜力的主要理由:

(1)生物质发电的政策扶持力度超预期,当前产能利用率具备上行潜力。生物质发电兼具环保与扶贫属性,这两点在未来相当长时间内政策鼓励的方向预计不会出现转向。按照《生物质发展“十三五”规划》,在2017年全国生物质发电已经提前达到目标的情况下,国家能源局在2017年再次上调了2020年的装机容量目标,从1500万千瓦上调到2334 万千瓦,上调幅度超过 50%,并且发改委在2017年年底发布《北方地区冬季清洁取暖规划(2017-2021)》,大力发展县域生物质热电联供,增厚行业业绩。

近几年光大绿色环保每年都有大量的生物质发电项目建设完工投入营运,而整体利用率仍处于爬坡期,经营效益的边际改善仍在持续进行中。

(2)土壤修复板块正处于爆发过程中。十三五规划中,我国土壤修复的体量为1.5万亿,而2016-2018年,每年都是一千亿上下。按照国家对环保及土壤的重视情况来看,未来几年土壤修复行业的量要开始加速增长。

(3)随着运营项目的快速增加,公司业务具备滚雪球的特征。生物质发电业务采取的为建设——运营模式,政策上面100公里范围内只能建设1家电厂,以保证效益规避无序恶性发展;危废处置业务也处于攻城略地似的发展状态。这类业务与城市燃气运营商有一定相似性,随着运营项目的快速增加,经营性现金流入能力也会越来越强。

(4)ROE具备上行潜力。ROE由净利率、周转率、权益乘数三者相乘而得。2018年的ROE为14.65%,与2017年14.75%基本持平。未来在利用率提升边际改善下,净利率预计会上升;生物质发电属于重资产模式,目前公司整体资产负债率为49%,具备加杠杆空间。这两点的改变趋势均有利ROE的上行。

(5)收入、利润在未来几年预期仍会维持高增长,而目前估值处于行业低位。光大绿色环保2017年5月份上市,每股定价5.4港元,目前每股价格6.29港元,期间并无增发配股。较2016年营收及利润规模而言,2018年收入及利润增长均超过一倍,而股价升幅不足两成。目前股价对应2018年业绩的PE为7.7倍,不管是行业对比还是历史对比,均处于低位,而公司未来几年高增长前景仍然清晰可见。

(三)结语

近几年快速发展下巨额的资本开支或许会使投资者对光大绿色环保未来融资方式有所担忧,毕竟母公司中国光大国际有过股价低位的供股历史;或许市场有担忧占利润大头的生物质发电业务,未来补贴有下降风险。但站在笔者的理解角度,母公司在行业发展大机遇下,未雨绸缪供股集资跑步发展抢占份额,从长远来看是正面的;生物质综合利用的总补贴额度跟全国整体环保大计来说,比例仍然非常小,目前项目回报率并不高,短期无调低可能,就算多年以后补贴会有所降低,但也会是在生物质项目的回报率在利用率提升、热电联供实施下大幅增厚后进行,而到那时股价预计已经几倍于现在。

扫码下载智通APP

扫码下载智通APP