好市多(COST.US)2019Q3财报会议纪要:不会学习沃尔玛搞杂货自取业务 将在中国新增卖场

本文源自“银河证券”,作者为李昂团队。

1.管理层点评

Richard A.Galanti(执行副总裁、首席财务官兼董事)进行业绩汇报

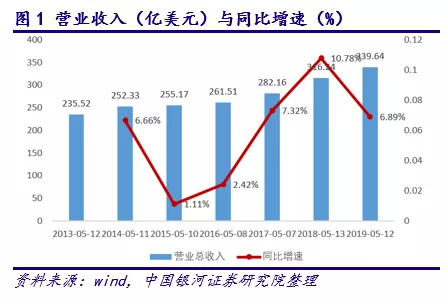

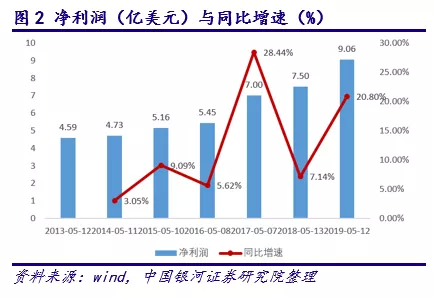

好市多(COST.US)2019财年第三季度(截至5月12日的12周)净收入为339.64亿美元,同比增长7.4%;实现净利润9.06亿美元,同比增长20.8%。

(一)销售部分核心数据

运营收入水平:第三季度的营业利润增长了5%,达到11.22亿美元。利息支出同比减少200万美元,为3500万美元。本季度的利息收入和其他收入同比下降500万美元。利息收入本身实际上比去年同期增加了1100万美元。

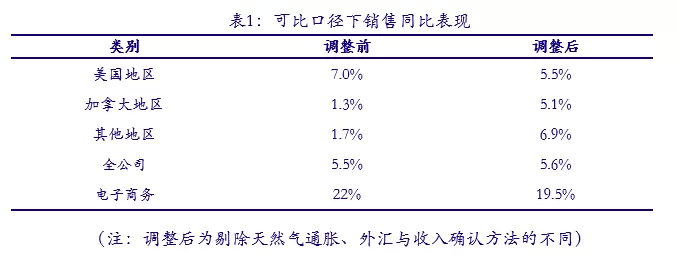

电子商务:第三季度电子商务销售增长了22%,调整后为19.5%。好市多将在今夏晚些时候在日本开展电子商务业务;夏末初秋在澳大利亚开展电子商务业务。

流量情况:第三季度所有卖场的客流量或购物频率增长3.7%,美国国内增长3.4%。受天然气、外汇和收入确认标准三项影响,销售额同比净下降了10个基点。平均前端交易或客单价上涨1.8%,剔除以上三项影响,平均客单价上涨约1.9%。

(二) 会员情况:

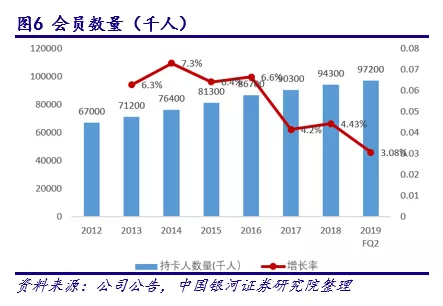

第三季度的会员费收入为7.76亿美元,为销售额的2.29%,较去年同期增长5.3%。会员续订率仍然很高,在美国和加拿大为90.7%,在全球范围内为88.3%。第三季度的会员家庭数量为5310万。持卡人总数从第二季度末(12周前)的9630万增加到9720万。截至第三季度,高级会员数为2040万,本季度增加了40.6万。

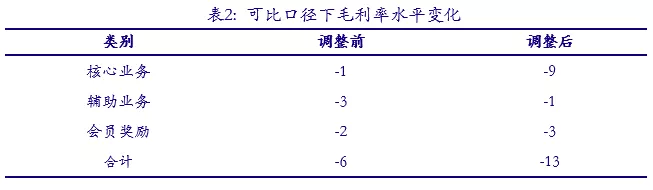

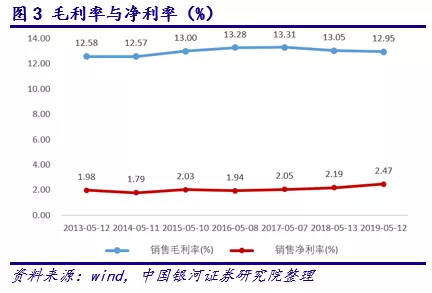

(三) 毛利率水平:

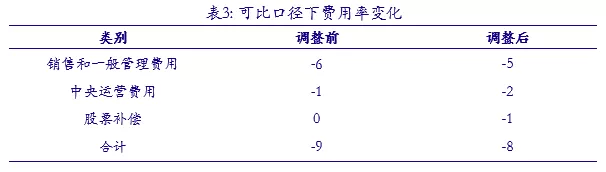

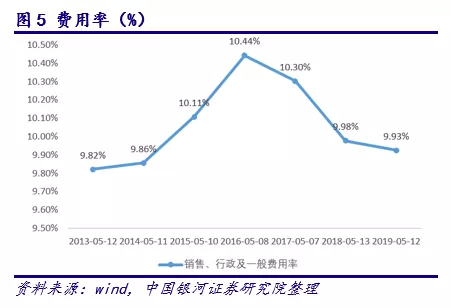

(四) 费用率情况:

好市多仍面临美国小时工薪酬增长法案与额外工资增长给销售额与一般管理费用带来的负面影响,相当于同比变化10到12个基点。

(五) 其他说明对象:

所得税税率:第三季度税率为18.5%,而去年同期为28.8%。本季度的收益和税率得益于非经常性的7300万美元的项目,若不计其,则税率将为24.9%。估计第四季度公司的有效总税率将在26.5%至27%的范围内。

卖场扩建:第三季度的开业费用为1400万美元。预计今年夏末开始生产的鸡肉厂大约需要200万美元的预开支费。迄今为止,好市多今年新开卖场13个,其中包括3个重新选址搬迁的卖场。今年约四分之三的新开卖场在美国,约四分之一在其他国家,包括预计于8月27日在中国上海开业的首家Costco。

股票回购:好市多花费了4400万美元回购19.2万股股票,平均价格为226.57美元。另外,在上一次董事会会议上,董事会批准了一项新的40亿美元的股票计划,该计划将于2023年4月起生效。

网络和在线交叉营销方案:好市多将继续改进,在卖场有促销活动时推送通知,并发送电子邮件。Costco应用程序在会员中的使用持续增长。会员将继续体验最近添加的新功能,如药房订单、取件通知、照片中心等。预计在7月份还将推出几项新功能。

取货与配送业务:本季度好市多开始推出额外的取件储物柜,并已将其推广到100个卖场。本季度,好市多还完成了位于现有仓库内的6个区域杂货配送中心的部署。在2017年末公司推出杂货店的次日达配送,通过公司的商业中心,次日达配送稳步发展。

关税方面:好市多将继续采取行动,在关税生效之前加速出货。好市多在规模和能力以及与供应商的关系方面处于有利地位。在某些情况下,公司减少了对某些商品的订单承诺,并考虑在替代国家采购。

2.Q&A

宏观环境层面

Q:在接下来的几个季度中,如果关税对好市多的业务产生更大的影响,那么商品利润率是否可以继续扩大?

好市多想要成为最后一个提高价格的公司,但这并不意味着好市多会束手等待,好市多未来将会保持务实。

业绩表现层面

销售情况

Q:在过去几个季度,公司核心毛利率涨幅较大,是因为公司主动采取了什么措施?或者只是市场变得竞争力不强,因此公司的销售额可以增加一点?

这得益于公司的内部控制。公司注意控制商品的损耗,并与供应商谈判。鉴于公司拥有运用近1500亿美元采购4,000余件公司选定商品的能力,公司的整体采购总量和单一商品购买量是巨大的。

Q:核心利润率表现很好,你怎么看待这个现象?在关税开始加速的情况下,未来将会如何发展?

公司一直致力于成为最后一家调整价格的公司。公司目前的电子商务业务以及价值主张发展良好。至于关税造成的影响,在某些情况下反而给予公司支持,因为公司可以借机大量采购有价值的商品。

Q:卖场客流量增速缓慢降低,是否应该将其更多地视为均值回归还是其他的原因?

虽然增速放缓是否会成为常态公司并不清楚,但是公司在销售方面取得了许多成就。过去几年的收入增长点包括会员费增加、信用卡转换、税制改革,而这些在未来将逐年增长。现在的不利因素包括天气状况和2月份以来的一些事件,以及关税。许多商品的关税都在10%的范围而不是25%。从公司购买力的角度来看,公司处于有利地位,并且有能力推动销售。

Q:电子商务业务销售的是普通商品吗?供应商直接销售所占销售额的百分比有多大?

高客单价商品由供应商直接销售,但供应商直接销售所占销售额的比例很小。通过改善网站,电子商务平台增加了很多商品,商品上架速度也大大提升,包括保健品、美容用品、食品和杂物等。随着小包装自动化技术的实现,电子商务业务正在变得更好。

成本费用

Q:本季度的费用杠杆尤其令人鼓舞,特别是在针对薪酬压力时,能否详细分析这是什么原因造成的?是否可以用同样的方法应对关税带来的压力?

这取决于关税水平。在接下来的几个季度中,随着小时工薪酬的大幅增加,公司可能会面对利润下降的压力,预计下降幅度在10到12个基点。另一件事是在接下来的几年里,公司在美国以外的地区会新开更多的卖场,这有助于使医疗保健费用占销售额的百分比降低。

Q:配送服务会增加成本,导致价格上涨吗?

不会,因为在物流配送方面,公司控制了成本。即使成本上升,公司也很快就把它转移。

门店数字化相关

Q:目前有多少卖场可以自助结账?对客流量有什么影响?

在美国的540个卖场中,大约有125个,在接下来的几个月内会迅速升至250个。自助结账在大卖场效果好且容易操作。尤其是如果顾客有信用卡,会更便利。自主结账速度快,还可在前端节省一些劳动力。

同业竞争

Q:鉴于沃尔玛(WMT.US)的杂货自取业务,公司是否考虑过为好市多的杂货提供“快取”服务?

公司的“点击-收货”操作简单,但只针对小型大客单价物品,如电子产品、珠宝和手提包。公司发现沃尔玛和其他一些公司花费很大一笔资金在杂货自取业务上,但公司认为不必大规模进入该业务。通过第三方合作的当日达杂货配送业务和好市多自身的次日达配送业务的业务量都在小幅增长。

公司战略层面

经营调整

Q:关于价格方面的竞争,公司是否有任何有关定价的变化?在定价上,公司是否会更加激进或是否有向消费者传递成本的意愿?尤其是在鸡蛋、猪肉等品类上,公司是否有较大的定价变化?

无休止的价格战使得所有专业传统零售商受到的影响比公司大得多。公司的强项是自有品牌、有机产品以及一些特殊产品领域,如奶酪一类的生活必需品。在这些方面,公司都在努力改进,尽最大努力节约成本提高质量,以保持良好的利润。

公司投资

Q:公司明年的新开卖场在哪里?上海卖场开业后,还会考虑在中国其他地方新开设卖场吗?

公司会开设两个卖场,首个将在19年夏末开放。如果所有事情都进展顺利的话,另一个将在2年后开放(实际上是第一个卖场开业后的1.5年。

未来扩张

Q:未来5年公司将进行大规模的扩张,您认为有哪些销售驱动因素?

生鲜食品领域继续发展和成长,还有食品和非食品中的特色商品,比如有机产品等。公司可以提供品种丰富的商品,而不局限于某些品类。在扩张举措上,公司继续在美国和加拿大以外的其他国家增开加油站。电子商务业务范围今年又将增加两个国家。除此之外,公司以价格优势吸引高级会员,信用卡注册用户数量增长喜人。公司掌握的主动权很大,对于纸制品之类的订单,公司可以选择在另一个国家生产同样质量的商品,使得运费得以大大降低。

3.业绩数据

扫码下载智通APP

扫码下载智通APP