中国信达(01359)发行32亿美元境外优先股 华融金控(00993)认购5000万

智通财经获悉,中国信达(01359)9月25日晚公告称,于2016年9月23日已与联席牵头经办人(招银国际、中金香港证券、渣打银行等)签订认购协议,联席牵头经办人将认购或促使认购人认购总额达32亿美元的境外优先股。

公告显示,该境外优先股股息率为4.45%,为永久存续,不设到期日,赎回时可以按发行价的100%赎回。面额为人民币100元,以美元缴纳资本的形式发行,价格为20美元,发行日为2016年9月30日。境外优先股仅发售给不超过200名专业投资者,并不适合零售投资者。

智通财经了解到,目前认购的投资者当中有华融金控(00993),其认购了3335500股,金额为5000万美元(约3.878亿港元),华融金控认为投资该优先股是一项低风险投资,可以提供稳定投资回报。

据悉,中国信达发行境外优先股所募集资金的总额约为人民币213.3亿元,用于补充该公司的其它一级资本(其它一级资本:工具及其溢价和少数股东资本可计入部分),以支持该公司的业务发展。

资料显示,中国信达于1999年4月20日在北京成立,注册100亿元人民币,为国有独资金融企业,在2013年12月12日在香港主板上市,共募集资金190.41亿港元。截至2016年6月底,中国信达总资产1.01万亿人民币、总负债8961亿人民币、资本充足率15.63%;2016年上半年,公司总收入455亿人民币,利润78亿人民币。

中国信达为中国四大资产管理公司之一,旗下业务主要有不良资产经营、投资及资产管理服务和金融服务。据了解,中国信达上半年不良资产经营仍是其主力收入来源,根据公开市场可统计数据,在今年上半年银行于公开市场出售的2000多亿不良资产包中,信达收购了其中800多亿约41%的份额。居于第二位的是投资及资产管理服务,上半年实现的税前利润占集团比重为252.1%。第三大板块金融服务则因为投资环境欠佳,税前利润大幅减少,占比为负1.6%。

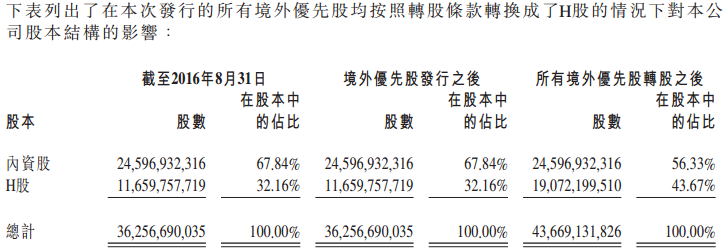

该境外优先股触发转股(触发事件为:不可持续经营)的价格为3.35港元每股(截止发稿时股价为2.82港元),32亿美元境外优先股全部转股时发行H股的数量为74.12亿股H股。该公司截至2016年8月31日的内资股为245.97亿股,H股为116.60亿股。据了解,境外优先股触发转股的可能性很小,中国信达的股本结构和触发转股情况如下:

扫码下载智通APP

扫码下载智通APP