击败黑石(BX.US)KKR(KKR.US)等,76亿美元收购拜耳动物业务的Elanco(ELAN.US)是什么来头?

本文源自微信公众号“晨哨并购”,作者:张鑫。

Elanco(ELAN.US)收购拜耳的动物保健业务后,将创建全球第二大动物保健公司,仅次于前辉瑞公司(PFE.US)的Zoetis。

德国医药和农化巨头拜耳已经同意以价值76亿美元的价额将动物保健部门出售给竞争对手Elanco。

去年年底,拜耳宣布欲出售年销售15亿欧元的动物保护业务,消息一经爆出后,抛出橄榄枝的“绯闻对象”纷至沓来。

据报道,包括KKR&Co(KKR.US)、CVC Capital Partners、安宏资本(Advent International)、Blackstone Group LP(BX.US)、EQT Partners和Permira在内的多家PE公司都曾发出收购提议。

值得一提的是,擅长跨境并购的“中国买手”复星国际(00656)也传出有收购的打算。但最终,Elanco赢得了拜耳的动物保健业务,将以53.2亿美元现金加23亿美元的Elanco Animal Health普通股的支付方式将其纳入麾下。该交易预计将在2020年中期完成。

Elanco是什么来头?

始于1954年的Elanco还是一个年轻的公司。因为2018年9月,Elanco才从礼来分拆出来,成为一个独立的动物保健公司。

早先,Elanco在礼来只是一个相对较小的企业,其活动包括疾病预防、治疗、蛋白质和健康以及其他动物食品。虽然该业务的一半销售额来自北美,但他在其他地区也有很大的市场份额,以及多元化的产品阵容。

礼来在2015年以54亿美元的价格收购了诺华的动物保健部门,合并之后成立了Elanco。2016年Elanco以8.85亿美元收购了勃林格殷格翰(Boehringer Ingelheim Vetmedica)的美国宠物疫苗业务。这笔交易使得Elanco的宠物产品更多样化。

自带并购基因的Elanco独立之后也没闲着,深谙并购整合之道的他一直不甘于行业排名。

今年8月,Elanco宣布收购Prevtec Microbia猪疫苗公司。该公司的主要产品是Coliprotec®系列疫苗,旨在保护猪免受断奶后腹泻(PWD)和由大肠杆菌引起的相关临床症状。通过收购Prevtec,Elanco将寻求扩大其他关键地区的注册。

今年4月,Elanco又以2.45亿美元的价格收购了Aratana Therapeutics(PETX )。两家公司合作开展了Aratana's Galliprant的商业化,这是一种治疗犬骨关节炎的药物。

此次收购完成后,Elanco将成为全球第二大动物保健公司。仅次于前辉瑞公司的Zoetis。根据年报显示,Elanco2018年实现营收约30亿美元,同比增长6%。Zoetis去年实现营收53亿美元。加上拜耳的15亿美元后,瞬间拉近了Elanco与行业龙头间的差距。

值得注意的是,今年2季度,Elanco实现2.85亿美元营收,而总债务总额为24.1亿美元,净债务负担略高于20亿美元大关。此次交易完成后,Elanco的20亿美元净债务将跃升至约73亿美元。

负债累累的Elanco,将30%交易额以股票的形式支付给拜耳。但渴望交易的拜耳似乎并不关心,称其打算随着时间的推移,逐渐退出其在Elanco的股份。

销量担当——索来多项圈

Elanco对拜耳的动物保健部门势在必得。

拜耳此次剥离的动物保健部门在业内排名第五,该部门为家庭宠物和农场动物提供除跳蚤、除寄生虫和兽用抗生素等常用产品。

销量最好的四款产品

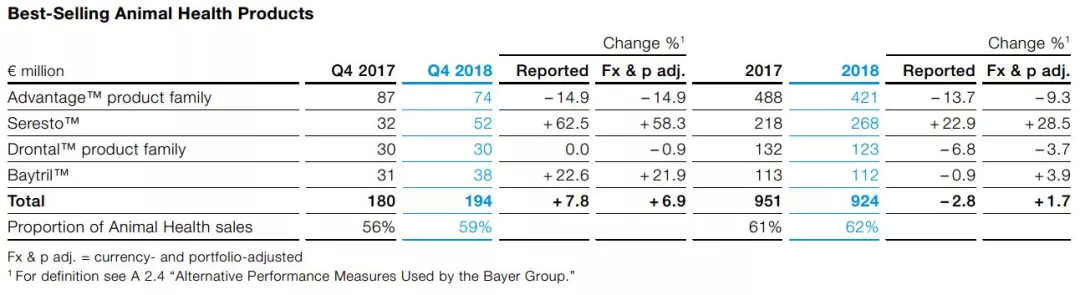

动物保健部门在2018年的营收为15.01亿欧元,占集团营收的约3.2%。动物保健部门共有11款产品,销量最好的四款产品占动物保健部门占销售额的62%。其中索来多®(Seresto)抗跳蚤和蜱项圈业务的销售额同比大幅上涨28.5%,但受到他产品的销量下滑拖累,如跳蚤、蜱和蠕虫的控制产品,旺滴净®(Advantage)系列的销售额同比下降9.3%。2018年动物保健部门整体销售额同比增加0.5%。

数据来源:拜耳2018年财报

拜耳的至暗时刻

如今,德国制药巨头拜耳正在为自己的野心付出代价。

收购孟山都后,拜耳的噩梦源源不断。股东们对收购事件越来越不满,令拜耳CEO面临着三年任期以来的最大考验。

2018年6月,医药巨头拜耳以630亿美元收购种子制造商孟山都(Monsanto)。拜耳仿佛迎来了自己的高光时刻。在收购孟山都之后,拜耳将占据全球种子及农业市场超过四分之一的份额。本应是“强强联合”,但并没想到孟山都草甘膦潜在的致癌风险令拜耳陷入一系列险诉讼风波。

今年4月,拜耳公司表示,在全美范围内其公司已经面临超过1.3万起针对除草剂致癌的诉讼。近几个月来,拜耳已连输3起诉讼,累积损害赔偿金已超过20亿美元。

由于诉讼风险增加,拜耳股价一路暴跌,目前已经跌至近7年来低点,较去年6月该收购孟山都完成之时,股价腰斩,下跌53%。相当于在短短一年时间内,拜耳的市值蒸发了约550亿美元,这令股东感到非常愤怒。

拜耳股价走势图

数据来源:yahoo finance

除了除草剂致癌的法律纠纷,这个发明了阿司匹林的制药巨头还在面临“专利悬崖”危机。其最畅销的药物专利即将到期,更糟的是,其管线中没有可替代的选手储备。

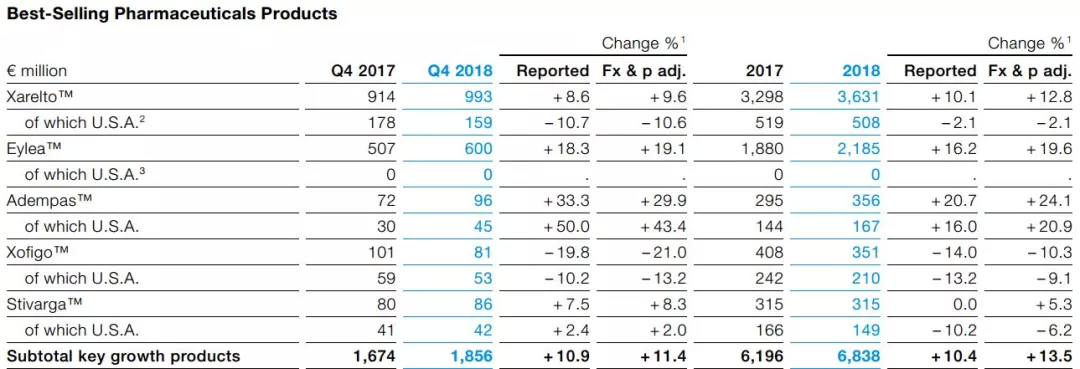

拜耳制药部门的利润和增长目前严重依赖于两款重磅炸弹:血液稀释剂Xarelto和眼部治疗药物Eylea。2018年拜耳全年营收395.86亿欧元,同比增加4.5%,其处方药业务稳健增长,全年销售167.46亿欧元,同比增加3.4%,其中Xarelto、Eylea两款重磅炸弹年销售额总超过58亿欧元,占处方药业务销售总额的35%。

数据来源:拜耳2018年财报

把鸡蛋装在一个篮子里总是危险的。Xarelto将在2023年失去专利保护,而Eylea在2025年失去专利保护以前已经面临众多对手的竞争。意识到危机的拜耳,为了加速补充管线,积极寻求与生物技术公司和药物开发研究机构开展合作。但留给拜耳的时间不多了。

同时,收购孟山都公司后,拜耳背负了巨大的债务。截至2018年12月31日,拜耳的金融债务净额同比增长约320亿欧元,达到356.79亿欧元。出售资产以缩小债务规模,对拜耳来说可能是最好的选择。

去年11月底,拜耳在一份声明中表示,将裁员1.2万人,并计划在2019年推进投资组合等措施。

此次出售动物保健业务是拜耳今年进行的第四笔资产剥离。

今年5月,拜耳将旗下的美国防晒品牌Coppertone(水宝宝),以5.5亿美元的价格出售给妮维雅母公司Beiersdorf。7月,拜耳旗下的足部护理业务Dr.Scholl,被美国投资公司YellowWoodPartners以5.85亿美元收购。8月,拜耳将化工园区运营商Currenta的股份以35亿欧元(合39亿美元)出售给麦格理基础设施和房地产(MIRA)所管理的基金,麦格理是全球最大的基础设施投资者。

另外,除了深陷困境的拜耳之外,其他的大型制药商也在剥离他们的动物保健业务。

辉瑞公司于2013年,剥离其动物保健业务Zoetis Inc.,随后其他制药公司也掀起一阵剥离动物保健部门的浪潮。

这些动物保健业务有着稳定的盈利增长,全球财富的增长和对食品消费的升级等宏观经济趋势是维持这些增长的坚实基础。这与新药研发获得的风险性收益有着本质差别。前辉瑞公司的Zoetis“自立门户”以来,其股价机会增长了3倍。

目前,唯一一家拥有动物保健部门的大型制药公司是默克公司(Merck&Co.)。该部门的营收约占其总收入的十分之一。

扫码下载智通APP

扫码下载智通APP