欧央行降息及量化宽松全方位解读:全球央行主导的资产盛宴又回来了

本文来自“Wind金融终端”

在欧洲央行会议后,欧元下滑导致美元被动升值,但是同时黄金并没有因为美元走强而下滑,其价格反而飙升。这样一组价格反应暗示了全球的量化宽松(QE宽松潮)或很快就要开启。

欧洲央行会议重要内容归纳

欧洲央行将从11月1日开始每月购买200亿欧元的资产,其持续时间是开放式的。同时存款利率下调,理事会同意建立银行分层制度,以抵消负利率的影响,并放宽对银行长期贷款的条款。虽然量化宽松的额度有点偏低,低于市场先前预计每月购买300亿欧元。 但鉴于一些反对意见,这可能是一个最好的结果了。

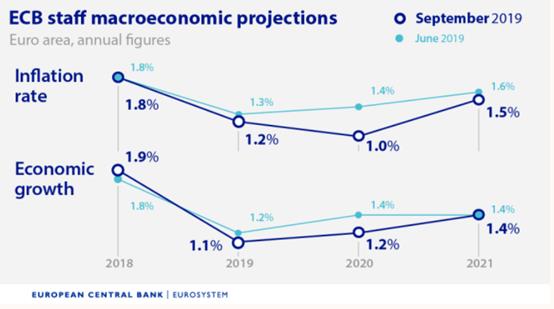

同时德拉吉为了证明扩大刺激方案的合理性,他描绘一幅相当疲弱的经济前景,包括下调通胀和经济增速的预期。

德拉吉认为欧元区总体通胀率可能会继续下降,然后在接近年底时再次上升。通胀预期处于较低水平,虽然劳动力成本正在上升,但并没有像预期的那样迅速转化为通货膨胀。ECB下调今年HICP年通胀率至1.2%,先前为1.3%;2020年从1.4%下调至1.0%;2021年下调至1.5%。

同时欧央行将2019年增速预期从1.2%下调至1.1%,2020年增速预期从1.4%下调至1.2%,维持2021年增速预期在1.4%不变。

欧洲央行管理委员会做出了以下货币政策决定

1)存款基准利率下调10个基点至-0.50%。主要再融资业务的利率和边际贷款的利率将保持在目前的水平,分别为0.00%和0.25%的水平不变。理事会现在预计欧洲央行的主要利率将保持在目前或更低的水平,直到看到通胀前景可以足够接近但低于2%的水平为止。

2)自11月1日起,根据理事会的资产购买计划(asset purchase program),将以每月200亿欧元的速度重新开始

3)长期再融资操作在asset purchase program的框架下也会继续进行,直到欧洲央行开始加息,并且在任何情况下,只要有必要保持流动性的宽松。 长期再融资操作会继续。

4)为支持货币政策以银行为基础的传导,实行准备金双级制度,表示部分银行持有的过剩流动性部分可以免除负存款利率。

5)为维持有利的银行贷款条件,确保货币政策的顺利传导,并进一步支持宽松的货币政策立场,将改变新一季的长期定向再融资操作(TLTRO III)的模式。以保持有利的银行贷款条件,确保货币政策的顺利传导,并进一步支持宽松的货币政策立场;对于合资格的净贷款额超过基准的银行,TLTRO III所适用的利率将会较低,甚至可能低至存款安排在整个业务期间的平均利率。

各大资本市场的反应则体现出对于欧央行9月会议的结果非常满意

欧洲央行利率决议公布后,欧洲主要股市全线上涨,德国DAX指数涨超0.6%、法国CAC40指数涨超0.5%,欧洲STOXX50涨近0.7%。欧洲银行股普遍上涨,

数据来源:Wind

数据来源:Wind

数据来源:Wind

杰富瑞集团欧元区经济学家Owen表示,欧洲央行的利率决议表明了“非常鸽派的倾向”,预计欧洲央行将于明年第二季度开始货币政策正常化。但随着利率进一步跌破零,欧洲央行还采取行动,为陷入困境的欧洲银行提供救助。负利率损害了这些银行的利润。

欧元区银行股在决议后普遍上涨。

欧元兑美元

欧洲央行公布利率后,欧元兑美元冲高回落,短线先是快速拉升近50点,而后又迅速回落100多点,最低下探至1.0960附近,刷新9月3日以来最低水平。

而在行长德拉吉召开新闻发布会后,欧元兑美元进一步扩大跌幅至140点,最低至1.0927,且大有跌破9月3日低点的势头。从过往的经验来看,政策声明后的欧元行情,通常仅是新闻发布会之前的一道“前菜”。以往,欧元更大的行情通常都是发生在行长新闻发布会期间,本次亦是如此。

(欧元兑美元日内分时图,数据来源Wind)

欧元兑美元之所以在利率公布后先出现快速拉升,一定程度上反映了欧洲央行QE规模不及市场预期。此前市场普遍预计欧洲央行重启QE的规模大概在每月300-400亿欧元左右,但从实际结果来看,每月QE规模仅200亿欧元。但毕竟欧洲央行选择了降息和重启QE,而且在新的QE结束前不会加息,同时欧洲央行还下调了未来的经济预期。超级宽松的货币政策加上不利的经济前景,施压欧元冲高后出现明显回落。

本周初,欧元兑美元整体上保持在在一个较小的区间范围内来回震荡,盘面上可以体会到的的是,在面临重大决策转变之前,市场选择了耐心等待。而随着决议临近,市场普遍认为本周欧洲央行整体基调将呈现鸽派。甚至可以说是没有最鸽,只有更鸽。从结果来看,欧洲央行今天的结果,可以说都在情理之中,但又超出了预期。

欧元兑英镑

由于欧洲央行加码了刺激政策,除了欧元兑美元下跌外,还拖累了欧元兑英镑走势。数据公布后,欧元兑英镑短线上涨20余点后,跳水约80点,并刷新了7月25日来新低。

(欧元兑英镑日内分时图,数据来源Wind)

美元指数

考虑到欧元在美元指数中占的权重超过一半,受到欧洲央行加码刺激的影响,美元指数升破99整数大关,刷新9月3日来新高。

(美元指数日内分时图,数据来源Wind)

现货黄金

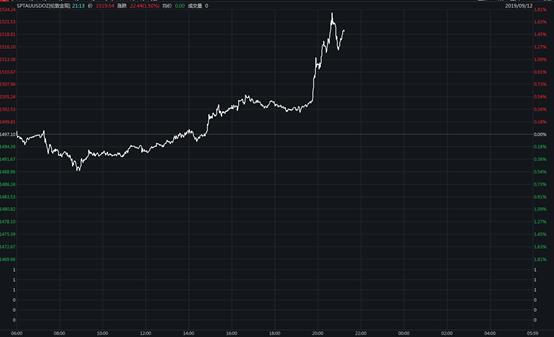

值得注意的是,尽管美元指数在上涨,但是现货黄金同样在上涨。一般说来,美元指数同黄金走势相反,但在

欧洲央行决议过后,现货黄金则大涨20多美元,并升破1520整数关,刷新9月6日来最高水平至1524.24美元/盎司。

(现货黄金日内分时图,数据来源Wind)

利率水平的下行,有助于降低持有黄金的机会成本,对金价构成支撑。而且考虑到下周美联储也可能选择降息,在全球主流央行都在选择宽松的档口,未来金价或许还存在进一步上行的潜力。

美国债券市场狂潮会否被再次掀起?

从长久来看,德国债市收益率长期和美国收益率保持一致。

在经历了美国投资级债券购买创纪录的一周之后,投资者想知道市场能否保持这样的热情,以及债务高企可能对公司借贷成本产生哪些影响?

数据显示,截至9月6日的一周,投资者购买投资级债券价值高达740亿美元。无论是交易量还是总的美元价值,都创下历史新高。

全球债券价格上涨,收益率走低,目前,全球到期收益率为负的国债规模达到16.89万亿美元。全球央行开启新一轮降息潮,这是本轮负利率债券规模快速增长的最直接原因。从全球国债收益率矩阵来看,欧元区多数国家短端国债收益率均达到负值,并屡创新低;而荷兰、德国、瑞士30年期以下的国债收益率全部降至负值。自2016年之后,全球部分国债收益率再次进入负利率区间。

欧盟的三个金融监管机构都表示长期的低利率环境是整个欧盟金融稳定的最大威胁之一

欧洲三大监管机构联合委员会(Joint Committee of the three European Supervisory Authorities)今天警告称,欧央行自2016年以来首次降息并重启量化宽松计划,长期的低利率环境继续给金融业带来压力,虽然货币政策对经济增长放缓和通胀前景的作用有助于在短期内恢复市场对金融市场的信心。但从中期的角度来看,利率持续走低,再加上收益率曲线趋平。这回给金融机构的盈利能力和回报带来压力,增加估值风险。有些投资者在这样的环境下,他们会赎回一些非流动资产的投资,这会对区域内的金融稳定带来威胁。该委员会由欧洲银行管理局、欧洲证券和市场管理局以及欧洲保险和职业养老金管理局组成。

面对QE的质疑,德拉吉是这样回应的

德拉吉表示,欧洲央行有能力在相当长一段时间内继续其债券购买计划,这打消了一些市场分析师的担忧,因为他们担心欧洲央行的购买会拥有的任何一个国家的债务上限。欧洲央行行长表示目前不必讨论限额问题。四年前,欧洲央行推出量化宽松政策时,对其可以购买的任何单一成员国的未偿债券额度设定了三分之一的限额,这是为了防止欧洲央行持有任何一个国家足够的债务,从而有权阻止潜在的重组。

今天欧洲央行的决定是针对持续的通货膨胀低迷作出的。事实上,自上一次欧央行会议以来收到的信息表明,欧元区经济持续在疲软,下行风险突出,通胀压力在减弱。围绕欧元区经济增长前景的风险仍倾向于下行。这些风险主要与长期不确定性有关。

2019年7月,欧元区非金融企业贷款年增长率保持在3.9%不变。对非金融公司的总体贷款的年增长率继续保持稳定,但是对周期更为敏感的短期贷款显示出疲软迹象。7月份家庭贷款年增长率为3.4%,6月份为3.3%,继续保持逐步改善的态势。总体而言,贷款增长仍受益于银行贷款利率处于历史低位。

欧央行认为今天所采取的货币政策措施,包括新的短期贷款限制性条款的调整,将有助于保障的银行贷款条件,并将继续支持企业获得融资,特别是中小企业获得融资。

但和往常一样,他也同时强调,拥有更多财政空间的政府需要采取行动。

鉴于经济前景趋弱,下行风险持续凸显,有财政空间的政府应及时有效地采取行动。在公共债务居高不下的国家,政府则需要奉行审慎的政策。欧元区的所有国家都应加强努力,使财政政策的作用发挥至最大化。

扫码下载智通APP

扫码下载智通APP