新股消息 | PCBA生产商信恳智能通过港交所聆讯,OPPO集团是其最大客户

智通财经APP获悉,据港交所9月25日披露,信恳智能控股有限公司通过港交所聆讯,德健融资担任其独家保荐人。据悉,今年3月20日,信恳智能曾向港交所递交上市申请,但已失效,后于9月20日再次递表,这次得以迅速通过聆讯。

信恳智能控股有限公司成立于2000年,是一家在中国提供印刷电路板组装(PCBA)的全面装配及生产服务的EMS供应商,业务范围包括研究及设计、挑选及采购原材料、装配及生产PCBA、质量控制、测试、物流及售后服务。

据悉,信恳智能于2016年5月10日挂牌新三板,并于2018年12月4日从新三板摘牌。

公司曾与OPPO集团(中国排名前五大的智能手机制造商之一以及公司于往绩记录期间的最大客户)推出新产品及评估嵌入其新产品的PCBA的可制造性及制定相关的“可制造性设计”(DFM)报告(主要旨在评估产品设计的可制造性)的“新产品引进”(NPI)阶段(主要旨在向市场推出新产品)。

PCB是作用电子电路互相连接的媒介及机械式安装基板,为电子产品的重要部分。该公司PCBA主要有四种类型,包括电讯、工业用途、物联网及其他电子终端产品。

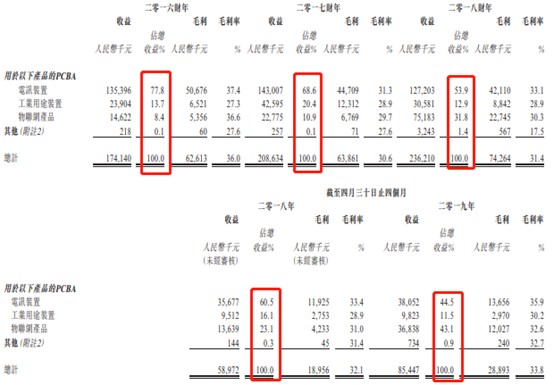

于2016-2018财年各年以及截至2019年4月30日止四个月,电讯装置的PCBA占总收益的比例分别为77.8%,68.6%,53.9%以及44.5%;工业用途装置的PCBA占总收益的比例分别为13.7%,20.4%,12.9%以及11.5%;物联网的PCBA占总收益的比例分别8.4%,10.9%,31.8%以及43.1%。

截至2019年4月30日,公司有17条SMT装配缐,使用率由2016财年的约90.7%提高至截至2019年4月30日止四个月的约94.0%。

主要客户

公司的客户主要包括中国及美国的电子产品制造商、OEM及品牌拥有人。于2016~2018财年及截至2019年4月30日止四个月,公司向五大客户作出的销售分别占公司总收益约99.0%、98.3%、90.2%及80.9%,而公司的最大客户分别占总收益约77.2%、68.2%、53.8%及38.9%。

主要财务数据

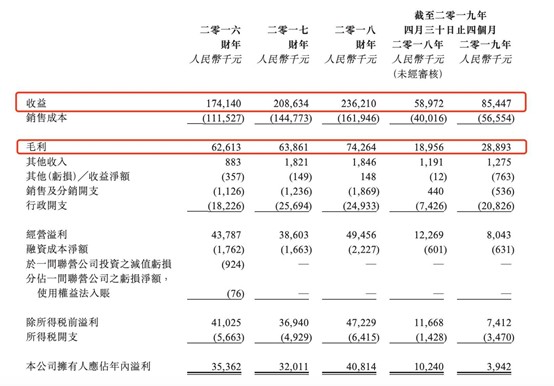

截至2018年止三个财政年度以及截至2019年4月30日止四个月,公司的收入分别约为人民币1.74亿元、2.09亿元、2.36亿元以及8545万元;毛利分别为人民币6261万、6386万、7426万及2889万,分别相当于毛利率约36.0%、30.6%、31.4%及33.8%。截至2019年4月30日止四个月毛利率增加主要由于公司使用自身的生产设施生产出更多产品,进而减少第三方分包商的分包生产,分包费用减少约人民币130万元。

风险因素

公司的风险因素主要是:公司于往绩记录期间客户集中;如果公司不能妥善控制现金流量错配,则现金流量状况可能因向客户收款与向供应商付款间的错配而出现恶化;公司可能无法预计并应对技术革新;PCBA所属下游行业的任何放缓均可能会对公司的经营业绩、财务状况及业务前景造成重大不利影响;原材料价格波动或原材料延迟交付,可能会对公司业务营运造成重大不利影响。

募资用途

据招股书,公司募资主要用途是:购置71台SMT组装机及增聘技术人员;设置五台自动化测试及包装线提高质量控制措施及PCBA包装自动化水平;设立射频屏蔽室以在消声室内进行射频连接测试;升级现有的MES系统;增聘五名工程师;建立基于云的模拟平台;升级现有的智能仓库;偿还为购买机器及设备以及一般营运资金的银行贷款。

扫码下载智通APP

扫码下载智通APP