民生证券:PD-1 医保谈判,最终谁将入局?

本文来自“民生证券”,作者:孙建。文中观点不代表智通财经观点。原文标题《PD-1 医保谈判,最终谁将入局?》。

报告摘要:

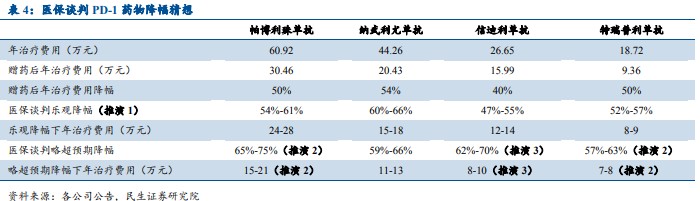

我们根据医保局3种可能出现的立场,推演以下3种较有可能出现的PD-1医保谈判结果

1)4种PD-1单抗均进入医保:这种情况的出现是以医保局对PD-1单抗纳入医保态度较为宽松为前提的。在参考了上一轮的降幅情况以及PD-1药物赠药方案后年治疗费用情况下,我们猜测这种情况下帕博利珠单抗、纳武利尤单抗、信迪利单抗和特瑞普利单抗最终谈判价格合理降幅在54%-61%、60%-66%、47%-55%和52%-57%。

2)1-2种国产(特瑞普利+信迪利单抗)+1种进口PD-1药物(帕博利珠单抗)进医保:这种情况以医保局对纳入PD-1药物进医保态度较为中性为前提。在此情形下,有较大概率会出现帕博利珠单抗和特瑞普利单抗(+信迪利单抗)进入医保的情况发生,帕博利珠单抗的降幅预计在65%-75%区间(对应15-21w年治疗费用),超出以上第一次报价预期。我们预计信迪利单抗降价幅度可能会略超我们前述第一次报价预期,特瑞普利单抗本身赠药后费用已经为最低,我们预计降价幅度在我们以上第一次报价预期区间。

3)仅一种PD-1产品(信迪利单抗)进入医保:这种情形的出现是以医保局对纳入高价PD-1单抗药物态度较为谨慎为前提,PD-1产品会面临第二次报价时大杀价。①我们预计帕博利珠不会出现极端杀价行为,主要考虑到伴随着后续新适应症陆续国内上市,若此次大降价其后续医保谈判续约仍面临降价压力。②特瑞普利单抗2L黑色素瘤有帕博利珠单抗竞争,且预计市场空间提升与大幅降价不一定成正比,大幅降价后对销售额影响也有限,因此我们并不认为特瑞普利单抗有更大的降价意愿。③我们认为面临肿瘤管线销售能力强的恒瑞医药及赠药方案后年治疗费用更低的卡瑞利珠单抗竞争,以及即将上市的临床效果更好的替雷利珠单抗竞争,信迪利单抗有可能会以大幅降价的姿态抢占进入医保的名额,谈判年治疗费用预计为8-10万(对应降幅62%-70%)。

此次PD-1谈判结果对于医药投资的影响推演

我们总体的观点如下:①若PD-1单抗进入医保的降幅超出我们以上预期,可能会引起投资者对创新药尤其是赛道极其拥挤的PD-1产品未来盈利能力的怀疑,从而不利于已入局者以及研发投入较大的PD-1厂商的未来发展;②若降幅低于我们预期甚至进入医保数量仅有一个,对PD-1厂商影响不大,因为从目前的四个已上市产品销量数据及PD-1领域未得到满足的临床需求状况来看,药企盈利能力是可以保证的。

投资建议

建议关注持续创新能力的头部公司Biotech及受益创新环境改善下的“卖水人”CXO,建议关注恒瑞医药、康弘药业、复星医药(02196)、信达生物(01801)、君实生物(01877)、泰格医药、药明康德(02359)等。

风险提示

创新药研发进程的不确定性风险、药品后续定价及医保政策不确定性的风险、竞争风险。

正文

原定于2019年11月11日-13日完成的医保谈判推迟至15日才全部完成,体现了医保局对纳入医保品种的慎重,我们重申医保局并没有支持创新药(尤其是国产创新)纳入医保的义务。虽然说对通过一致性评价药物进行带量采购以及将重点监控目录药品调出常规目录确实是为医保腾出了很大的支付空间,医保局仍然是基于对创新药物的临床需求及药物经济学考虑最终决定是否将创新药物纳入医保支付,这是我们有别于市场上其他投资者观点的地方。

一、医保谈判目录新谈判品种(排除续约品种)平均降幅可能会维持在50%-55%

2017年有36个品种通过谈判纳入医保,这些医保支付标准与2016年平均零售价相比,平均降幅达到44%,最高的达到70%。2018年通过医保谈判纳入17种抗癌药,与原价相比,谈判药品平均降幅达到57%。

我们推测此次医保谈判目录新谈判品种(排除续约品种)平均降幅有可能会维持在50-55%区间,比2017和2018年谈判降幅区间稍有放大是因为考虑到PD-1药品帕博利珠、纳武利尤和特瑞普利单抗三者在赠药方案后的价格均低于初始价格的50%以上,纳入医保谈判的年治疗费用应该会比赠药方案更有诚意才对,因此可能会对整体平均降幅产生影响。超出50%-55%范围或者小于此降幅范围我们都认为是超预期事件。

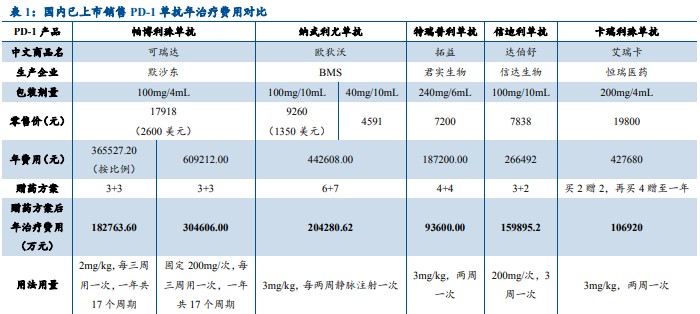

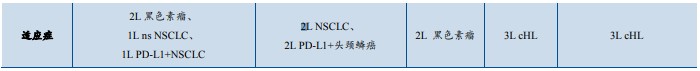

二、关于四个PD-1品种医保谈判第一次报价的猜想

接下来我们希望通过对市场上关注度最高PD-1药物谈判的不同情形进行推演,为投资者在医保谈判结果公示前提供参考,以便对谈判结果快速响应。按照前面医保局公布的医保谈判文件《2019年国家医保药品目录调整工作方案》,目前能够有资格参加此次谈判的PD-1药物包括纳武利尤单抗、帕博利珠单抗、特瑞普利单抗和信迪利单抗。具体获批适应症以及年治疗费用列于下表中。

资料来源:各公司公告,民生证券研究院注:以上费用为通过1mg药物单价计算年治疗费用,以60kg体重为标准

关于四个PD-1品种医保谈判第一次报价的猜想如下:

从以上PD-1单抗的年治疗费用来看,最贵的为帕博利珠单抗,优惠后年治疗费用高达30.46万元,最便宜的为特瑞普利单抗,优惠后年治疗费用仅为9.36万元,两者相差3.25倍。

1)但是考虑到进口药成本差异、在NSCLC大适应症上较大话语权(一线sqNSCLC也即将获批上市)、同为进口药的纳武利尤单抗并无一线NSCLC竞争、国产PD-1单抗NSCLC适应症报产较慢(仅卡瑞利珠单抗1LnsNSCLC报产),我们猜测帕博利珠单抗最终谈判价格报价区间为24-28万元每年,对应降幅在54%-61%(中值58%,24-28万每年价格相对赠药后治疗费用30万元有所下调)。

2)纳武利尤单抗获批适应症中并无一线NSCLC,相对于帕博利珠单抗较为弱势,预计谈判价格区间为15-18万元每年,对应降幅为60%-66%(中值63%,相对于赠药方案年治疗费用20万元有所下调)。

3)由于国产PD-1单抗年治疗费用相比进口药已经较低,预计不会出现更为激进的降价幅度,整体上可能在慈善方案年治疗费用基础上稍有下调,预计信迪利单抗谈判价格12-14w(降幅47%-55%,中值51%,相对于赠药方案后年治疗费用16万有所下调),特瑞普利单抗8-9w(降幅52%-57%,中值55%,相对于赠药方案后年治疗费用9万有所下调,但是因为之前定价已经较低,我们预计下调空间有限)。

值得注意的是我们预计的以上报价区间是药企对医保谈判的第一次报价,若医保局对第一次报价不满意可能会面临药企继续下调报价以赢得进入医保的情况,详细猜想请见下文。

三、3种关于PD-1品种医保谈判最终结果的猜想

我们推演以下3种较有可能出现的医保谈判结果:

(一)4种PD-1单抗均进入医保

这种情况的出现是以医保局对PD-1单抗纳入医保态度较为宽松为前提的,我们预计四种药品的最终谈判价格也可能在我们前述药企的第一次报价区间内,这种情况利好创新药研发企业和创新药相关产业链。从目前的四个品种销量数据来看,我们预计未来一年四种药品的总市场空间可达到今年规模的2倍(降幅为50%与赠药方案治疗费用接近,治疗人群至少翻倍,因此收入至少翻倍,下同),假设2019年帕博利珠单抗、纳武利尤单抗、信迪利单抗和特瑞普利单抗年销售额分别为20亿、10亿、7亿和7亿,再假设进入医保后第一年分别放量1-2倍,那么2020年四种药品的销售总额将达到88-176亿元,如果按照70%医保乙类支付标准计算的话,医保多支出金额为61.6-123.2亿元,仅相当于2018年重点监控目录中奥拉西坦样本医院年销售额(67亿元,PDB)或者奥拉西坦与神经节苷脂(56亿元,PDB)加和,在下次谈判之前PD-1药物的支出金额应该在医保基金可承受范围以内。

(二)1-2种国产(特瑞普利+信迪利单抗)+1种进口PD-1药物(帕博利珠单抗)进医保

这种情况以医保局对纳入PD-1药物进医保态度较为中性为前提:在此情形下,有较大概率会出现帕博利珠单抗和特瑞普利单抗(+信迪利单抗)进入医保的情况发生,这会以以下假设为前提:帕博利珠单抗已经获批nsNSCLC和PD-L1阳性NSCLC两个一线疗法适应症,从临床需求角度看是我国临床急需品种,但是相应的帕博利珠单抗的降幅预计在65%-75%区间(对应15-21w年治疗费用),超出以上第一次报价预期。需要说明的是由于帕博利珠单抗的1LNSCLC适应症患者需求更大,因此即使出现如此降幅下,接受帕博利珠单抗治疗的患者数量有可能出现2-3倍增长,这将极大对冲帕博利珠大幅降价带来的冲击。在这种假设情况下,我们预计信迪利单抗降价幅度可能会略超我们前述第一次报价预期,特瑞普利单抗本身赠药后费用已经为最低,我们预计降价幅度在我们以上第一次报价预期区间,利好谈判后进入医保企业。

(三)仅一种PD-1产品(信迪利单抗)进入医保

这种情形的出现是以医保局对纳入高价PD-1单抗药物态度较为谨慎为前提,PD-1产品会面临第二次报价时大杀价:这种情况下国产PD-1进入医保概率更大,我们之所以预计这种情况下进口药无法进入医保是因为相对国产PD-1药品进口药并没有成本和价格优势,也很难想象第一次医保谈判(伴随着后续新适应症陆续国内上市,其降价意愿会更为强烈,第一次不大杀价也为后续医保谈判续约提供降幅空间)帕博利珠单抗承担近70%降幅(对比特瑞普利单抗赠药后9.36w年治疗费用)。

而从药物经济学角度考虑,我们认为目前年治疗费用最低的特瑞普利单抗进入的概率相对更大,但是特瑞普利单抗目前的适应症2L黑色素瘤有帕博利珠单抗竞争,且预计市场空间提升与大幅降价不一定成正比,大幅降价后对销售额影响也有限,因此我们并不认为特瑞普利单抗有更大的降价意愿。

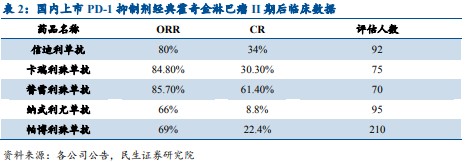

我们认为信迪利单抗会有较大的降价意愿,主要基于以下考虑:①cHL适应症竞争激烈,有众多丰富的肿瘤管线验证过销售能力的恒瑞医药还有即将上市的百济神州产品替雷利珠单抗,信迪利单抗面临较大的销售压力,通过进入医保可以先发的覆盖更多患者;②在临床结果相差不大的情况下,赠药方案后信迪利单抗年治疗费用比卡瑞利珠单抗还有高出近50%(16万vs11万),价格和销售实力上均有压力;③即将上市的替雷利珠单抗在cHL适应症上的ORR和CR数据都要比信迪利单抗好(虽然不具有直接可比性),预计替雷利珠单抗上市后也会对信迪利单抗造成较大的销售压力。综合以上三点我们认为信迪利单抗有可能会以大幅降价的姿态抢占进入医保的名额,谈判年治疗费用预计为8-10万(对应降幅62%-70%),利好信达生物。

四、PD-1谈判结果对恒瑞医药以及生物医药行业影响的推演

对于此次医保谈判对于医药行业投资的影响,我们的观点如下:

(一)针对3种不同PD-1谈判结果下药物降幅汇总

我们认为降幅核心取决于疗效和竞争格局,同时考虑是政府主导,结合目前适应症竞争情况,我们分情景分析了可能的中标情况。在参考了上一轮的降幅情况以及PD-1药物赠药方案后年治疗费用情况下,我们猜测帕博利珠单抗、纳武利尤单抗、信迪利单抗和特瑞普利单抗最终谈判价格合理降幅在54%-61%、60%-66%、47%-55%和52%-57%。针对不同推演结果,四类产品可能会有不同的略超预期的降幅,相关猜想数据汇总于下表。

(二)关于此次医保谈判结果对恒瑞医药的影响推演

此次恒瑞医药有3个创新药品种参与谈判,分别是吡咯替尼、阿帕替尼(续约)和19-K,按照2017-2018年创新药进入医保谈判的降幅来看,我们预计阿帕替尼作为续约品种不会有太大降幅(10-20%),吡咯替尼和19-K降幅可能会在2017和2018年两次医保谈判的平均降幅区间44%-57%内,甚至有可能在44%降幅以内。

关于PD-1医保谈判结果对恒瑞医药的影响,分别参考以上3种推演结果来看,我们认为:①前两种情景(即:医保纳入PD-1品种越多,大于或等于2种)可能会对卡瑞利珠单抗的推广造成较大的影响。②相反的,若第三种情景(即:纳入PD-1品种少于或等于1种)只有一种PD-1产品进入医保目录的情况发生,则基本上所有PD-1入局者仍然处于同一起跑线,但是阻碍卡瑞利珠单抗市场开拓的最大干扰因素-多种竞品进医保消除,这将为卡瑞利珠单抗提供较好的继续抢占市场的机遇,利好恒瑞医药。

(三)此次PD-1谈判结果对于医药投资的影响推演

我们总体的观点如下:①若PD-1单抗进入医保的降幅超出我们以上预期,可能会引起投资者对创新药尤其是赛道极其拥挤的PD-1产品未来盈利能力的怀疑,从而不利于已入局者以及研发投入较大的PD-1厂商的未来发展;②若降幅低于我们预期甚至进入医保数量仅有一个,对PD-1厂商影响不大,因为从目前的四个已上市产品销量数据及PD-1领域未得到满足的临床需求状况来看,药企盈利能力是可以保证的。

五、投资建议

建议关注持续创新能力的头部公司Biotech及受益创新环境改善下的“卖水人”CXO,推荐关注恒瑞医药、康弘药业、复星医药、信达生物、君实生物、泰格医药、药明康德等。

六、风险提示

创新药研发进程的不确定性风险、药品后续定价及医保政策不确定性的风险、竞争风险。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP