阿里(09988)VS腾讯(00700),谁是港股之王?

本文来自微信公众号“阿尔法工场”,作者:林晓晨。

如果说贵州茅台是最能够代表A股的公司,那么最能代表港股的中国公司就是腾讯(00700),最能代表美股的中国公司就是阿里巴巴(BABA.US)。

上市首日,阿里巴巴收盘价报收于187.6港元,较发行价上涨6.59%,市值达4.01万亿港元,超过腾讯的3.21万亿港元的市值,成为“港股之王”。

那么,未来这两家中国最牛的科技公司谁会跑得更快呢?为此,我们将从业绩、核心竞争力、愿景、前景和估值五大方面来全方位分析这两大巨头。

增长:阿里稳定,腾讯近期乏力

业绩是上市公司股价飙升的引擎,股市投资归根到底还是要看上市公司的业绩。阿里巴巴和腾讯都可谓是资本市场中不可多得的公司,在过去几年中,他们凭借优异的表现给投资者带来了不菲的回报。

两家公司均在不久前公布了最新业绩,仅从财务数据来看,阿里巴巴无论总营收规模、净利润,还是增速都要快于腾讯。

阿里巴巴的2019年三季报显示,公司总营收为1190.2亿元,同比增长40%;非美国通用会计准则下净利润327.5亿元,同比增长40%。

腾讯公布的2019年第三季度财报显示,公司总营收为972亿元,同比21%;非通用会计准则下净利244.12亿元,同比增长24%。

单看一个季度的数据是不够客观的,那么我们将数据延伸,进一步比较一下阿里巴巴和腾讯更长一段时间的业绩表现。

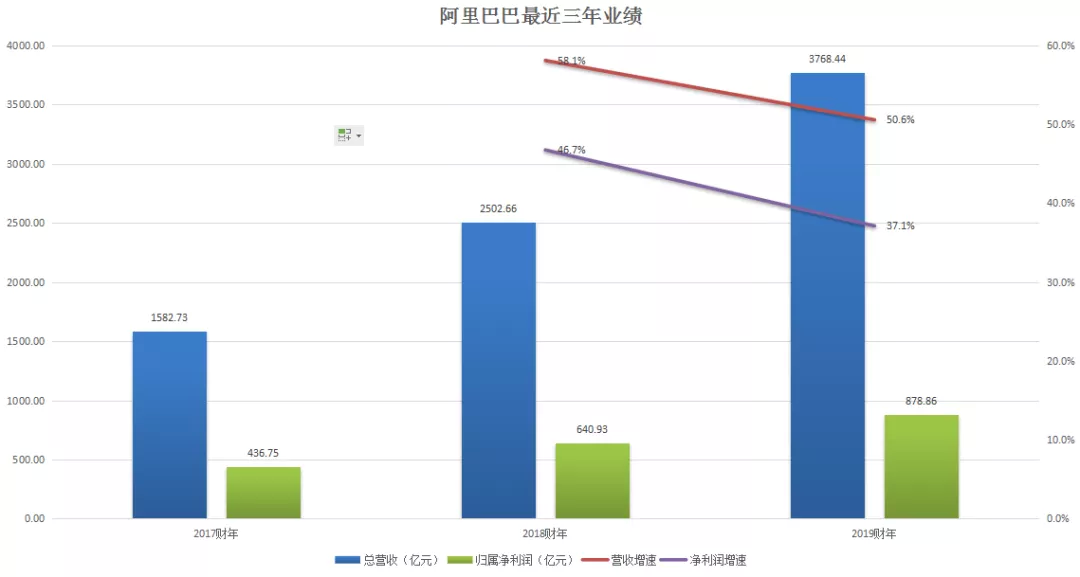

阿里巴巴最近两个财年的营收增速分别为58.1%和50.6%,继续保持高速增长趋势。归属净利润的同期增速为46.7%和37.1%,同样保持了良好的势头。

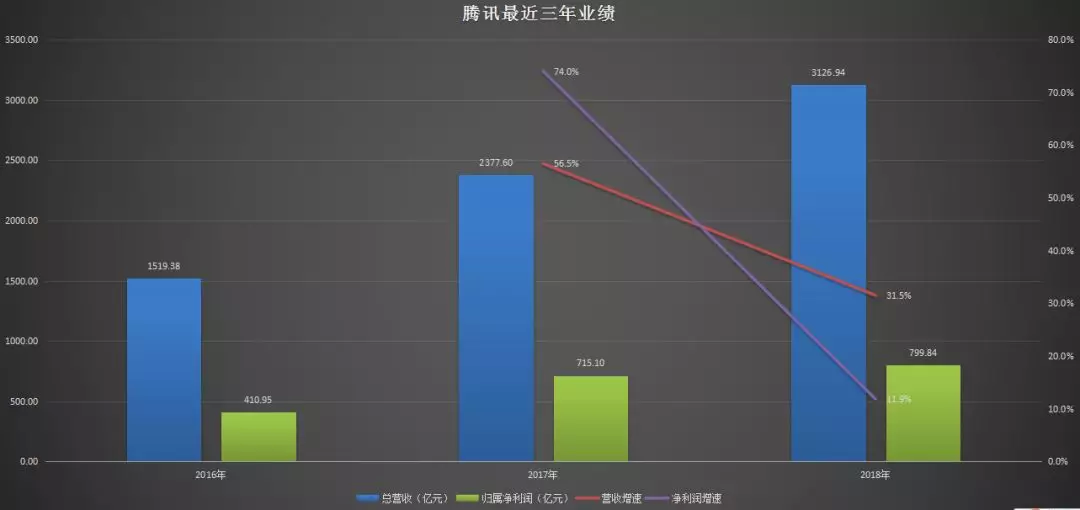

反观腾讯最近三年的经营数据,总营收规模从1519.38亿元增长至3126.94亿元,体量基本与阿里巴巴相当,但营收的增速却由2017年的74%下降至11.9%,增速放缓明显。

同样的情况也发生在归属净利润上,可见最近两年中国游戏行业监管趋严还是对腾讯的业绩造成了一定的影响。

核心竞争力:“一虚一实”

能够保持多年的持续增长,阿里巴巴和腾讯都拥有冠绝市场的超强核心竞争力。阿里巴巴的核心竞争力在于雄霸市场的电商业务,其本质是依托于实体经济;而腾讯则是打造了独一无二的社交体系,本质上是依靠虚拟经济。

两者相比,一虚一实,一柔一猛。

腾讯由于商业模式的壁垒足够厚,在国内市场所面临的竞争较小,因此发展战略也较为柔和;而电商业务近些年不断有新入局者冲击市场,阿里巴巴需时刻保持竞争的心态。

单从阿里的核心电商业务分析,这条赛道上的“雪又厚又长”,在多年高速增长后,阿里的双十一购物节依然能够获得26%的增速,让人惊叹不已。

阿里巴巴的消费者黏度极高,根据阿里招股书公布的数据,在2018财年中,有超过1亿的年度活跃消费者在阿里系平台的消费超过1万元,而其中98%的消费者在2019年继续消费。

截止2019年6月底,阿里系电商平台消费超过1万元的用户数量提升至1.3亿,阿里系的电商在头部用户中的影响力与日俱增。

整个2019财年中,超过70%的新增年度活跃用户来自于低线城市。截止2019年3月底止的12个月,低线城市的消费者在阿里电商平台的消费额超过2000元。

尽管不断面临京东(JD.US)和拼多多(PDD.US)的挑战,但阿里巴巴却总能从诸多的竞争中找到获胜之法。无论是商业模式更重的京东,还是商业模式更轻的拼多多,都不能给阿里带来真正的麻烦。

腾讯方面的核心竞争力则是依靠坚不可摧的社交生态,从增值服务、传媒广告等多个入口进行变现,与阿里巴巴在行业中的地位类似,没有任何一家其他的社交或者游戏公司能够望其项背。

截止2019年9月底,腾讯微信的总用户已经达到11.51亿人,同比增长6%,仍旧延续增长。腾讯近期将运营的重点放到加强小程序生态上,不仅推出“服务商成长计划”,为小程序服务商提供培训和开发工具,而且还推出“行业助手”,帮助小程序主获得行业的分析数据,提升运营效率。

网络游戏方面,腾讯所面临的最大问题还是监管的趋紧。2018年广电总局突然暂停了网络游戏版号的审批,直接导致腾讯一大批游戏无法过审,如手机版“吃鸡”《刺激战场》就因为没有过审而不能正式收费运营。再加上对未成年人游戏时间及充值的限制,一定程度加重了腾讯游戏业务的窘境。

广告业务本应是腾讯业绩新的增长点,但却在今年突然出现增速放缓的情况,由持续十多年50%的增速放缓至13%。当然这与整个宏观环境变冷,广告主更加谨慎不无关系,但腾讯对广告业务谨慎的态度也是重要诱因。信息流不够大,让腾讯广告业务并没有预期中的那样好。

从本质来看,阿里专注于支持实体经济,其业绩增长多是由内需拉动;反观以虚拟经济为主的腾讯,其业务在多个方面都面临监管的压力。因此,我们认为专注实业的阿里巴巴的成长更加稳健。

国际化:阿里先行一步,腾讯未来看游戏

放眼未来,在早已占据中国的大部分市场后,着手国际化是他们的共同方向,而在国际化这一方面,我们认为阿里巴巴较腾讯已经先行一步。

在今年9月10日,马云正式退休的时候,阿里公布新的目标,希望到2036年能够服务20亿消费者,创造1亿就业机会,帮助1000万家中小企业盈利,真正让天下不再有难做的生意。

想要达到这个目标必不可少的就是进行全球化布局,20亿的消费者相当于全球三分之一的人口。而互联网时代,竞争是没有国界的,只有全球化才能生存。因此,阿里巴巴早就将全球化看做是未来的方向,并且进行开始布局。

阿里巴巴重点布局的国际市场是东南亚市场。实际上,东南亚是全球除中国、印度外人口最大的国家或地区:仅东盟十国就有6亿人口。如果加上中国以及位于南亚的印度,人口总数则超过全球人口的一半。

从2016年开始,阿里逐渐加大对于东南亚电商平台Lazada的投资,截止目前,阿里已经先后投资了Lazada 40亿美金,并将全球优秀的供应链带到东南亚市场。

如今Lazada与菜鸟打通了彼此的物流网络,让中国商家能够利用菜鸟物流伙伴提供的“第一里”服务,先将货物由中国运送到东南亚,再无缝地由Lazada接管最后一里的配送。

此外,阿里云、菜鸟物流先后布局东南亚市场,阿里巴巴入股新加坡邮政,蚂蚁金服对印度Paytm、泰国Truemoney、菲律宾Mynt、印尼Emtek都进行了投资。

腾讯方面对于全球市场的布局多在游戏领域。2016年腾讯入股Super Cell,并在今年将持股比例提升至51.2%,未来会完成并表,增收利润。此外收购《英雄联盟》母公司Riot Games也是腾讯在海投投资的成功案例。

但对于游戏公司的投资仅会提升腾讯的变现能力,却并非腾讯的核心竞争力。

正如前文所述,腾讯的核心竞争力是强无敌的社交生态,而当海外游戏业务脱离了腾讯的社交生态后,也不过就变成了一家普通的游戏公司而已。

实际上,腾讯在很久之前就曾上市推进微信的全球化战略,但收效却并不明显,海外用户占比极低。2013年,腾讯希望借助当红球星梅西为微信的全球代言人,扩大在全球的影响力,但这一计划却并未收到如意的效果。

而今,腾讯将微信业务的重点重新放到国内市场。如此来看,腾讯的社交软件想要快速的国际化显然难度极大,而这也是我们认为腾讯国际化速度慢于阿里巴巴的原因。

愿景:腾讯用户至上,阿里目标直接

在不久前腾讯公司成立21周年的纪念日上,腾讯在其官微更新了腾讯文化3.0版本,其愿景更新为:“用户为本、科技向善”,全新的公司价值观为:“正直、进取、协作、创造。”

无独有偶,在阿里巴巴上市的招股书中,也再次向外界阐述了阿里的文化。阿里身负的使命是:“让天下没有难做的生意”。自身的愿景为:“让客户相会、工作和生活在阿里巴巴,并持续发展102年。”

从中不难看出两家企业的文化差异,腾讯文化更加“佛系”,没有向外界提供很多切实的目标,而是表明了用户至上的态度和以科技为驱动力的方式。

阿里则不同,不仅目标明确,而且更加激进。当然这也与电商行业的激烈竞争相关,没有“狼性”文化很难守住挑战者不断的电商市场。

估值:阿里更便宜

最后,我们总结一下对于两家公司的观点,腾讯和阿里巴巴都是中国极为优秀的企业,未来他们都有着极大的发展空间,市值很有可能突破万亿美元。

但仅着眼眼前,与一直以来的“港股之王”腾讯相比,我们认为阿里巴巴对于投资者更具有吸引力。

截止11月25日收盘,腾讯的股价为338.8港元/股,市值约为3.24万亿,滚动市盈率为30倍出头。对于腾讯今年大幅放缓的业绩增速,似乎略显高估。但如果我们将腾讯今年的投资布局全部计算,目前腾讯的估值可能并不算高。

根据2018年财报,腾讯的投资资产已经飙升至3630亿元,约占上市公司总资产的50%。腾讯的投资布局牢牢跟随社交、游戏和支付等关键关键领域,而这些业务也极有可能在未来向腾讯贡献可观的利润。

在市场中有人用VC的逻辑对腾讯进行估值,假设腾讯投资眼光还算可以,能够达到15%的年化回报率,那么腾讯3603亿的投资资产能够为其贡献不菲的利润,如果算上这部分未来隐藏的收益,腾讯目前的市盈率可能仅为20倍左右。可惜的是,港股市场对上市公司的投资收益向来打折看待。

反观阿里巴巴,截止11月25日收盘的价格为190.45美元/股,总市值高达5091亿美元,滚动市盈率约为25倍。而在这5091亿美元中,除核心电商业务外,还包含蚂蚁金服33%的权益以及潜力极大的阿里云业务。

按照市场对阿里核心电商业务2020年预期的370亿美元利润计算,加上增速更快的蚂蚁金服及云计算业务,显然其目前的估值是值得买入的。

综合以上观点,我们认为腾讯是一家值得长期投资的公司,但在当下,显然阿里巴巴对投资者的吸引力更大一些。

扫码下载智通APP

扫码下载智通APP