尽享运动品牌聚合增长红利,滔搏(06110)能否强者恒强?

本文来自微信公众号“草叔消费升级研究”,作者吴劲草、姬雨楠。

基本结论

滔搏(06110)是中国最大的运动用品零售商,耐克(NKE.US)和阿迪的中国第一大合作伙伴,2019年从百丽国际中分拆港股上市:公司是耐克、阿迪达斯在中国最大的经销商,拥有Nike、Adidas、Puma、Converse、Timberland等11个国际运动、潮流、户外品牌的经销权,并在全国近270个城市拥有8300余家高度下沉的直营店铺和1900余家加盟店。目前耐克&阿迪为主力品牌,收入贡献达88%;直营零售为主要渠道,收入占比达89%。

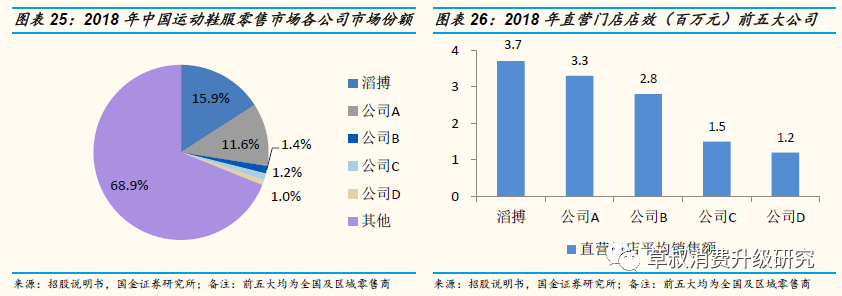

运动鞋服行业天花板高,龙头零售商在品牌合作和渠道扩张方面具有强大优势,有望强者恒强:2018年中国运动鞋服零售市场2648亿元,未来5年年均复合增速有望达到10.4%。目前耐克和阿迪是中国运动鞋服行业TOP 2的公司,市占率在过去10年间逐步提升,预计未来在中国运动鞋服中高端市场仍将占据有利市场份额。公司是中国市场份额最大的运动鞋服零售商(2018年份额为15.9%,领先第2名4.3pct),也是店效第1的全国零售商(2018年直营门店平均销售额为370万元,较第2名高出12%)。

公司竞争优势及未来看点:①品牌端深度绑定主力品牌耐克&阿迪(大中华区收入指引以两位数增长领跑全球),并有望通过标杆效应成为国际运动品牌进入中国市场的首选合作零售商;②渠道端稳健扩店和精细化运营并行,在零售门店结构升级和数字化转型举措下,店效提升值得期待;③供应链端发挥业内领先买手团队&数字化单店配货优势,快速反应能力有望增强;④积极推进Topfans会员计划及体验式营销,活跃会员数及复购率有望提升。

从同行对比来看,公司直营占比高,并呈现更强盈利和营运能力:公司与宝胜国际分别为国内运动鞋服领域的TOP2零售商,公司以直营为主,拥有8300余家直营店和1900余家加盟店;宝胜加盟店占比高,拥有5600余家直营店和3500余家加盟店。相较行业第2名,公司毛利率领先8pct,净利率领先5pct,存货周转天数少40天,呈现更强盈利和营运能力。

投资建议

公司是国内份额最大的运动零售商,尽享运动品牌聚合增长红利:FY2020-FY2022财年,预计公司营收377、440、516亿元,同比+15.9%、16.7%、17.3%;归母净利润27、32、38亿元,同比+22.8%、19.6%、17.3%。给予公司FY2021财年(自然年2020年)20x PE,目标价11.6港元,较当前价格有27%的上行空间,首次覆盖给予买入评级。

风险提示

电商冲击、品牌合作变化、未能把握消费者偏好、存货管理风险

正文

1. 滔搏国际:国内最大运动零售商,耐克阿迪中国第一大合作伙伴

1.1公司概况:中国最大的运动用品零售商

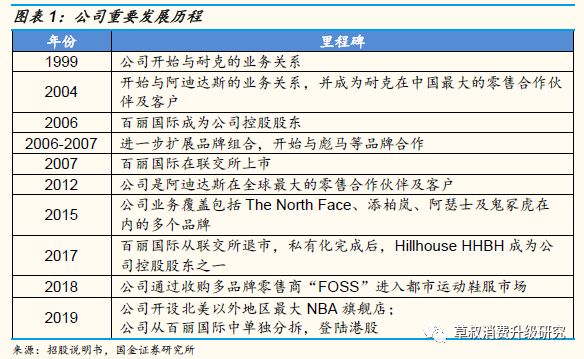

滔搏是中国最大的运动用品零售商,拥有11个国际运动品牌的经销权以及8300余家高度下沉的直营门店,2019年从百丽国际中分拆港股上市:公司于1999年开始运动鞋服零售业务,先后与耐克、阿迪达斯开展合作成为其在中国的经销商,目前拥有Nike、Adidas、Puma、Converse、Timberland、Vans、The North Face、Asics、Onitsuka Tiger、Reebok、Skechers等11个国际运动、潮流、户外品牌的经销权。公司在中国30个省份的近270个城市拥有8300余家高度下沉的体育用品类直营店铺,并不断探索和开拓体育用品多品牌集合店模式。公司是中国最大的运动鞋服零售商,2018年零售市场份额为15.9%。

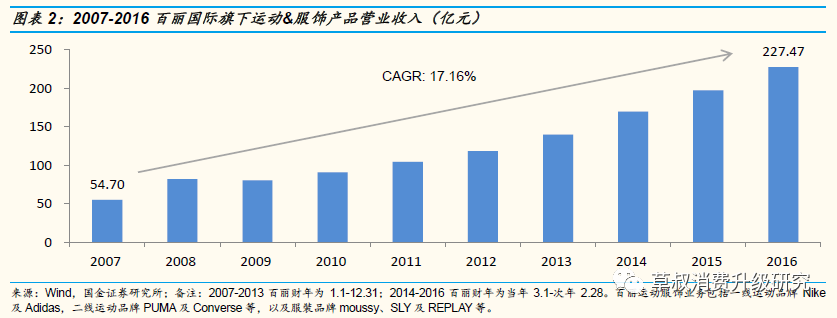

受益于中国运动市场的高景气度以及国际运动品牌的市场拓展,公司营收体量在过去10年间增长5倍:2007-2016年,百丽国际旗下运动&服饰营业收入从54.70亿元增长至227.47亿元,年均复合增速为17.16%。FY2018及FY2019,滔搏公司实现营收265.50及325.64亿元,分别同比+22.4%和22.7%;实现净利润14.4及22.0亿元,分别同比+9.01%和53.19%。1H 2020,公司实现营收169.58亿元,同比+12.4%;归母净利润14.71亿元,同比+21.2%。

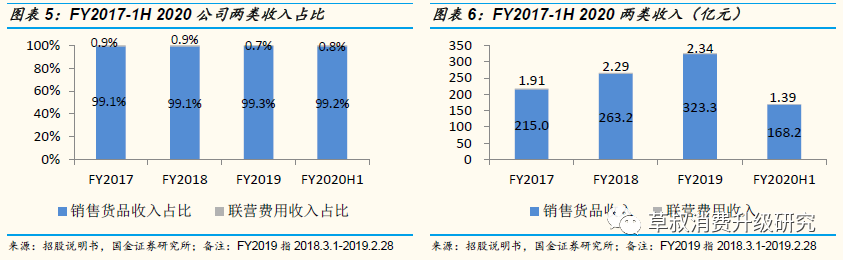

目前公司营收主要为销售货品收入,占比达99%以上:公司主要营收来源为销售货品,包括通过直接设立的品牌直营门店进行零售以及向下游零售商分销运动鞋服产品;除此之外,公司经营的运动城中有小部分门店交由独立第三方运营,并向其收取以销售额百分比计算的固定或浮动的联营费增速用,形成营收中的联营费用收入。

1.2 品牌拆分:耐克&阿迪为主力品牌,收入贡献达88%

公司是全球11个知名运动鞋服品牌的合作经销商,按合作时间和收入贡献可分为主力品牌和其他品牌:

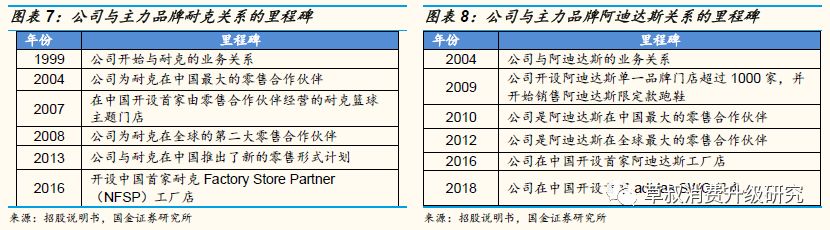

① 主力品牌:耐克和阿迪达斯是对公司销售收入贡献最大和合作纵深最深的前两大品牌。公司已与耐克合作达20年,目前是其全球第二大零售合作伙伴及客户,同时也是阿迪达斯的全球最大零售合作伙伴及客户,与其建立了长达15年的战略合作关系。

② 其他品牌:除了主力品牌之外,公司的其他9个国际运动鞋服合作品牌由于合作时间相对较短、收入占比较小,被统称为“其他品牌”,包括彪马、匡威、范斯、The North Face、添柏岚、锐步、阿瑟士、鬼冢虎及斯凯奇等。

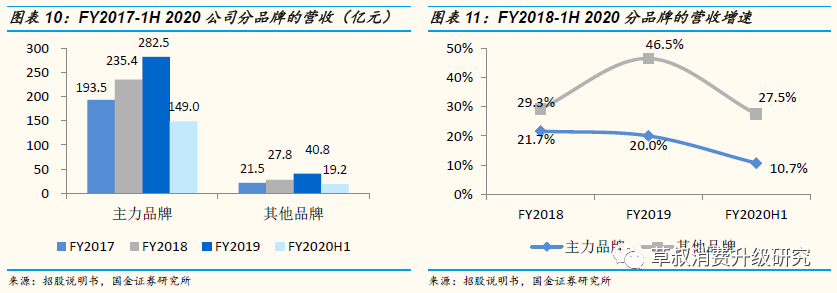

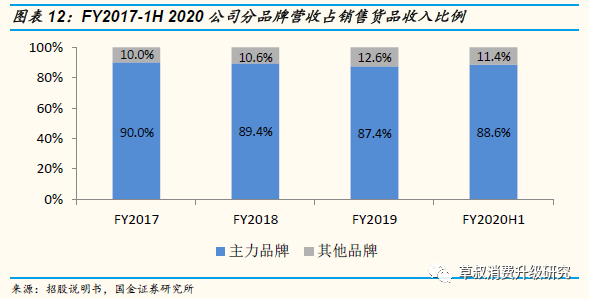

目前公司销售货品收入主要来源为主力品牌耐克和阿迪达斯,FY2019占比达87.4%:FY2017-1H 2020,公司主力品牌实现收入分别为193.5/235.4/282.5/149.0亿元,占销售货品收入比例分别为90.0%/89.4%87.4%/88.6%。FY2018-1H 2020,主力品牌实现的收入同比+21.7%/+20.0%/+10.7%。

1.3 渠道拆分:直营零售为主要销售渠道,经销批发补充拓展网络

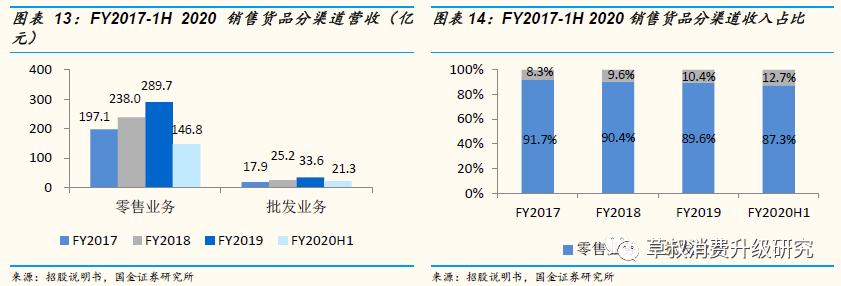

零售渠道为公司销售货品的主要渠道,FY2019占比为89.6%:公司收入主要来源为销售货品收入,其中销售货品的渠道可分为零售渠道(通过经营广泛的全国直营门店直接向消费者零售货品)和批发渠道(为了能够触达边远区域的销售,公司将货品通过批发业务经销给下游零售商)。

2. 运动鞋服:行业天花板高,龙头品牌商及零售商有望强者恒强

2.1 运动参与率&人均运动鞋服支出仍具提升潜力,运动鞋服行业天花板高

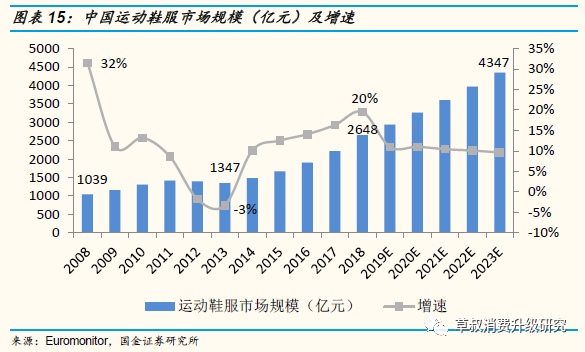

2018年中国运动鞋服市场规模为2648亿元,未来5年年均复合增速预计在10.4%:Euromonitor数据显示,中国运动鞋服零售市场的零售总额由2008年1039亿元增长至2018年的2648亿元,预计将自2018年以10.4%的复合年增长率于2023年增长达到4347 亿元。站在当前时点,我们认为中国的①常规体育运动参与率和②人均运动鞋服支出仍然具有较大的提升空间,这两个因素将是决定行业未来景气度的重要指标。

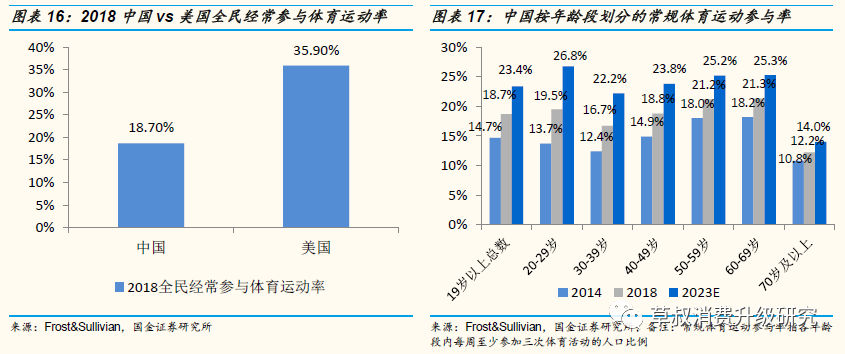

常规体育运动参与率:未来5年有望由18.7%提升至23.4%。随着国人对运动带来的健康益处的认知加深,以及城市化进程使越来越多的中国人口能够使用优质的体育设施,受经济条件和有限的产品供给而抑制的体育运动参与度将显著增加。根据Frost&Sullivian数据,我国全民的体育运动参与率由2014年的14.7%增长至2018年的18.7%,且各年龄段的参与率都在增加,但与美国35.9%的参与率数据相比仍具有较大差距,预计2023年我国全民的体育运动参与率有望进一步增长至23.4%。

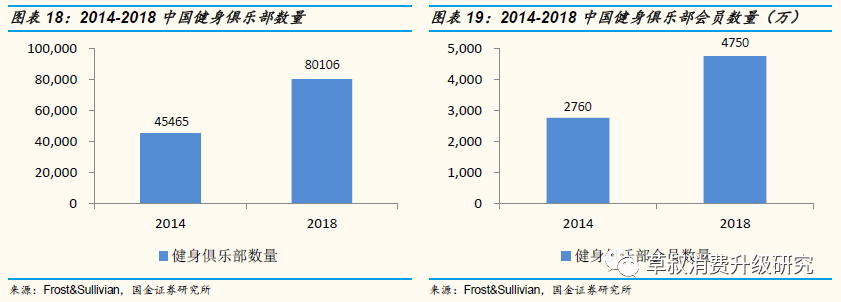

多样化的体育活动使得消费者对差异化的运动鞋服产品的需求增加:在中国体育产业日趋成熟的背景下,受欢迎的体育活动也日益多元化,消费者也会更倾向于在不同的体育活动场景下选择不同的运动服饰。同时随着年轻消费者的运动参与度不断提高,这类群体对于“新潮”的追逐更强烈,也更有能力和意愿去支付。比如在当下新的运动健身潮流下,健身俱乐部和会员数大幅增长,消费者对于不同健身活动会选择差异化的运动鞋服,促进了产品细分化的发展。

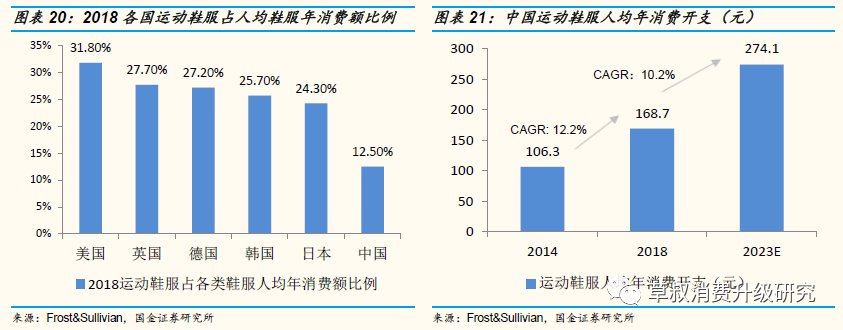

人均运动鞋服支出:未来5年有望维持10.2%的复合增速。根据Frost&Sullivian数据,2018年,就运动鞋服的人均年消费额占各类鞋服的人均年消费额的百分比而言,英国为27.7%,美国为31.8%,日本为24.3%,韩国为25.7%,德国为27.2%,而中国仅为12.5%,在运动鞋服方面的人均年消费支出仍落后其他主要发达经济体。在国家经济发展到较高水平之后,消费者在体育运动方面的相关花费更多,预计我国运动鞋服的人均年消费额将在2023年增长到274.1元。

2.2 品牌商竞争格局:耐克及阿迪达斯位居中国运动鞋服市场份额TOP2

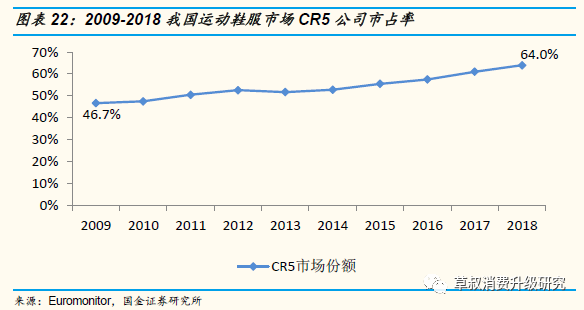

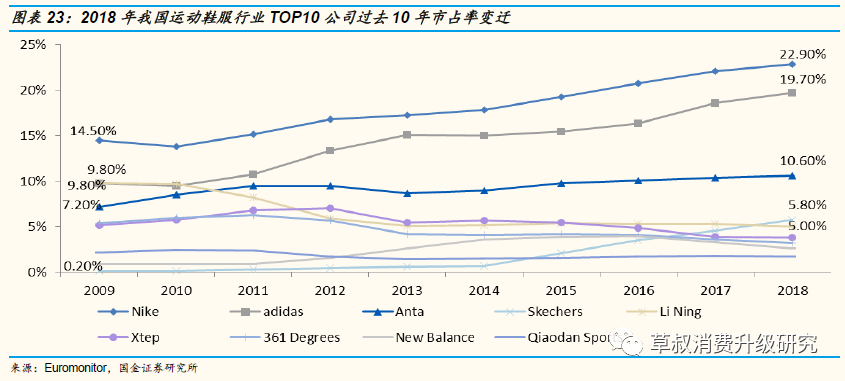

运动赛道为什么容易出大公司?我们认为这主要与行业具有强功能科技、强营销资源、强品牌认知三重壁垒有关,具备这三重壁垒的公司市场份额会不断提升。近10年来,我国运动鞋服市场的集中度不断提升,2009年至2018年,CR5公司的市占率由46.7%逐步提升至64%。

①强功能科技:与品牌服饰其他子品类不同,消费者对运动鞋服功能性(如减震、耐磨、防风防水、吸湿排汗等)的要求更高,因此对于产品的选择除了较为主观的设计感之外,会将较为标准化和客观的性能作为重要参考依据。大品牌往往已经推出过经典产品,有更强资金实力和研发供应链能力去支持经典产品的迭代和新产品的开发。

②强营销资源:体育营销资源包括大型赛事赞助、国家队赞助和一线运动员签约代言等,而这些营销资源获取的门槛相较于品牌服饰品类更高,大品牌往往具有更高的话语权和资金实力。

③强品牌认知:与品牌服饰其他子品类相比,消费者对运动鞋服的品牌认知度和接受度更高。每个运动品牌背后都代表着一种体育精神,当消费者认可某一品牌的体育精神后,忠诚度会更强。目前大品牌已经占据了消费者对于“just do it”、“永不止步”、“一切皆有可能”等体育精神的认知。

耐克及阿迪达斯位居中国运动鞋服市场份额TOP2:根据Euromonitor数据,耐克和阿迪达斯目前是中国运动鞋服行业排名前2的公司,且市占率在过去10年间逐步提升。2009-2018年,耐克公司市占率由14.5%提升至22.9%,阿迪达斯市占率由9.8%提升至19.7%。我们认为,得益于在全球范围内领先的功能科技、营销资源和品牌认知,未来耐克和阿迪在中国运动鞋服中高端市场仍将占据有利的市场份额。

2.3 零售商竞争格局:滔搏市场份额及直营店效位居行业第一

国内运动鞋服零售商可分为三类:品牌自营渠道、全国零售商及区域零售商,目前主要由全国零售商主导。行业壁垒主要包括规模优势、优质地段获取能力、品牌合作关系及零售运营能力。

①品牌自营渠道:指由品牌商自主经营的线上及线下门店,为位于一二线城市的规模较大的旗舰店和零售门店,以及在主要店平台的旗舰店。就国际运动品牌而言,品牌商的直营渠道零售额大约占其中国零售等效销售总额的10%-30%。

②全国零售商:指已在全中国建立直营门店网络的零售商,通常已积累高水平的运营、营销、财务及技术资源,且比区域零售商与运动品牌在战略合作上更加紧密,其多年积累的营销能力、技术及创新能力、优质地段的获取能力都使得新进入者难以短期内复制。根据Frost&Sullivian报告,截至2018年,在中国仅有3名全国零售商,其中就包括滔搏。

③区域零售商:指在中国经营区域性门店网络的零售商,相比全国零售商,区域零售商高度分散,往往营运规模较小且门店及员工数量较少。

公司是中国最大的运动鞋服零售商,2018年零售市场份额为15.9%:根据Frost&Sullivian数据,2018年中国前5大运动鞋服零售商占国内运动鞋服零售市场31.1%的总市场份额。其中公司市场份额为15.9%,排名第1,份额比第2名高出4.3pct。就直营门店店效而言,公司亦位居市场第1。2018年滔搏国际直营门店平均销售额为370万元,较第2名高出12%。

3. 公司未来增长看点:品牌&渠道&供应链&会员

3.1 品牌端:深度绑定耐克阿迪等国际头部品牌,并继续扩大品牌合作

3.1.1 主力品牌:耐克及阿迪的中国业务进一步开拓

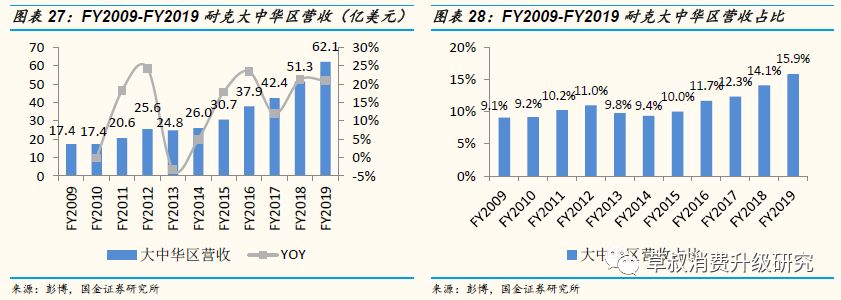

公司主力品牌耐克在中国近年来持续增长:耐克在2009-2019财年,在中国的营收从17.43亿美元增长至62.08亿美元,复合增速为13.54%,且2018-2019财年营收增速均在20%以上。2019财年耐克品牌在中国地区的营收占其总营收的15.9%。近年耐克在中国的营收呈现强劲增长,未来其在中国的发展将成为其品牌的重点市场。

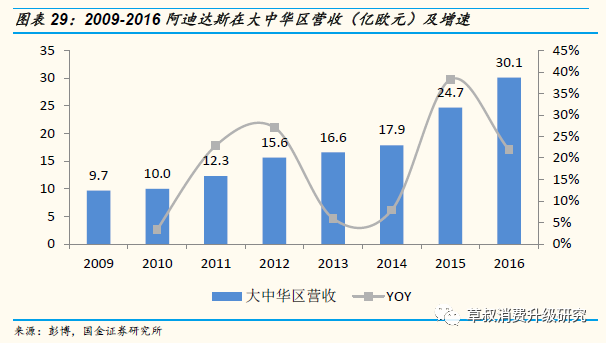

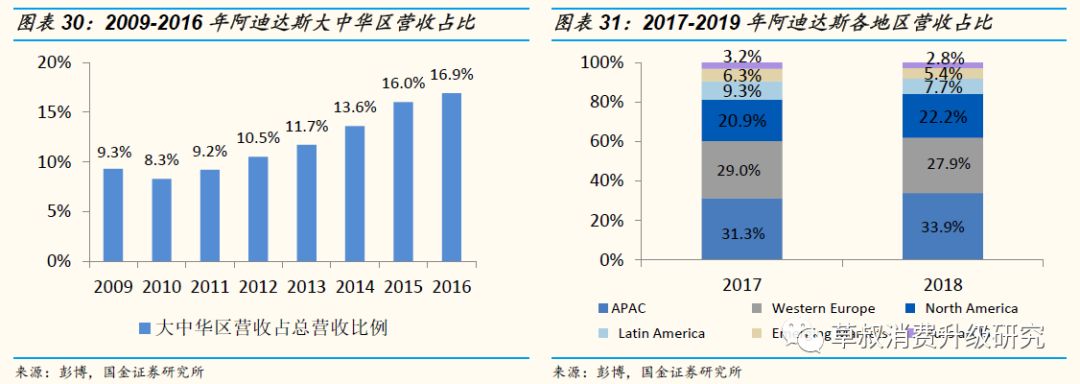

主力品牌阿迪达斯近年来在中国的营收亦不断扩大,中国地区有望成为其未来发展重点:其在大中华区的营收由2009年的9.7亿欧元增长至2016年的30.1亿欧元,复合年增长率为15.25%。在2017年至2018年阿迪达斯改变了统计口径,仅披露在亚太地区的营收,2017-2018年,阿迪达斯亚太地的营收占比分别为31.3%/33.9%,已经成为收入占比第一大区域。未来阿迪达斯对亚太地区的收入和发展持续看好。

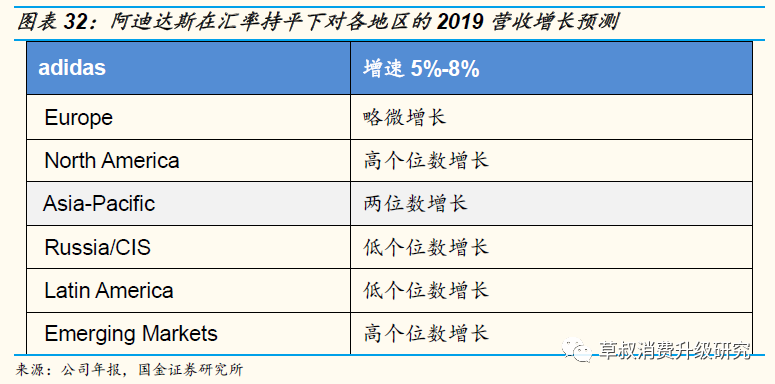

在阿迪达斯对2019年的收入指引中,亚太地区保持两位数增长,领跑全球各区域:中国作为阿迪达斯全球的重要收入来源,是其未来发展的重要市场之一,因此对在中国地区的发展更加重视。近年来,阿迪达斯的生产合作商、运动鞋服及相关产品的采购量均绝大部分在亚太地区,其在2018年年报中指出,2019年在各地区的营收增长的预测中十分看好在亚太地区的收入增长。

耐克和阿迪达斯作为滔搏国际的主力品牌,对公司的营收贡献及业务影响最大:耐克及阿迪达斯在中国市场占比较大且发展快速,这对于公司来说具有很强的业务带动意义和发展前景。主力品牌与公司合作纵深最深,品牌的好的发展前景可为公司带来市场及产品营销等资源,此外,对公司的绝大部分的营收贡献也使得公司能继续保持行业领先的地位。

3.1.2 其他品牌:国际运动合作品牌逐渐扩大中国市场,公司品牌优势凸显

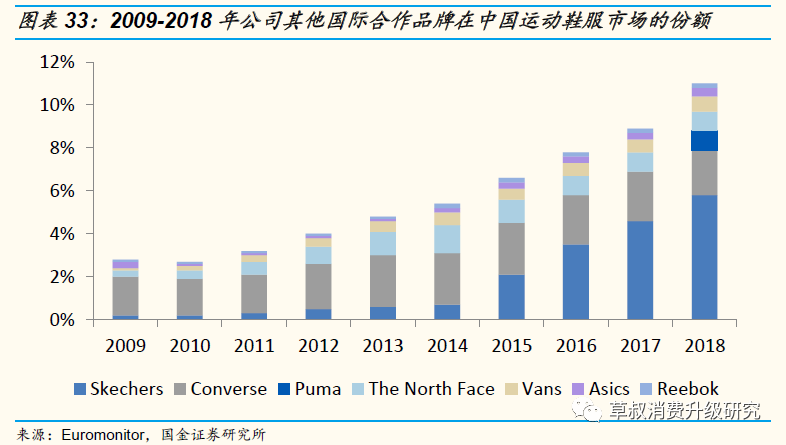

公司的其他国际运动合作品牌在中国运动鞋服市场的份额正在不断扩大,未来将有望巩固公司的行业龙头地位:除主力品牌外,公司亦与领先的国际运动鞋服品牌合作伙伴建立了战略合作伙伴关系,以此扩展业务经营范围。根据Euromonitor数据,2009-2018年,公司合作的其他国际运动品牌在中国运动鞋服市场的份额不断扩大,2018年Skechers占据市场份额5.8%,位列第四。未来公司合作的其他国际运动品牌在中国的市场份额将有望持续增长,进一步提升公司的品牌多元化和竞争优势。

3.2 渠道端:零售门店结构升级,数字化转型释放潜能

公司目前拥有8300余家高度下沉的直营门店:这是公司最有价值的资产,也是不可替代的基石。公司门店包括单一品牌门店、多品牌门店及运动城中的运动鞋服门店,直营门店每天吸引超过200万名的访客。

单一品牌门店:以所售运动鞋服产品的品牌冠名,可向消费者提供特定品牌的整套购物体验并打造品牌形象,也是国际运动鞋服品牌在中国建立市场及品牌形象的重要媒介。根据公司招股说明书披露,单一品牌门店占据公司直营门店的99%以上,主力品牌单一品牌门店占单一品牌门店总数的80.1%。

多品牌门店:公司以自有品牌运营多品牌门店,主要包括Topsports和Foss。

运动城中的运动鞋服门店:公司也运营运动城,其中汇集了不同品牌及运营商的运动鞋服门店,其中绝大部分由公司直接运营,其余由独立第三方运营。

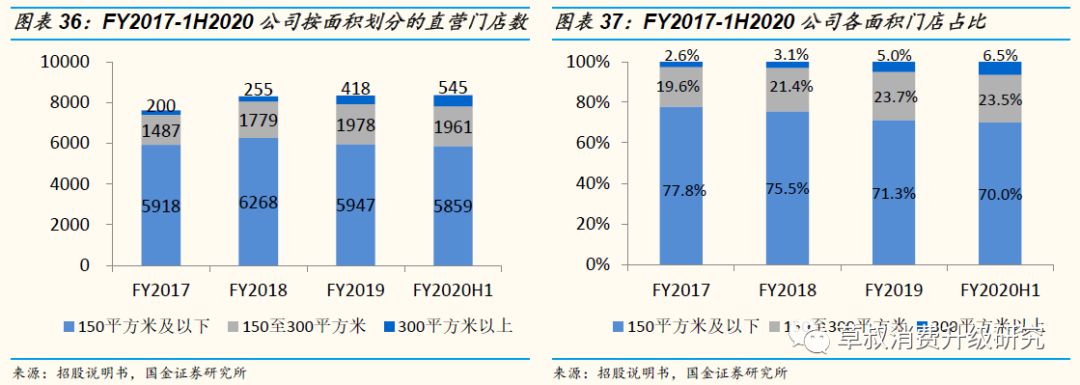

3.2.1 开高坪大店,关亏损小店,平均店效稳步上升

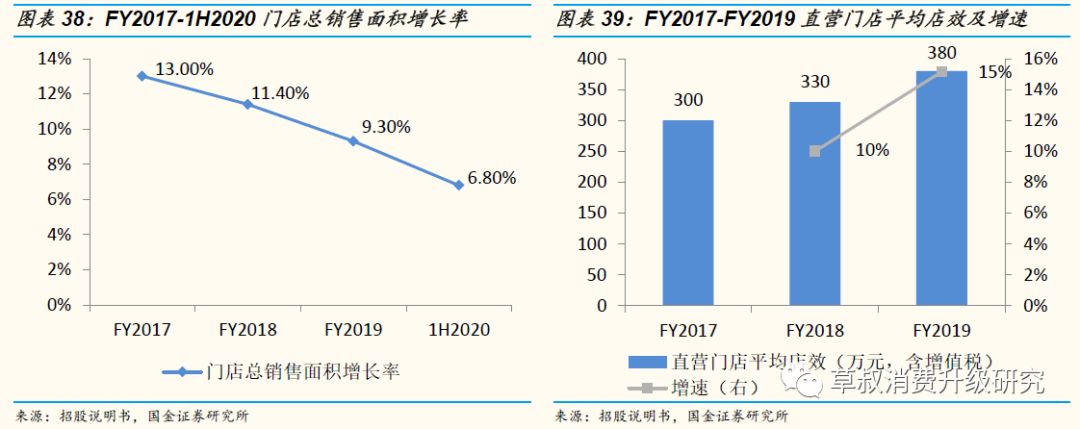

零售门店结构升级,面积在300平米以上的门店占比提升至6.5%:FY2019及1H2020,公司进行了积极的零售网络梳理与优化公司,对门店结构进行升级,关闭低产和亏损店铺,新增高坪大店。总体来说,公司新设的门店规模会大于关闭的旧门店,因此总销售面积不断增加。FY2017-1H2020,直营门店总销售面积同比+13.0%、11.4%、9.3%和6.8%。其中,公司300平方米以上的门店占比由2.6%上升至6.5%,150-300平米的门店占比由19.6%上升至23.5%,150平米以下的门店占比由77.8%下降至70.0%。目前公司旧门店梳理优化的工作已接近尾声,未来在开设新店铺的同时,公司将继续主动改造升级更具销售潜力的门店。

在零售网络梳理优化战略的带动下,平均店效稳步上升:在开高坪大店,关亏损小店的策略下,FY2017-FY2019,公司直营门店平均店效(含增值税)分别为300、330、380万元,18及19财年分别同比+10%和15%。

除单一品牌门店外,公司亦逐步探索多品牌门店,向年轻化和时尚化迈进:公司除为合作品牌经营单一品牌的直营门店外,还从2010年起逐步探索与开拓体育用品多品牌集合店经营模式,先后创立了Topsports运动城、Topsports多品店、Topsneaker潮流集合店。此外,公司于2018年4月收购时尚潮牌集合店FOSS,FOSS成立于2008年9月,是国内最早将多品牌集合带入中国领域的潮流领先者,2014年店铺数量达到80家,门店由专业买手团队甄选海外潮流品牌,为年轻消费者提供从球鞋文化、城市户外、街头运动到海外潮流等各领域的品牌和产品。

3.2.2 数字化转型计划稳步推进,为现有渠道赋能

门店运营方面,公司正加快自身数字化转型的步伐,坚持不断借助新技术工具提升运营效率并加深市场洞见:具体包括前线员工赋能、数字化升级门店运营、优化商品管理三个方面。

① 前线员工赋能:公司为前线员工开发了一个数字工具包,安装在移动设备上的数字工具包可以实时读取门店数据,因此可对直营门店的库存商品做出及时调整、分析员工的销售表现、为员工设立具有时效及奖励的销售目标等。目前公司已经有超过6000家门店的逾15000名用户使用前线员工赋能数字工具包,且每星期活跃用户比率逾90%。

② 数字化升级门店运营:公司在若干门店安装了智能门店系统,能够从三个维度有效监测店内活动,即了解门店访客的基本数据和消费者概况,并调整店内产品组合来以此匹配消费者概况;通过调整产品陈列和销售策略来迎合消费者的产品喜好;生成店内实时的“热力图”和“参观动线”,以此调整店内相关购物区。

举例来看:2018年公司在一家门店安装了智能门店系统,并观察到了门店访客中女性消费者占50%,但是对收入的贡献只占33%,并且大约70%的消费者从未踏足门店后部的购物区。基于此,门店改良了女性产品库存单位及产品陈列,重新安排了店面布局以增加后部购物区的可见度,调整产品陈列以改变访客流量。在之后的第一个月,女性产品库存单位的月销售额环比增长了近40%,全店同期月销售总额增长了约17%,后部购物区的月销售额环比增长了约80%。

③ 优化商品管理:公司数字化的采购系统通过内嵌算法为每个特定门店自动生成基准订货单,随后采购团队根据门店特定情况对订货单进行调整,该流程可节省大量时间且减少对人为判断的倚赖。公司开发的业务智能系统能够令存货控制团队实时确认门店存货水平并在需要时立即下达补货订单,有利于公司门店的存货周转,并减少人为错误。

3.3 上下游管理:买手及配货体系强大,营运指标优于行业平均

3.3.1 供应链:差异化、高效的门店采购和配货,存货周转指标优于行业平均

公司能够实施差异化的门店采购和高效的配货、补货:公司与品牌合作伙伴签订零售协议,一年4次订货,并约定在目标销售季节前6-9个月向品牌合作伙伴购买运动鞋服产品,然后转售消费者或分销下游零售商。

①采购:公司为每个品牌配备了相应的买手采购团队,团队成员平均在公司就职7年,具有丰富的行业经验、能洞察市场趋势并与品牌合作伙伴保持紧密联系。除了专业买手团队外,公司亦开发了数字化采购系统,为不同等级、不同区域的门店实施差异化配货,采购效率及配货效率位居行业领先位置。

②物流:自2018年3月起,百丽国际集团向公司提供一体化的仓储和物流服务,品牌合作伙伴将产品运至相关仓库后,百丽国际负责将部分产品存储在仓库中,同时将其余产品分类并交付至公司各个门店。在整个季节中,当门店的库存水平较低时,系统会自动生成补货订单,百丽集团根据这些订单分配所需产品。得益于公司补货系统的效率以及百丽集团的物流能力 ,公司的补货订单通常在24小时内完成。

③存货管理:公司除密切监测和控制存货水平外,还在了解当地消费者偏好的背景下,在不同门店或销售区域之间重新分配存货以提升销售机会,从而控制存货水平。根据招股说明书数据,FY2017-FY2019,公司的存货周转天数分别为103.6、103.2和103.5天,低于180天的行业平均值。

3.3.2 下游零售商:管控有序,留存率、退货率指标表现良好

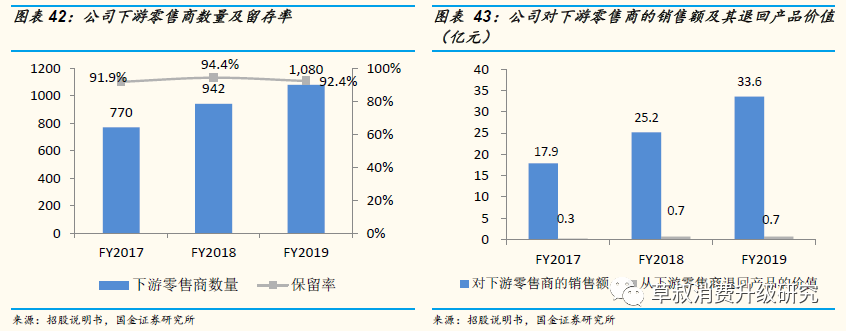

公司亦通过发展下游零售商补充销售网络,目前批发业务收入占比仅在10%左右:公司在向品牌商购买产品后,将一部分产品批发转销给下游零售商,目前批发业务占比不高,仅为10%左右,批发业务的毛利率在10%-20%。FY2017-FY2019,公司下游的零售商数量分别为770、942、1080家,经营约1900家门店,其中大多数为单一品牌门店,门店由品牌通过公司授权,可以使用公司的POS系统,并且不得从其他渠道购买与公司相同的产品。近年来,公司下游零售商管控良好,下游零售商留存率均在90%以上,退货率在3%以内。

3.4 会员营销:积极推进会员计划及体验式营销,增强消费者黏性

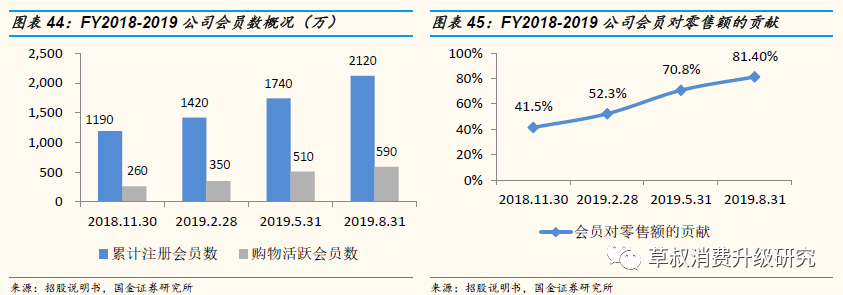

推出TopFans会员计划,提高消费者黏性:推出会员计划后,为公司积累了一批忠实的消费者,会员消费对营收的贡献也在不断增加。截至2018年11月30日、2019年2月28日、5月31日及8月31日,公司累计注册会员数分别为1190万、1420万、1740万和2120万,购物活跃会员数分别为260万、350万、510万和590万,会员贡献的收入占季度店内零售交易总额的41.5%、52.3%、70.8%和81.4%。

积极探索新型的零售模式和营销场景,凸显线下门店社交和体验功能:公司在2019年4月在北京开设了北美以外最大的NBA专卖店,通过别出心裁的店内设计和与丰富的店铺活动营造出非凡的NBA球迷体验,在店内开展多种NBA主题活动,旨在使其成为NBA球迷生活中的重要社交场所。这不仅是NBA球迷的一站式购物目的地,公司也致力于将其打造为NBA球迷向往的NBA文化殿堂和线下聚集地,通过不时举办球星现场见面会和NBA赛事门店内实况观赛等多种活动捕捉中国消费者需求,并营造超越产品的多维度消费者体验。

4. 公司治理:控股股东为百丽,核心管理层深耕运动零售20余年

4.1 鞋业巨头百丽国际为公司控股股东

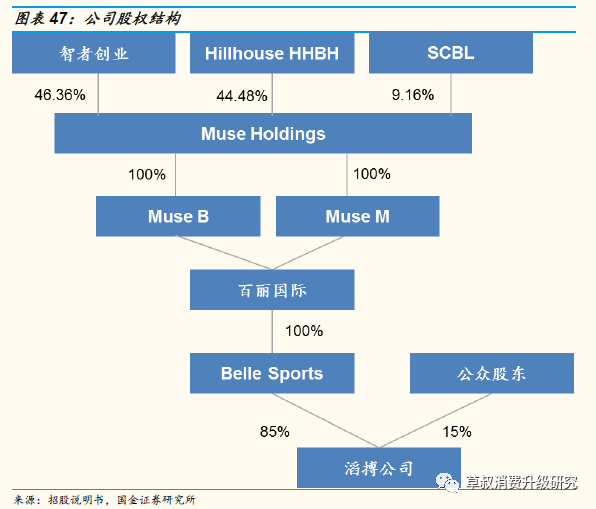

百丽国际是公司的控股股东:百丽国际于2007年在联交所上市,2017年被高瓴资本及其联属人士、智者创业和SCBL组成的财团私有化。私有化后,公司与百丽国际集团内的业务进行了一系列的重组,合并了集团内的运动鞋服业务。公司IPO后,百丽国际持有公司85%的股份,公众股东持有公司 15%的股份。百丽国际由Muse Holdings通过其全资附属公司Muse B及Muse M最终拥有,Muse Holdings分别由智者创业、高瓴资本及SCBL持有46.36%、44.48%及9.16%股权。

4.2 核心管理层在运动鞋服零售行业拥有20年经验

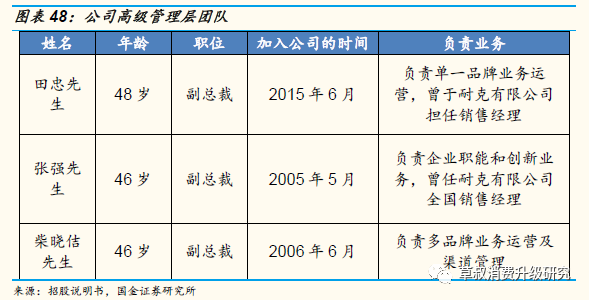

公司核心管理团队包括:

①田忠先生,负责单一品牌业务运营,在这之前,其曾先后在耐克体育(中国)有限公司担任零售经理、沈阳鹏达体育用品有限公司担任总经理,在运动鞋服行业拥有逾15年的经验,并于2015年加入百丽国际体育事业部。

②张强先生,负责企业职能和创新业务,曾任职于耐克体育(中国)有限公司全国销售经理,拥有逾24年行业运动鞋服业务行业经验,于2005年加入百丽国际体育事业部。

③柴晓佶,负责多品牌业务线运营及渠道管理,其在零售业务行业拥有20年经验,于1999年加入百丽国际集团。

5. 同行对比:公司直营占比高,呈现更高净利率和更快周转

公司与港股上市公司宝胜国际分别为国内运动鞋服领域的TOP2零售商:从营收规模来看,FY2017-FY2019,公司营收由216.9亿元增长至325.6亿元,宝胜营收则由162.4亿元增长至226.8亿元。从净利润规模来看,FY2017-FY2019,公司净利润由13.2亿元增长至22.0亿元,宝胜净利润则由5.7亿元下降至5.6亿元。公司市场份额位居行业第一,并且凭借高效的零售运营能力,实现更大规模的利润领先优势。

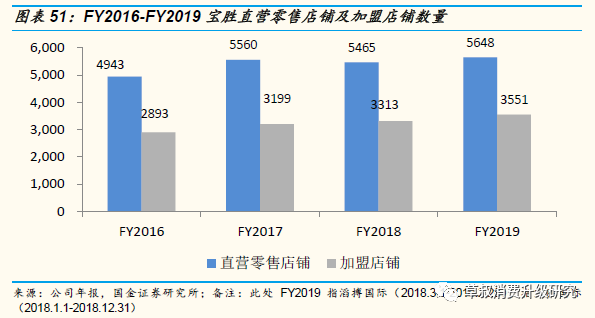

公司门店规模位居行业第1,从门店类型来看,公司以直营门店为主,宝胜加盟门店占比高:作为全国型零售商,公司和宝胜均在全国范围内运营门店。公司经营8300余家直营门店和1900余家加盟门店,而宝胜经营5600余家直营门店和3500余家加盟门店。

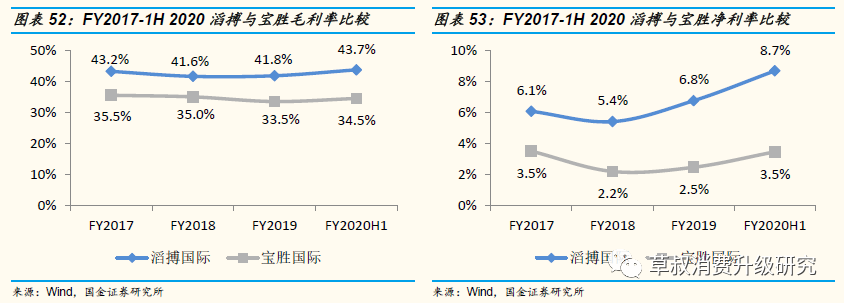

凭借较高的直营占比和零售运营能力,公司毛利率和净利率均领先同行:公司以直营门店为主,毛利率较高,近年来均保持在40%以上;而加盟占比相对较高的宝胜的毛利率在35%左右。从净利率来看,得益于良好的零售运营能力,公司净利率相较宝胜搞出3-6pct,体现出更强的盈利能力。

从营运能力来看,公司存货周转率位居行业领先水平:根据公司招股说明书披露,FY2017-FY2019,公司存货周转天数分别为103.6、103.2、103.5天,远低于行业平均水平180天;宝胜国际的存货周转天数分别为142.9、146.9、146.6天,略高于公司。从应收账款周转天数来看,公司和宝胜差异不大,均在30天左右,均具有良好的回款能力。

6. 投资建议

6.1 关键假设

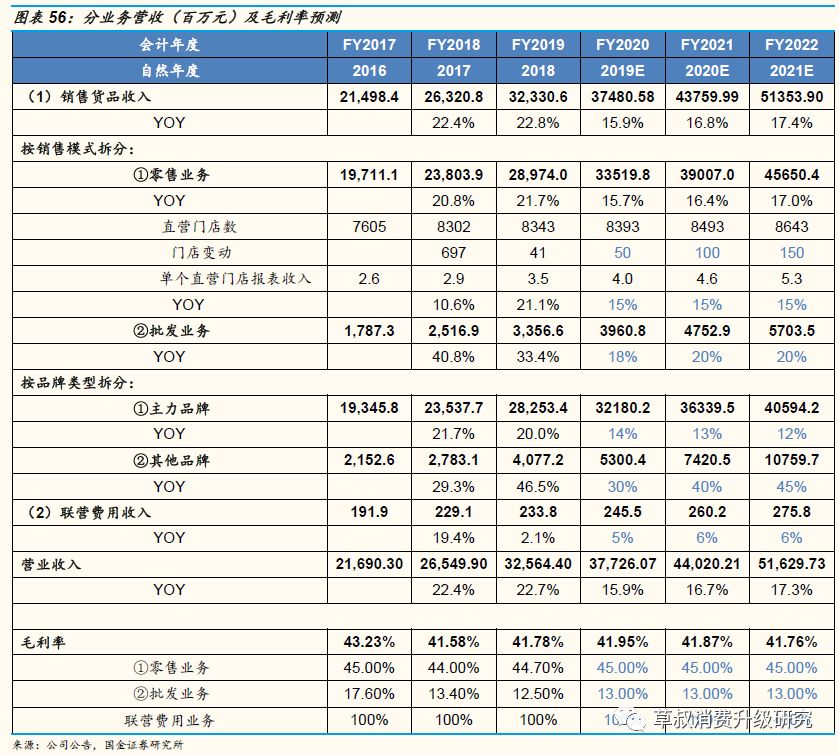

①销售货品收入:预计FY2020-FY2022财年,公司实现销售货品收入374.81亿元、437.60亿元、513.54亿元,同比+15.9%、16.8%、17.4%。

分渠道来看:FY2020公司进行了零售渠道的整体梳理,梳理工作有望在今年完成,FY2021-FY2022公司将进入门店的稳健扩展期,预计FY2020-FY2022财年零售业务直营门店数分别净增50、100、150家门店,平均店效同比+15%,零售业务整体实现营收335.20亿元、390.07亿元、456.50亿元,分别同比+15.7%、16.4%、17.0%。此外,公司批发业务是零售业务的有效补充,未来三年亦有望同比+18%、20%、20%,实现营收39.61亿元、47.53亿元、57.04亿元。

分品牌来看:根据耐克和阿迪对于大中华区未来业务发展的规划,我们判断FY2020-FY2022财年公司耐克&阿迪主力品牌收入有望同比+14%、13%、12%,实现营收322亿元、363亿元、406亿元。此外,我们预计上市之后公司其他品牌业务扩展速度有望加快,未来三年同比+30%、40%、45%,实现营收53亿元、74亿元、108亿元。

②联营费用收入:预计FY2020-FY2022财年,公司实现联营费用收入2.5亿元、2.6亿元、2.8亿元,同比+5%、6%、8%。

6.2 投资建议

滔搏是中国最大的运动用品零售商,耐克阿迪的中国第一大合作伙伴,2019年从百丽国际中分拆港股上市:公司是耐克、阿迪达斯在中国最大的经销商,拥有Nike、Adidas、Puma、Converse、Timberland等11个国际运动、潮流、户外品牌的经销权,并在全国近270个城市拥有8300余家高度下沉的直营店铺和1900余家加盟店。目前耐克&阿迪为主力品牌,收入贡献达88%;直营零售为主要渠道,收入占比达89%。

运动鞋服行业天花板高,龙头零售商在品牌合作和渠道扩张方面具有强大优势,有望强者恒强:2018年中国运动鞋服零售市场2648亿元,未来5年年均复合增速有望达到10.4%。目前耐克和阿迪是中国运动鞋服行业TOP 2的公司,市占率在过去10年间逐步提升,预计未来在中国运动鞋服中高端市场仍将占据有利市场份额。公司是中国市场份额最大的运动鞋服零售商(2018年份额为15.9%,领先第2名4.3pct),也是店效第1的全国零售商(2018年直营门店平均销售额为370万元,较第2名高出12%)。

公司竞争优势及未来看点:①品牌端深度绑定主力品牌耐克&阿迪(大中华区收入指引以两位数增长领跑全球),并有望通过标杆效应成为国际运动品牌进入中国市场的首选合作零售商;②渠道端稳健扩店和精细化运营并行,在零售门店结构升级和数字化转型举措下,店效提升值得期待;③供应链端发挥业内领先买手团队&数字化单店配货优势,快速反应能力有望增强;④积极推进Topfans会员计划及体验式营销,活跃会员数及复购率有望提升。

从同行对比来看,公司直营占比高,并呈现更强盈利和营运能力:公司与宝胜国际分别为国内运动鞋服领域的TOP2零售商,公司以直营为主,拥有8300余家直营店和1900余家加盟店;宝胜加盟店占比高,拥有5600余家直营店和3500余家加盟店。相较行业第2名,公司毛利率领先8pct,净利率领先5pct,存货周转天数少40天,呈现更强盈利和营运能力。

公司是国内份额最大的运动零售商,尽享运动品牌聚合增长红利:FY2020-FY2022财年,预计公司营收377、440、516亿元,同比+15.9%、16.7%、17.3%;归母净利润27、32、38亿元,同比+22.8%、19.6%、17.3%。给予公司FY2021财年(自然年2020年)20x PE,目标价11.6港元,首次覆盖给予买入评级。

7. 风险提示

电商渠道冲击:公司是国际头部运动品牌进入和发展中国市场的首选线下零售合作伙伴,在线下渠道优势明显。但是随着运动鞋服电商渗透率的提升,未来公司销售可能面临品牌线上直营渠道的冲击。公司已经积极应对,开展包括自营电商渠道以及拿下耐克京东运营权的经营举措。

品牌合作关系发生变化:耐克和阿迪为公司的主力品牌,贡献88%的收入,如果未来品牌合作关系发生变化,将可能对公司业务前景带来不利影响。

消费者偏好发生变化:公司合作客户主要为国际知名运动品牌,过往市占率一直处于提升趋势中,未来若国内消费者对于该类品牌的消费热情和偏好有所下降,将对公司销售产生影响。

存货管理风险:公司主要通过买断品牌商货品的方式进货,未来若未能准确把握消费者偏好把握且未能及时调整采购策略,可能面临存货管理风险。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP