全球负利率背景下,普通投资者该如何应对?

2019年,全球掀起了新一轮负利率债券规模扩张潮。

智通财经APP获悉,截至今年10月底,全球负收益率债券的价值达13.4万亿美元,而在几个月前曾高达17万亿美元。这意味着来自世界各地的投资者愿意为企业或国家的贷款特权支付溢价,而如今已经成为了一种发展趋势。

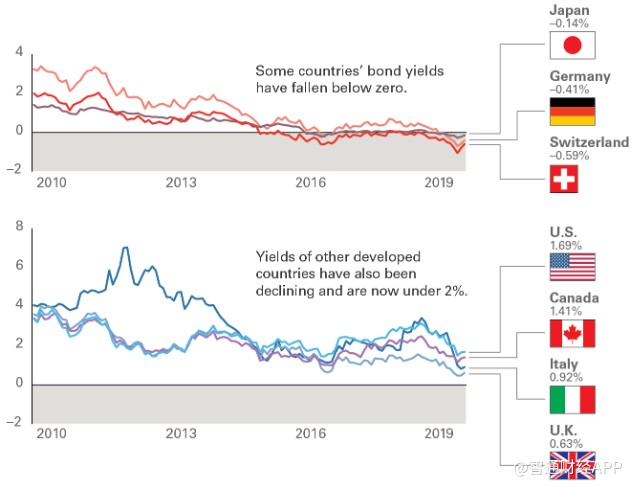

值得注意的是,一些国家(如日本、德国等)的债券收益率已经为负,而在一些发达国家(如美国,意大利等),其政府发行的债券收益率已经低于2%,且仍处于下行的通道。

美国先锋集团的专家Paul Jakubowski和Alexis Gray指出,尽管随着收益率的下滑,债券回报的前景已经显得非常暗淡,但更重要的是,要牢记债券在投资组合中所扮演的角色。

自全球金融危机爆发以来,各国央行纷纷下调短期利率目标,意图通过降低借贷成本,促使消费者和企业能够通过购置汽车、旅行、雇佣更多工人或投资设备来提振经济增长。但当投资者将这些短期降息解读为政策制定者对经济健康状况感到担忧的信号时,长期收益率也会受到影响。

当然,这与投资者们因预期债券收益率将进一步下降,从而去购买债券的行为也有一定的关系。毕竟,债券的价格会随着收益率的下降而上升。因此,即使是负收益率的债券也能产生正收益。Paul表示:“为了实现正回报,投资者必须在债券到期前投机性地出售债券,然而这对一些投资者来说可能不切实际。”

此外,Gray表示,恐慌情绪也压低了收益率。一些厌恶风险的投资者(如担心经济放缓或股票估值过高)则倾向于选择购买近乎零回报率的债券,而不会将资金放在可能大幅下跌10%、20%甚至更多的股市。

但不可否认的是,当前的收益率已经很低,但另一方面全球增长的不确定性,尤其是贸易紧张局势,很可能导致各国央行进一步放松货币政策。因此,没有人可以准确预测接下来会如何,收益率可能上升并趋于正常化,但也有可能会继续下降。由于收益率是反映债券潜在年化收益率的良好指标,债券市场的环境可能仍将充满挑战。

那么投资者该如何应对当下局势呢?以下四点可供参考:

资产配置全球化/多样化

尽管在一些国家市场商出现负利率,但投资者可以选择进行全球性的债券配置。Paul表示:“如果对风险敞口进行了对冲,收益回报以及由此产生的对冲回报,往往会获得与本地债券相同的总回报,但投资者仍能从多样化中获益,降低风险。”

不要急于求成

在当前的环境下,将投资组合中的高质量债券转向投资潜在更高收益的债券是一个不错的选择,比如投资质量较差的债券或者选择派息较高的股票。高收益意味着承担高风险,但投资者要清楚高质量债券所扮演的角色,他们不是为了提高投资组合的回报,而是作为你在投资组合中持有的股票等风险较高的资产所面临的波动性和下行风险的缓冲。

面对现实

根据自身财务计划,设立可实现的回报预期。Paul表示:“不要过于寄望市场的回报水平,可以给自己制定存钱计划,每个月多存一点,或者延长时间范围,比如,延长计划工作的时间,这些都是实现财务目标更可靠的方法。”

注重成本

在其他条件相同、且计划详尽、成本较低的情况下,投资者所能够获得的回报会更高。只要保持低成本,你就可以在不增加投资组合风险的情况下增加收入。

扫码下载智通APP

扫码下载智通APP