美股新股前瞻|募资额腰斩,中国环保新材(ZGHB.US)难讲“新故事”

正值农历新年之际,A股休市的同时,美股市场却迎来了一阵中概股赴美IPO的“井喷”时间。而身处绿色建筑行业的中国环保新材(ZGHB.US),也“随大流”同步更新了赴美IPO招股书。

智通财经APP获悉,中国环保新材最初于2019年10月提交赴美上市申请,而根据彼时的招股书,公司的IPO融资计划还是最多2340万美元,磊拓金融集团(Network1 Financial Securities)担任此次IPO的独家承销商。而到了同年12月,环保新材向美国证监会递交了招股说明书补充文件(F-1/A),计划在纳斯达克市场IPO,融资1600万美元,但依旧未能如愿上市。

随着时间步入2020年,早前,中国环保新材再度更新赴美IPO招股书,筹资至多1000万美元。尽管该公司尚未透露发行价,但相较于最开始的2340万美元来说,其募资额已然“腰斩”。

增收不增利,成本依旧承压

想要顺利跻身纳斯达克市场以获投资者的青睐,公司首先需要讲好一个绿色环保的中国故事。作为国内的一家环保建材生产商,环保新材成立于2004年,其产品之所以被称作“环保建材”,在于公司两款主打产品的原材料为采矿废料(铁尾矿、铜尾矿等)和粉煤灰,利用矿业废弃物作为原料生产,从而达到绿色环保的目的。

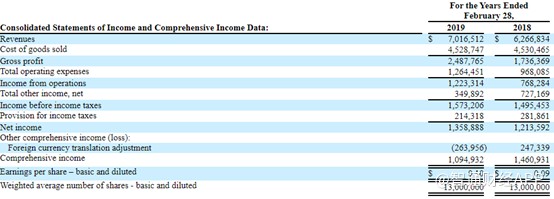

从具体财务数据来看,环保新材的年收入在2018财年(截至2019年2月28日止)内保持着正向的增长,增速接近12%。而到了2019财年首六个月,公司收入约343万美元(单位下同)虽然较上年同期依然有所增长,但同比增速已然下滑至8%。值得注意的是,截至2019财年首六个月,公司的净利润却与营收形成了“背离”——由2018财年首六个月的60.5万美元下滑至54.92万美元,降幅接近10%。

公司的生产设施位于南京,且几乎所有收入均来自于中国市场,但业务结构并非一成不变。细分业务来看,公司业务包括三个主要产品类别,包括高压灭菌加气混凝土块、预拌砂浆和其他建筑材料。

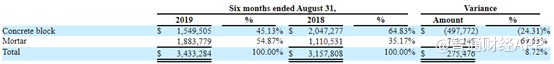

在早前的2018财年首六个月,混凝土块以贡献64.83%的营收绝对优势成为公司收入的“顶梁柱”。然而,截至2019财年首六个月,砂浆所贡献的收入比例超越了混凝土块,以188.37万美元占比高达54.87%,而混凝土块则贡献了余下45.13%的营收。

毛利方面,2019财年首六个月的总毛利为132.9万美元,较上年同期的99.97万美元增加32.94%。2019财年首六个月的毛利率为38.71%,相比2018财年首六个月时的31.66%。毛利率增加7.05%,主要归因于2019财年首六个月内的产品平均售价上升。

然而,平均售价的上升并不意味着一劳永逸,公司的成本依旧存在压力。

智通财经APP观测到,环保新材所需的采矿废料由伏牛山公司免费提供,时限至2031年3月31日,这意味着包括今年在内,公司还有12年的时间可以享受免费的采矿废料原材料。

虽然环保新材能获得免费的采矿废料,但生产混凝土砌块和预拌砂浆还需要用到水泥、粉煤灰等原材料。截至2019年2月28日止年度,四家主要供应商分别占采购总额的49%,17%,14%和12%。截至2018年2月28日止年度,两家主要供应商分别占采购总额的59%和22%。

由于中国政府采纳国家环境政策以控制生产公司所需原材料所产生的污染,公司的一些供应商仍未达到先前的水平,供应紧张使公司依然面临原材料短缺的问题。而照此趋势,国家环境政策的影响将持续下去,直到可以更好地控制中国的污染为止,原材料价格有望进一步向向上区间波动。而随着原材料价格不断上涨,公司在销售方面还是出现了承压。

面向南京市场,大客户集中度高

除原材料成本问题,环保新材属于区域性建材企业,也面临着客户集中度的问题。一般来说,建材企业大多都是有地域划分的性质,这样能够减少运输成本,客户群体亦会相对稳定。环保新材亦不例外,公司大本营和生产设施位于南京,其客户也主要分布在南京附近。

2018财年内,三大客户分别占公司总销售额的30%,20%和12%。2017财年内,三大主要客户分别占公司总销售额的27%,19%和12%。而倘若现有客户的付款周期有所拖延,或对公司的经营造成一定冲击。

智通财经APP观测到,此前所提及的2018财年内,三名客户的应收账款分别占未清应收账款总额的24%,14%和11%。2017财年内,四个客户的应收账款分别占未清应收账款总额的32%,14%,12%和10%。如果公司将来失去任何大规模客户,并且无法通过增加对现有客户的销售或对新客户的开拓来弥补任何此类损失,公司的财务状况或有隐忧。

另一方面,公司在依赖于有限数量的客户的同时,也面临着竞争压力。通常,环保新材的产品主要供给给下游客户,多半是房地产行业。环保新材主要在南京大都市地区以及镇江,扬州,仪征和句容等江苏省的其他主要城市提供建筑项目。

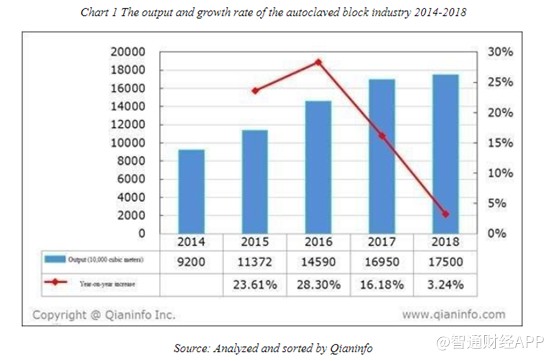

目前,国内高压加气混凝土行业有2000多家企业。低端市场上有大量企业,平均年产能在20,000到10,000吨之间,市场竞争激烈。高端市场企业高度集中,产品质量符合行业技术标准,年平均生产能力超过50万吨。

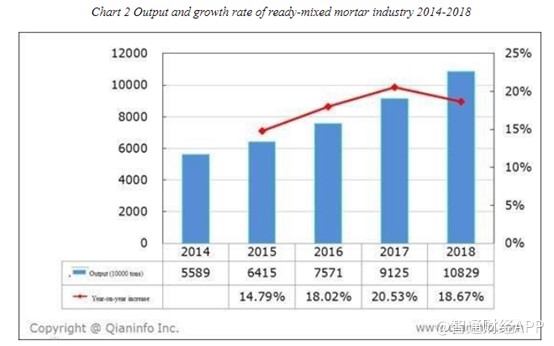

预拌砂浆行业中,国内有1000多家企业。地域差异很大,主要集中在华东,华南和沿海经济发达地区。整个行业的市场集中度不高,同样也是一个竞争激烈的市场。

由行业趋势来看,不论是高压加气混凝土还是预拌砂浆行业,在2018年的行业平均增速均出现下滑的趋势,一方面受近年来国内环保政策影响,另一方面,高压加气混凝土和预拌砂浆还受到诸如加工和制造工艺水平以及产品质量标准化等因素的极大影响。环保新材作为一家区域性建筑商来说,体量依然较小,尚未形成规模效应,受到下游市场需求变化的影响较大。

综合来看,环保新材虽然顶着“绿色环保”赴美上市,但实际主营业务仍然处于建筑行业中游环节,不算特别吸引。再者,公司于市场并不具备领先优势,未来面对激烈的竞争时,议价能力相对薄弱,或将影响公司经营的稳健性,且伴随着原材料价格的一路上行和销售价格的波动,公司未来盈利前景可能需要重点关注。

扫码下载智通APP

扫码下载智通APP