中信证券:疫情短期对汽车销量有影响,长期电动智能是核心

本文来源微信公众号“CITICS汽车研究”,作者中信证券分析团队。

疫情更多体现为对汽车行业一次性冲击,尤其是对于一季度销量的影响,并不改变行业长期发展方向、趋势。尤其是对于电动、智能板块,如果优秀的龙头公司大幅回调,将是长期很好的介入机会。

投资要点

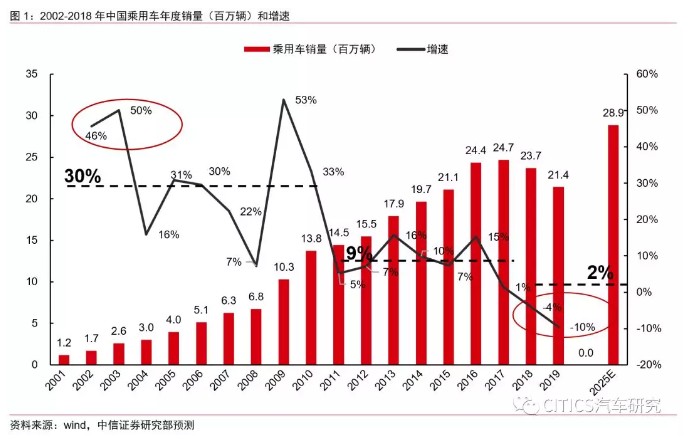

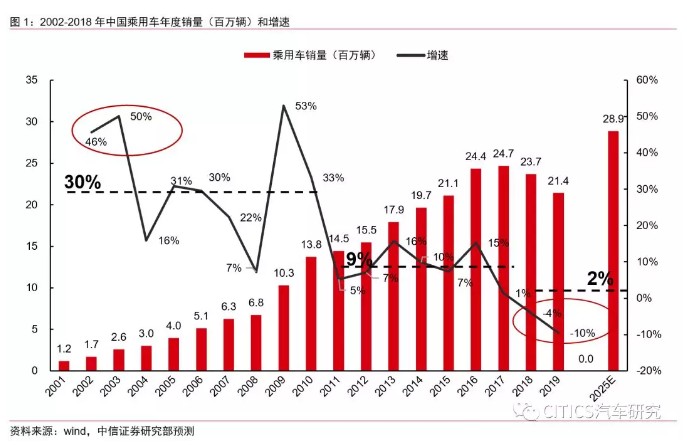

※疫情对于乘用车销量更多是一次性影响,但行业和2003年也不完全可比。长期看,疫情对于乘用车销量而言更多是一次性的影响,并不影响长期的潜在增速,维持2020年乘用车景气触底回升,3%左右增长的判断。对比2003年,当时中国刚开始进入汽车第一轮(2000年–2010年)的快速普及期,年复合增速接近30%;2003年当年的乘用车销量仅262万辆。而目前中国已经连续5年乘用车销量超过2100万辆,连续10年作为全球最大的汽车市场,行业进入平稳增长期。因此疫情虽然会导致部分消费者更多采用私家车出行,避免公共交通,但是综合考虑保有量、基数的因素,预计行业长期潜在增速仍在低个位数;同时,在经历连续两年销量下滑以后,预计2020年行业景气有望触底回升,销量增速由负转正。

※一季度行业受到疫情影响明显,二季度景气有望显著回升。短期看,一季度受到以下因素影响:1、疫情的影响,居民普遍没有外出,企业复工普遍在2月10日以后;2、春节后本来就是汽车消费的淡季;3、今年春节较早,同比基数较高等因素,预计行业批发、零售销量都将明显负增长。展望二季度,如果疫情得到控制,居民出行、企业生产逐渐恢复,考虑:1、更多人偏好私家车出行,减少公共交通;2、一季度的需求滞后;3、2019年二季度国五升级国六的去库存因素等;预计二季度的批发销量增速将显著大幅回升。同时,考虑价格因素(2019年终端去库存大幅折扣),预计二季度整车企业、经销商的盈利回升将更为明显。

※电动、智能的产业趋势依然继续,甚至受疫情影响,智能进程会进一步加速。汽车电动化、智能化的产业趋势明确,尤其在特斯拉的示范效应下,各国政府的鼓励政策、各大汽车集团的研发投入均在加大力度,并不受此次疫情的影响。同时,此次疫情对于无人配送等智能装备的需求,甚至会进一步加快智能汽车的进程。我们认为,虽然2019年12月以来新能源汽车产业链、特斯拉产业链、汽车电子板块的涨幅较大,短期可能存在兑现收益的压力;但是其长期发展趋势明确,而且国内政策环境好转、特斯拉具有明显示范效应、疫情加速对智能装备的需求,如果板块回调将是长期很好的配置机会,尤其是特斯拉产业链和汽车电子板块的龙头企业。

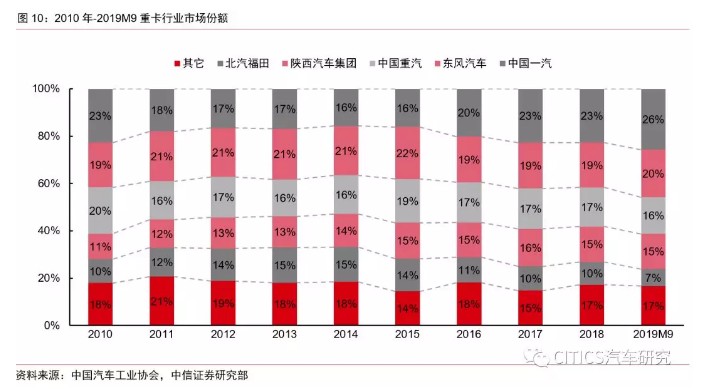

※基建、物流的短期需求取决于疫情发展的情况,长期核心还是看竞争格局。对于重卡而言,下游需求主要是公路物流、基建等固定资产投资,短期来看主要取决于疫情发展对于公路货运、农民工返程、新开工等的影响。但是长期来看,核心还是看行业的竞争格局。东风商用车由于主要生产基地处于湖北,预计短期生产受到明显的影响,其市场份额占重卡市场接近20%。而一汽解放、中国重汽、潍柴动力(陕重汽)等其他龙头企业预计均在2月初陆续恢复生产,重卡行业市场份额分别约为26%、16%、15%,有望获得更多市场份额。

※风险因素:疫情持续时间超预期,导致出行、复工延后;受疫情影响,零部件等出口受限制;特斯拉出现严重事故和召回事件;下游乘用车、重卡销量大幅低于预期等。

※投资建议:疫情不改变行业长期发展方向和趋势,更多体现为一次性的冲击。1、从乘用车行业来看,由于保有量、基数、潜在增速等因素,和2003年不完全可比;维持2020年全年3%左右的增长判断,短期一季度销量明显受影响,二季度如果疫情得到有效控制,预计需求将显著回升。关注优秀的整车、经销商跌出来的机会,例如:吉利汽车(00175)、广汽集团(02238)、中升控股(00881)、美东汽车(01268)、上汽集团、长安汽车等。2、电动、智能的产业趋势不受疫情影响,甚至加速智能的进程,对于特斯拉产业链、汽车电子板块,如果大幅回调,将是很好的配置机会,例如:拓普集团、保隆科技、爱柯迪、均胜电子、宁波华翔、银轮股份等。3、对于重卡而言,短期更多受疫情发展情况的影响,但是长期核心还是看竞争格局,大幅回调将给优质龙头很好的建仓机会,例如:潍柴动力(A+H,02338)、中国重汽(03808)等。

报告正文

01疫情更多是一次性影响,和2003年不完全可比

疫情对乘用车行业更多是一次性影响,长期发展趋势判断不变。疫情对于乘用车行业更多是一次性影响,长期看,疫情对于乘用车行业而言更多是一次性的影响,并不影响长期的潜在增速。我国汽车行业步入平稳发展阶段,疫情虽然会导致部分消费者更多考虑采用私家车出行,避免公共交通,但是综合考虑保有量、基数的因素,预计行业长期潜在增速仍在低个位数,维持2020年乘用车3%左右增长的判断。同时,在经历连续两年销量下滑以后,预计2020年行业景气有望触底回升,销量增速由负转正。

当前的乘用车行业与2003年时不具备可比性。21世纪以来,我国乘用车销量经历了三个发展阶段,年销量从120万辆提升至2144万辆。2001年至2010年为乘用车销量高速增长的第一阶段,平均增速约30%;2011年至2017年为第二阶段,我国乘用车销量增速约为9%;目前我国乘用车销售量处于平稳增长的第三阶段,我们预计2018年-2025年我们预计潜在增速为2%左右。对比2003年,当时中国刚开始进入汽车第一轮(2000年-2010年)的快速普及期,年复合增速接近30%;2003年,中国乘用车销量仅262万辆,而目前中国乘用车销量已连续5年超过2100万辆,连续10年作为全球最大的汽车市场,行业进入平稳增长期。因此在绝对销量和销量增速方面,目前我国汽车行业与2003年时不具备可比性。

与2003年相比,当前汽车拥有量和渗透率均有大幅提升。2003年,我国民用汽车拥有量为2,053万辆,千人口汽车保有量仅为16辆;而目前汽车保有量水平随着经济发展大幅提升,渗透率也相对较高,汽车消费普及程度加大。截至2018年,我国民用汽车拥有量达到2.32亿辆,千人汽车保有量达到166辆。在拥有量和渗透率层面,当前我国汽车行业的发展阶段与2003年差别较大。

02 一季度受疫情影响明显,二季度有望显著回升

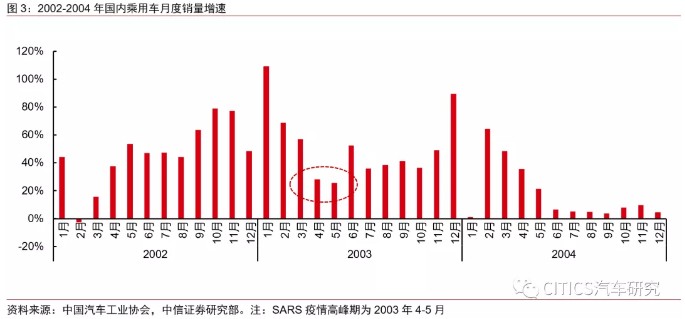

疫情对一季度行业销量造成明显影响。结合2003年SARS疫情的经验,2003年4、5月份乘用车单月增速显著低于该年其他月份及邻近年份同期水平,疫情对于短期需求存在负面影响。因此短期看,一季度受到以下因素影响:1、疫情的影响,居民普遍没有外出,企业复工普遍在2月10日以后;2、春节后本来就是汽车消费的淡季;3、今年春节较早(2020年1月,2019年2月),同比基数较高等因素,预计行业批发、零售销量的增速都将出现明显的下滑。

若二季度疫情得到控制,需求有望明显回升。展望二季度,如果疫情得到控制,居民出行、企业生产逐渐恢复,考虑:1、更多人偏好私家车出行,减少公共交通;2、一季度的需求滞后;3、2019年二季度国五升级国六的去库存因素等;预计二季度的批发销量增速将显著大幅回升。同时,考虑价格因素(2019年终端去库存大幅折扣),预计二季度整车企业、经销商的盈利回升将更为明显。

03 电动智能趋势不改,甚至将加速

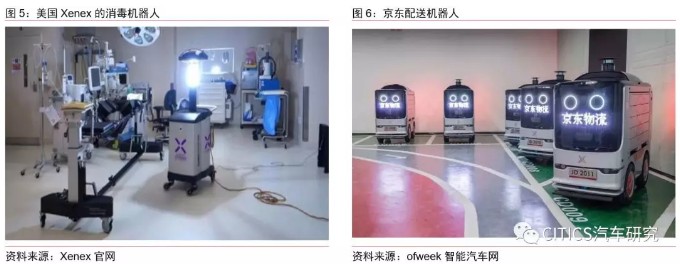

汽车电动化、智能化的技术升级趋势不改。虽然我们预计此次疫情短期内将对车市景气度造成负面影响,但从长期来看,疫情对汽车电动化、智能化技术升级的趋势影响甚小。而且,在疫情的影响下,我们认为自动配送、自动驾驶产品的需求反而有望大幅提升。例如,美国Xenex的自动消毒机器人在抗击埃博拉疫情中承担了大量的医院消毒工作;医院自动配送机器人可以自行穿越隔离区,降低传染风险;快递行业的自动配送车将大量分担快递员的工作,保障物流通畅。这类机器人均需要具备图像和距离信号处理、路径规划等功能,将为自动驾驶技术提供更多的落地场景。

特斯拉在电动化、智能化技术上具有显著的示范效应。特斯拉无论是在三电系统还是自动驾驶系统技术上都处于行业绝对领先地位。Model S/X和Model 3的动力性能和续航能力显著高于其他品牌新能源车型;Autopilot具备L2级别的自动驾驶功能,且马斯克公开表示全自动驾驶系统将很快发布。特斯拉Model 3凭借强劲的产品力,在北美市场销量超过了奔驰、宝马和奥迪竞品车型销量的总和。我们预计未来特斯拉的电动化、智能化技术的示范效应将进一步强化,全球主流车企都将在新能源车型和自动驾驶研发投入上紧密跟随。

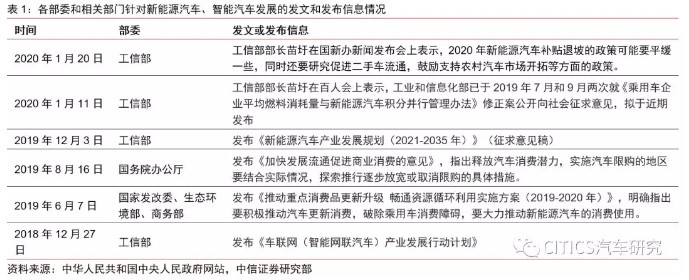

电动化、智能化的长期趋势不变,国内政策环境回暖。根据中汽协发布数据,2019年国内乘用车销量为2144万辆,同比-9.6%,行业景气度仍然较低;其中,新能源乘用车销量为106万辆,同比仅+1%,主要系受补贴大幅退坡影响。国内汽车消费虽然阶段性见顶,但是相关部委陆续颁布政策和发布信息,一方面将有序释放汽车消费潜力,另一方面将进一步推动智能网联汽车、新能源汽车的健康快速发展,国内政策环境开始显著回暖。

04 重卡短期受影响,长期看竞争格局

短期基建、物流等需求受疫情发展影响较大。对于重卡而言,下游需求主要来自公路物流、基建等固定资产投资;短期内疫情发展对公路货运、农民工返程、新开工等造成的直接影响将对销量产生冲击。此外,2019年一季度重卡销量已达32.5万辆,同期的高基数也将对2020年一季度的同比增速造成压力。

长期来看,核心仍是行业的竞争格局。东风商用车由于主要生产基地处于湖北,预计短期生产受到明显的影响,其市场份额占重卡市场接近20%。而一汽解放、中国重汽、潍柴动力(陕重汽)等其他龙头企业预计均在2月初陆续恢复生产,重卡行业市场份额分别约为26%、16%、15%,有望获得更多市场份额。

风险因素

(1)疫情持续时间超预期,导致出行、复工延后;

(2)受疫情影响,零部件等出口受限制;

(3)特斯拉出现严重事故和召回事件;

(4)下游乘用车、重卡销量大幅低于预期等。

投资策略

我们认为,疫情不改变行业长期发展方向和趋势,更多是一次性的冲击。

1、从乘用车行业来看,由于保有量、基数、潜在增速等因素,和2003年不完全可比;维持2020年全年3%左右的增长判断,短期一季度销量明显受影响,二季度如果疫情得到有效控制,预计需求将显著回升。关注优秀的整车、经销商跌出来的机会,例如:吉利汽车(H)、广汽集团(H)、中升控股(H)、美东汽车(H)、上汽集团、长安汽车等。

2、电动、智能的产业趋势不受疫情影响,甚至加速智能的进程,对于特斯拉产业链、汽车电子板块,如果大幅回调,将是很好的配置机会,例如:拓普集团、保隆科技、爱柯迪、均胜电子、宁波华翔、银轮股份等。

3、对于重卡而言,短期更多受疫情发展情况的影响,但是长期核心还是看竞争格局,大幅回调将给优质龙头很好的建仓机会,例如:潍柴动力(A+H)、中国重汽(H)等。

扫码下载智通APP

扫码下载智通APP